Нужно ли открывать ип для интернет магазина

Содержание:

- Находить востребованный товар

- Может ли быть интернет магазин без ИП

- Выбор режима налогообложения

- Что выбрать: ООО или ИП?

- Открывать ИП является обязательным условием?

- Шаг седьмой: правильное оформление информации о товарах и услугах

- Какой способ налогообложения выбрать для ИМ

- Оплатить госпошлину за регистрацию

- Подготовка к работе интернет-магазина

- Ответственность за неуплату налогов

- Заполнить коварный бланк заявления

- Как найти наиболее покупаемый товар

- Ответственность за осуществление продаж онлайн без регистрации ИП

- Сдать документы в налоговую

- Какую систему налогообложения выбрать

- Как зарегистрироваться?

- Сразу перейти на «упрощёнку»

- Организационные вопросы

- Кассовый аппарат для электронной торговли

- Когда можно не регистрировать ИП не нарушая закона?

Находить востребованный товар

При дропшиппинге важно определить: какую продукцию ему реализовывать

Стоит уделить внимание редким товарам. К примеру, коллекционные товары, дорогие раритетные вещи, новинки

Хороший вариант – электронные товары, при наличии добросовестного надежного поставщика. Реализовать ходовую продукцию, занимаясь дропшиппингом нелегко.

Заказ стоимостью менее 1 тыс. евро (с учетом стоимости доставки), массой до 31 кг налогом не облагается. При превышении названных параметров дополнительный налог составит 30% с суммы, превышающей 1 тыс. евро. Дропшиппинг – не очень сложный способ организации продаж. Общие затраты на ведение бизнеса существенно меньше, чем для открытия традиционной торговли, закупки товара, поиска склада. При регистрации предпринимательской деятельности улучшится взаимодействие с поставщиками и сохранятся хорошие отношения с законом.

Может ли быть интернет магазин без ИП

Согласно закону регистрации деятельности не требуется при совершении единичной продажи.Например, разовая продажа в интернете бизнесом не признается. Цель онлайн-магазина – осуществление сделок на регулярной основе, то есть действия направлены на получение прибыли. Значит, дело требует оформления. Факт получения дохода значения не имеет.

Бытует мнение, что регистрировать деятельность не нужно, если магазин принимает заказы, а доставку осуществляет поставщик. Сайт выступает как рекламная интернет-площадка. Он не применяется для расчетов с клиентами. Но подобное занятие является посредничеством, приносящим доход.

Выбор режима налогообложения

С 2013 года, в соответствии с п.1 статьи 346.28 НК РФ, торговые организации могут самостоятельно определиться с выбором специального режима налогообложения. При открытии ИП нужно выбрать систему налогообложения.

- Упрощенка (УСН);

- Вмененка (ЕНВД).

Первая система удобна, но в некоторых вопросах ограничена. К примеру, нулевые налоговые декларации подавать нельзя. Но система «упрощенки» выгодней в том случае, когда на территории открытия бизнеса льготная ставка. Согласно пункту 2 статьи 346.20 НК РФ, региональные власти могут понизить ставку налога на несколько процентов.

Нужно обратить внимание и на риски. Если выбрать в качестве налогового режима «упрощенку», то в будущем потребуется подтверждение расходов

При непринятии их части сумма налога будет увеличена. При ЕНДВ опасно падение доходов, поскольку обязательный платеж должен быть произведен исходя из физического показателя. Но используя упрощенную систему, платить придется только исходя из разницы между доходами и расходами.

Что выбрать: ООО или ИП?

Вопрос о выборе регистрационной формы появляется в момент реализации бизнес-плана. Каждый вариант имеет свои плюсы и минусы, которые связаны не только с процессом регистрации, но и с работой напрямую. Чтобы выяснить, что лучше выбрать: ИП или ООО для интернет магазина, стоит учесть положительные и отрицательные моменты.

К положительным сторонам ИП относят:

- Регистрационный процесс достаточно простой, не требуется вмешательства и помощи юриста. Среди документов должен быть паспорт и чек об оплате государственной пошлины.

- Отсутствует налог на собственное имущество предпринимателя.

- Простота кассового учёта.

- Благодаря стандартным формам отчётности не обязательно нанимать бухгалтера.

- С расчётного счёта можно снимать средства на личные потребности.

- Редкие проверки налоговой службы.

- Ликвидация бизнеса проходит так же легко и просто, как и регистрация.

- Принимать решения по ведению бизнеса можно самостоятельно.

- Небольшой процент налога.

Отрицательные стороны ИП:

- В качестве учредителя выступает только один человек.

- Перед кредиторами существует имущественная обязанность. Лишиться недвижимости можно даже после ликвидации бизнеса.

- Сложно привлечь инвесторов.

- Независимо от доходов требуется вносить взносы в пенсионный фонд.

- При переходе на основное налогообложение невозможно учитывать прошлые убытки.

- При регистрации товарного знака возникают сложности.

- Крупные организации и компании отдают предпочтение работе с ООО.

Преимущественные стороны ООО:

- Надёжная защита имущественных прав. Каждый учредитель несёт ответственность в рамках своей доли.

- Легко привлечь инвесторов и расширить деятельность.

- Управление уставным капиталом.

- Можно привлекать иностранных инвесторов.

- Уставной фонд включает активы.

- Из числа учредителей можно выходить.

- Устанавливается запрет на продажу доли третьим лицам.

- Если организация не получила прибыль, то налоги не выплачиваются.

- Много заинтересованных инвесторов, желающих стать учредителями.

- Бизнес продаётся либо переоформляется.

Минусы ООО:

- Деньги напрямую не выводятся.

- Размер уставного капитала не меньше 10 тысяч рублей.

- Изменения в учредительном составе фиксируются.

- Длительная регистрация бизнеса.

- Выплаты по дивидендам производятся раз в квартал.

- Обязательное ведение учёта в бухгалтерии.

- Когда выбирается ОСНО, выплачивается налог на имущество, которое имеется у организации.

- Затруднение выхода учредителей, что влечёт большие расходы.

- Сложно ликвидировать бизнес.

Пройти регистрационный процесс можно по месту жительства собственника бизнеса без привлечения квалифицированных специалистов и лишних расходов.

Открывать ИП является обязательным условием?

Каждый предприниматель должен знать, что отсутствие регистрации бизнеса приводит к штрафным санкциям и наказанию.

Например:

- при административном нарушении предусматривается штраф от 500 до 2 тысяч рублей;

- среди налоговой ответственности выделяют: штраф в случае с несвоевременной постановкой на учёт – 5 тысяч рублей, осуществление деятельности без регистрации – 20 тысяч рублей минимум;

- к уголовному наказанию владельцы бизнеса привлекаются в том случае, если получают доходы в особо крупных размерах. Предусмотрен минимальный штраф 300 тысяч рублей, вплоть до лишения свободы сроком до 6 месяцев.

Редкий покупатель согласится делать покупку в незарегистрированном магазине. Ведь в таком варианте невозможно получить товарный чек, следовательно, гарантийный срок на покупку утрачивается, также не получится сделать возврат. Проблема актуальна для магазинов, которые реализуют бытовую и электронную технику.

Когда требуется выявить нарушения в работе, используют контрольные закупки.

Шаг седьмой: правильное оформление информации о товарах и услугах

В законе «О защите прав потребителей» перечислены обязательные пункты, которые должна содержать карточка товара:

- потребительские свойства продукта (состав, инструкция по применению, возможные последствия);

- полные данные производителя (название, адрес, контактные данные для связи);

- контактные данные продавца (адрес, e-mail, телефонные номер);

- информация о состоянии продукта (новый, после ремонта, б\у и т.п.);

- цена, условия оплаты и доставки;

- срок эксплуатации или годности;

- условия гарантийного обслуживания.

Товарные карточки нужно сопроводить уникальным контентом (описанием, фотографиями или видеообзором). Запрещено копировать чужие фото аналогичного товара (кроме случаев, когда сам производитель создает такой контент и разрешает свободное использование).

Какой способ налогообложения выбрать для ИМ

ФНС еще в 2013 году разъясняла, какая система налогообложения доступна ИП при открытии ИМ. Такой вид деятельности больше всего соответствует коду ОКВЭД 52.61.2 (продажа товаров в розницу, используя телемагазины и компьютерные сети). Выбирая этот код, можно использовать общий или упрощенный налоговый режим.

Выбирать нужно из ОСНО и УСН. Общая система — это уплата всех типов налогов (на прибыль, имущество, НДС и т. д.). При УСН платится на выбор налог в 6 % от общего дохода или 15 % от дохода за минусом расходов.

Общий режим следует выбирать, планируя взаимодействие с организациями-плательщиками НДС. Компании на ОСН чаще отказываются сотрудничать с лицами на УСН, поскольку на упрощенке НДС отсутствует. Значит, плательщик налога на добавленную стоимость никак не уменьшит налоговую базу при проведении сделок с «упрощенцем».

УСН подойдет при продажах мелким и средним клиентам, частным лицам, небольшим фирмам. Вариант упрощенного режима определяется соотношением прибыли к затратам. Когда расходы превышают 60 % поступлений, выгоднее платить 15 % общего дохода. Если после вычета затрат остается более крупная сумма, выгоднее уплачивать 6 % разницы.

Оплатить госпошлину за регистрацию

Первым делом направляемся в банк. Документы для регистрации ИП принимает налоговая, но без квитанции об оплате госпошлины делать там нечего.

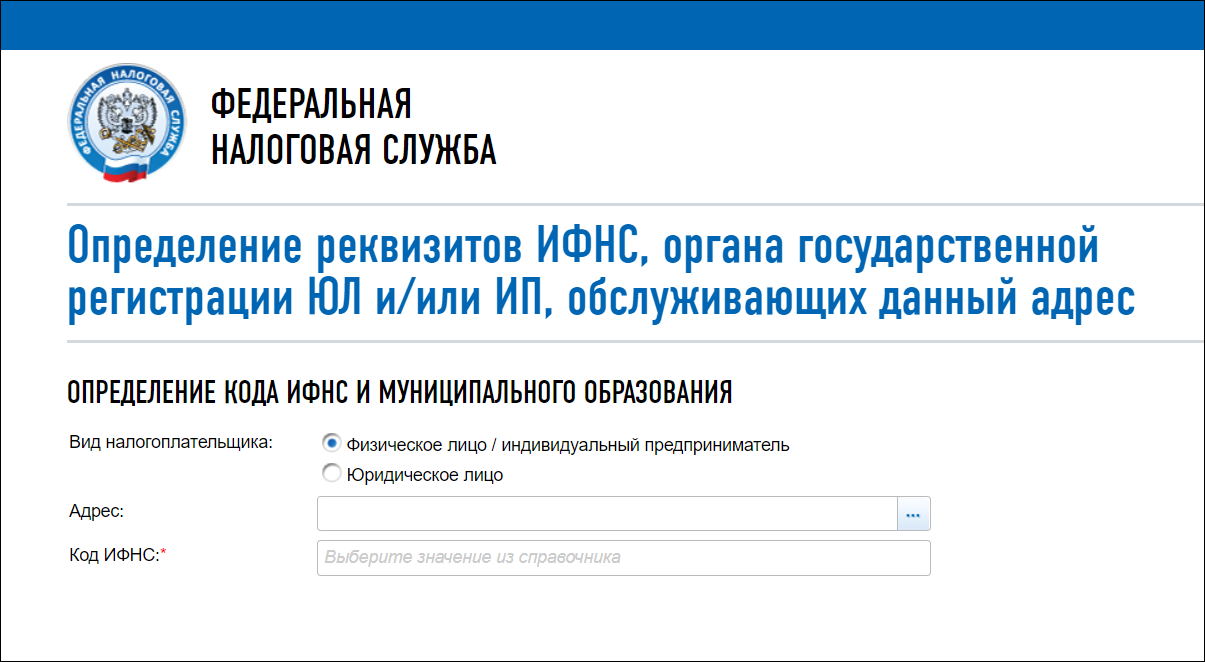

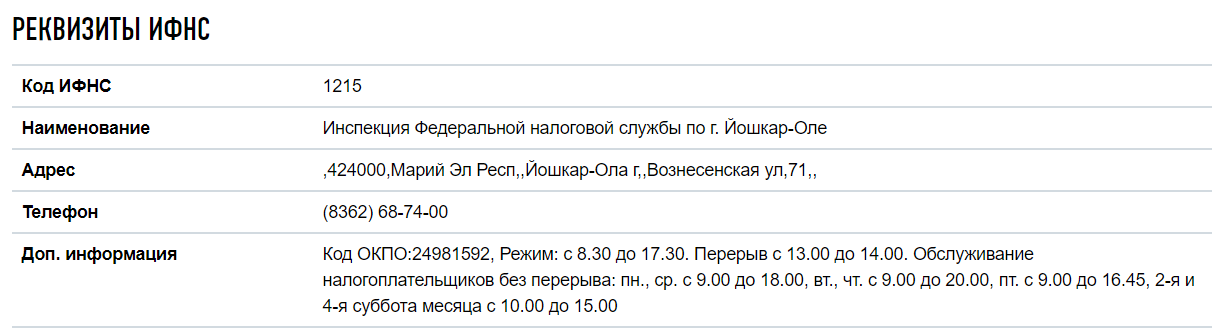

В банке попросят паспорт и бланк с ИНН, а также ИНН налоговой службы по месту прописки. Последний нужен, чтобы банк перевёл деньги в правильную налоговую. Этот ИНН я искала на сайте ФНС.

Каждая квартира и дом в стране закреплены за определённой налоговой, именно поэтому сайт ФНС просит адрес прописки

Каждая квартира и дом в стране закреплены за определённой налоговой, именно поэтому сайт ФНС просит адрес прописки

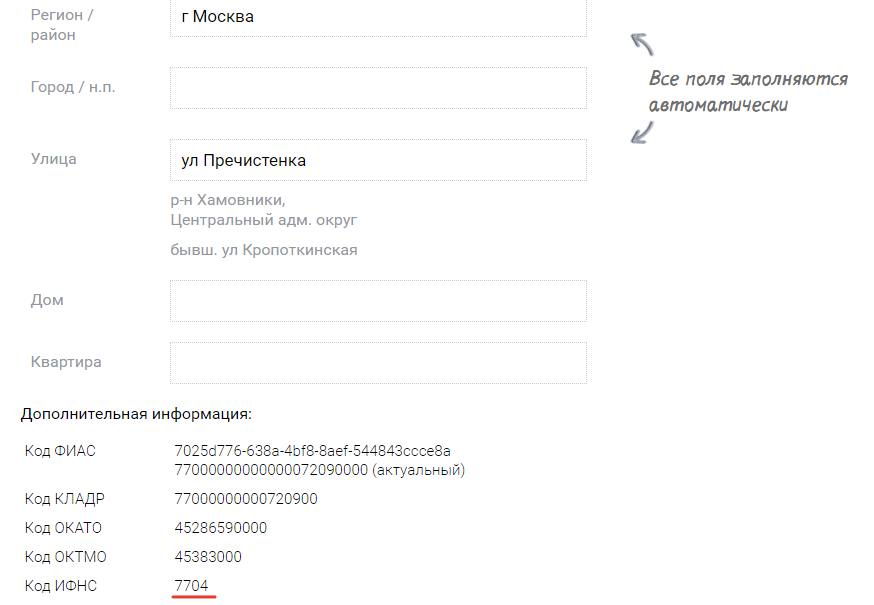

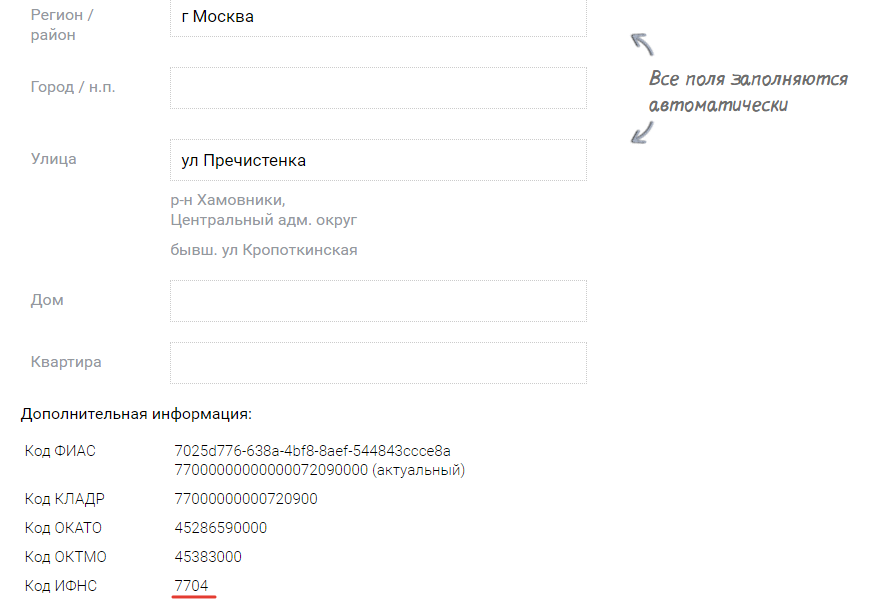

Второе поле, код ИФНС, сайт заполняет автоматически. Но мне он предложил несколько вариантов, поэтому правильный я выясняла на dadata.ru. Просто зашла на «Дадату», ввела адрес прописки и получила код ИФНС.

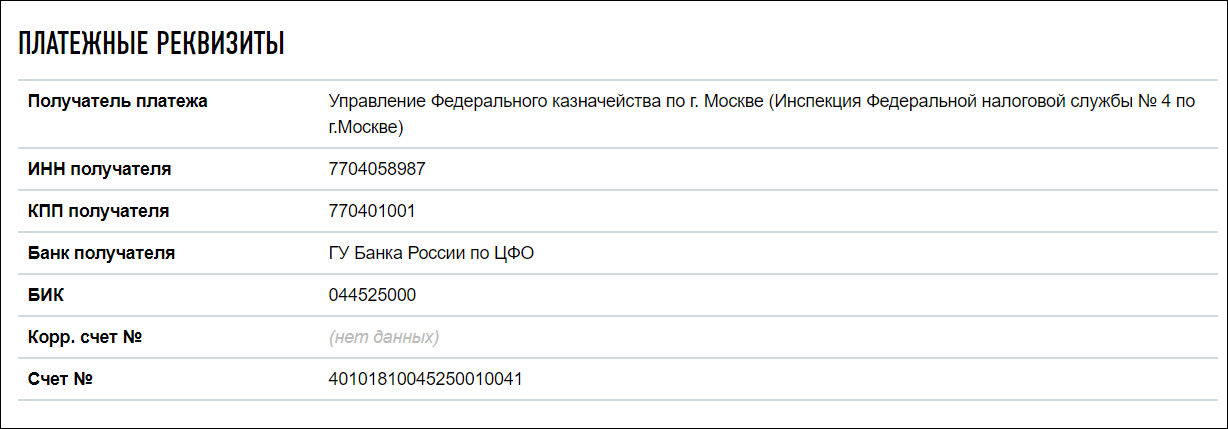

Вернемся на сайт ФНС. По адресу прописки и коду ИФНС сайт выдаст реквизиты налоговой. То, что нужно, — в разделе «Платёжные реквизиты».

В банке попросят «ИНН получателя», лучше его записать, чтобы не забыть

Теперь все данные для похода в банк под рукой.

О деньгах. В апреле 2018 года за регистрацию ИП просили 800 р. плюс комиссию. Комиссия в каждом банке своя, в среднем возьмут рублей 50.

Для оплаты подойдёт любой банк, который нравится. Не советую идти туда перед выходными: обычно в пятницу и перед праздниками людей больше обычного. В остальные дни на все уйдёт час-полтора.

С порога вставать в кассу не нужно, ищем консультанта. Обычно он сидит за компьютером в общем зале, верный знак — табличка с именем и фамилией на столе. Этот специалист оформит бланки для оплаты госпошлины.

Отдайте консультанту паспорт, свой ИНН, ИНН налоговой, и он заполнит документы. Некоторые банки не хотят брать ответственность за опечатки, придётся заполнять самостоятельно на месте.

В любом случае я пару раз проверяю готовый бланк. Лучше не рисковать: промажешь с одной цифрой — и платёж не пройдёт.

Подготовка к работе интернет-магазина

Перед началом продаж нужно удостовериться, подлежит ли деятельность лицензированию. Соответствующая информация содержится в ФЗ «О лицензировании отдельных направлений деятельности». В этом законе содержится перечень работ, на которые требуется получать лицензию. На некоторые виды товаров нужно оформлять лицензию. Сертификация может быть добровольной или обязательной. Даже если товар, готовящийся к продаже, не входит в список для обязательного лицензирования, получить сертификат рекомендуется. Это позволит заслужить доверие со стороны покупателей, отвоевать место на рынке.

Ответственность за неуплату налогов

Законодательство РФ жестко регулирует ответственность за налоговые нарушения для ИП. В случае если ИП не выполняет обязанности налогового агента, штраф составляет 20% от суммы налога, который не был перечислен.

В случае, если предприниматель отклоняется от уплаты налогов и взносов:

- пени выплачивается за каждый следующий день после окончания периода выплаты налогов в размере одной трехсотой ставки рефинансирования от суммы, которая не была выплачена;

- кроме того, налоговая служба имеет право выставлять дополнительные штрафы, размер которых колеблется в пределах от 20 до 40% от невыплаченной налоговой суммы.

Среди остальных штрафов следует отметить:

| Штраф за отсутствие кассового аппарата или нарушение правил работы с ним | 1500-2000 рублей |

| Штраф за нарушение правил учета доходов и расходов | 10000 рублей в случае нарушений на протяжении одного налогового периода, 30000 рублей – в 2 и более периодах, 20% (и не менее 40 тысяч рублей) в случае, когда из-за нарушений сумма налога была занижена |

| Штрафы за нарушение сроков сдачи налоговой отчетности | от 5 до 30% от суммы неуплаченного налога в случае отсутствия декларации и неуплаты налога и 1000 рублей в случае уплаты при отсутствии декларации |

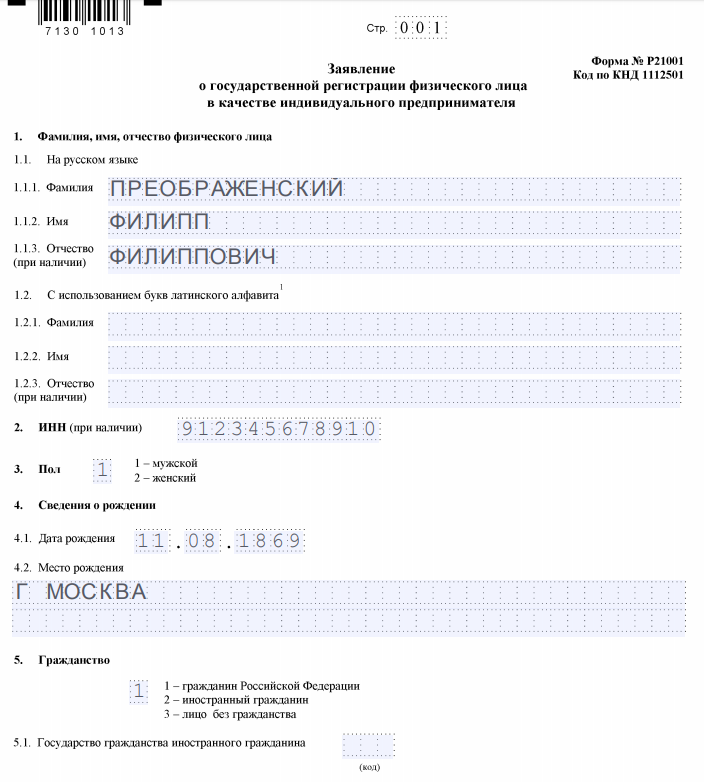

Заполнить коварный бланк заявления

Если квитанция об оплате госпошлины на руках, можно идти в налоговую.

Именно в налоговой из-за вроде бы незначительных помарок начинаются неприятности. Без подсказок сдать документы с первого раза почти невозможно.

Подпоясайтесь этой статьёй и заполните один бланк дома. Даже если с ним развернут, вы сократите время в налоговой: переписывать легче, чем заполнять с нуля.

Скачайте бланки заявлений по форме Р21001. Я распечатывала несколько штук про запас. Третья страница — для иностранных граждан, печатать её не нужно.

Номера́ стоят только вверху первой, второй и третьей страниц заявления. Третья не для нас, поэтому страницы после второй придётся нумеровать самостоятельно.

Заполняйте бланки либо на компьютере, либо чёрной пастой. Буквы — только печатные и заглавные, каждый символ — в отдельной клетке. Это обязательно, иначе в налоговой заставят переписывать до следующей Пасхи.

На первом листе все довольно просто.

«Латинские» поля не заполняйте, они только для иностранцев

«Латинские» поля не заполняйте, они только для иностранцев

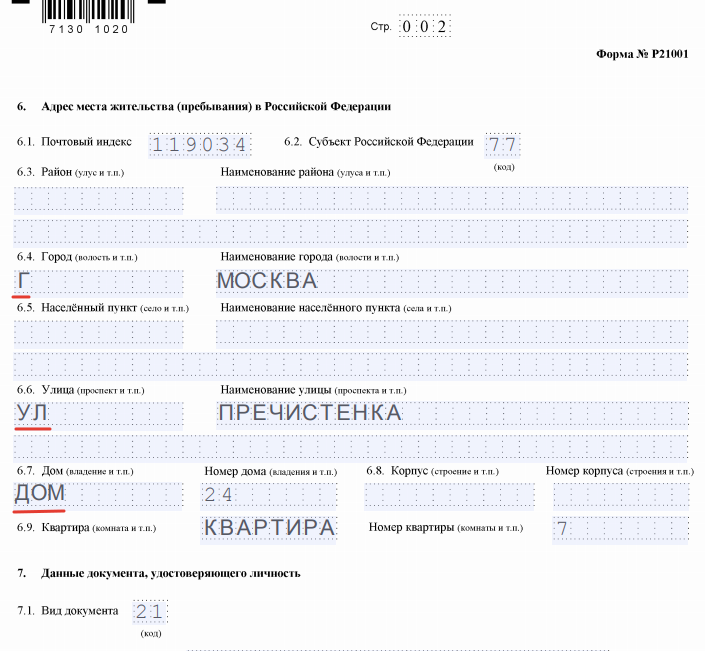

На странице №2 осторожнее с топонимами. Бланк со словами «город», «улица», «посёлок» вместо «г», «ул» и «пгт» завернут. Однако слова «дом» и «квартира» нужно вписывать полностью. Такой бюрократический парадокс.

В поле «Вид документа», поставьте «21», и не спрашивайте, почему, так уж здесь повелось

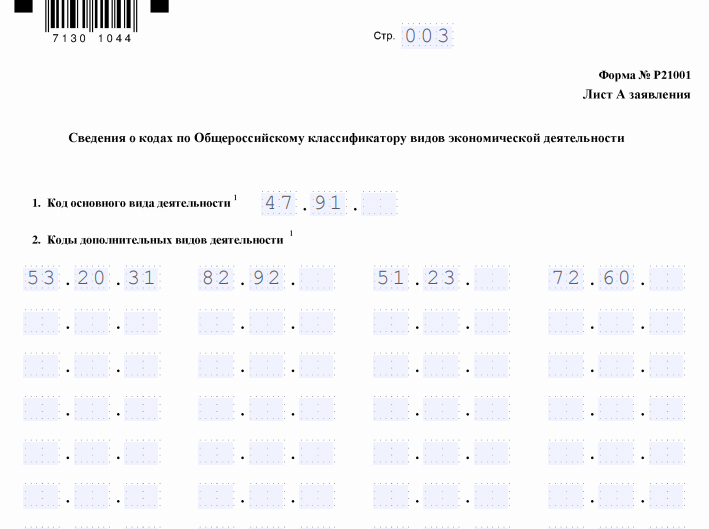

На третьем листе впишите коды экономической деятельности. Я выбирала их дома из справочника ОКВЭД, чтобы не терять время в налоговой.

По коду экономической деятельности государство понимает, чем вы зарабатываете. Например, если продёете кроликов дюжинами, подойдёт код 51.23: «Оптовая торговля живыми животными»

Основной вид деятельности может быть только один. Для торговли в онлайне подходит код 47.91 — «Торговля розничная по почте или по информационно-коммуникационной сети Интернет».

Дополнительные коды — для сопутствующей предпринимательской деятельности. Если вписать, но не работать по ним, никто и слова не скажет. Зато в обратной ситуации влепят штраф. Так что я указала коды всех видов деятельности, которыми теоретически буду заниматься:

- 53.20.31 — «Деятельность по курьерской доставке различными видами транспорта». Пригодится, если откроете собственную доставку;

- 82.92 — «Деятельность по упаковыванию товаров». Выручит, если будете упаковывать товар за деньги;

- 72.60 — «Прочая деятельность, связанная с использованием вычислительной техники и информационных технологий». Просто не будет лишним.

- Если в будущем займётесь ещё чем-то, об этом придётся уведомить налоговую.

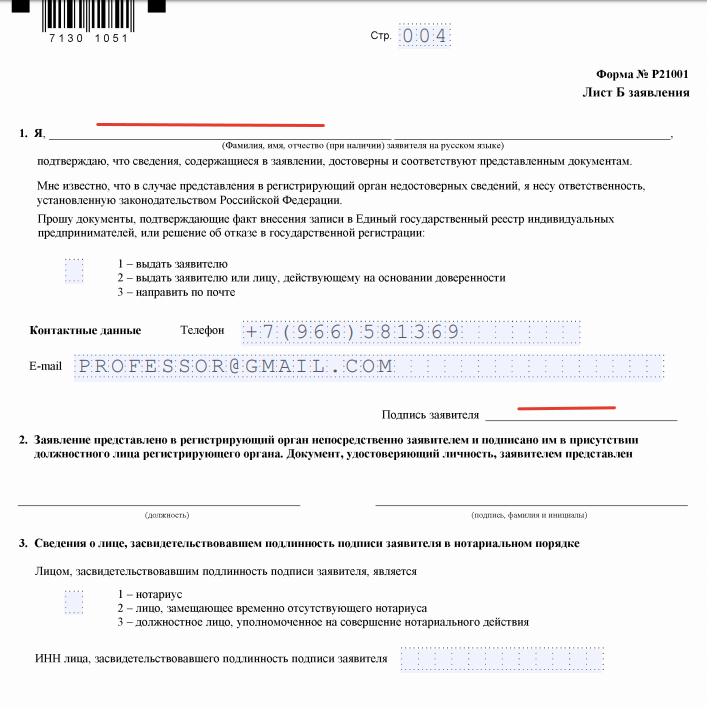

Последний лист просто пронумеруйте, как остальные, и впишите контакты.

Имя, фамилию и подпись заранее ставить не советую: налоговики любят, когда эти поля заполняют прямо перед ними, иначе могут и развернуть

Имя, фамилию и подпись заранее ставить не советую: налоговики любят, когда эти поля заполняют прямо перед ними, иначе могут и развернуть

Итак, вы заполнили бланк и приложили к остальным документам.

Я брала с собой ещё два чистых заявления, чтобы можно было исправить ошибки прямо в налоговой.

Вот что лежало в моем прозрачном файлике:

- заполненный бланк по форме Р21001;

- пустые бланки про запас;

- копия паспорта;

- квитанция об оплате госпошлины.

Осталось заполнить ещё один документ.

Как найти наиболее покупаемый товар

Самым важным вопросом при открытии своего бизнеса является выбор востребованного на рынке продукта, продажи которого на настоящее время набирают популярность. Лучше всего обдумать вариант с редкими изделиями. Например, коллекционные вещи, раритеты, новинки в какой-либо сфере. Достойным выбором считаются электронные товары. Но в данном случае необходимо тщательно выбирать поставщиков.

Если дропшиппер нашел свою «нишу» на рынке и его бизнес развивается быстрыми темпами, целесообразно набирать персонал для поддержки деятельности. Так как одному руководителю сложно справиться с приобретением возрастающего количества закупаемых товаров.

Таким образом, если предложить сотрудничество по системе дропшиппинг начинающему предпринимателю и описать все преимущества такого варианта продаж, то он в скором времени сможет расширить свой бизнес. Наладив механизм перепродажи, посредники получают достаточно высокий доход. Но не следует забывать о предоставлении отчетности в налоговые органы.

Ответственность за осуществление продаж онлайн без регистрации ИП

Как известно, нарушение законодательных норм влечет за собой привлечение нарушителя к юридической ответственности. Так, за открытие магазина-онлайн без предварительной регистрации нарушителю грозит привлечение к таким видам ответственности:

административная, выраженная в наложении штрафа, размер которого варьируется в пределах от 500 до 2 тысяч рублей;

финансовая или налоговая

Обратите внимание, что сумма штрафа в том случае, если вы зарегистрировали ИП несвоевременно составляет 5 тысяч рублей, если же процедура регистрации вообще не была пройдена, а магазин в это время функционирует и приносит своему обладателю доход, — 20 тысяч рублей;

уголовная. Предусмотренные уголовным законодательством санкции за осуществление предпринимательства без регистрации выражены как в виде штрафа, минимальный размер которого равен 300 тысячам рублей, так и в виде лишения свободы на срок до 6 месяцев

Решающим фактором при назначении наказания является сумма дохода, полученного предпринимателем за время нелегального осуществления деятельности. То есть, если магазин существовал длительный период и его владелец при этом заработал крупную сумму денег, которая не облагалась налогом, вполне возможно привлечение нарушителя к уголовной ответственности.

Помимо вышеперечисленных нежелательных последствий, к которым может привести ведение бизнеса онлайн без регистрации, нелегальное предпринимательство имеет ряд других недостатков:

Сдать документы в налоговую

Адрес своей налоговой я узнала на все том же сайте Федеральной налоговой службы.

Придётся снова вводить адрес прописки и код ИФНС, об этом я говорила в первом разделе

Придётся снова вводить адрес прописки и код ИФНС, об этом я говорила в первом разделе

В ИФНС все как в других госучреждениях: берёшь талончик у администратора или в терминале, ждёшь свою очередь и направляешься к окошку.

Если в бланках нет ошибок, налоговик выдает расписку в получении документов. После чего сообщает, когда забирать свидетельство о постановке на учет. Обычно ИП регистрируют не более 3 рабочих дней.

Если в бланках ошибки, специалист на них укажет и вернёт документы. Заполнить заявления по новой можно здесь же, в зале, за столом или стойкой. И снова — в очередь.

После регистрации придётся минимум раз в год наведываться в ИФНС, чтобы сдавать отчётность. Но это тема для отдельной статьи.

Мнение автора и редакции может не совпадать. Хотите написать колонку для «Нетологии»? Читайте наши условия публикации.

Какую систему налогообложения выбрать

Открыв ИП, бизнесмену требуется определиться с налоговым режимом.

Обратите внимание! При оформлении статуса сотрудники налоговой службы ставят по умолчанию общую систему налогообложения. Если гражданин не желает платить сборы по ОСНО, требуется вместе с заявлением об открытии ИП подать заявку на применение УСН или иного доступного режима.

УСН

Это упрощенная система оплаты налогов. Она делится на два типа:

- «Доходы». В этом случае требуется платить 6% от полученной выручки. Расходы при этом не учитываются. Это более простой вариант, так как не нужно тратить время на подготовку налоговой отчетности.

- «Доходы-расходы». При данном режиме расчет сбора ведется с реальной прибыли, с которой вычитываются расходы. Размер налога составляет 15%.

Обычно бизнесмены выбирают первый вариант. Второй тип оптимален, если предприниматель имеет возможность на документах подтвердить все траты, к примеру, предъявить квитанции от поставщиков. Если с ведением бухгалтерской документации возникают сложности, лучше остановить выбор на УСН «доходы».

ЕНВД

Выбрать ЕНВД при ведении торговли допускается при условии, что бизнесмен продает продукцию при личном взаимодействии с покупателями, что и происходит в обычных магазинах. Поэтому удаленная реализация продукции в форме онлайн для этой системы не подходит.

То же самое касается и патентов (ПНС).

ОСНО

Общий режим выбирают далеко не все предприниматели, так как требуется нанимать грамотного бухгалтера, ведущего отчетность, и платить налог в размере 13% от дохода.

Использование общей системы оптимально, если подавляющая часть клиентов — организации, уплачивающие НДС. В остальных случаях целесообразнее выбирать упрощенку.

Как зарегистрироваться?

Оформляя деятельность в налоговой инспекции, используют любой удобный способ для личного посещения данной организации. Можно оформить доверенность на другого человека, отправить заказное письмо, воспользоваться онлайн способом и сайтом Госуслуги.

Пенсионный фонд регистрирует автоматом. Все предприниматели оплачивают страховые взносы. После получения регистрационных документов, при доходном или убыточном бизнесе, расплачиваются с Пенсионным фондом.

Заполнять форму чтобы открыть ИП, не трудно. Только вопросы возникают с выбором кода ОКВЭД. С остальным никаких сложностей не возникнет. Могут только появиться проблемы при выборе ИП или ООО. Каждый из этих видов регистрации обладает своими особенностями.

Когда лучше регистрировать ИП для интернет магазина?

Если предприниматель:

- не хочет ни с кем делиться своим доходом;

- самостоятельно ведет бизнес и не собирается вести партнерские отношения;

- не планирует привлекать дополнительные инвестиции для развития бизнеса.

Используются серые схемы для отдельных закупок, чтобы невозможно было документально подтвердить характеристику товара.

Лучше открыть ООО если:

- Предприниматель желает в дальнейшем стать партнером крупных компаний;

- Бизнесом владеет несколько человек;

- Предприниматель хочет продать бизнес;

- Собирается привлекать инвестиции от партнеров.

Если владелец торговой точки в интернете будет ее рекламировать, не зарегистрировавшись, то он может навлечь на себя проверку проверяющих органов. После совершения дистанционной покупки налоговыми работниками, предприниматель будет пойман на незаконной деятельности. Таких людей ловят с помощью контрольной закупки.

Почему лучше выбрать ИП?

Если пользоваться счетом для физических лиц, то, когда начнут поступать крупные платежи, будет заподозрена коммерческая деятельность. В результате банк перестанет обслуживать.

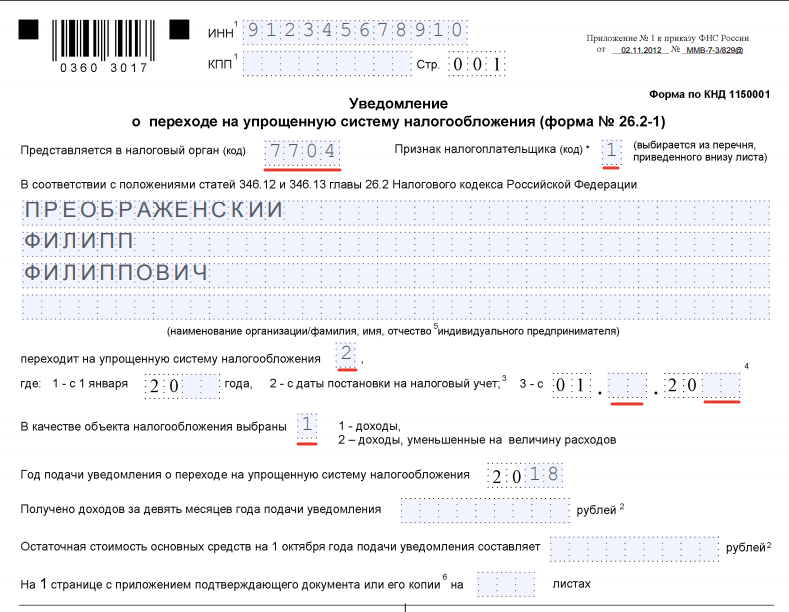

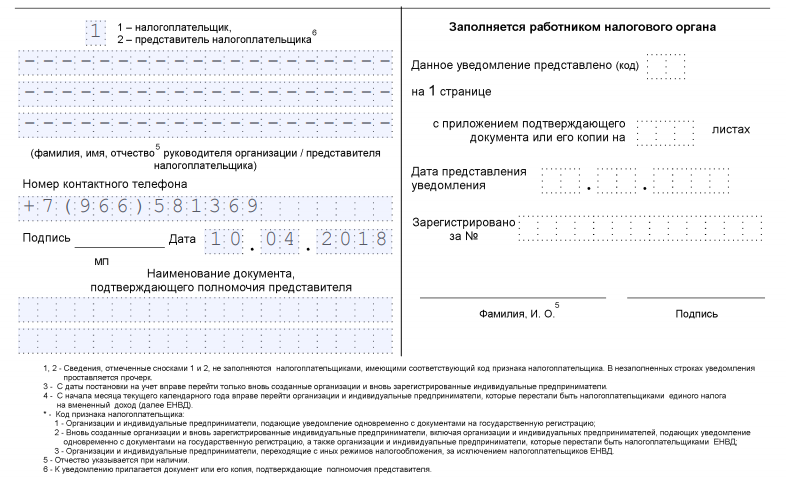

Сразу перейти на «упрощёнку»

Заявление о переходе на упрощённую модель налогообложения (УСН) можно сдать в течение 30 дней после регистрации ИП. Но кому захочется идти налоговую из-за одной бумажки? Я подавала её вместе с остальными документами.

Как и предыдущий бланк, этот лучше заполнить дома. Если что не так, можно будет по-быстрому переписать все в налоговой.

Первым делом скачайте бланк заявления о переходе на УСН по форме 26.2-1. Вот как он выглядит заполненным.

Заполнять его следует чёрной пастой, как и все остальные, или на компьютере

Заполнять его следует чёрной пастой, как и все остальные, или на компьютере

Код налогового органа для поля «Представляется в налоговый орган» я смотрю на dadata.ru. Просто захожу , ввожу адрес прописки и нажимаю Enter.

В заявление подставляют четырехзначный код ИФНС

В заявление подставляют четырехзначный код ИФНС

В поле «Признак налогоплательщика» поставьте «1», а в «переходит на упрощённую систему налогообложения» — «2». Так положено всем, кто регистрируется в первый раз.

Поля́ под «переходит на упрощённую систему налогообложения» не трогайте. Когда переходишь на УСН в момент постановки на учет, даты заполнять не нужно.

Над полем, где речь идёт об объекте налогообложения, подумайте заранее

Здесь важно понять, по какой «упрощёнке» работать:

- платить 6% от доходов. Этот вариант подойдёт, если не собираетесь арендовать склад, нанимать работников в штат, вести мощную PR-кампанию;

- платить 15% с разницы между доходами и расходами. Подойдёт тем, кто сразу разворачивается во всю силу. Говорят, что над этим вариантом стоит думать, если бюджет на старте больше 300 000 ₽.

Когда уверенности нет, лучше поставить «1». Тогда в ближайший год налоговая будет просить отчёт исключительно о доходах.

Если решимость платить налоги с «доходов минус расходы» тверда, ставьте «2». Непосвящённому работать в таком формате сложно, понадобится бухгалтер.

Последняя часть бланка проста.

Телефон и дату я заполняю сразу, а вот подпись ставлю на столе налоговика — мне все равно, а ему спокойнее

Телефон и дату я заполняю сразу, а вот подпись ставлю на столе налоговика — мне все равно, а ему спокойнее

Заполненный бланк добавьте к остальным документам и отправляйтесь в налоговую. И на всякий случай захватите парочку пустых заявлений на УСН про запас.

Организационные вопросы

Перед тем, как создать свой первый интернет магазин с нуля, надо изучить и административные вопросы, такие как государственная регистрация и налогообложение вашего бизнеса. Конечно, сотни и тысячи онлайн-продавцов до сих пор торгуют без регистрации ИП и ООО, однако, мы советуем легализовать эту деятельность.

Причина не только в том, что получение доходов на стабильной основе без уплаты налогов – это прямое нарушение закона. Проблемы возникают также с поставщиками, партнерами и покупателями:

- большинство российских оптовых поставщиков работают только с субъектами предпринимательской деятельности;

- аналогичные требования выдвигают службы аутсорсинга и доставки;

- покупатель, имея выбор, сделает заказ у официально зарегистрированного продавца, т.к. это обеспечивает его права потребителя (наличие чека, накладной, гарантийного талона, возможность обратиться в Роспотребнадзор).

В этой таблице мы собрали основные различия ИП и ООО, которые помогут вам сделать выбор организационно-правовой формы.

|

Индивидуальный предприниматель |

Общество с ограниченной ответственностью |

|---|---|

|

Регистрируется на одно физическое лицо, которое получает право легально заниматься бизнесом. |

Количество учредителей может достигать 50 физических и/или юридических лиц. Не допускается регистрация ООО одним юридическим лицом, состоящего из единственного участника. |

|

Простота администрирования: регистрации, документального сопровождения деятельности, закрытия ИП. Ведут только налоговый учёт. |

Для регистрации требуется больше документов, а ликвидация ООО длится больше двух месяцев. В процессе деятельности надо вести корпоративную документацию, налоговый и бухгалтерский учёт. |

|

Суммы административных штрафов, по сравнению с организацией, в разы ниже. |

Высокие штрафы, которые налагаются не только на саму фирму, но и на руководителя. |

|

Выводить доход от бизнеса можно хоть каждый день, нет дополнительного налогообложения. |

Участник общества вправе получать прибыль только в виде дивидендов (распределение не чаще раза в квартал) и после уплаты 13% подоходного налога. |

|

Весь период регистрации предприниматель обязан вносить взносы на свое пенсионное и медицинское страхование. В 2021 году минимальная сумма взносов составляет 40 874 рубля. |

Если учредитель не оформлен в штат, то за него не надо платить страховые взносы, но и пенсионный стаж в этом случае не начисляется. |

Все необходимые документы как для ООО, так и для ИП можно бесплатно подготовить в нашем сервисе.

Что касается системы налогообложения, то выбор здесь небольшой: ОСНО или УСН. ПСН для онлайн-торговли не допускается. Исключение – если ваш сайт будет только витриной, без функций корзины и оплаты, а сама продажа происходит в торговой точке «на земле».

На УСН надо выбрать один из объектов налогообложения: Доходы или Доходы минус расходы. Выбирать второй вариант стоит, только если вы сможете документально подтверждать затраты (на покупку товаров, доставку, связь и др.), и при этом доля расходов превысит 65% от выручки. Если это не так, то выбирайте УСН Доходы, в этом случае налог составит 6% от оборота, с возможностью уменьшить его на сумму уплаченных страховых взносов.

Подать уведомление о переходе на УСН надо в течение 30 дней после регистрации ИП или ООО. Если этого не сделать, то вы до конца года будете работать на общей системе налогообложения (ОСНО) с самой высокой нагрузкой.

И ещё несколько слов о приеме оплаты от покупателей. Если оплата производится наличными деньгами или платежной картой через POS-терминал при личном контакте с потребителем, то надо пробивать кассовый чек через переносную ККМ. Практика выбивания кассового чека заранее (тогда легко обойтись одним аппаратом) признана нарушением закона, т.к. расхождение времени печати чека с реальным временем покупки допускается не более, чем на пять минут.

Для приема безналичных платежей (электронные деньги, платёжные агрегаторы, картой онлайн, по договору с почтой России, с курьерской компанией, принимающей оплату) надо открывать расчётный счёт. Безналичные расчеты предпочтительнее и для работы с поставщиками, т.к. расчёты между коммерческими субъектами на сумму свыше 100 тысяч рублей в рамках одного договора наличностью не допускаются.

Кроме того, с 1 июля 2017 года применять кассовые аппараты надо будет и в случаях онлайн-оплаты картой или через такие сервисы, как Яндекс Касса. В этом случае покупатель получает только электронный чек. Раньше такого требования не было.

| Скачать книгуПролистать образец | |

Кассовый аппарат для электронной торговли

Сфера применения ККТ значительно расширилась, применять их придётся и в ситуациях, при которых раньше кассовый чек не требовался:

- с июля 2017 – продавцы на режимах УСН и ОСНО обязаны применять онлайн-кассы при оплате наличными, картой и безналичным перечислением от физлица на расчётный счёт;

- с июля 2018 – электронный кассовый чек должен направляться покупателю при совершении оплаты любым онлайн-способом;

- с июля 2019 — отменяется льгота по неприменению ККТ на ПСН (действовала только для ИП без работников).

На спорный вопрос – можно ли применять одну кассу при совершении онлайн и офлайн продаж у одного продавца (при совмещении магазина «на земле» и в сети) есть официальный ответ. Можно.

Цитируем письмо Минфина от 20 июля 2017 г. № 03-01-15/46230: «При этом Федеральный закон N 54-ФЗ не содержит положений, запрещающих применение одного экземпляра ККТ одним пользователем при реализации товаров в сети Интернет и в торговом объекте».

В таком случае надо выбирать у производителей модель кассы, которая позволяет запускать одновременно две независимые смены: для онлайн и офлайн торговли. Если же продажи ведутся только в сети, то можно немного сэкономить и установить кассу, которая выдаёт электронные чеки, без бумажного варианта.

Когда можно не регистрировать ИП не нарушая закона?

Если пользователь собирается через свой магазин продавать единичный товар, то он может не регистрироваться.

Другое дело, если сделки по продаже будут осуществляться более чаще, для того чтобы получать постоянную прибыль. Для этого может потребоваться оформление, даже если хозяин магазина не будет получать никакого дохода с продажи.

Также считают, что не требуется регистрации в случае приема заказов магазином и совершения доставки поставщиком. Онлайн магазин на сайте выполняет функцию рекламной интернет-площадки. Его не используют для того чтобы производить расчеты с заказчиками.Только, оказывая подобные посреднические услуги, ресурс получает доход. А за получениепостоянного дохода, государство требует оплаты налога.

Статистика показала, что около 85% онлайн магазинов занимаются теневой торговлей без регистрации формы собственности. Естественно они получают определенные преимущества:

- Их деятельность не облагается налогом на доход;

- Не требуется оплаты взносов ОМС, ПФР;

- Не надо сдавать налоговую отчетность и вести регламентированный учет.

Только здесь есть и отрицательные стороны и, возможно они превышают плюсы.

Если работать, не открывая ИП?

Тогда не надо будет заморачиваться по разным вопросам. Любой человек сможет стать владельцем такого бизнеса. Никто не будет привлекать к ответственности, если магазин будет наполнен товаром на сайте.

Но стоит заняться коммерческой деятельностью, как сразу все изменится. Вставив рекламу в сети, владелец сайта, получит поток посетителей в свой магазин. Начнутся продажи. Вместе с реальными клиентами может прийти налоговый агент, чтобы провести контрольную закупку. Таким способом налоговики выходят к незаконным предпринимателям.Владелец интернет магазина не только рискует попасть в их лапы, но и может еще получить следующие трудности:

- Отсутствие возможности для подключения РОБОКАССЫ или ЯНДЕКС.Кассы. Эти системы могут подключать только юридические лица.

- Платежи можно получать лишь с курьером;

- Если на счет в банк будут постоянно поступать деньги, то банком будет заподозрено ведение коммерческой деятельности и отказ в услугах.

Многие покупатели требует при совершении покупок предоставления чеков, гарантийного обслуживания. Это необходимо для возможности получения возврата товара, не соответствующего требованиям покупателя.

Для получения безналичной оплаты за товар, также требуется официальное оформление. Таким образом, осуществляется работа оптовых поставщиков, курьерских служб, транспортных компаний. В настоящее время многие онлайн-магазины работают дропшиппингом.

Это некая витрина, с помощью которой продвигают товар. Покупатель находит интересующую его продукцию на сайте. Затем поставщик сам отправляет товар по адресу заказчика. Магазин становится получателем агентского вознаграждения за осуществление посреднической деятельности. Для этого также потребуется регистрация ИП.