Сроки сдачи отчётности в 2021 году

Содержание:

- Код тарифа плательщика в РСВ

- Сроки сдачи отчётности в ИФНС в 2021 году

- Ответственность за нарушение сроков сдачи

- Как заполнить РСВ-1 за 9 месяцев 2015 года и когда его следовало сдать в ПФР?

- РСВ и отчет 4-ФСС: правила сдачи разные

- Штрафы

- Обязанность страхователей

- Что такое РСВ?

- КАК ОПРЕДЕЛИТЬ ПРЕДЕЛЬНЫЕ ВЕЛИЧИНЫ БАЗ ДЛЯ ИСЧИСЛЕНИЯ СТРАХОВЫХ ВЗНОСОВ В 2021 ГОДУ?

- Порядок заполнения нулевого расчета

- Налоговая отчетность за 2020 год: сроки сдачи отчетности (таблица)

- Форма расчета страховых взносов 2018: «нулевка»

- Порядок заполнения бланка РСВ-1

- ИП: кто сдает РСВ?

- Представление в ФСС отчета по страховым взносам по форме 4-ФСС

- Правила заполнения

Код тарифа плательщика в РСВ

- 01 – для применяющих основной тариф;

- 06 – для компаний, работающих в сфере информационных технологий;

- 07 – по взносам экипажей судна, числящегося в международном реестре;

- 10 – НКО на УСН;

- 11 – благотворительные организации-«упрощенцы»;

- 13 – участники проекта «Сколково»;

- 14 – участники СЭЗ (свободной экономической зоны) Крыма и Севастополя;

- 15 – резиденты территорий опережающего соцэкономразвития;

- 16 – резиденты «свободного порта Владивосток»;

- 17 – резиденты ОЭЗ (особой экономической зоны) в Калининградской области;

- 18 – для компаний-производителей анимации;

- 19 – участники специального административного района в Калининградской области и Приморском крае, выплачивающие доходы экипажу судов, зарегистрированных в Российском открытом судовом реестре.

- 22 — страхователи, ведущие деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции

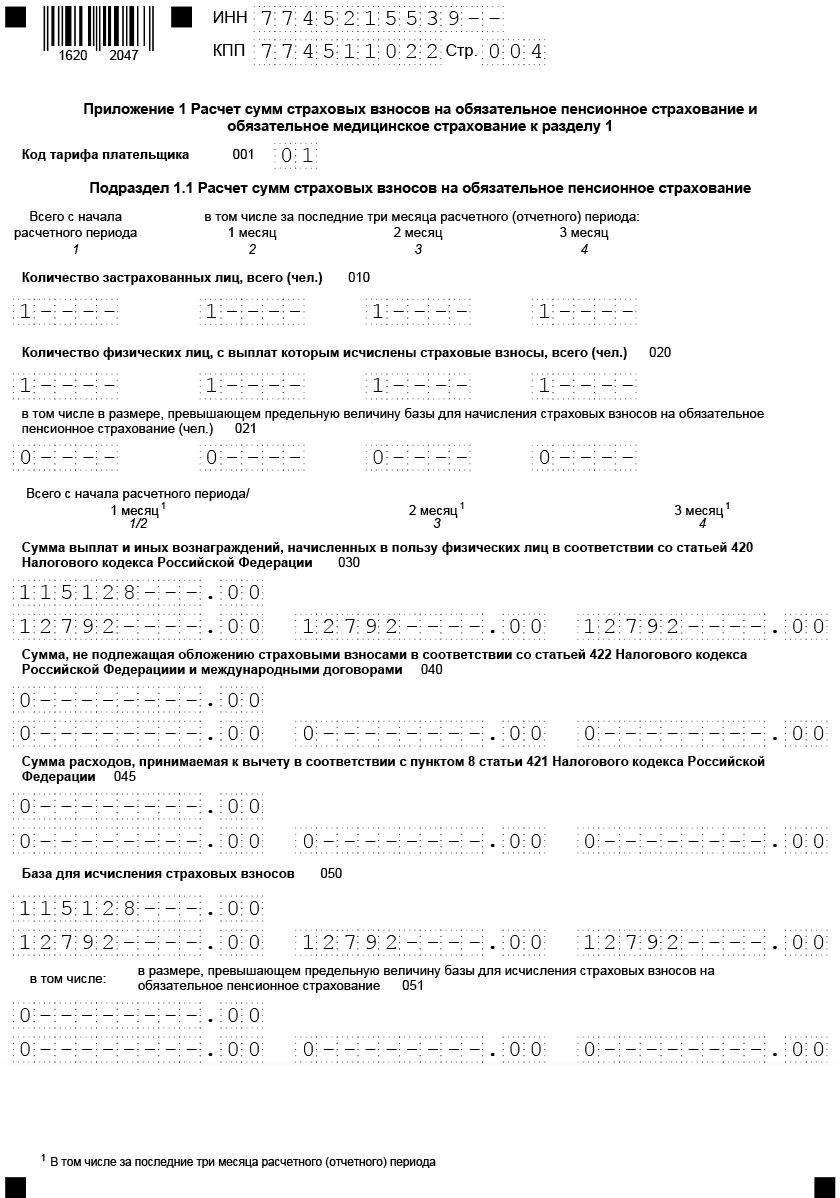

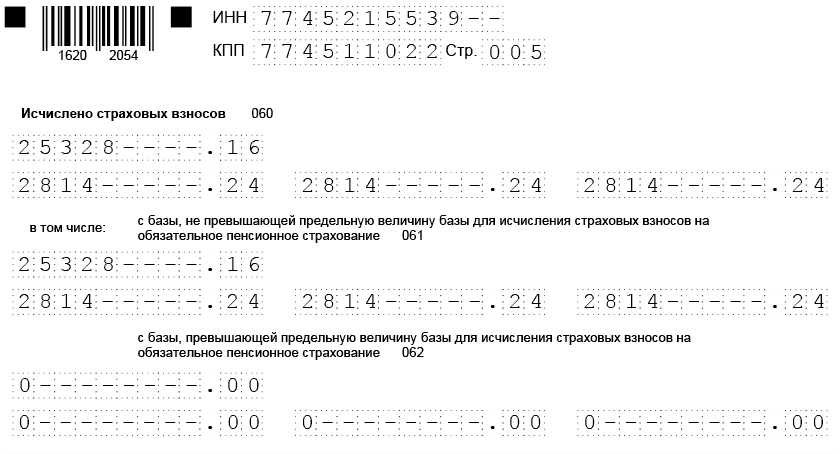

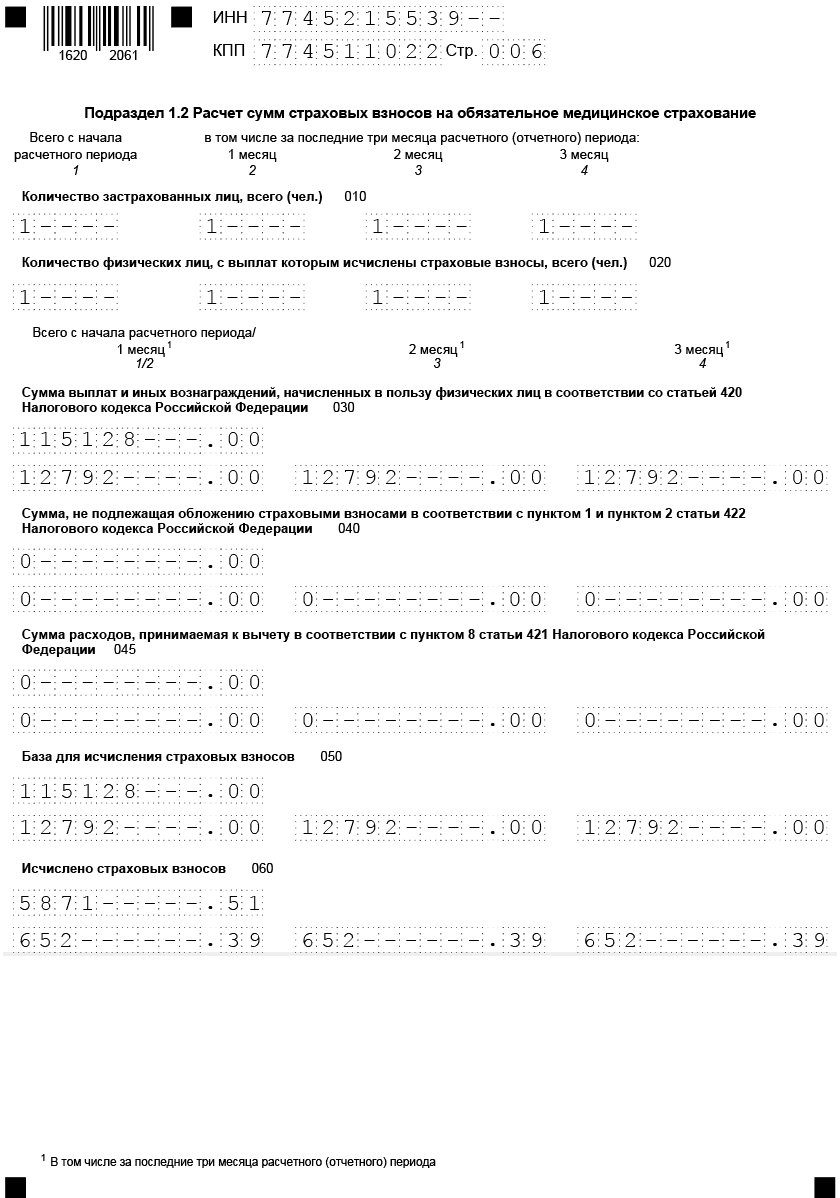

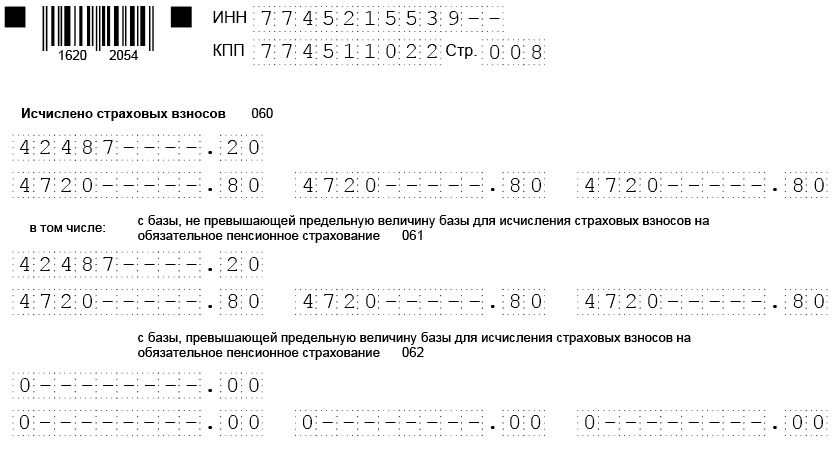

В нашем примере предприятие использует общий режим:

| Наименование тарифа | Код тарифа плательщика |

| Общий режим | 01 |

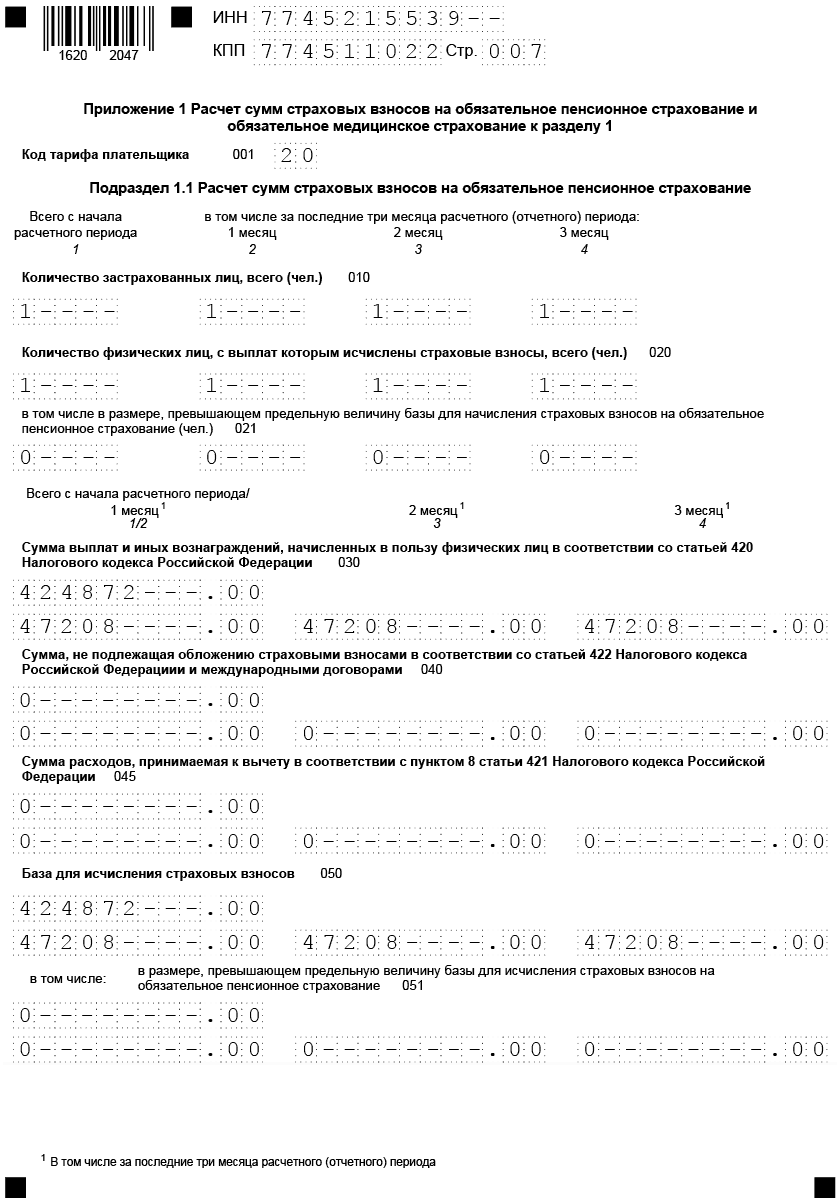

Кроме того, предприятие относится к малым предприятиям (включено в соответствующий реестр МСП по состоянию на 01.03.2020г.), в связи с этим тарифов у нас будет два – основной (для доходов в пределах МРОТ) и льготный (для доходов свыше МРОТ). Поэтому заполняем два Приложения 1 к разделу 1:

- сначала один с кодом тарифа «01» (основной тариф),

- затем другой – с кодом «20» (пониженный тариф).

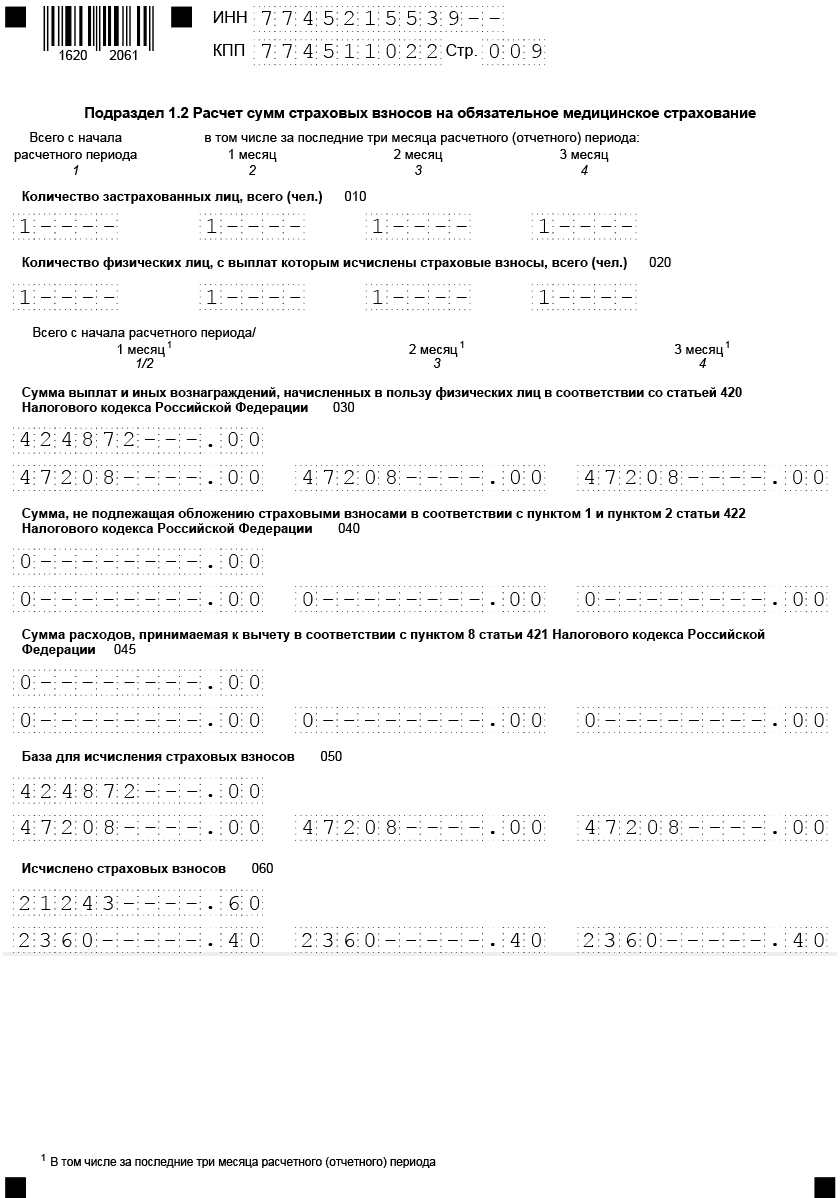

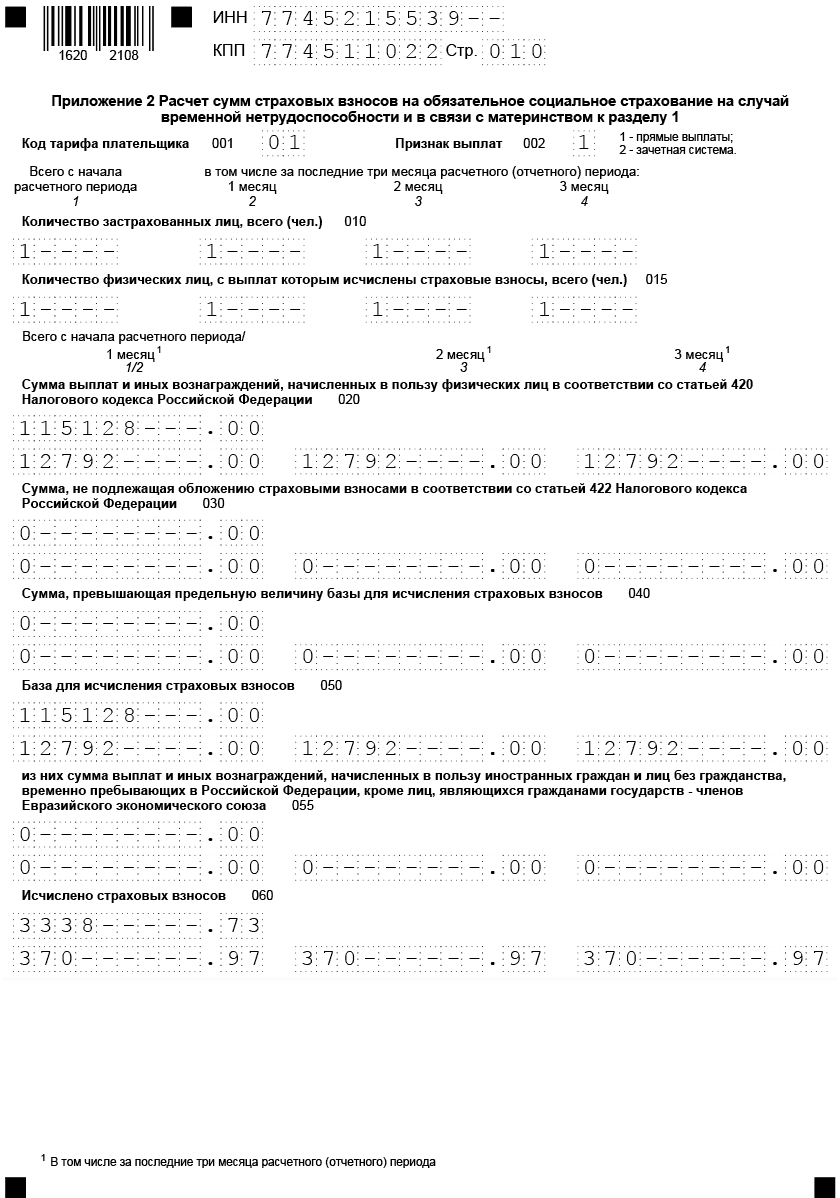

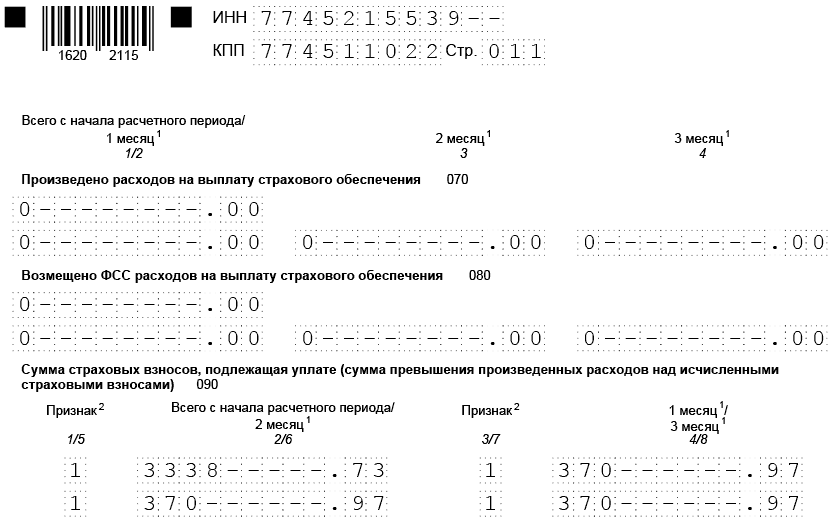

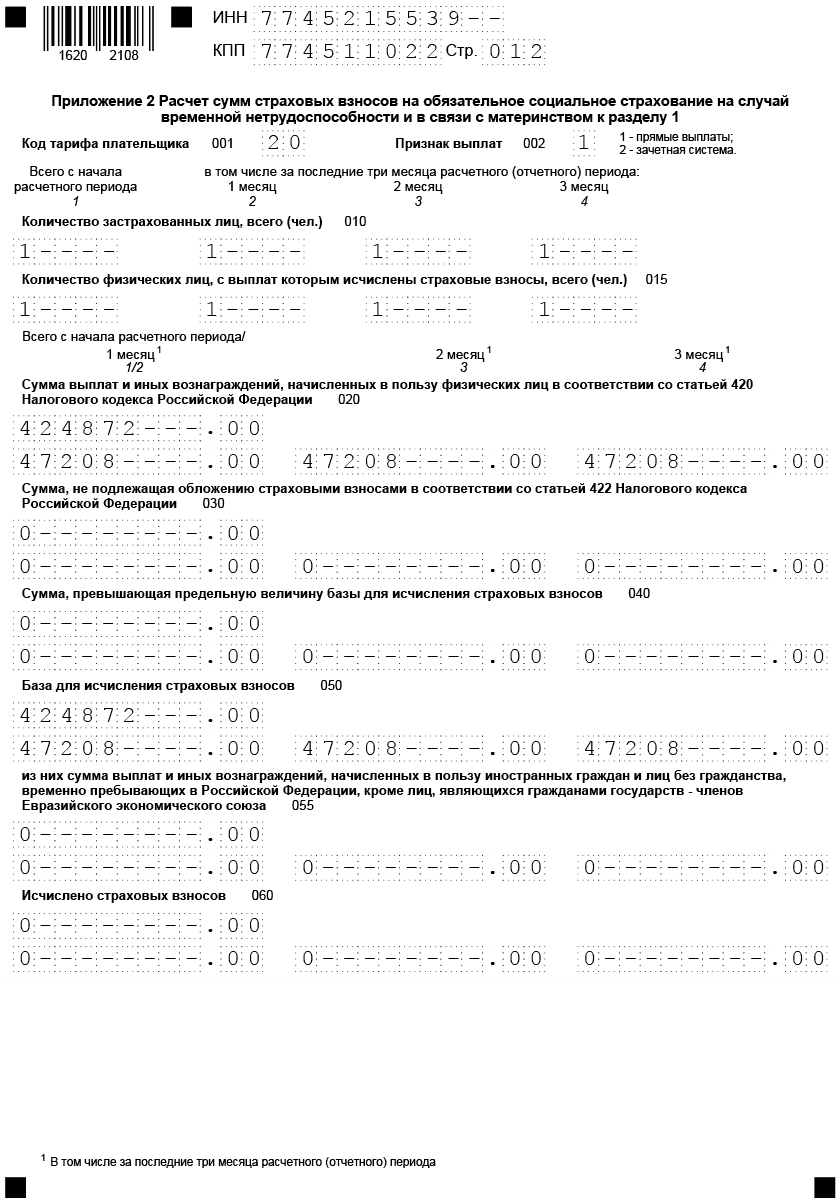

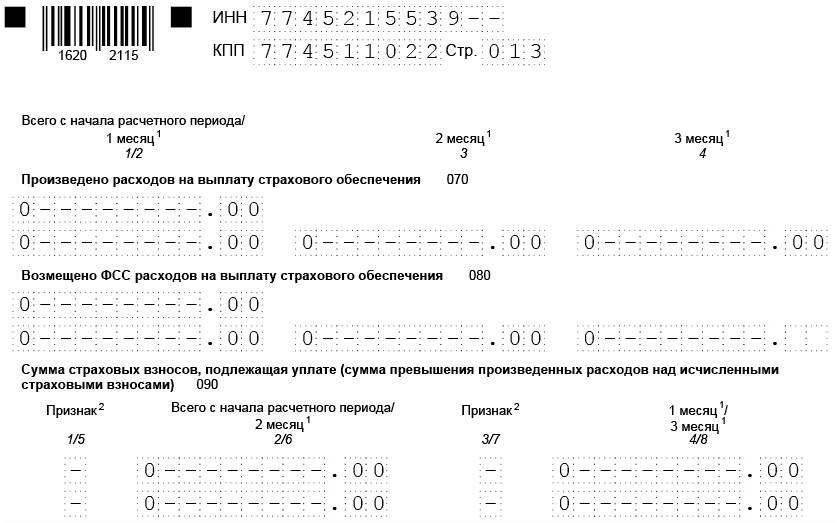

Приложение 2. Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1 также заполняем с кодами тарифа плательщика «01» в пределах МРОТ и «20» — с сумм сверх МРОТ. В поле «Признак выплат» указываем единицу, поскольку в 2021 году код «2» не используется в связи с переходом всех регионов РФ на прямые выплаты.

Заполняем приложение 2 с кодом тарифа плательщика «20» : это выплаты в пользу физлиц, превышающие величину МРОТ, а также база страховых взносов и страховые взносы с этих выплат.

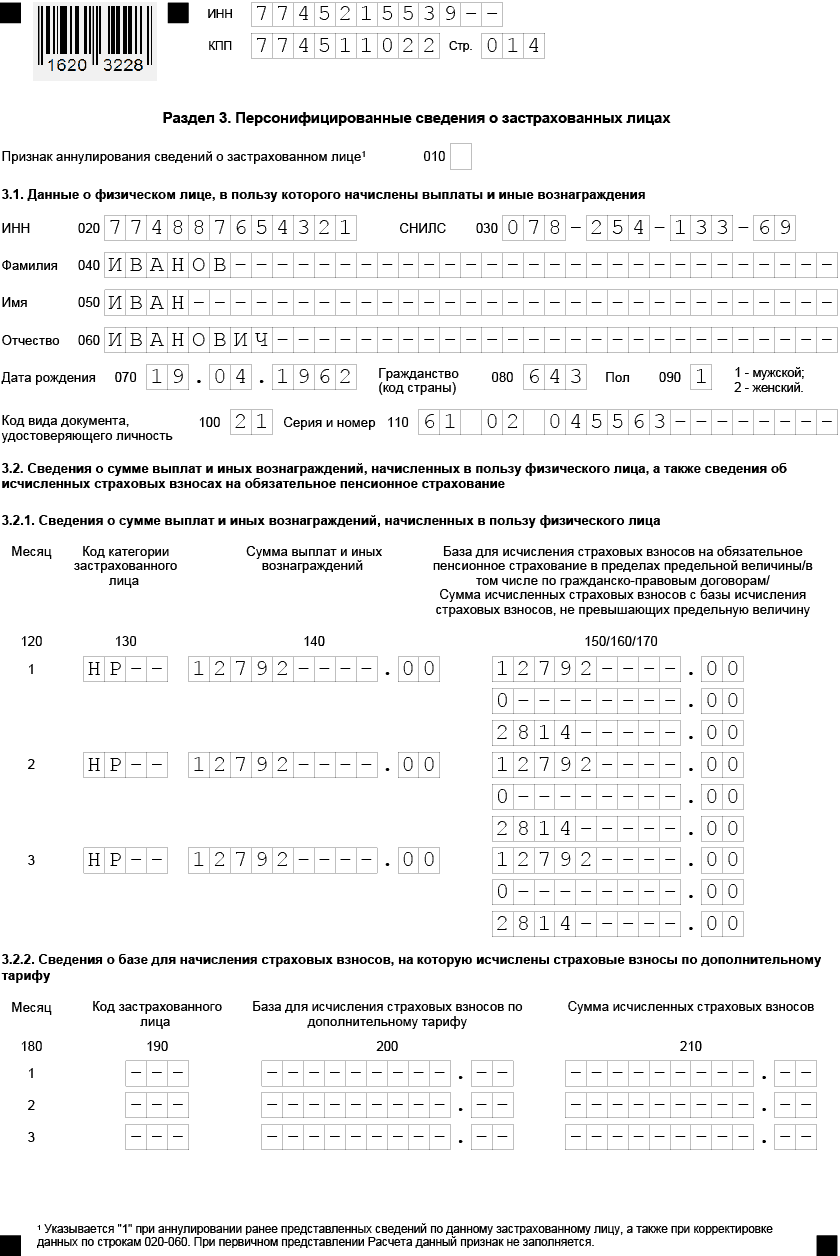

Раздел 3. Персонифицированные сведения о застрахованных лицах.

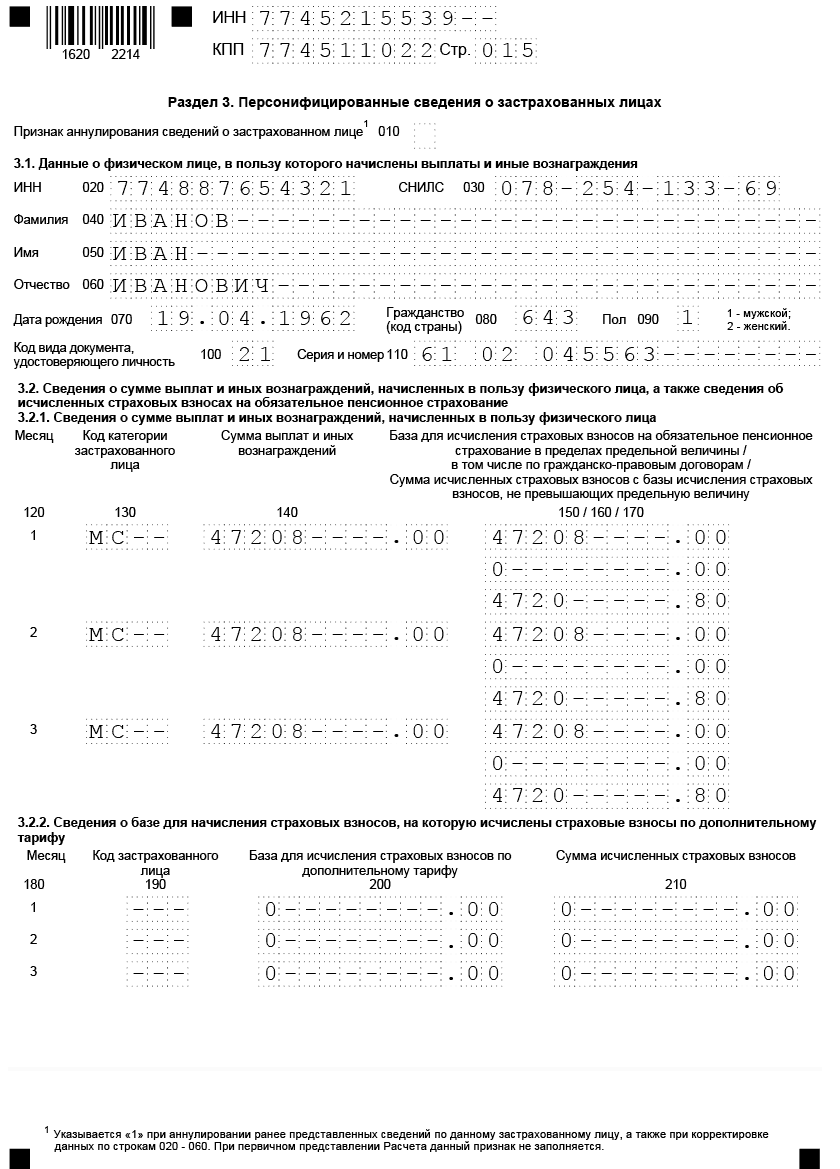

Раздел 3. Персонифицированные сведения о застрахованных лицах.

В персонифицированных сведениях указываем данные и застрахованном лице: ИНН, СНИЛС, ФИО, дату рождения и т.д.

В строке 110 указываются реквизиты документа, удостоверяющего личность физического лица (серия и номер документа). Знак «№» не проставляется, серия и номер документа отделяются знаком «пробел».

В строке 130 указывается код категории застрахованного лица, в нашем случае это «НР» для сумм выплат в пределах МРОТ. Этот код устанавливается для лиц, на которых распространяется обязательное пенсионное страхование, включая лиц, занятых на рабочем месте с особыми (тяжелыми и вредными) условиями труда, за которых уплачиваются страховые взносы. В иных случаях код застрахованного лица выбирается из Приложение N 8 к Порядку заполнения расчета по страховым взносам, утвержденному приказом ФНС России от 18.09.2019 ММВ-7-11/470@.

В строке 130 указывается код категории застрахованного лица «МС» для выплат, превышающих МРОТ.

Сроки сдачи отчётности в ИФНС в 2021 году

| Вид отчётности | Период представления | Срок представления |

|---|---|---|

| Справки 2-НДФЛ | За 2020 год | Не позднее 01.03.2021 |

| За 2021 год | Будет входить в состав 6-НДФЛ | |

| Расчет 6-НДФЛ | За 2020 год | Не позднее 01.03.2021 |

| За I квартал 2021 года | Не позднее 30.04.2021 | |

| За I полугодие 2021 года | Не позднее 02.08.2021 | |

| За 9 месяцев 2021 года | Не позднее 01.11.2021 | |

| За 2021 год | Не позднее 01.03.2022 | |

| Расчет по страховым взносам | За 2020 год | Не позднее 01.02.2021 |

| За I квартал 2021 года | Не позднее 30.04.2021 | |

| За I полугодие 2021 года | Не позднее 30.07.2021 | |

| За 9 месяцев 2021 года | Не позднее 01.11.2021 | |

| За 2021 год | Не позднее 31.01.2022 | |

| Сведения о среднесписочной численности | За 2020 год | Входят в состав РСВ |

| Декларация по налогу на прибыль (при ежеквартальной сдаче отчетности) | За 2020 год | Не позднее 29.03.2021 |

| За I квартал 2021 года | Не позднее 28.04.2021 | |

| За I полугодие 2021 года | Не позднее 28.07.2021 | |

| За 9 месяцев 2021 года | Не позднее 28.10.2021 | |

| За 2021 год | Не позднее 28.03.2022 | |

| Декларация по налогу на прибыль (при ежемесячной сдаче отчетности) | За 2020 год | Не позднее 29.03.2021 |

| За январь 2021 года | Не позднее 01.03.2021 | |

| За январь – февраль 2021 года | Не позднее 29.03.2021 | |

| За январь – март 2021 года | Не позднее 28.04.2021 | |

| За январь – апрель 2021 года | Не позднее 28.05.2021 | |

| За январь – май 2021 года | Не позднее 28.06.2021 | |

| За январь – июнь 2021 года | Не позднее 28.07.2021 | |

| За январь – июль 2021 года | Не позднее 30.08.2021 | |

| За январь – август 2021 года | Не позднее 28.09.2021 | |

| За январь – сентябрь 2021 года | Не позднее 28.10.2021 | |

| За январь – октябрь 2021 года | Не позднее 29.11.2021 | |

| За январь – ноябрь 2021 года | Не позднее 28.12.2021 | |

| За 2021 год | Не позднее 28.03.2022 | |

| Декларация по НДС | За IV квартал 2020 года | Не позднее 25.01.2021 |

| За I квартал 2021 года | Не позднее 26.04.2021 | |

| За II квартал 2021 года | Не позднее 26.07.2021 | |

| За III квартал 2021 года | Не позднее 25.10.2021 | |

| За IV квартал 2021 года | Не позднее 25.01.2022 | |

| Журнал учета полученных и выставленных счетов-фактур | За IV квартал 2020 года | Не позднее 20.01.2021 |

| За I квартал 2021 года | Не позднее 20.04.2021 | |

| За II квартал 2021 года | Не позднее 20.07.2021 | |

| За III квартал 2021 года | Не позднее 20.10.2021 | |

| За IV квартал 2021 года | Не позднее 20.01.2022 | |

| Декларация по налогу при УСН | За 2020 год (представляют организации) | Не позднее 31.03.2021 |

| За 2020 год (представляют ИП) | Не позднее 30.04.2021 | |

| За 2021 год (представляют организации) | Не позднее 31.03.2022 | |

| За 2021 год (представляют ИП) | Не позднее 03.05.2022 | |

| Декларация по ЕНВД | За IV квартал 2020 год | Не позднее 20.01.2021 |

| Декларация по ЕСХН | За 2020 год | Не позднее 31.03.2021 |

| За 2021 год | Не позднее 31.03.2022 | |

| Декларация по налогу на имущество организаций | За 2020 год | Не позднее 30.03.2021 |

| За 2021 год | Не позднее 30.03.2022 | |

| Единая упрощенная декларация | За 2020 год | Не позднее 20.01.2021 |

| За I квартал 2021 года | Не позднее 20.04.2021 | |

| За I полугодие 2021 года | Не позднее 20.07.2021 | |

| За 9 месяцев 2021 года | Не позднее 20.10.2021 | |

| За 2021 год | Не позднее 20.01.2022 | |

| Декларация по форме 3-НДФЛ (только для ИП) | За 2020 год | Не позднее 30.04.2021 |

| За 2021 год | Не позднее 03.05.2022 |

Ответственность за нарушение сроков сдачи

Если организация отправит отчет слишком поздно или не предоставит его вовсе, контролирующие органы вправе наложить штрафные санкции. Налоговая инспекция за непредоставление ЕРСВ уполномочена не только выписать штраф, но и заблокировать расчетные счета учреждения.

Размеры штрафа за нарушение срока сдачи отчетов по страховым взносам для ИФНС и ФСС устанавливаются по одному принципу: 1000 рублей либо 5% от суммы начисленного страхового обеспечения за каждый месяц просрочки, причем за полный и неполный месяц. Размер штрафной санкции не должен превышать 30% от суммы страховых выплат.

Как заполнить РСВ-1 за 9 месяцев 2015 года и когда его следовало сдать в ПФР?

Порядок заполнения формы РСВ-1 за 9 месяцев 2015 года установлен постановлением правления Пенсионного фонда РФ от 16.01.2014 № 2п.

Обязательными к заполнению являются: титульный лист, разделы I, II, VI РСВ-1.

- На титульном листе необходимо указать:

- Номер и тип корректировки, при первичной сдаче — номер «000», при последующих, соответственно, «001», «002», «003» и т. д. Тип меняется от 1 до 3, например, если исправление связано с уточнением перечисленных сумм страховых взносов, указывается «1», уточнение начисленных взносов по ОПС — «2», по ОМС — «3».

- Отчетный период — «9», календарный год — 2015.

- В поле «Прекращение деятельности» проставляется прочерк, если деятельность ведется. В противном случае необходимо проставить «Л».

- «Количество застрахованных» берется из раздела VI РСВ-1.

Далее заполняется раздел II, при внесении данных в который необходимо обратить внимание на следующие моменты:

- Все работодатели обязаны заполнить подраздел 2.1, в котором указываются код тарифа и сумма исчисленных взносов на ОПС и ОМС, при этом необходимо указать значения как за 9 месяцев 2015 года, так и за июль, август, сентябрь (III квартал 2015 года). Если код тарифа у плательщика имел разные значения, необходимо отразить информацию о каждом на отдельном листе подраздела 2.1.

- Если у плательщика есть сотрудники, которые работают во вредных условиях труда, на тяжелых производствах, необходимо заполнить подразделы 2.2. и 2.3. Если страхователь проводил специальную оценку — 2.4.

В разделе I отражаются сводные значения заполненных разделов

При этом важно в строке 100 раздела отразить показатель строки 150 РСВ-1 за 2014 год.

В разделе VI необходимо показать всех сотрудников (их Ф.И.О. и СНИЛС), которые получили выплаты в период с января по сентябрь 2015 года, детально отразив по каждому суммы выплат, начисленных взносов, возможные корректировки, а также прочие дополнительные сведения.. Когда необходимо заполнение прочих разделов:

Когда необходимо заполнение прочих разделов:

- Раздел III РСВ-1 заполняется категориями плательщиков, которые применяют пониженные тарифы. Например, подраздел 3.3 заполняют организации или ИП, занимающиеся деятельностью в сфере информационных технологий, а подраздел 3.5 — упрощенцы со льготным видом деятельности.

- Раздел IV следует заполнять при обнаружении ошибок:

- органами ПФР, проводящими камеральную или выездную проверку; в результате которой Пенсионный фонд произвел доначисления суммы страховых взносов;

- самим страхователем, представляющим РСВ-1.

- Раздел V отчета РСВ-1 заполняют только те работодатели, которые производят необлагаемые выплаты студентам, работающим в студенческих отрядах. Но должны быть соблюдены следующие условия:

- очная форма обучения;

- учебное заведение предоставляет высшее или среднее профессиональное образование;

- студенческий отряд упомянут в реестре федерального или регионального значения;

- между работодателем и студентом имеется контракт — трудовой или ГПХ.

Как это сделать, подробно рассказывается в нашем материале «ПФР обновил программу для проверки отчетности».

Заполненную форму РСВ-1 можно отправить в ПФР 2 способами:

В электронном виде.

На что важно обратить внимание при отправке по ТКС, читайте в нашей публикации. На бумажном носителе: лично сдать в ПФР или почтой

На бумажном носителе: лично сдать в ПФР или почтой

На бумажном носителе: лично сдать в ПФР или почтой.

О том, услугами какой почты можно воспользоваться, читайте в статье «Бумажную отчетность в ПФР можно направить почтой. И не только Почтой России».

Определиться с вариантом отправки РСВ-1 поможет наш материал «Минтруд рассказал, когда нужно переходить на электронную отчетность».

Сроки сдачи формы РСВ-1 указаны здесь.

Рассмотрим сроки сдачи РСВ-1:

|

Период |

Срок представления |

|

|

в электронном виде |

на бумаге |

|

|

9 месяцев 2015 года |

20 ноября 2015 года |

16 ноября 2015 года |

|

2015 год |

22 февраля 2016 года |

15 февраля 2016 года |

|

1 квартал 2016 года |

20 мая 2016 года |

16 мая 2016 года |

|

6 месяцев 2016 года |

22 августа 2016 года |

15 августа 2016 года |

|

9 месяцев 2016 года |

21 ноября 2016 года |

15 ноября 2016 года |

|

2016 год |

20 февраля 2017 года |

15 февраля 2017 года |

Оплата же страховых взносов производится на ежемесячной основе до 15-го числа каждого следующего месяца за предыдущий.

РСВ и отчет 4-ФСС: правила сдачи разные

Отчет 4-ФСС должны сдавать:

- все юрлица (и их обособленные подразделения) — поскольку они автоматически встают на учет в ФСС в качестве плательщиков взносов на травматизм (подп. 1 и 2 ст. 6 закона «О страховании от несчастных случаев» от 24.07.1998 № 125-ФЗ);

- ИП, которые зарегистрированы в ФСС как плательщики взносов на травматизм (подп. 3 и 4 п. 1 ст. 6 закона 125-ФЗ).

ИП перестает быть страхователем по программам от травматизма, если снимется с регистрации в ФСС в качестве плательщика взносов на травматизм (подп. 3 и 4 п. 3 ст. 6 закона 125-ФЗ). Не имеет значения, есть ли заключенный договор с работником и есть ли выплаты по нему. Пока у ИП есть регистрация в ФСС, ему нужно сдавать форму 4-ФСС (даже если не нужно сдавать РСВ).

В свою очередь, необходимость сдачи формы 4-ФСС не устанавливает для ИП обязанности сдавать РСВ. Бывает, что те или иные региональные представительства ФНС запрашивают у ИП рассматриваемый расчет по взносам, исходя из того факта, что такие ИП отчитываются в ФСС, поскольку имеют по тем ли иным причинам актуальную регистрацию там. Но это требование неправомерно, если у ИП нет действующего контракта с физлицом: именно на его основании, как мы уже отметили выше, предприниматель признается лицом, «производящим выплаты».

Работодателю важно не только выбрать правильный адрес и соблюсти сроки сдачи расчета по страховым взносам 2018 года, но и представить отчет в нужном формате. Он может быть бумажным или электронным

Штрафы

Если предприятие не сдало 4-ФСС, штраф за несвоевременную сдачу будет начислен даже в том случае, если расчет по факту должен быть нулевой. На саму компанию или ИП накладывается материальная ответственность в размере, равном большему из двух значений:

- 1 000 рублей;

- 5% от суммы взносов, начисленных на травматизм за отчетный период, умноженные на количество месяцев просрочки (считаются и неполные месяцы), но не больше 30% страховых сумм.

Даже при просрочке на несколько дней придется платить штраф как за полный месяц

Причем страхователю важно правильно произвести расчеты. Рассмотрим несколько ситуаций на примере:

- Предприниматель забыл сдать нулевую отчетность. Так как взносы «на травматизм» были равны нулю, то штраф составит 1 000 рублей.

- Организация предоставила отчетность 4-ФСС за 1 квартал 2018 года только 19 мая. Сумма взносов, указанных в расчета, равна 3 000 рублей. Сколько придется заплатить? (3 000*0,05) + (3 000*0,05) = 300 рублей. Так как эта сумма меньше 1 000 рублей, то штраф составит 1 000 рублей.

Дополнительно штраф могут наложить на ответственное лицо в соответствии с КоАП РФ в размере 300 – 500 рублей. Эта разновидность ответственности касается только юридических лиц, на ИП она не распространяется.

Если организация подала отчет на бумаге, а ССЧ за прошлый год была выше 25 человек, то дополнительно придется заплатить штраф в размере 200 рублей за неверную форму отчетности.

Обязанность страхователей

Работодатель, независимо от своего правового статуса, вида деятельности и организационно-правовой формы, выступает в роли страхователя по отношению к своим подчиненным. То есть если организация, предприниматель или частник для ведения деятельности используют наемный труд, то они автоматически признаются страхователями.

Вид взаимоотношений, возникающих между нанимателем и исполнителем, напрямую влияет на структуру и состав взносов. Если это трудовые взаимоотношения, то все виды доходов, которые причитаются работнику за его труд, признаются облагаемыми. Начислять придется все четыре вида взносов:

- ОПС — платежи на формирование будущей пенсии, от 10 до 22% от суммы облагаемого заработка. Лимит на 2019 г. — 1 150 000 рублей, на 2020 г. — 1 292 000 рублей.

- ОМС — транши на финансирование системы здравоохранения. Базовый тариф — 5,1%. Лимитов не установлено.

- ВНиМ — перечисления на материнство и нетрудоспособность. За счет средств выплачивается пособие по болезни, БиР и прочее. Лимит на 2019 год — 865 000 рублей, на 2020 г. — 912 000 рублей. Тариф — 2,9%.

- НС и ПЗ — взносы на травматизм. Тариф зависит от вида деятельности (от 0,2 до 8,5%).

В рамках гражданско-правовых взаимоотношений (договор ГПХ, авторского заказа, подряда и т. д.) страхователь обязан уплачивать только ОПС и ОМС. Взносы на травматизм — по соглашению сторон.

ВАЖНО!

Отдельные виды доходов трудящихся не отнесены к облагаемым. Например, пенсии, пособия (периодические и разовые), отдельные виды компенсаций, не связанных с трудовыми обязанностями.

Базовая обязанность страхователя заключается не только в своевременном и полном исчислении и перечислении денег в государственный бюджет. Также работодатели обязаны предоставлять расчеты по взносам в срок.

Что такое РСВ?

С 2017 г., когда администрирование страховых взносов было вменено в обязанности налоговой инспекции, был введен в действие расчет по страховым взносам. Эту отчетность должны сдавать все компании и ИП, зарегистрированные страхователями, производящими выплаты своим работникам.

В РСВ включается информация по взносам на пенсионное, медицинское и социальное страхование (кроме взносов «на травматизм»). Страховые взносы рассчитываются по каждому сотруднику по итогам каждого месяца по формуле:

База для начисления (доход) * Тариф взносов

Расчет формируется по итогам каждого квартала, информация указывается с разбивкой по месяцам. Отдельно заполняется раздел, содержащий персонифицированные сведения по каждому застрахованному лицу.

КАК ОПРЕДЕЛИТЬ ПРЕДЕЛЬНЫЕ ВЕЛИЧИНЫ БАЗ ДЛЯ ИСЧИСЛЕНИЯ СТРАХОВЫХ ВЗНОСОВ В 2021 ГОДУ?

Предельные величины баз для исчисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством определяют:

- на 2020 г. — в соответствии с Постановлением Правительства РФ от 06.11.2019 № 1407;

- на 2021 г. — в соответствии с Постановлением Правительства РФ от 26.11.2020 № 1935.

В таблице 2 представлены предельные величины баз для исчисления страховых взносов на 2020 и 2021 гг.

|

Таблица 2. Предельные величины баз для исчисления страховых взносов на 2020 и 2021 гг. |

||

|

Вид взносов |

Предельная величина облагаемой базы, руб. |

|

|

2020 г. |

2021 г. |

|

|

Страховые взносы на обязательное пенсионное страхование (ОПС) |

1 292 000 |

1 465 000 |

|

Страховые взносы на обязательное социальное страхование (ОСС) на случай временной нетрудоспособности и в связи с материнством |

912 000 |

966 000 |

|

Страховые взносы на обязательное медицинское страхование (ОМС) |

Нет предельной величины |

ПРИМЕР

ООО «Альфа» применяет общие тарифы страховых взносов. Рассмотрим расчет взносов в каждый фонд для сотрудника компании Сидорова С. С. (табл. 3).

|

Таблица 3. Расчет страховых взносов в 2021 г. для Сидорова С. С., руб. |

|||||

|

Месяц |

База для начисления страховых взносов |

База для начисления страховых взносов нарастающим итогом |

Пенсионные взносы |

Взносы на случай болезни и материнства |

Медицинские взносы |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Январь |

120 000 |

120 000 |

26 400 |

3480 |

6120 |

|

Февраль |

110 000 |

230 000 |

24 200 |

3190 |

5610 |

|

Март |

120 000 |

350 000 |

26 400 |

3480 |

6120 |

|

Апрель |

124 000 |

474 000 |

27 280 |

3596 |

6324 |

|

Май |

115 000 |

589 000 |

25 300 |

3335 |

5865 |

|

Июнь |

120 000 |

709 000 |

26 400 |

3480 |

6120 |

|

Июль |

115 000 |

824 000 |

25 300 |

3335 |

5865 |

|

Август |

118 000 |

942 000 |

25 960 |

3422 |

6018 |

|

Сентябрь |

120 000 |

1 062 000 |

26 400 |

696 |

6120 |

|

Октябрь |

117 000 |

1 179 000 |

25 740 |

5967 |

|

|

Ноябрь |

113 000 |

1 292 000 |

24 860 |

5763 |

|

|

Декабрь |

160 000 |

1 452 000 |

35 200 |

8160 |

В графе 2 представлен ежемесячный доход работника, который является базой для начисления страховых взносов. В графе 3 посчитана база для начисления нарастающим итогом с начала года (чтобы увидеть, когда будет достигнут предел для начисления страховых взносов).

Предельные величины баз для исчисления страховых взносов на 2021 г. составляют:

- для пенсионных взносов — 1 465 000 руб.;

- для взносов на случай болезни и материнства — 966 000 руб.

Для медицинских взносов предельная величина отсутствует (ставка — 5,1 %).

Для пенсионных взносов рассматриваемого примера база для начисления страховых взносов нарастающим итогом с начала года не превышает предельной величины (1 465 000 руб. больше, чем 1 452 000 руб.). Поэтому расчет производится ежемесячно по ставке 22 % со всей суммы начисленной зарплаты.

Для взносов на случай болезни и материнства лимит по взносам будет исчерпан в сентябре. Во все предыдущие месяцы (с января по август) ставка составит 2,9 % со всей суммы начисленной заработной платы.

В сентябре расчет будет выглядеть следующим образом:

(966 000 руб. – 942 000 руб.) × 2,9 % = 696 руб., где 942 000 руб. — база для начисления нарастающим итогом с января по август включительно.

С октября по декабрь отчисления станут нулевыми.

Федеральный закон от 01.04.2020 № 102-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» дополнил п. 1 ст. 427 НК РФ новым подп. 17, устанавливающим с 2021 г. пониженные тарифы страховых взносов для плательщиков, признаваемых субъектами малого или среднего предпринимательства согласно Федеральному закону от 24.07.2007 № 209-ФЗ (в ред. от 30.12.2020) «О развитии малого и среднего предпринимательства в Российской Федерации».

Пониженные тарифы применяются в отношении части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца как превышение над величиной МРОТ, утвержденной на начало расчетного периода (года).

С 01.01.2021 выплаченная сверх МРОТ часть будет облагаться с применением следующих пониженных тарифов:

- на обязательное пенсионное страхование — 10 % (в пределах установленной предельной величины базы и сверх нее);

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — 0 %;

- на обязательное медицинское страхование — 5 %.

Таким образом, в случае непревышения установленной законом предельной величины базы часть заработка в пределах МРОТ облагается взносами на ОПС по тарифу 22 %, сверх МРОТ — 10 %.

С выплат в сумме МРОТ нужно уплатить взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством по ставке 2,9 %, с выплат сверх МРОТ взносы не уплачиваются.

Базовый тариф взносов на обязательное медицинское страхование для выплат:

- в пределах МРОТ — 5,1 %;

- сверх МРОТ — 5 %.

Порядок заполнения нулевого расчета

Бланк нулевого расчета используется тот же, что и для заполнения расчета с показателями, то есть форма, утвержденная 10 октября 2016 года №ММВ-7-11/551@. Кроме титульного листа заполняются разделы так:

- 1 раздел: указывается КБК для взносов, в остальных строках проставляются нули и прочерки. Если отчет заполняется в электронном виде, то ноль или прочерк в свободных ячейках ставить не нужно;

- 1 раздел, 1 приложение, 1.1 и 1.2 подраздел: указывается количество застрахованных сотрудников по мед- и пенсионному страхованию. В случае если работников нет – проставляются нули;

- 1 раздел, 2 приложение: указывается количество застрахованных работников по соцстрахованию;

- 3 раздел, 3.1 подраздел: указываются ФИО, ИНН, СНИЛС по работникам, с которым заключены трудовые договора, договора подряда. 160-180 строки содержат сведения о том застрахован работник или нет, в зависимости от этого указывается признак 1 или 2.

Налоговая отчетность за 2020 год: сроки сдачи отчетности (таблица)

| Налог (отчет) | |||

| Период, за который предоставляется | Дата предоставления | Законодательный акт, регулирующий дату сдачи отчета и обновление в 2020 году | Инструкция по заполнению |

| НДС | |||

| 1 квартал | 25.04.2020 |

|

|

| 2 квартал | 25.07.2020 | ||

| 3 квартал | 25.10.2020 | ||

| 4 квартал | 27.01.2021 | ||

| Налог на прибыль | |||

| 1 квартал 2020 | 29.04.2020 |

|

|

| 1 полугодие | 29.07.2020 | ||

| 9 месяцев | 28.10.2020 | ||

| Годовой период 2020 | 28.03.2021 | ||

| УСН | |||

| Годовой период (за 2020) |

01.04.2021 — организации 30.04.2021 — ИП |

Ст. 346.23 НК РФ | |

| ЕСХН | |||

| За 2020 г. | 01.04.2021 | ||

| ЕНВД | |||

| 1 квартал | 22.04.2020 | ||

| 2 квартал | 22.07.2020 | ||

| 3 квартал | 21.10.2020 | ||

| Сроки сдачи отчетности за 4 квартал 2020 года | 20.01.2021 | ||

| Налог на имущество | |||

| 1 квартал 2020 | 30.04.2020 | ||

| 1 полугодие | 30.07.2020 | ||

| 9 месяцев | 30.10.2020 | ||

| Год | 01.04.2021 | ||

| Земельный налог | |||

| За 2020 г. | 01.02.2021 | ||

| Транспортный налог | |||

| За 2020 г. | 01.02.2021 | ||

| Расчет по страховым взносам | |||

| 1 квартал 2020 | 30.04.2020 |

|

|

| 1 полугодие | 30.07.2020 | ||

| 9 месяцев | 30.10.2020 | ||

| Годовой | 30.01.2020 | ||

| НДФЛ | |||

| 2-НДФЛ (с признаком 1) | 01.04.2021 |

|

|

| 2-НДФЛ (с признаком 2) | 01.03.2021 | ||

| 6-НДФЛ за 2020 | 01.04.2021 | ||

| Январь — март | 30.04.2020 | ||

| 1 полугодие | 31.07.2020 | ||

| 9 месяцев | 31.10.2020 | ||

| 3-НДФЛ (для ИП на ОСНО) ежегодная | 01.04.2021 |

|

|

| Реализация алкоголя | |||

|

Декларация об объеме розничной продажи алкогольной продукции (форма 11) |

Как заполнить декларацию об объемах алкоголя | ||

| Декларация об объеме розничной продажи пива и пивных напитков (форма 12) | Постановление правительства №815 от 09.08.2012 | Как заполнить декларацию об объемах алкоголя |

Форма расчета страховых взносов 2018: «нулевка»

Бланк ЕРСВ утвержден приказом ФНС от 10.10.2016 № ММВ-7-11/551@. При отсутствии числовых значений расчетных величин, подлежащих перечислению, заполняются не все его разделы. Письмо ФНС от 12.04.2017 № БС-4-11/6940@ перечисляет обязательные к заполнению страницы такого расчета. Это:

- титульный лист;

- раздел № 1, объединяющий информацию об обязательствах компании;

- приложение 1 к 1-му разделу и его подразделы:

- № 1.1 (размер взносов на ОПС);

- № 1.2 (отчисления на ОМС);

- приложение № 2 к 1-му разделу (расчет на ОСС);

- раздел № 3 (персонифицированные данные работников).

Если подобный расчет составляют главы КФХ, то им придется заполнить 2-й раздел и 1-е приложение к нему.

Порядок заполнения бланка РСВ-1

Рассмотрим порядок заполнения РСВ. Мы уже упомянули, что это объёмный документ, а его заполнение лучше поручить опытному специалисту. Например, бухгалтеру. Форма отчёта включает минимум 12 страниц, а точнее 6 разделов с подразделами. В электронном виде представлен в виде таблицы Excel. Как заполнять РСВ?

На первой странице документа указывают данные работодателя (наименование и ИНН), число застрахованных лиц и среднесписочную численность работников (не путайте со среднеарифметическим). В нижних строчках указывают, сколько всего страниц в отчёте и подтверждают достоверность предоставленных сведений. Это самая простая часть документа, для подготовки которой не требуются никакие специальные знания.

В РСВ-1 раздел 1 посвящён общим данным об обязательствах плательщика, то есть автора декларации. Он указывает здесь суммарное значение страховых взносов, а также делает разбивку этой суммы по месяцам. Если необходим перерасчёт за предыдущие месяцы, его также построчно делают в нижней части этого раздела. В подразделах расписывают расчёты выплат по дополнительным тарифам, для отдельных категорий плательщиков, для опасных и вредных условий труда. Раздел 2 завершается страницей, где автор декларации отчитывается о пачках переданных документов за предшествующие годы (вплоть до 2010).

Приложение 1 посвящено непосредственно расчёту платежей в страховые фонды. Автор декларации последовательно пишет:

- число застрахованных лиц;

- сумм выплат им;

- сумму страховых взносов.

Раздел 3 посвящён подтверждению права применять пониженный тариф. Здесь работодатель напишет сумму доходов за предыдущие 9 месяцев и ССЧ. Если требуется перерасчёт платежей с начала расчётного периода, он отразится в разделе 4. Раздел 5 обычно остаётся пустым, потому что предполагает предоставление сведений о выплатах студентам средних и высших учебных заведений, состоящим в студенческих отрядах. На практике такие объединения встречаются редко.

Раздел 6 предполагает указание данных о каждом застрахованном лице, то есть о каждом работнике. Один человек — один лист. Поэтому раздел 6 будет представлен пачками листов в количестве работников организации (количестве застрахованных лиц). Здесь нужно указать ФИО сотрудника, отчётный период и главное — в виде таблицы представить сведения о выплатах в пользу этого лица. В разделе 6 допускается максимум 200 листов, но даже в таком случае они предоставляются без описи.

На титульном листе РСВ будет общая информация об организации и подтверждение достоверности сведений

Образец

Подготовка декларации РСВ-1 требует довольно много времени, специфических знаний и внимательности. Со временем сдавать эту форму становится проще, потому что часть информации фактически будет дублироваться (например, большая часть содержания раздела 6). Однако в первые разы работать с этим документом в любом случае будет трудно. Чтобы немного упростить задачу попробуйте:

- привлечь к подготовке опытного специалиста (подойдёт даже консультант на аутсорсинге, который за небольшую оплату подскажет, что и как написать);

- посмотреть видеоуроки;

- воспользоваться специальным программным обеспечением, которое проверит корректность подготовки документа (например, «Контур. Бухгалтерия»).

Скачать бланк: РСВ-1

Скачать образец заполнения: РСВ-1 (образец-заполнения)

Изменения в РСВ в 2019 году

В 2019 году в силу вступает новая форма РСВ — соответствующая новость и проект нового документа появились на сайте налоговой службы ещё летом 2018 года. Данные в обновлённом виде нужно будет сдавать уже за первый отчётный период 2019 года. Изменения незначительные и основную структуру документа не затрагивают, поэтому все названные выше рекомендации по заполнению актуальны.

Что меняется в РСВ-1:

- новое поле «тип плательщика» (1 — производил выплаты в пользу физических лиц за последние 3 месяца, 2 — не производил выплаты в пользу физических лиц за последние 3 месяца);

- отменяется принцип заполнения нарастающим итогом, вместо этого — отдельные отчёты за квартал;

- новые поля для записи сумм налоговых вычетов;

- удаляются строки в подразделе 2.2. о льготных видах деятельности.

Скачать: РСВ (проект 2019)

ИП: кто сдает РСВ?

Рассмотрение вопроса, кто сдает расчет по страховым взносам 2018 года, начнем с ознакомления с правилами сдачи РСВ предпринимателями.

ИП можно разделить на две категории:

- предприниматели, относящиеся к числу лиц, которые производят выплаты или иные вознаграждения физлицам (подп. 1 п. 1 ст. 419 НК РФ);

- предприниматели, которые не производят таких выплат и вознаграждений (подп. 2 п. 1 ст. 419 НК РФ).

В соответствии с п. 7 ст. 431 НК РФ единый расчет по страховым взносам (ЕРСВ или РСВ) обязаны сдавать только те лица, что перечислены в подп. 1 п. 1 ст. 419 НК РФ. Соответственно, если ИП не производит выплат физлицам, то и сдавать рассматриваемую форму не должен.

При этом формулировку «производящие выплаты», используемую законодателем в ст. 419 НК РФ, следует понимать не как «производящие выплаты в отчетном периоде», а как «производящие выплаты в принципе». Предполагается, таким образом, наличие некоторого постоянно действующего правового основания для произведения таких выплат с установленной периодичностью.

В случае с ИП таким правовым основанием будет наличие заключенного с физическим лицом трудового или гражданско-правового договора, по которому выплачиваются облагаемые взносами вознаграждения (п. 1 ст. 420 НК РФ).

Теперь об обязанностях по сдаче расчета – отчета — по страховым взносам в 2018 году юрлицами.

Представление в ФСС отчета по страховым взносам по форме 4-ФСС

Учреждения на основании ст. 3, 6 Федерального Закона от 24.07.1998 № 125-ФЗ являются страхователями по обязательному социальному страхованию и плательщиками взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний. В силу ст. 22 Закона № 125-ФЗ такие взносы учреждение уплачивает исходя из страхового тарифа с учетом скидки или надбавки, устанавливаемых ФСС. Взносы перечисляются в ФСС (ст. 17 данного закона). В этот фонд учреждение должно подать также форму 4-ФСС по итогам 2021 года.

Напомним основные правила подготовки и подачи отчета.

Отчетная форма 4-ФСС и ее структура

Форма отчета и порядок его заполнения утверждены Приказом ФСС РФ от 26.09.2016 № 381. По итогам расчетного периода учреждению нужно подать форму 4-ФСС, состоящую из титульного листа, таблиц 1, 2, 5, а если есть показатели для заполнения – также таблиц 1.1, 4 (п. 2 Порядка).

Особенности заполнения формы 4-ФСС

В связи с повсеместным переходом с 2021 года на прямые выплаты пособий из ФСС (что установлено Постановлением Правительства РФ от 30.12.2020 № 2375) при заполнении формы 4-ФСС учреждению следует учесть рекомендации, приведенные в Письме ФСС РФ от 09.03.2021 № 02-09-11/05-03-5777:

-

в таблице 2 «Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний» показатели строки 15 «Расходы по обязательному социальному страхованию» не заполняются;

-

таблица 3 «Расходы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний» не заполняется и не представляется.

Порядок представления формы 4-ФСС

Отчет подается по месту регистрации учреждения (п. 1 ст. 24 Закона № 125-ФЗ):

-

на бумажном носителе (при численности работников учреждения 25 человек и менее) – не позднее 20.01.2022;

-

в электронной форме по ТКС (если численность работников учреждения превышает 25 человек) – не позднее 25.01.2022.

Непредставление формы 4-ФСС в установленный срок влечет штраф в размере 5 % суммы страховых взносов, начисленной к уплате за последние три месяца отчетного (расчетного) периода, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 % указанной суммы и не менее 1 000 руб. (п. 1 ст. 26.30 Закона № 125-ФЗ).

Кроме того, должностные лица учреждения за несвоевременное представление сведений, а также их непредставление, подачу в неполном объеме или искаженном виде либо за отказ от их представления могут быть привлечены к административной ответственности по КоАП РФ в виде штрафа в размере от 300 до 500 руб.

Правила заполнения

В , которым утвержден расчет, приведена инструкция, как заполнить РСВ страхователю:

- страницы необходимо пронумеровать сквозным способом;

- при заполнении документа на компьютере для его дальнейшей распечатки необходимо применять исключительно шрифт Courier New размером 16-18;

- округлять стоимостные показатели в отчете не нужно, указывая рубли и копейки.

Если показатель в поле отсутствует, поставьте прочерки, при отсутствии стоимостного показателя проставляются нули. Категорически запрещены любые исправления, скрепление листов степлером и двусторонняя печать документа.