Электронная отчетность

Содержание:

- Инструменты для подготовки электронной отчетности

- Общая информация

- Отчетность в электронном виде: основные преимущества

- Пошаговая инструкция по подаче декларации 3-НДФЛ через Госуслуги

- Преимущества и недостатки

- Добровольное представление ЭО

- Обязательное предоставление электронной отчетности по налогам в 2021 году

- Топ-5 сервисов для электронной отчетности

- Что такое сайт госуслуг и как им пользоваться

- Кто должен отчитываться электронно

- Информация сервиса

- Отправка электронной отчетности: возможные схемы

Инструменты для подготовки электронной отчетности

Любой бухгалтер понимает, что удобнее всего сдать НДС через интернет посредством той программы, в которой она была сформирована. Перенос отчетности из бухгалтерской программы в другой ресурс не застрахован от дополнительных ошибок. Необходима программа, которая позволит сдавать НДС онлайн и по возможности бесплатно. В первую очередь в голову приходит мысль о сайте ФНС России. Там размещена программа «Налогоплательщик», которая является абсолютно бесплатной.

Кроме того, на рынке существует множество предложений по программам для учета и отчетности. Некоторые из них условно бесплатные, но большинство все же потребует определенных финансовых вложений.

Бесплатная программа от ФНС

Федеральная налоговая служба проводит пилотный проект по эксплуатации программного обеспечения, обеспечивающего представление налоговой и бухгалтерской отчетности в электронном виде через сайт в интернете. Налогоплательщикам предоставляется возможность сдать отчетность в электронном виде совершенно бесплатно. Хотя по кнопке «Помощь» в каждом разделе доступен порядок действий для заполнения соответствующего раздела декларации по НДС, у данной программы не предусмотрена поддержка. Все обновления программного обеспечения придется отслеживать самостоятельно. Пользователь разбирается со всеми ошибками и сбоями в работе самостоятельно. Протестировать декларацию перед отправкой не получится.

Рынок электронной отчетности

Способов сформировать декларацию и пояснения по НДС в электронной форме и отправить их в налоговую инспекцию существует два:

- прямой;

- представительский.

В первом случае организация-налогоплательщик должна самостоятельно заключить договор с оператором электронного документооборота (ЭДО). Кроме того, существуют фирмы-посредники или спецоператоры. Налогоплательщик становится абонентом по договору, ему предоставляется программа для отправки отчетности, а на руководителя или другое уполномоченное лицо оформляется электронная цифровая подпись. В этом случае в организации потребуется специальный программист, который сможет настроить программу, интегрировать ее в программу учета и регулярно обновлять. За услуги придется ежегодно перечислять деньги оператору ЭДО.

Кроме того, существуют так называемые облачные сервисы. В этом случае программное обеспечение предоставляется оператором непосредственно в интернете и пользователь вправе ничего не устанавливать на своих компьютерах, а доступ к такой программе возможен с любого компьютера или ноутбука. Пользователь получает полный контроль за отправкой своей отчетности и возможность напрямую получать уведомления и требования от налоговой службы.

Представительский способ намного проще, но он не гарантирует контроля за доставкой отчетов. В этом случае декларация по НДС направляется через организацию, у которой уже установлен программный комплекс, позволяющий отправлять отчетность других организаций или предпринимателей. Обычно такие услуги стоят намного дешевле, чем работа непосредственно с оператором. Сами налоговые органы их не приветствуют, обратная связь с плательщиком НДС в этом случае для них отсутствует.

Выбор оператора и программы

Всего на сегодняшний день в России зарегистрировано и работает 119 операторов электронного документооборота (полный список смотрите на сайте ФНС). Оператор — это российская организация, соответствующая требованиям, утверждаемым ФНС России (п. 3 ст. 80 НК РФ, ). Работайте только с теми операторами, которые зарегистрированы ФНС России. Хотя лидеры на рынке ЭДО все время меняются, по количеству клиентов на сегодня лидируют:

- «Тензор» (продукт — СБИС);

- «Калуга Астрал» (продукт — «Астрал Отчет» и множество других проектов, где «Калуга Астрал» фигурирует только как спецоператор связи: «1С-Отчетность», «Бухсофт Онлайн», «Мое Дело», «Небо» и другие);

- «СКБ Контур» (продукты: «Контур.Экстерн», «Эльба» и «Бухгалтерия.Контур»);

- «Такском» (продукты: «Доклайнер» и «1С-Спринтер»).

Среди продуктов для отправки отчетов выделяют:

- «Бухгалтерия.Контур» (http://www.b-kontur.ru);

- «Астрал Отчет» (http://astral.ppt.ru/);

- «Контур.Экстерн» (http://kontur.ru/extern);

- «Мое Дело» (http://www.moedelo.org/);

- «Небо» (http://nebopro.ru/).

Все эти компании не дают возможности сдать НДС бесплатно через интернет, но все они проводят акции, во время которых открывают временно бесплатную подготовку отчетности. Кроме того, при оформлении долговременного сотрудничества практически всегда предлагают хорошие скидки и возможность сдавать декларации по НДС за весьма умеренную плату.

Общая информация

Налоговая отчетность

включает в себя совокупность документов, отражающих сведения об исчислении и уплате налогов физическими лицами, индивидуальными предпринимателями и организациями.

К налоговой отчетности относится налоговая декларация и налоговый расчет авансового платежа.

Налоговая декларация

— это официальное заявление налогоплательщика, которое содержит сведения об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, о сумме налога подлежащего уплате и о

других данных, служащих основанием для исчисления налога. ().

Налоговый расчет авансового платежа

— это официальное заявление налогоплательщика, которое содержит сведения об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, о сумме авансового платежа подлежащего

уплате и о других данных, служащих основанием для исчисления авансового платежа. ().

Бухгалтерская отчетность

— это сведения об имущественном и финансовом положении организации и о конечных результатах ее хозяйственной деятельности в определенном периоде.

Отчетность представляется в налоговый орган по месту учета налогоплательщика (плательщика сбора, налогового агента). Порядок представления налогоплательщиками налоговой отчетности в налоговые органы регламентирован .

Отчетность в электронном виде: основные преимущества

Внедрение электронного документооборота с органами, осуществляющими контроль, имело целью упростить процедуру сдачи отчетности и свести к минимуму риск возникновения ошибок.

Можно перечислить нижеследующий ряд преимуществ электронной отчетности перед бумажной.

- Доставка отчетов очень быстрая. Данные в электронной форме адресат получает уже через несколько минут после отправки. Помимо своевременной доставки, гарантируется, что отчет не потеряется, так как человеческий фактор отсутствует.

- Расходы на оформление и сдачу электронных отчетов меньше. Отпадает необходимость обращаться лично в различные инстанции, чтобы сдать отчет. Это значительно экономит время.

- Исключается вероятность отправки отчета с ошибками. Есть возможность оценки сформированного отчета на наличие ошибок. Разработана многоступенчатая система, позволяющая контролирующим органам проверить электронный документ, перед тем как он будет принят. На это уходит не много времени. Если отчет составлен с ошибками, он будет возвращен на доработку, при этом вам укажут недочеты. Проверка осуществляется быстро, что позволяет сдать электронную отчетность в срок.

- Времени на сдачу электронной отчетности больше. Отправлять отчеты в электронной форме допускается в любое время суток.

- Есть возможность применять электронные способы обработки документов. При помощи этого значительно ускоряется процесс создания требуемых форм.

Электронная отчетность позволяет упростить документооборот между хозяйствующими субъектами и органами контроля, минимизировать риск возникновения ошибок и уменьшить затраты на оформление документов.

Пошаговая инструкция по подаче декларации 3-НДФЛ через Госуслуги

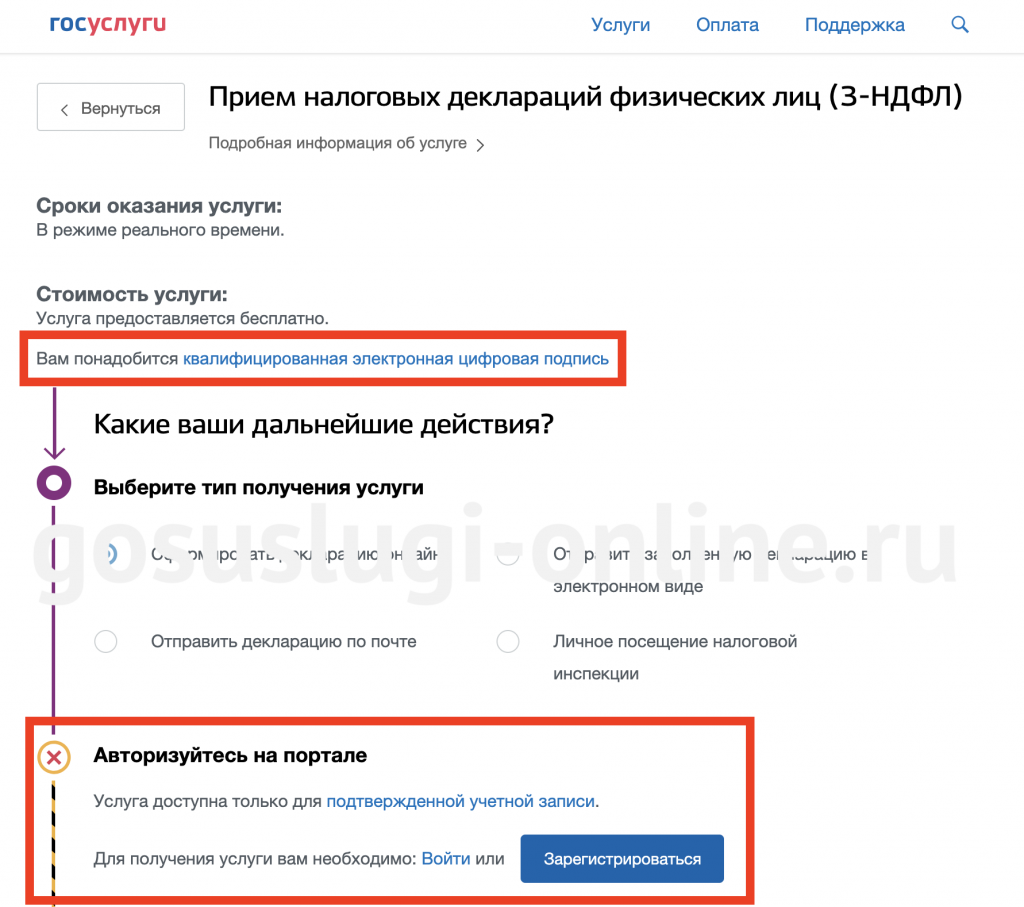

В первую очередь важно будет уточнить, что для заполнения 3-НДФЛ на сайте gosuslugi.ru необходимо соблюсти два условия:

- Чтобы воспользоваться данной услугой в электронном виде, необходимо быть зарегистрированным пользователем портала и иметь подтвержденную учетную запись.

- Для подачи декларации онлайн на сайте понадобится квалифицированная электронная подпись.

Если у вас уже есть подтвержденная учетная запись единого госпортала, осуществите вход в личный кабинет госуслуг и следуйте нашим инструкциям.

Поиск электронной услуги

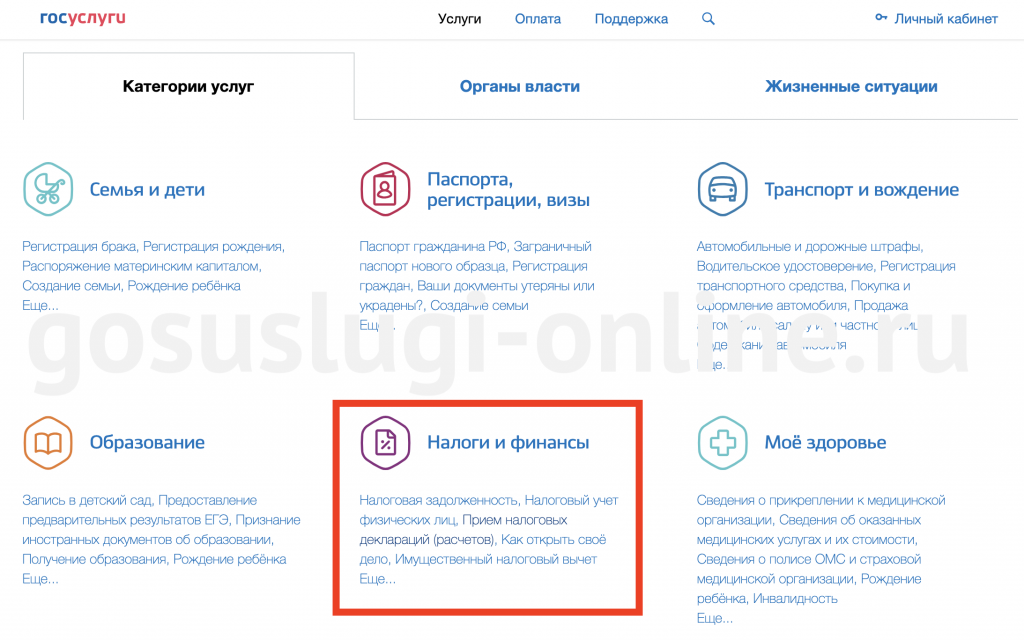

Так как мы собираемся отчитаться перед государством о собственных доходах (как физического лица) и заплатить положенные налоговые сборы, интересующую услугу логично будет искать в разделе Налоги. Для этого на главной странице портала или в общем каталоге государственных услуг для граждан необходимо найти соответствующий информационный блок:

Здесь вы можете сразу выбрать пункт «Прием налоговых деклараций (расчетов)», чтобы приступить непосредственно к процессу подачи 3-НДФЛ через Госуслуги, или перейти внутрь самого раздела «Налоги и финансы» и ознакомиться со всеми предложенными возможностями. На детальной странице раздела вы увидите список популярных услуг и жизненных ситуация, связанных с данной сферой, а также ответы на часто возникающие у населения вопросы и полезные информационные материалы.

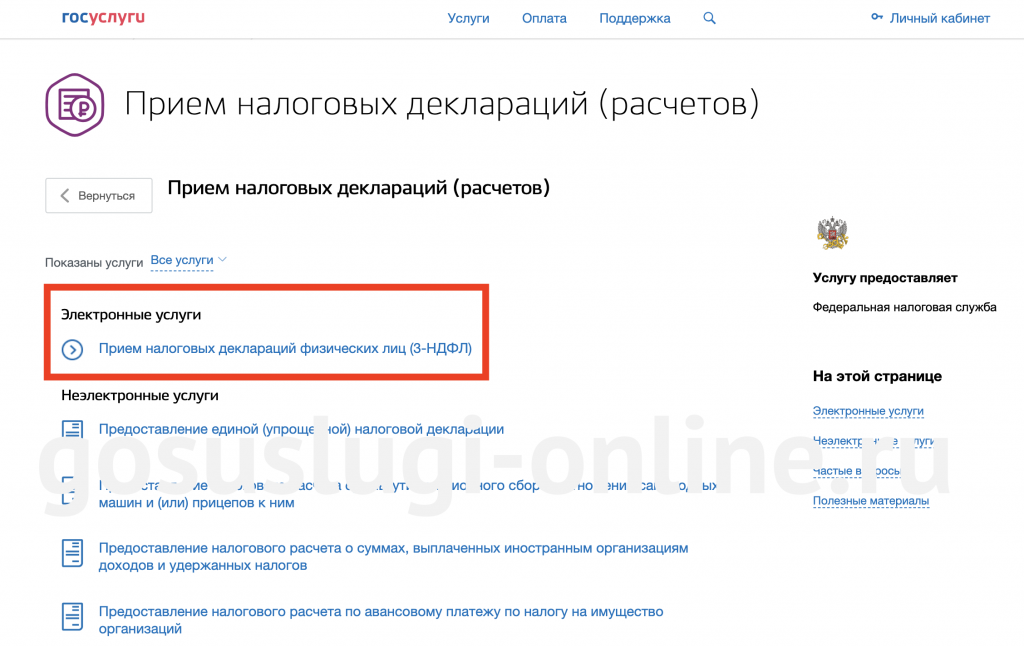

На странице услуги по приёму деклараций вы увидите полный список доступных электронных и неэлектронных услуг, как для физических лиц, так и для коммерческих предприятий и индивидуальных предпринимателей. На данный момент в электронном виде доступна только услуга «Прием налоговых деклараций физических лиц (3-НДФЛ)». Именно она нас и интересует.

Нажимаем на ссылку и переходим к заполнению требующихся форм.

Выбор способа получения услуги

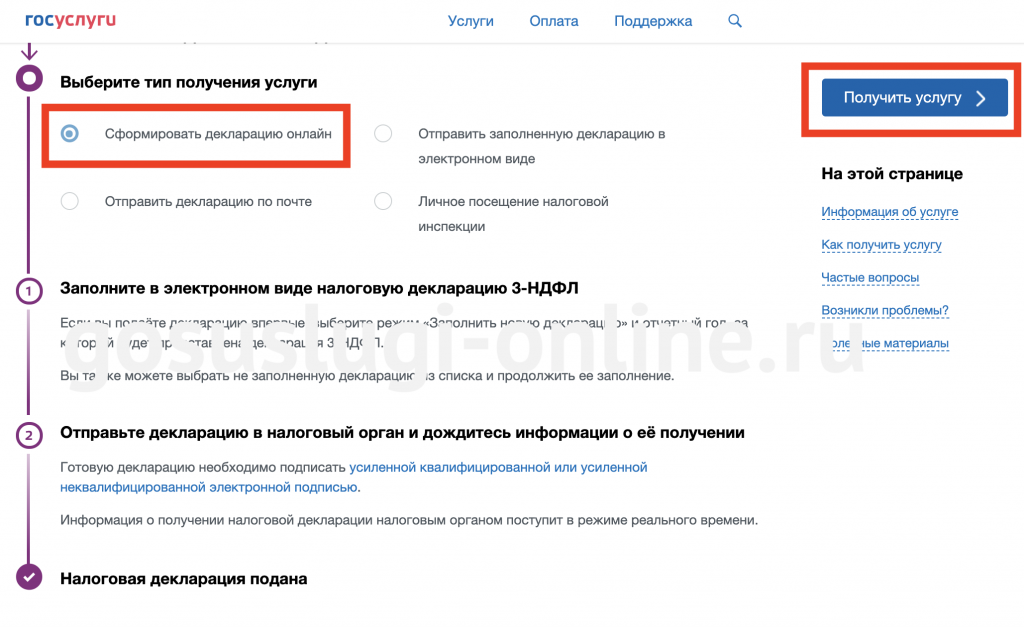

Перед вами на выбор будет представлено 4 варианта:

- Сформировать декларацию онлайн

- Отправить заполненную декларацию в электронном виде

- Отправить декларацию по почте

- Личное посещение налоговой инспекции

Для отправки информации о доходах физлица через Госуслуги, выберите первый вариант и нажмите кнопку «Получить услугу», как показано на картинке ниже:

Заполнение декларации 3-НДФЛ онлайн

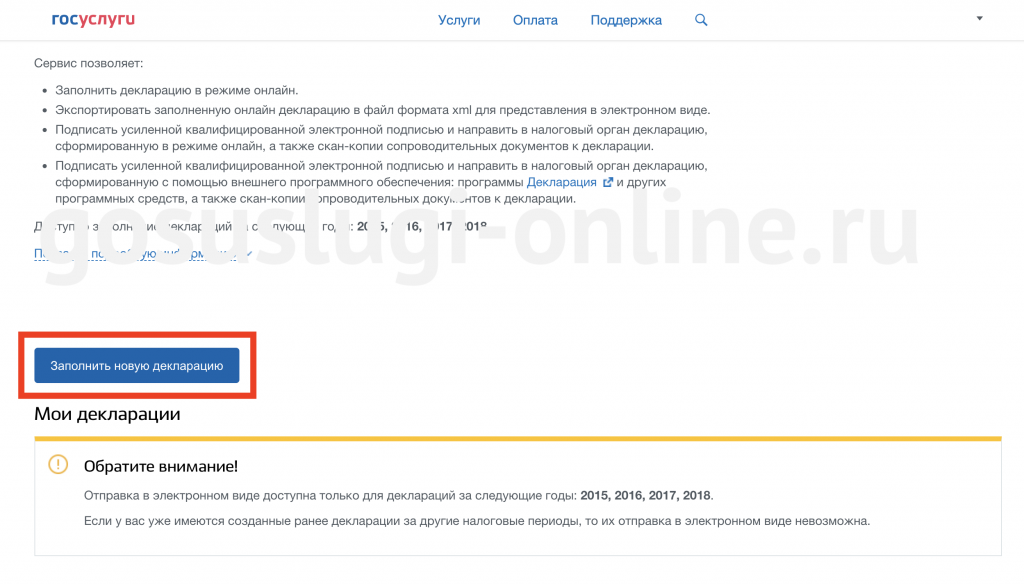

В открывшемся окне вы увидите подробное описание сервиса. Внимательно ознакомьтесь с предложенной информацией и нажмите кнопку «Заполнить новую декларацию» в конце страницы.

Через сайт госуслуг в режиме онлайн можно отчитаться только о доходах за 2015-2018 года. Выберите в открывшемся окне нужный год и перейдите далее.

Система попросит вас дать согласие на обработку предоставленных данных и передачу их на сервера ФНС. Поставьте галочку и нажмите кнопку «Продолжить».

На следующем шаге необходимо будет заполнить данные декларации — сведения о вас как о налогоплательщике:

- выбрать категорию из предложенного списка;

- проверить личные и паспортные данные, которые автоматические заполнятся соответствующими данными из личного кабинета госуслуг;

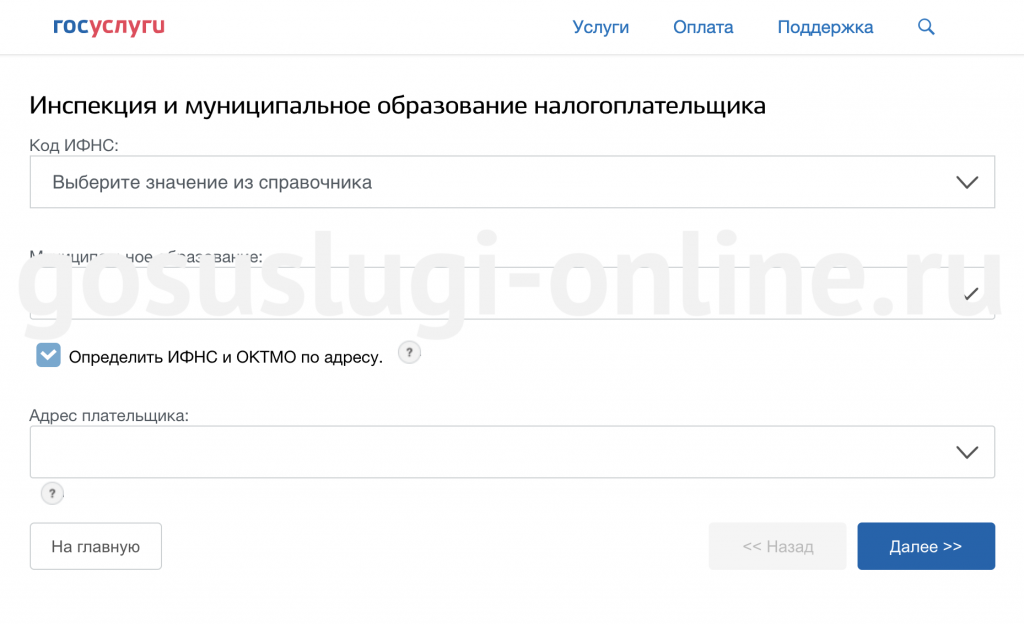

- указать код ИФНС (выбрать из справочника) и ОКТМО или позволить системе определить их автоматически по вашему адресу;

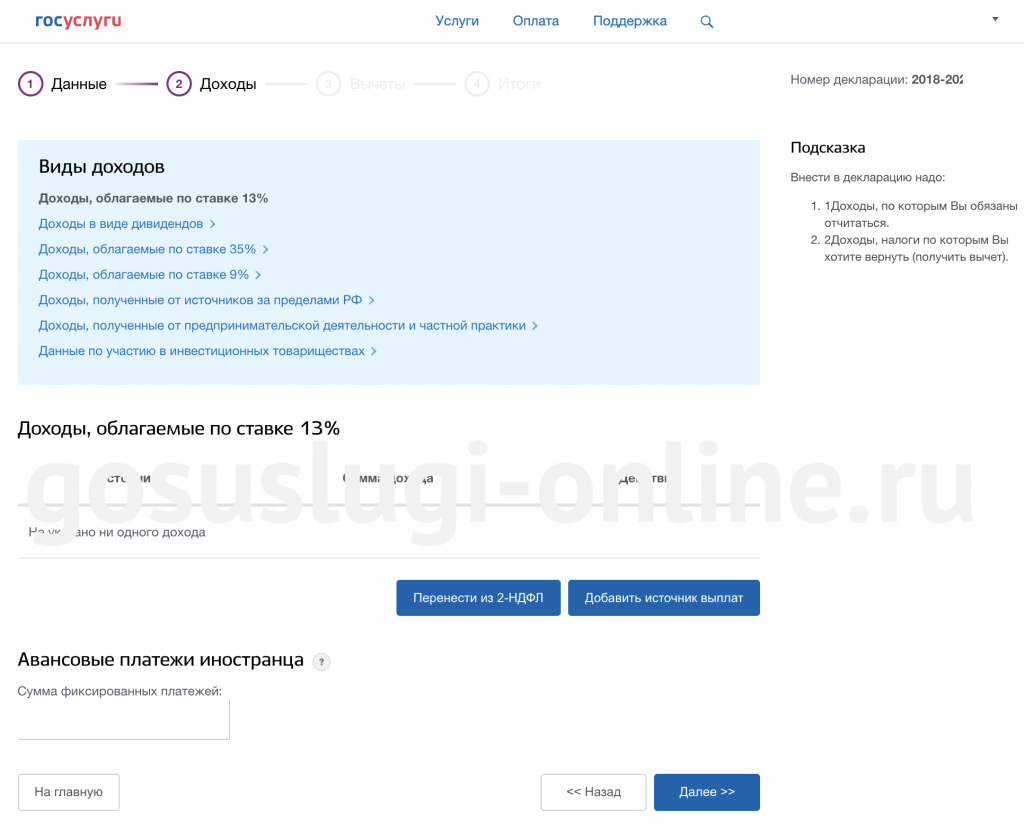

На следующем шаге требуется указать тип дохода и добавить информацию о самом доходе и его источнике, нажав на соответствующую кнопку. Заполняемые поля в появившейся форме будут зависеть от вида декларируемой прибыли.

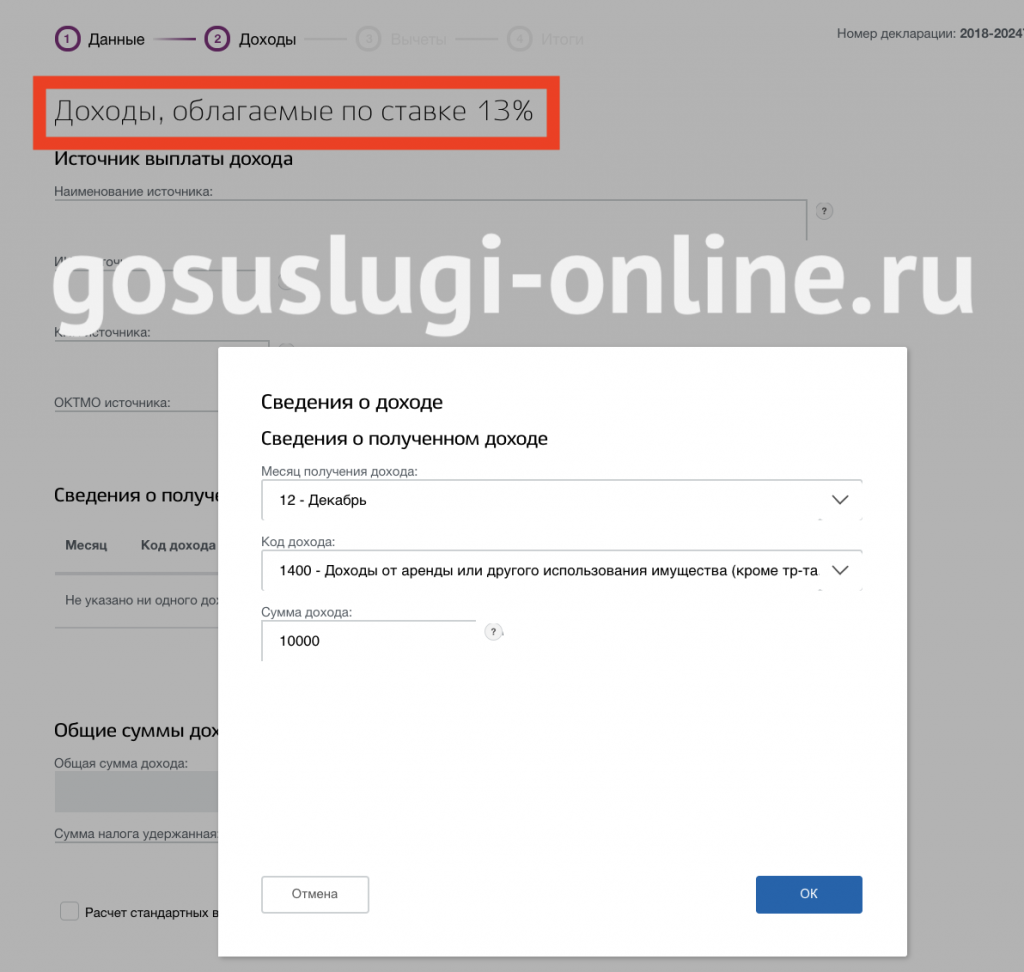

Например, если вы хотите показать доходы с аренды квартиру, то следует выбрать вариант «Доходы, облагаемые по ставке 13%», на открывшейся странице нажать кнопку «Добавить доход» и в качестве кода указать опцию «1400 — Доходы от аренды или другого использования имущества (кроме тр-та. и связи)».

Для каждого месяца укажите сумму полученной выплаты.

Для каждого месяца укажите сумму полученной выплаты.

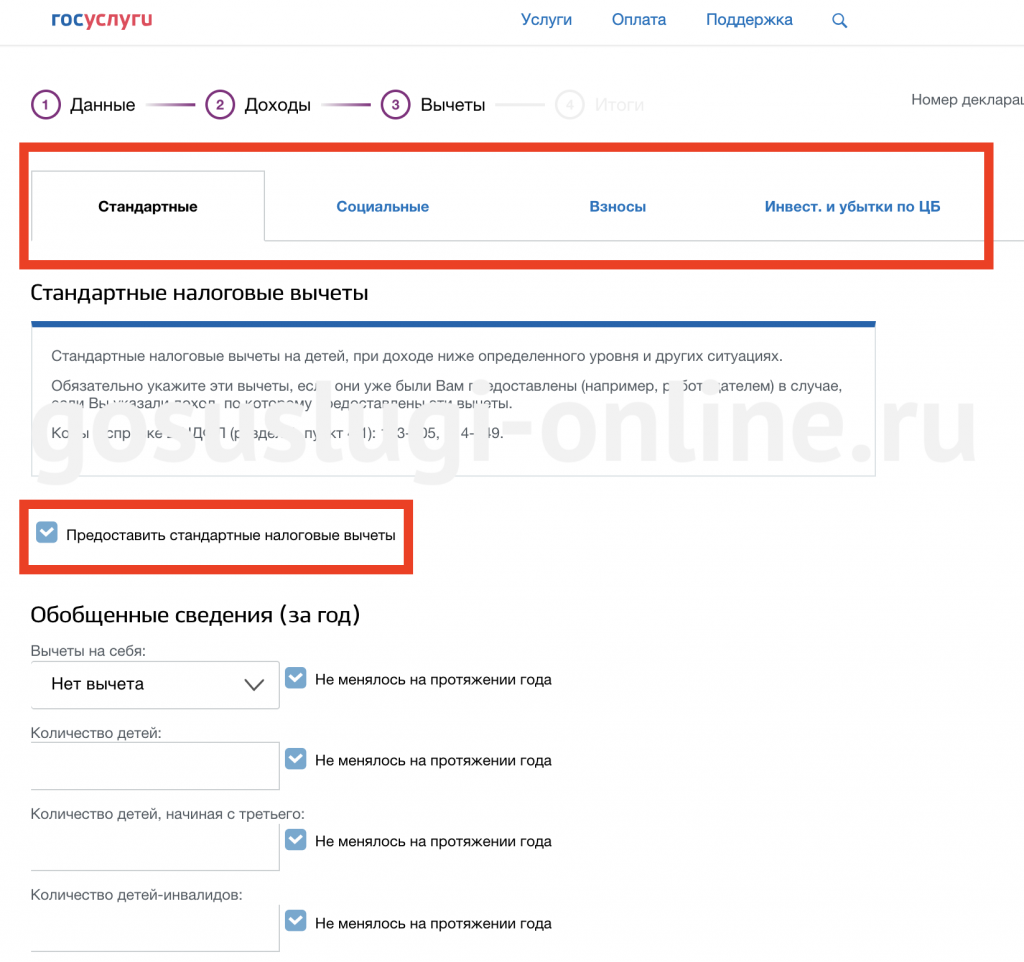

После того, как все источники выплат за декларируемый период будут добавлены в таблицу, перепроверьте информацию и нажмите кнопку «Далее». На экране появятся вкладки со справочной информацией по предоставлению налоговых вычетов. Для получения нужного вычета перейдите к соответствующей вкладке, нажмите на текст «Предоставить вычеты» и заполните предложенную форму.

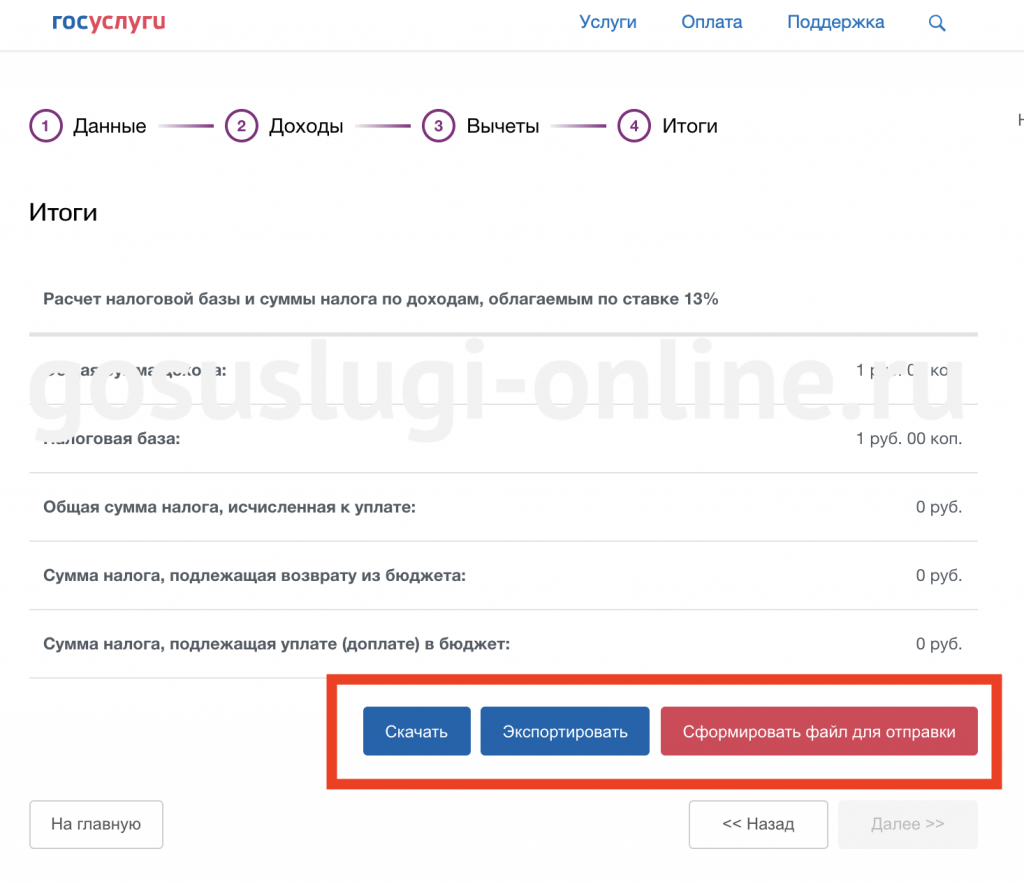

На последнем шаге вы увидите итоговую таблицу со всеми сведениями. Сформированную через госуслуги декларацию можно скачать в виде pdf файла и распечатать, экспортировать в xml для дальнейшего редактирования в специальных программах и сформировать файл, чтобы сдать 3-НДФЛ через Госуслуги.

Остается только нажать на кнопку «Сформировать файл для отправки», при необходимости прикрепить сопроводительные файлы, подписать сформированные документы с помощью УЭК при наличии установленного на устройстве ПО и действительного ключа усиленной квалифицированной электронной подписи для данного налогоплательщика, и отправить декларацию 3-НДФЛ в ФНС.

Преимущества и недостатки

К преимуществам электронного документооборота (ЭДО) можно отнести следующее:

- день загрузки совпадает с датой сдачи;

- не придется отвозить бумаги лично в контролирующие органы, отправка возможна из любой точки земного шара;

Через интернет можно не только сдавать отчеты, но и получать ответные выписки и справки.

- распечатывать на бумажном носителе данные не нужно;

- программа отслеживает технические ошибки;

- формы отчетности регулярно обновляются.

Недостатков электронная отчетность практически не имеет. Единственный минус — необходимость получения электронной цифровой подписи (ЭЦП) для заверки документов и приобретение специализированного ПО.

Добровольное представление ЭО

Во всех иных случаях отчетность в электронном виде представляется по желанию налогоплательщика или страхователя. В последние несколько лет наблюдается заметная тенденция по переводу отчетности, представляемой компаниями всех сфер деятельности, в отчетность по электронным каналам.

Это удобно контролирующим органам, потому что сокращает время на обработку бумажных отчетов и приводит все к единым форматам.

Это удобно юридическим лицам и ИП, потому что позволяет избежать изматывающих посещений налоговой инспекции и фондов и исключает возможность споров с госорганами о сроках отправки отчетов по почте в спорных случаях.

Обязательное предоставление электронной отчетности по налогам в 2021 году

В 2021 году в обязательном порядке декларации в электронной форме должны представлять:

- все плательщики НДС, в том числе являющиеся налоговыми агентами;

- налогоплательщики, у которых среднесписочная численность работников за предшествующий календарный год превышает 100 человек;

- созданные организации (в том числе образованные при реорганизации), в которых численность работников более 100 человек;

- крупнейшие налогоплательщики независимо от среднесписочной численности работников.

Также отчеты по НДФЛ направляются по ТКС, если количество сотрудников в компании больше 25.

Для направления всех этих отчетных форм необходима электронная подпись для ФНС. Оформить ее помогает оператор.

Топ-5 сервисов для электронной отчетности

Рассмотрим 5 наиболее востребованных сервисов для формирования и отправки отчетов ИП в электронном виде:

- «Мое дело»;

- «1С-Отчетность»;

- «Налогоплательщик онлайн»;

- «Контур Эльба»;

- «Небо»;

Представим краткие обзоры по каждому из них.

«Мое дело»

Начать работу на сайте можно еще до регистрации ИП. Если возникнет необходимость, система сгенерирует документы для подачи в налоговую службу. «Мое дело» упрощает ведение учета расходов и доходов, позволяет самостоятельно формировать отчетность. Стоимость услуг различается, в зависимости от выбранного тарифа (представлены на сайте). Доступна бесплатная версия сервиса для пробы, действующая в течение 3 дней. Предварительно следует пройти процедуру регистрации.

Предоставляются следующие возможности:

Кроме того, на сайте регулярно публикуются свежие новости, связанные с бизнес-сферой.

- Сдача отчетов. Формирование документов и сдача в контролирующие органы осуществляется в автоматическом режиме.

- Расчет налогов с последующей отправкой платежей в онлайн-банк. Ошибки исключены.

- Автоматическое формирование договоров и счетов. Достаточно указать ИНН контрагента, а также выбрать шаблон.

- Оформление сотрудников. Расчет заработной платы, больничных и других выплат персоналу.

- Налоговый календарь. Сервис напоминает о сроках сдачи отчетности.

- Сверка с налоговой. Доступна связь с инспекторами ФНС.

«1С-Отчетность»

Для ИП, работающих в программе «1С:Предприятие», разработан удобный функционал сдачи электронных документов в виде сервиса «1С-Отчетность». Он позволяет быстро и удобно отправить файлы в основные контролирующие органы, включая Росприроднадзор и Росалкогольрегулирование.

Предоставлены следующие возможности:

- работа из программы «1С:Предприятие» 8.2 и более поздней версии;

- формирование отчетов на основании данных бухгалтерского и налогового учета в программе;

- отправка отчетности в контролирующие органы;

- проверка и контроль подготовленных файлов;

- бесплатное подключение криптопровайдера ViPNet CSP.

«Налогоплательщик онлайн»

Сервис отличается простотой использования. Раздел «Бесплатные сервисы» позволяет совершать следующие действия:

- заполнить декларации;

- подготовить и распечатать отчеты по налогу о доходах физических лиц, СЗВ-М

Платно предоставляются услуги по отправке отчетности в ФНС, ПФР, ФСС, Росстат.

- импортировать 2-НДФЛ;

- ввести адрес по КЛАДР;

- произвести авторасчеты;

- рассчитать штрафы и пени.

«Контур Эльба»

«Эльба» — один из сервисов СКБ «Контур», предназначенный для упрощения ведения бухгалтерии малыми предпринимателями. В помощь пользователям предложены подсказки, удобное программное обеспечение, готовые формулы для расчета. Допускается многопользовательский режим, возможность работы с накладными и первичными документами.

В целом, функции сервиса выглядят следующим образом:

- формирование и отправка документов (работа возможна даже с мобильного устройства);

- сдача отчетов в налоговую инспекцию (система напомнит о сроках, если пользователь забудет);

Стоимость услуг — лот 4 до 18 тысяч в год.

- работа с банком (открытие расчетного счета, проведение оплат);

- ведение учета товаров (подходит для ИП, занятых в сфере торговли);

- расчет зарплат, налогов, страховых взносов за сотрудников;

- совместная работа (несколько сотрудников могут работать под одной учетной записью).

«Небо»

Онлайн-бухгалтерия «Небо» помогает предпринимателям вести бухгалтерский учет и сдавать отчетность через интернет самостоятельно.

Доступна интеграция с банками, что позволяет автоматически обмениваться платежными поручениями и выписками без формирования и выгрузки файлов вручную. Обеспечивается полная безопасность транзакций и защита от доступа посторонних лиц.

Бесплатное использование сервиса доступно в течение 14 дней. Стоимость на месяц составляет 650 рублей. Цена комплексных пакетов для ведения учета одним предприятием — 6 800 — 10 900 рублей.

Что такое сайт госуслуг и как им пользоваться

Портал государственных услуг появился в конце 2009 года в рамках программы по автоматизации всех управленческих процессов на территории РФ и перехода на электронный документооборот. Поначалу на сайте можно было ознакомиться только со справочной информацией, но довольно быстро появилась возможность через интернет получить практически любую услугу из предлагаемых государственными структурами: от записи к врачу до подачи документов на регистрацию ИП.

Для регистрации на сайте госуслуг необходимо ввести Ф. И. О., электронную почту или номер мобильного телефона. Нажав на кнопку регистрации, пользователь попадет на страницу для формирования пароля. После этой несложной процедуры станут доступны справочно-информационные услуги на портале.

А прошедшим процедуру подтверждения личности будет открыт доступ ко всем услугам, предлагаемым порталом. Так, декларация 3-НДФЛ через госуслуги может быть подана только в случае подтверждения личности. Для того чтобы пройти эту процедуру, необходимо совершить одно из следующих действий:

- обратиться в один из центров обслуживания, актуальный перечень которых можно найти на сайте госуслуг;

- получить код подтверждения по почте, забирая который необходимо показать удостоверяющий личность документ сотруднику почтового отделения;

- воспользоваться усиленной квалифицированной подписью, которую можно получить в одном из аккредитованных удостоверяющих центров.

ВАЖНО! Принимая решение подать декларацию 3-НДФЛ через портал, не следует тянуть со сроками регистрации. Проверка личных данных занимает некоторое время, и есть вероятность не успеть получить полный доступ до наступления срока подачи отчета

Но если с самого начала обратиться в Центр обслуживания для регистрации на сайте, то получить полный доступ можно сразу, не дожидаясь проверки СНИЛС или паспортных данных.

Кто должен отчитываться электронно

Отчётность в электронном виде — это не только удобно, но иногда ещё и необходимо. По закону в электронном формате нужно сдавать следующие отчёты:

-

годовую бухгалтерскую отчётность;

-

декларацию по НДС;

-

расчёт по страховым взносам (РСВ), если среднесписочная численность за прошлый год больше 10 человек;

-

отчётность в ПФР и ФСС, если количество сотрудников 25 или больше.

Кроме того, только в электронном виде могут сдавать отчётность в налоговую крупнейшие налогоплательщики, а также организации и ИП, у которых в предыдущем году среднесписочная численность сотрудников превысила 100 человек.

Информация сервиса

Нормативное регулирование электронной отчетности и документооборота

Методические рекомендации по организации электронного документооборота при представлении налоговых деклараций (расчетов) в электронной форме по телекоммуникационным каналам связи (утверждены приказом ФНС России от 3» июля 2014 г. № ММВ-7-6/398@) (далее Методические рекомендации).

Приказ от 2 июля 2012 г. n 99н «Об утверждении административного регламента федеральной налоговой службы по предоставлению государственной услуги по бесплатному информированию (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также по приему налоговых деклараций (расчетов)».

Основные правила безопасности, которые нужно знать

Наша компания всегда готова Вас поддержать в любой ситуации. Но для этого обязательно требуется знать основы безопасности, которыми руководствуется наша компания.1) Мы не участвуем в серых схемах и не используем Ваши данные в целях, не входящих в договоренность между Вами, как клиентом, и нашей компанией.2) Мы не передаем данные и документы для выпуска облачной электронной подписи без Вашего согласия и оплаты. Поэтому у Вас на период обслуживания только имеется только та доверенность/электронная подпись, которая была оформлена ранее. Никаких других в нашей системе не существует.3) Если у Вас возникают сомнения, в Вашем бланке сертификата электронной подписи есть уникальный отпечаток/серийный номер, которые фиксируются при подписании каждого документа. Этот же отпечаток отображается на печатной форме отчета. Этот же отпечаток фиксируется удостоверяющим центром, как ссылка на документы, которые были получены конкретно через нашу компанию. Поэтому мы несем полную ответственность и не заинтересованы в компрометации. 4) Вся отчетность, сдаваемая через нашу компанию и по оформленным доверенностям/электронным подписям, отображается в личном кабинете сервиса. Вы всегда можете отследить, что было сдано. 5) В случае, если выясняется, что неизвестное лицо отправило за Вас декларацию, рекомендуем Вам обращаться к руководству Вашей ИФНС за выяснением обстоятельств. Именно ИФНС владеет информацией, кто и каким способом сдавал неизвестные Вам отчеты. Если это была сдача отчета по доверенности, то в системе ФНС (ЕРУЗ) отобразится сертификат уполномоченного лица. Если отчет был сдан при помощи электронной подписи, которую Вы не заказывали и не получали, то в системе ФНС будет отображен сам сертификат с конкретными характеристиками (дата выпуска, удостоверяющий центр уникальный отпечаток). При обращении в ИФНС рекомендуем иметь с собой бланк действующего сертификата, для того, чтобы сравнить отпечатки. Только после этого по Вашему заявлению в ИФНС можно заблокировать неизвестный Вам сертификат, а также обратиться в удостоверяющий центр за отзывом неизвестного Вам сертификата.

Как сдавать отчетность через сайт ФНС

Уважаемые клиенты. Если Вы желаете самостоятельно сдавать отчетность в электронном виде, не обращаясь за услугам оператора, то есть оптимальный вариант. Для этого необходимо получить сертификат электронной подписи. Далее зарегистрироваться на сайте ФНС в специальном сервисе сдачи налоговой и бухгалтерской отчетности, скачать специальное программное обеспечение и настроить компьютер для работы с программой и средствами криптографии. Все необходимые инструкции приведены на сайте ФНС. Из плюсов сдачи отчетности с сайта ФНС является бесплатное использование. Из существенных минусов — периодическая недоступность сервиса в связи с проводимыми техническими работами, сложное к пониманию неопытного пользователя программное обеспечение и невозможность сдать декларацию НДС в электронном виде. Если у Вас небольшие объемы отчетности и минимальный бюджет, то этот вариант может подойти Вам. Если же Вы привыкли оперативно решать все вопросы и не занимать личное время на решение задач, в которых Вы не компетентны, то наш сервис всегда к Вашим услугам.

Отправка электронной отчетности: возможные схемы

Закон предусматривает следующие способы сдачи отчетности:

- лично или через представителя;

- по почте ценным письмом (обязательно нужно описать вложение);

- в электронном виде через сеть Интернет.

Первые два просты и понятны, но воспользоваться ими в настоящее время могут не все хозяйствующие субъекты. К примеру, п. 3 ст. 80 и п. 5 ст. 174 Налогового кодекса РФ устанавливают обязанность всех плательщиков НДС (и налоговых агентов) оформлять и отправлять налоговые декларации только в электронном виде, применяя для этого телекоммуникационные каналы связи. Подобные требования предъявляются и к составлению деклараций по НДФЛ, расчетам по страховым взносам и т. д.

Перед выбором программного обеспечения нужно разобраться с технологической стороной. Отчеты можно сдавать по следующим схемам:

- прямой;

- представительской;

- с использованием порталов.