Код дохода выходного пособия

Содержание:

- Коды доходов и вычетов в справке 2-НДФЛ

- Код дохода 4800: расшифровка

- К каким доходам нельзя применять код 4800

- Как правильно заполнить строку с кодом 4800 в справке 2-НДФЛ

- Если код 4800 ошибочный

- Код для вычета — не 4800

- Пример кода дохода 4800

- Компенсация за неиспользованный отпуск — что это такое, основные принципы выдачи

- Справки при увольнении по письменному запросу работника

- Что означают коды НДФЛ

- Код 2-НДФЛ 2000 и код дохода 4800

- Корректировка 2-НДФЛ

- Значение 4800 кода – что же это?

- Справка 2-НДФЛ о доходах

- Код дохода 4800: расшифровка

- К каким доходам нельзя применять код 4800

- Как правильно заполнить строку с кодом 4800 в справке 2-НДФЛ

- Если код 4800 ошибочный

- Код для вычета — не 4800

- Вопросы и ответы

Коды доходов и вычетов в справке 2-НДФЛ

Для удобства чтения справки 2-НДФЛ в ней используются сокращенные обозначения, отражающие определенные виды прибыли физических лиц и вычетов, предоставленных действующим законодательством. Кодирование делает документ компактным без ущерба для смыслового содержания.

Обязанность работодателя – ежегодно подавать в фискальные органы справки о доходах персонала, составленные по каждому специалисту отдельно. Сотрудник вправе запросить этот документ в унифицированной форме для самостоятельного представления в ИФНС, банк, визовый центр или иную заинтересованную структуру. Задача бухгалтера – составить бумагу корректно, соблюсти положения действующего законодательства. Для этого ему нужно знать, когда проставляется код дохода 2300 в справке 2-НДФЛ, а когда нужно выбрать другое числовое значение.

Код дохода 4800: расшифровка

Код 4800 — последний в приложении 1. В нем он расшифровывается как «иные доходы». Поясним в таблице 1, что к ним относится.

Таблица 1. Основные доходы по коду 4800 в справке 2-НДФЛ

- Суточные сверх необлагаемой НДФЛ нормы:

- более 700 руб. в сутки при командировках по России;

- более 2500 руб. — за границу

п. 3 ст. 217 НК РФ, письма Минфина от 01.02.2017 № 03-04-09/5325, ФНС от 19.09.2016 № БС-4-11/17537

- Суммы доплаты до среднего заработка к пособиям, выдаваемым работодателям за свой счет (по беременности и родам, по болезни и т. п.)

п. 1 ст. 217 НК РФ

- Сумма увеличения номинальной стоимости доли участника в уставном капитале

п. 5 ст. 226 НК РФ, письмо ФНС от 30.03.2016 № БС-4-11/5443

К каким доходам нельзя применять код 4800

Последняя корректировка ФНС детализировала доходы физлиц. Появилось пять новых кодов. К таким видам выплат больше нельзя применять 4800 код. Перечислим новые коды, предназначенные для них:

- 2013 — компенсации за неиспользованных отпусков;

- 2014 — выходные пособия, суммы среднемесячного заработка на период трудоустройства, выплата компенсаций руководителям, а также их заместителям и главным бухгалтерам в части, превышающей в целом 3-кратный размер среднемесячного заработка (шестикратный для работодателей, расположенных в районах Крайнего Севера и приравненных к ним местностях);

- 2301 — суммы штрафов и неустоек за несоблюдение Законом о защите прав потребителей от 07.02.92 № 2300-1;

- 2611 — безнадежные долги, списанные с баланса в установленном законодательством порядке;

- 3021 — проценты (купоны), полученные по обращающимся облигациям российских компаний, номинированным в рублях и эмитированным после 01.01.2017 года.

Также следует знать, что в справку 2-НДФЛ включают только налогооблагаемые суммы. То есть необлагаемые суммы не могут попасть в строки с 4800 кодом.

Суммы, которые облагаются НДФЛ до определенного предела следует включать в справку. В противном случае, информация о поступлениях физлицу будет недостоверной.

Как правильно заполнить строку с кодом 4800 в справке 2-НДФЛ

Правильное указание кода дохода 4800 в 2-НДФЛ рассмотрим на примере командировочных выплат.

В соответствии с положением о командировках работнику положены суточные в размере 1700 рублей в день при поездках по России. Сотрудника направили в командировку в г. Тверь на 5 дней.

1800 руб. х 5 дн. = 9000 руб.

700 руб. х 5 дн. = 3500 руб.

- НДФЛ удерживают из суммы:

9000 — 3500 = 5500 руб.

Ее указывают с кодом 4800 в справке 2-НДФЛ.

Если код 4800 ошибочный

Если у физлица есть иные доходы, для которых предусмотрены отдельные коды, но налоговый агент показал их по строке с кодом 4800, сведения считаются недостоверными. Инспекторы могут оштрафовать налогового агента на 500 рублей (п. 1 ст. 126.1 НК РФ).

В таком случае следует сдать уточненную справку. При этом в поле «Номер корректировки»:

- ставят “01” при подачи уточнения впервые;

- “02” при подаче второго уточнения и т. д.

Дату указывают новую.

Вместо кода 4800 ставят правильные коды из приложения 1 к приказу № ММВ-7-11/387@.

Также рассмотрим пример ситуации, когда налоговый агент не отразил доходы с кодом 4800 в справке.

Работник в течение года получил от работодателя в размере, не превышающем 4000 руб.:

- Материальную помощь;

- Подарки;

- Возмещение расходов на лечение.

Общая сумма полученных за год “льготных” доходов, полученных человеком за год, превысила 4000 руб.

Бухгалтер не отразил в справке 2-НДФЛ сумму превышения. У инспекторов возникли претензии. Они посчитали, что данные о льготируемых доходах не указаны. В соответствии со статьей 129.1 НК РФ решено выписать штраф. Сумма штрафа составит от 5000 до 20 000 руб.

Код для вычета — не 4800

Вычеты — это суммы дохода, которые освобождены от обложения НДФЛ. В справках обеих форм их также показывают с кодами. Но у них есть свой код 620 «Иные суммы, уменьшающие налоговую базу в соответствии с главой 23 НК»

Код 620 используют в отношении:

- сумм дополнительных взносов на трудовую или накопительную части пенсии; — отрицательного результата сделки с ценными бумагами, обращающимися на организованном рынке ценных бумаг, полученного за отчетный период;

- общей суммы расходов по финансовым операциям с инструментами срочных сделок не обращающихся на фондовом рынке.

Пример кода дохода 4800

Рассмотрим пример отражения с помощью кода доходов 4800 командировочных выплат сверх установленного лимита.

Сотрудница Тырнова Е.С. в течение года направлялась в командировки в г. Воронеж. В соответствии с законодательством, размер суточных — 700 р. Поездка составляла 4 дня, с выплатой суточных – 1850 р.

Таким образом, общая сумма выплат на служебную командировку составила:

1850*4=7400 р.

Рассчитаем лимит, не облагаемый НДФЛ:

700*4=2800 р.

С оставшейся суммы должен быть исчислен налог в размере 13%:

7400-2800=4600 р.

4600*13%=598 р.

Таким образом в справке, в графе код дохода указывается «4800» и напротив сумма командировочных – 4600 р.

Компенсация за неиспользованный отпуск — что это такое, основные принципы выдачи

Право на ежегодный оплачиваемый отпуск, согласно Конституции РФ и непосредственно Трудовому кодексу, как главному документу в сфере трудовых взаимоотношений, является неотъемлемым правом всех трудящихся в Российской Федерации. Под оплачиваемым отдыхом подразумевается предоставление каждый год 28 дней освобождения от работы с оплатой в размере среднего заработка на каждый день. И чтобы это право реализовывалось честно и равномерно в отношении каждого работника, ТК РФ и иные законодательные документы предусматривают и ряд дополнительных механизмов.

Одним из таких механизмов является предоставление компенсации неиспользованного отпуска при увольнении. Так, если сотрудник фактически отработал определенное количество дней и соответственно получил право на отпуск — целиком либо, что чаще, частично, то все фактически «заработанные» сотрудником дни отпуска при его увольнении должны быть заменены денежной компенсацией. Ведь фактически работник мог бы, прежде чем увольняться, выйти в отпуск и получить оплату за дни, когда он не осуществляет трудовую деятельность.

При этом компенсация за неиспользованный отпуск однозначно относится к доходам сотрудника. А значит, как и на все виды доходов физических лиц, на неё налагается соответствующий налог — НДФЛ. Работодатель, в свою очередь, является налоговым агентом для каждого своего сотрудника. То есть, фактическое вычисление, изъятие налога и его оплата контролирующим органам являются прямой обязанностью субъекта хозяйствования, который использует наемный труд. При этом необходимо учитывать, что сотруднику и контролирующим органам при увольнении работника предоставляются соответствующие документы, среди которых особенное место занимает справка 2-НДФЛ. И в ней необходимо точно отражать коды различных видов доходов, которые были получены трудящимся.

Справки при увольнении по письменному запросу работника

В статье 84.1 Трудового кодекса утвержден порядок увольнения и перечислен список документов, которые наниматель обязан выдавать сотруднику в последний день работы.

К такому виду относятся:

- Справка о доходах работника с учетом выходного пособия при увольнении;

- о страховых суммах в пенсионный фонд России;

- о стаже работы в компании.

Декларация 2 НДФЛ относится к виду справок, которые выдаются по письменному требованию. Юр лицо отказать бывшему работнику в этом праве не может, так как показатели в этих справках касаются только сотрудника и работы вплоть до увольнения носят приватную информацию, касающуюся конкретного человека.

При выдаче декларации по письменному заявлению учитывают следующее:

- Сведения предоставляются только безвозмездно;

- декларацию представляют не позднее 3-х дней с момента регистрации заявления;

- не в каждой организации работает кадровый сотрудник, который подготовит бумаги о стаже физ. лица в этой компании. В таком случае, если работник увольняется, обязанность по выдаче ложится на бухгалтера.

Справки в ПФР содержат информацию персонифицированного учета. Эти сведения необходимы для накоплений взносов на новом рабочем месте.

Что означают коды НДФЛ

В справке 2 НДФЛ, независимо от того, для каких целей она оформляется – для отчетности в ФНС или физлица, фиксируются все виды вознаграждений, подлежащих налогообложению и положенные гражданину налоговые вычеты.

Первая цифра тоже имеет значение в шифровании.

К группе, которая начинается с «1» отнесены виды вознаграждений, которые не связаны с трудовой деятельностью. Это могут быть государственные выплаты, доходы от займа (в виде процентов) и т. д.

Вторая группа, которая начинается с «2», включает в себя все виды прибыли, выплачиваемые наймодателем своим работникам: зарплата, отпускные, премии, компенсации и др.

Небольшая подгруппа обозначенная «3» отражает доход в виде процентов от собственных капиталовложений, а также выигрыши.

С момента принятия Приказа были внесены изменения, добавлены новые коды, например, 2013 – компенсация за неиспользованный отпуск, которая раньше подходила под универсальный шифр 4800, о котором пойдет речь. Внесены и иные доходы, 2002, 2003 и др. А также исключены, некоторые изначально принятые, например – 2791, под которым указывались вознаграждения в натуральной форме от сельсхозпроизводства.

Кроме кодов доходов, в бланках отчетности применяются и коды вычетов, которые тоже утверждены законодательно, в Приложении 2. Они представляют собой трехзначные символы от 104 до 620.

Вычеты поделены по группам, в зависимости от основания предоставления возврата НДФЛ:

- имущественные;

- социальные;

- стандартные;

- профессиональные;

- инвестиционные.

Рекомендуем дополнительно прочитать: Декларация 3 НДФЛ: как узнать код бюджетной классификации и где его взять

Определенные вычеты предоставляются на детей, а какие-то на самого налогоплательщика.

Коды доходов и вычетов в справке 2 НДФЛ отражаются в двух разделах: третьем и четвертом. Каждый вид вознаграждения и, соответственно, положенного вычета разносится по месяцам, в виде таблицы.

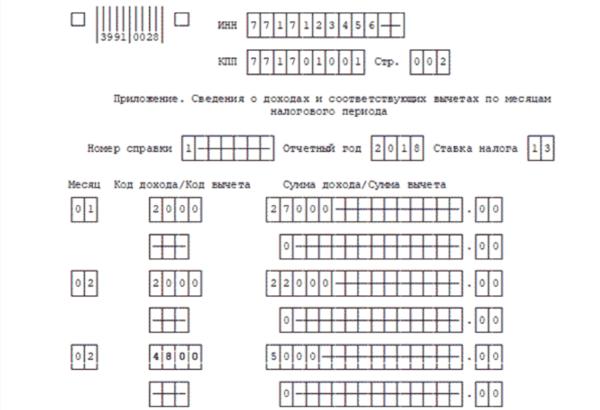

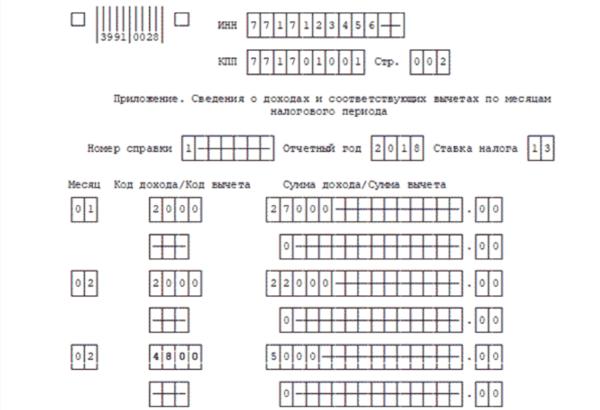

В связи с последними изменениями форм отчетности, принятыми законодательством, справка по форме 2 НДФЛ формируется в двух разных вариантах для ФНС и для физлиц. В первом варианте предполагается заполнение налоговым агентом Приложения к документу, в котором расшифровываются все виды полученных налогоплательщиком вознаграждений за год, и предоставленные ему вычеты. Во втором случае, достаточно сведений в 3 и 4 блоках бланка.

Принятые обозначения применяются не только для формирования бланка справки о доходах физлица, они используются в других формах финансовой и бухгалтерской отчетности.

Код 2-НДФЛ 2000 и код дохода 4800

Один из наиболее распространенных видов дохода сотрудника — вознаграждение за труд; оно обозначается кодом 2000. До вступления в силу приказа ФНС от 22.11.2016 № ММВ-7-11/633@ возникали вопросы о применении этого кода в случае выплаты премий. Решался этот вопрос следующим образом: нужно было посмотреть, за что именно начислена премия, и уже в зависимости от этого выбирать код. Если сотрудник получил премиальные за трудовые достижения, то данный доход маркировался кодом 2000, если же премия выдавалась ему в честь какого-либо события (свадьба, юбилей, рождение ребенка и т. п.), то этот доход следовало отнести к категории иных и обозначить кодом 4800.

С 26 декабря 2016 года для обозначения премий было введено 2 новых кода в 2-НДФЛ (приказ ФНС от 22.11.2016 № ММВ-7-11/633@, письмо ФНС от 24.04.2017 № БС-4-11/7794@):

- 2002 — для премий, выплачиваемых за производственные результаты и иные подобные показатели, предусмотренные нормами законодательства РФ, трудовыми и (или) коллективными договорами (выплачиваемые не за счет средств прибыли организации, не за счет средств специального назначения или целевых поступлений);

- 2003 — для вознаграждений, выплачиваемых за счет средств прибыли организации, средств специального назначения или целевых поступлений.

Что относится к коду дохода 4800? Код дохода 4800 — расшифровка иных видов доходов будет представлена ниже, применяется для любых других доходов, которые не имеют кодового обозначения, например:

- суточные, полученные сверх норматива, установленного локальным нормативным актом организации;

- компенсация, начисленная работнику за использование его личного имущества для целей организации и др.

Код дохода 4800, что означает иные доходы в справке 2-НДФЛ, также используется для обозначения стипендии или вознаграждения ученику за выполненную им работу. Выплаты по ученическому договору нередко вызывают вопросы, ведь в ст. 217 НК РФ, в которой перечислены доходы, не подлежащие обложению налогом на доходы физических лиц, упоминаются и стипендии. Подчеркнем, что в этой статье идет речь исключительно о тех стипендиях, которые выплачиваются за счет бюджета в государственных образовательных учреждениях. Если же стипендию платит предприятие, то она облагается налогом.

О том, как вернуть подоходный налог, уплаченный с сумм, потраченных на обучение, читайте в статье «Порядок возврата подоходного налога (НДФЛ) за обучение».

Корректировка 2-НДФЛ

Если налоговая служба выявила несоответствия и обнаружила неточности, их придется исправить. Делать новые расчеты обязан бухгалтер предприятия. При внесении исправленных сведений в бланке, в специально отведенной для этого строке проставляется код от 01 и больше, который соответствует количеству исправлений.

Исправлять ошибки в уже заполненной форме нельзя, бухгалтеру придется оформить новый бланк, проставив отметку о том, что он является корректирующим ранее поданные сведения. Каждое исправление подвергается обязательным штрафным начислениям.

Откорректированные формы подаются с внесением реальной даты подачи. Передавать их в налоговую службу необходимо стандартными для организации способами:

- В электронном виде.

- В бумажном варианте.

При заполнении корректирующего отчета в него вносятся только исправленные данные.

При увольнении в последний рабочий день работодатель должен предоставить работнику справку о его доходах по форме 2-НДФЛ. Если работодатель сам не выдает работнику данный документ, то работник вправе самостоятельно его попросить у работодателя в момент увольнения или позже по письменному запросу в форме заявления.

В последнем случае работодатель обязан выдать справку 2-НДФЛ в течение трех дней с момента обращения сотрудника.

Справка включает данные о выплаченных суммах работнику с января текущего года по день увольнения. Отражаются все начисленные выплаты, за исключением тех, с которых не удерживался подоходный налог, например, выходное пособие, не превышающее трехмесячного заработка.

Начисленное выходное пособие свыше трехмесячного заработка, а также компенсация неиспользованных дней отпуска также включается в перечень доходов, подлежащих отражение 2-НДФЛ.

Значение 4800 кода – что же это?

Столкнувшись с кодом 4800 в своей справке по форме 2-НДФЛ, полученной по месту работы, люди не сразу понимают, о чем идет речь. Давайте разберемся в этом вместе.

По данному вопросу первостепенно нужно знать, что собственно собой представляет данная справка, что в себе содержит и зачем нужна.

Что такое 2-НДФЛ

Справка по форме 2-НДФЛ – это документ, стандартного бумажного вида А4, где в определенном законом формате отображаются финансовые доходы и оплата с них подоходного налога.

Документ имеет индивидуальный характер, и составляется на каждого физического лица отдельно. Проще говоря, составитель справки, а чаще всего это бухгалтерский или экономический отдел, фиксирует в документе всю официально полученную заработную плату, премии и иные доходы ежемесячно.

Для чего нужна справка 2-НДФЛ

Справка имеет главное основание для совершения ряда банковских, налоговых и иных документальных операций. Например, по ее данным составляется справка 3-НДФЛ, для предоставления годовой отчетности в налоговый орган или для оформления возврата излишне уплаченного налога.

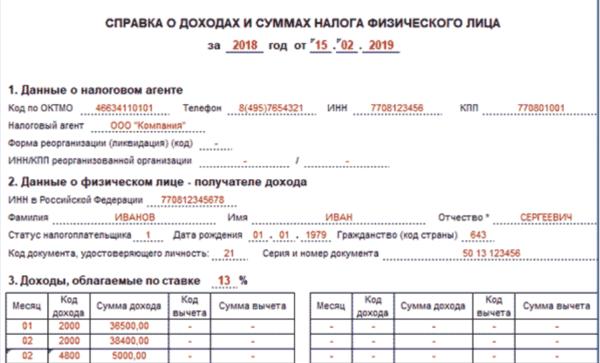

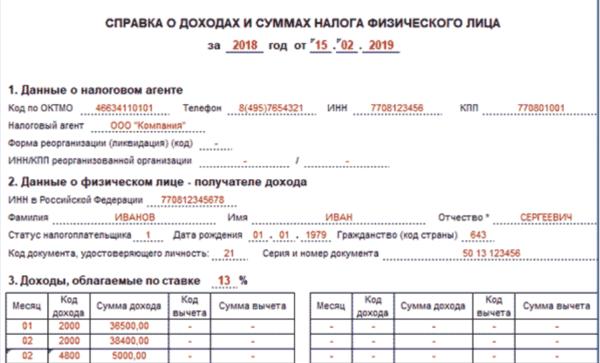

Как выглядит справка 2-НДФЛ

Справка 2-НДФЛ выглядит следующим образом:

- Информация о налоговом агенте (адрес, телефон, ИНН, КПП)

- Информация о налогоплательщике (полностью паспортные данные, ИНН и адрес)

- Доходы (указанные ежемесячно в кодированном виде и с окончательными суммами)

- Вычеты (также закодированные данные с конечными суммами выплат НДС)

- Общие суммы (итоговые суммы доходов и вычетов за весь финансовый период)

- Реквизиты документа: номер, подпись, печать, штрих код и указание отчетного года.

Где получить справку 2-НДФЛ

Одной из главной особенностью справки 2-НДФЛ является соблюдение предоставление отчета только по прошедшему финансовому году. Либо последних трех. Это значит, что по незаконченному году составить справку не представляется возможным, так как по нему нельзя свести общие цифры о доходах и выплаченных налогах.

Как правило, получить справку можно после одного-двух месяцев с начала наступления нового года. Связано это со сдачей главного бухгалтера годового отчета в налоговый орган.

Кодировка информации в справке 2-НДФЛ

Вся информация, касающаяся конкретно ежемесячных доходов и налоговых вычетов, представляет собой цифровые коды. В соответствии с приказом налоговой службы России от 10 сентября 2015 года № ММВ-7-11/387, доходы физических лиц в справке 2-НДФЛ подлежат четырехзначному кодированию, а налоговые вычеты в виде 13% от сумм доходов – трехзначному кодированию.

Коды доходов распределены в цифровом диапазоне начиная с номера 1010 и заканчивая 4800, без учета порядковой последовательности. Вот несколько примеров:

- 1010 – дивиденды;

- 2000 – заработная плата;

- 2300 – оплата больничного листа;

- 3020 – доходы от процентных вкладов в банке.

Встретить коды вычетов можно с номера 114 и по 508. Также без порядковой последовательности. В частности, это:

- 114 – вычет на первого ребенка;

- 501 – вычет от общей стоимости подарка;

- 508 – вычет при единовременной материальной помощи.

Код 4800 – что означает

Судя по количеству цифр в коде 4800 в справке 2-НДФЛ сразу напрашивается вывод о том, что это код дохода. Следует отметить и то, что он последний в списке существующих кодов.

Исходя из анализа Приложения к выше указанному приказу налоговой службы, код 4800 имеет такой комментарий законодателя как «иной доход».

Формулировка крайне исчерпывающая. Это означает, что в данный вид дохода входит любой другой вид официального дохода, не описанный иными кодами.

Если говорить конкретно, то к «иным доходам» чаще всего относятся:

- призы;

- фирменная одежда;

- подарки;

- денежные знаки внимания, выраженные коллективом и др.

В связи с этим – код 4800 носит отдельную характеристику. Если доход производится в натуральном виде, он не подлежит декларированию и оплаты 13% НДС. Не представляется целесообразным выяснять стоимость данного вида дохода.

В редких случаях код 4800 может обозначать суммы. Если работник нашел данный код в своей справке, не имея точного ответа что в него включил бухгалтер, то как вариант это могут быть суммы, выплаченные сверх положенного.

При составлении справки и считывании всех доходов, бухгалтер ориентируется на все представленные законодателям случаи доходов. Если имеющийся доход не сопоставим не с одним кодом, то соответственно он будет фиксироваться в справке как «4800».

Справка 2-НДФЛ о доходах

Налог на доход с физических лиц (НДФЛ) – это отчисления, которые производятся со всех доходов гражданина. Он исчисляется в процентах от полученных средств, размер налогообложения напрямую зависит от наличия или отсутствия гражданства у человека. Налоговые ставки изменяются также в зависимости от того, откуда были получены средства.

Работодатель отвечает и отчитывается лишь за те отчисления, которые он делает лично из заработной платы числящихся у него сотрудников. За остальные доходы обязан отчитываться сам гражданин и делать это следует не реже одного раза в год. Индивидуальные предприниматели, которые имеют наемных работников, а также юридические лица, обязаны насчитывать НДФЛ ежемесячно и перечислять его в бюджет в установленном порядке. Отчетность по 2-НДФЛ позволяет налоговым службам контролировать правильность и полноту отчислений, а также вести общий учет доходов и расходов работающих лиц.

Налоговые отчисления вне зависимости от частоты их выплаты всегда имеют общий годовой учет, поэтому при переходе от одного нанимателя к другому крайне важно предоставить по новому месту работы сведения о ранее отчисленных суммах. Такой порядок позволяет высчитывать совокупный годовой доход и правильно производить расчеты по налогам и сборам

Основное назначение

Справка 2-НДФЛ позволяет предоставить полные сведения о том, какая сумма доходов была получена физическим лицом на этом предприятии, а также, сколько денежных средств с него удержали. Работодатели отчисляют налоги за каждого работающего у них человека, но получить сведения на руки физлицо может только о себе, потому что эти данные являются конфиденциальными. Справка 2-НДФЛ позволяет сделать такую индивидуальную выборку из общего налогового отчета.

Сведения о полученной заработной плате и удержанных с нее процентах можно получить только у своего работодателя. Этот документ нередко запрашивается сотрудниками на протяжении всего срока работы. Без его предоставления нельзя обойтись при получении кредита, оформления субсидий и льгот. Этот бланк позволяет доказать не только заявленный доход, но и тот факт, что человек работает и регулярно получает определенные суммы.

При увольнении справка по форме 2-НДФЛ дает возможность правильно исчислить общий размер доходов за текущий календарный период, а соответственно и рассчитать налоговые отчисления. Обычно в форму вносятся сведения о суммах за год, но может содержать и меньшее количество месяцев.

Справка заполняется по специальному шаблону, который обязательно содержит:

Наименование юридического лица и указание его банковских, налоговых и платежных реквизитов

Особое внимание уделяется индивидуальному коду, который определяет, под каким номером фирма зарегистрирована в налоговом реестре.

Данные паспорта сотрудника, которому она выдается, включая не только его ФИО и номер паспорта, но и адрес регистрации физического лица.

Налоговая ставка, применяемая к данному работнику.

Суммы дохода помесячно и итоговым числом.

Размер исчислений общей суммой.. Если на протяжении рассматриваемого периода у наемного лица были иные вычеты, то они также указываются. Если на протяжении рассматриваемого периода у наемного лица были иные вычеты, то они также указываются

Если на протяжении рассматриваемого периода у наемного лица были иные вычеты, то они также указываются.

Коды доходов и вычетов

При заполнении налоговых форм используется кодированная система введения информации.

Это позволяет сэкономить место под вносимые сведения и систематизировать обработку данных. Для каждого вида доходов и вычетов существует свой уникальный код. Полная таблица принятых кодов довольно обширна и позволяет конкретизировать любую сумму, а также разъяснить, за что она была начислена или удержана.

Наиболее распространенными кодами доходов считаются:

- Заработная плата – 2530.

- Отпускная компенсация – 2012.

- Пособие по нетрудоспособности – 2300.

- Вознаграждения за труд – 2000.

- Поощрительные премии – 2002.

- Разовая финансовая помощь от руководителя – 2762.

Каждый налоговый вычет имеет свой код, который при увольнении должен быть внесен напротив сумм, исчисленных с заработной платы.

Код дохода 4800: расшифровка

Код 4800 — последний в приложении 1. В нем он расшифровывается как «иные доходы». Поясним в таблице 1, что к ним относится.

Таблица 1. Основные доходы по коду 4800 в справке 2-НДФЛ

- Суточные сверх необлагаемой НДФЛ нормы:

- более 700 руб. в сутки при командировках по России;

- более 2500 руб. — за границу

п. 3 ст. 217 НК РФ, письма Минфина от 01.02.2017 № 03-04-09/5325, ФНС от 19.09.2016 № БС-4-11/17537

- Суммы доплаты до среднего заработка к пособиям, выдаваемым работодателям за свой счет (по беременности и родам, по болезни и т. п.)

п. 1 ст. 217 НК РФ

- Сумма увеличения номинальной стоимости доли участника в уставном капитале

п. 5 ст. 226 НК РФ, письмо ФНС от 30.03.2016 № БС-4-11/5443

К каким доходам нельзя применять код 4800

Последняя корректировка ФНС детализировала доходы физлиц. Появилось пять новых кодов. К таким видам выплат больше нельзя применять 4800 код. Перечислим новые коды, предназначенные для них:

- 2013 — компенсации за неиспользованных отпусков;

- 2014 — выходные пособия, суммы среднемесячного заработка на период трудоустройства, выплата компенсаций руководителям, а также их заместителям и главным бухгалтерам в части, превышающей в целом 3-кратный размер среднемесячного заработка (шестикратный для работодателей, расположенных в районах Крайнего Севера и приравненных к ним местностях);

- 2301 — суммы штрафов и неустоек за несоблюдение Законом о защите прав потребителей от 07.02.92 № 2300-1;

- 2611 — безнадежные долги, списанные с баланса в установленном законодательством порядке;

- 3021 — проценты (купоны), полученные по обращающимся облигациям российских компаний, номинированным в рублях и эмитированным после 01.01.2017 года.

Также следует знать, что в справку 2-НДФЛ включают только налогооблагаемые суммы. То есть необлагаемые суммы не могут попасть в строки с 4800 кодом.

Суммы, которые облагаются НДФЛ до определенного предела следует включать в справку. В противном случае, информация о поступлениях физлицу будет недостоверной.

Как правильно заполнить строку с кодом 4800 в справке 2-НДФЛ

Правильное указание кода дохода 4800 в 2-НДФЛ рассмотрим на примере командировочных выплат.

В соответствии с положением о командировках работнику положены суточные в размере 1700 рублей в день при поездках по России. Сотрудника направили в командировку в г. Тверь на 5 дней.

1800 руб. х 5 дн. = 9000 руб.

700 руб. х 5 дн. = 3500 руб.

- НДФЛ удерживают из суммы:

9000 — 3500 = 5500 руб.

Ее указывают с кодом 4800 в справке 2-НДФЛ.

Если код 4800 ошибочный

Если у физлица есть иные доходы, для которых предусмотрены отдельные коды, но налоговый агент показал их по строке с кодом 4800, сведения считаются недостоверными. Инспекторы могут оштрафовать налогового агента на 500 рублей (п. 1 ст. 126.1 НК РФ).

В таком случае следует сдать уточненную справку. При этом в поле «Номер корректировки»:

- ставят “01” при подачи уточнения впервые;

- “02” при подаче второго уточнения и т. д.

Дату указывают новую.

Вместо кода 4800 ставят правильные коды из приложения 1 к приказу № ММВ-7-11/387@.

Также рассмотрим пример ситуации, когда налоговый агент не отразил доходы с кодом 4800 в справке.

Работник в течение года получил от работодателя в размере, не превышающем 4000 руб.:

- Материальную помощь;

- Подарки;

- Возмещение расходов на лечение.

Общая сумма полученных за год “льготных” доходов, полученных человеком за год, превысила 4000 руб.

Бухгалтер не отразил в справке 2-НДФЛ сумму превышения. У инспекторов возникли претензии. Они посчитали, что данные о льготируемых доходах не указаны. В соответствии со статьей 129.1 НК РФ решено выписать штраф. Сумма штрафа составит от 5000 до 20 000 руб.

Код для вычета — не 4800

Вычеты — это суммы дохода, которые освобождены от обложения НДФЛ. В справках обеих форм их также показывают с кодами. Но у них есть свой код 620 «Иные суммы, уменьшающие налоговую базу в соответствии с главой 23 НК»

Код 620 используют в отношении:

- сумм дополнительных взносов на трудовую или накопительную части пенсии; — отрицательного результата сделки с ценными бумагами, обращающимися на организованном рынке ценных бумаг, полученного за отчетный период;

- общей суммы расходов по финансовым операциям с инструментами срочных сделок не обращающихся на фондовом рынке.

Вопросы и ответы

Почему отпуск надо учитывать отдельно от основного заработка?

Оплата отпуска работникам является одной из форм социальных гарантий, предусмотренных ст. 114 ТК РФ. Однако она не должна рассматриваться как вознаграждение за труд, поскольку работник фактически не работает во время отпуска.

Разница между выплатами за отработанные дни и за ежегодный отпуск важна потому, что они имеют разные моменты для расчета базы НДФЛ:

- Заработок за отработанные дни — последний день месяца, на который приходится день его начисления или день прекращения трудовых отношений (п. 2 ст. 223 НК РФ);

- Отпускные — день совершения операции по осуществлению расхода на их выплату (абз. 1 п. 1 ст. 223 НК РФ).

Иными словами, налоговый агент должен исчислить и удержать НДФЛ при выплате отпускных, а затем перечислить удержанную сумму в бюджет до последнего дня месяца, в котором была произведена выплата.

Это постановление было официально подтверждено Минфином России в письме от 17.01.2017 № 03-04-06/1618.

Поэтому необходимо отдельно указывать код отпускных в справке 2-НДФЛ, чтобы налоговые органы могли контролировать соблюдение сроков и сумм перечисления налога.

Что делать, если неправильно указан код?

Если бухгалтер допустил ошибку в отражении кода, то в счетах необходимо сделать корректировку. Подготовьте корректирующую справку 2-НДФЛ для ФНС.

Обратите внимание, что справка о доходах может потребоваться самому работнику, например, для получения кредита в банке. Если в документе содержится ошибка, справку для сотрудника также придется переделать и выдать правильную копию

Где требуется предоставление справки 2-НДФЛ?

Справка 2-НДФЛ требуется налоговым инспекциям. На основании этого документа налоговые органы получают следующую информацию:

- Размер заработной платы работника;

- Налоговые вычеты;

- Вычеты, произведенные из заработной платы работника.

Помимо ИФНС, если работодатель или налоговый агент предоставляет справку 2-НДФЛ, этот документ может быть затребован у налогоплательщика в следующих случаях:

| Ситуация | Кто может запросить сертификат? |

| Получение кредита | Сотрудник кредитной организации для подтверждения дохода, указанного в анкете-заявлении |

Налоговый вычет может быть заявлен, если

|

ИФНС |

| Смена места труда | Новый работодатель |

| Необходимость получения визы для выезда за границу | Сотрудники представительства иностранного государства. |

| Получение ипотечного кредита | Сотрудник кредитной организации для подтверждения дохода, указанного в заявлении-анкете |

Нужно ли учитывать отпускные отдельно?

В соответствии со ст. 114 ТК РФ ежегодный отпуск предоставляется работникам с сохранением места работы (должности) и среднего заработка.

Согласно ст. 129 ТК РФ, оплата труда (заработная плата работника) — это оплата труда в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также компенсационные (доплаты и надбавки, в том числе за работу в ненормальных условиях, в особых климатических условиях и на радиационно загрязненных территориях, и другие компенсации) и стимулирующие выплаты.

Другими словами, заработная плата выплачивается работникам за их труд, а отпускные — за отсутствие на рабочем месте и невыполнение трудовых обязанностей.

Существуют также различия в исчислении и уплате подоходного налога с физических лиц:

| Доход | Срок исчисления и удержания НДФЛ | Нормативная база |

| Оплата труда и заработная плата |

|

п. 2 ст. 223 НК РФ |

| Оплата отпуска | п. 1 ст. 223 НК РФ |

Министерство финансов в письме от 17.01.2017 г. № 03-04-06/1618 разъяснило механизм исчисления, удержания и уплаты НДФЛ: налоговый агент должен исчислить и удержать НДФЛ с отпускных в момент их фактической выплаты и уплатить его в бюджет не позднее последнего числа месяца, в котором эти выплаты были произведены.