Налог для самозанятых в 2021 году: кому подходит и сколько платить

Содержание:

- Об использовании личного счета

- Интернет-банк

- Что будет, если не заплатить налоги вовремя

- Кто отвечает за оплату налогов ИП

- Как платить налоги с заработка в интернете

- Открытие личного кабинета

- Возможные трудности при оплате налога

- Расчёт налоговых платежей на УСН Доходы минус расходы

- Статья 313 ГК РФ. Исполнение обязательства третьим лицом (действующая редакция)

- Платежи наличные и безналичные

- Способы уплаты налогов

- Страховые взносы «за себя»

- Уплата налогов за третьих лиц, контрагентов: как заполнить платежку

- Ответственность за налоговые нарушения

- Патент и ЕНВД

- Два способа не платить налоги с интернет-заработка

Об использовании личного счета

Личный счет – это счет физлица в банке. Им может быть и индивидуальный предприниматель. Пользоваться личным счетом можно через:

- сберкнижку;

- пластиковую карту.

В договоре на открытие такого счета не указывается, что он может использоваться в предпринимательской деятельности. Личный счет для бизнес-платежей изначально не предназначен.

Тем не менее использование ИП этого счета для уплаты налогов и других расчетных операций не подвергается санкциям и не находится под законодательным запретом. Имеющиеся ранее законодательные ограничения на использование личного счета в бизнес-платежах ИП на сегодняшний день отсутствуют.

Интернет-банк

Рассмотрим, как заплатить налоги через мобильное приложение, на примере Сбербанка и Тинькофф.

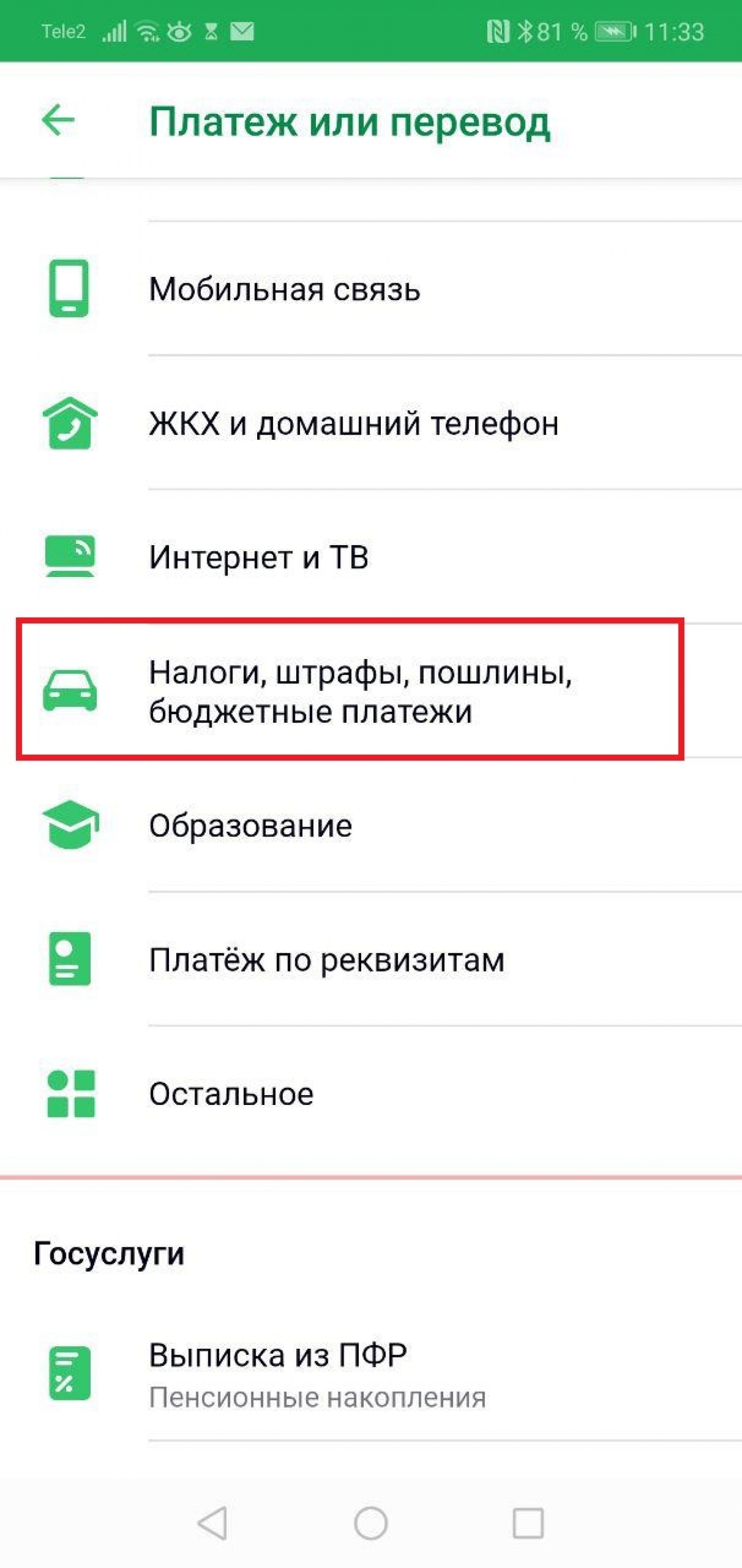

В мобильном приложении Сбербанка выберите карту, с которой будете платить. Нажмите на «Платёж или перевод». Далее найдите вкладку «Налоги, штрафы, пошлины, бюджетные платежи».

Вкладка «Налоги, штрафы, пошлины, бюджетные платежи» в мобильном приложении Сбербанка

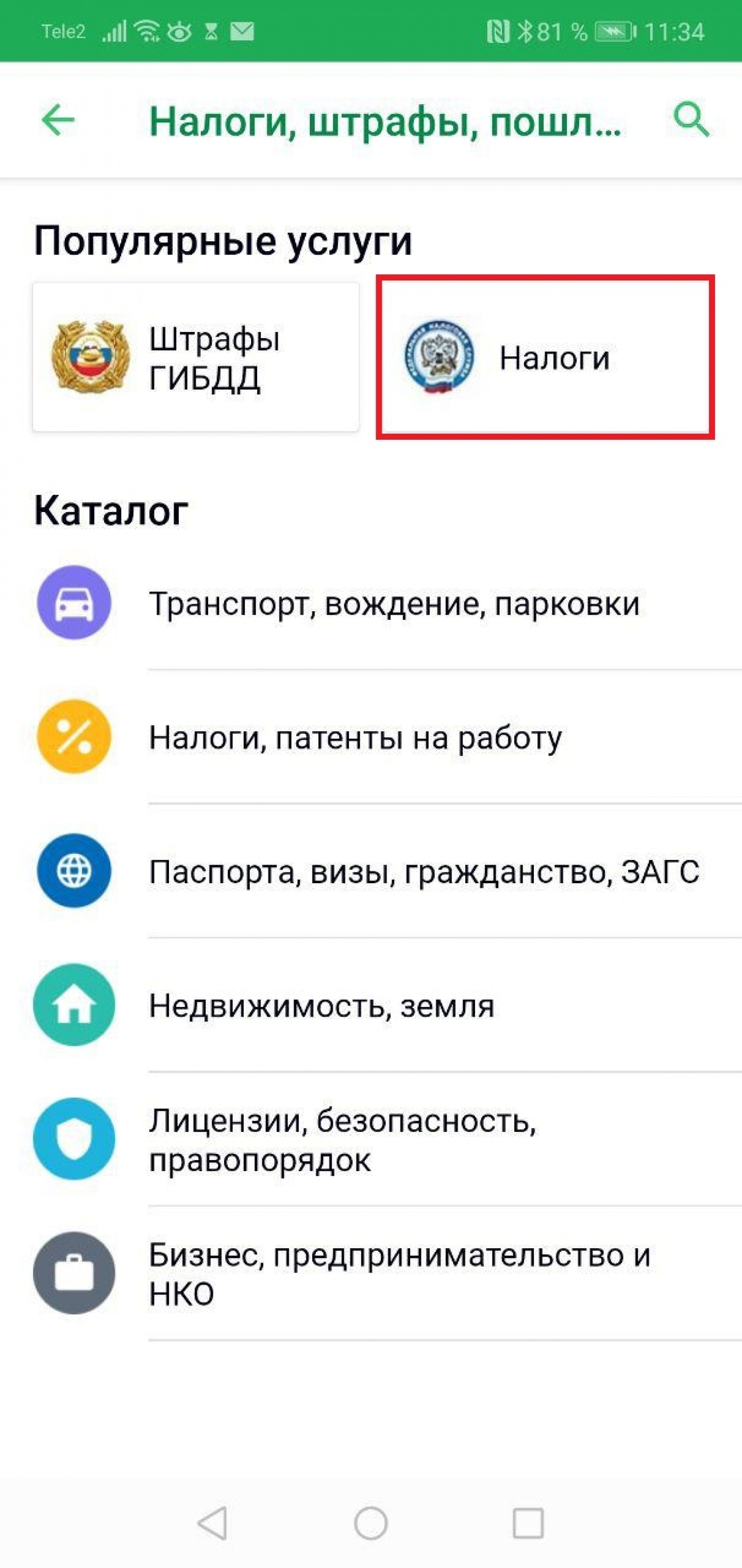

Нажмите на кнопку «Налоги», после чего система предложит найти задолженность по ИНН или коду на квитанции.

Кнопка «Налоги» в мобильном приложении Сбербанка

Выберите удобный способ и оплатите налог. Средства могут зачисляться несколько дней, поэтому не ждите крайней даты.

Способы поиска и оплаты налогов в мобильном приложении Сбербанка

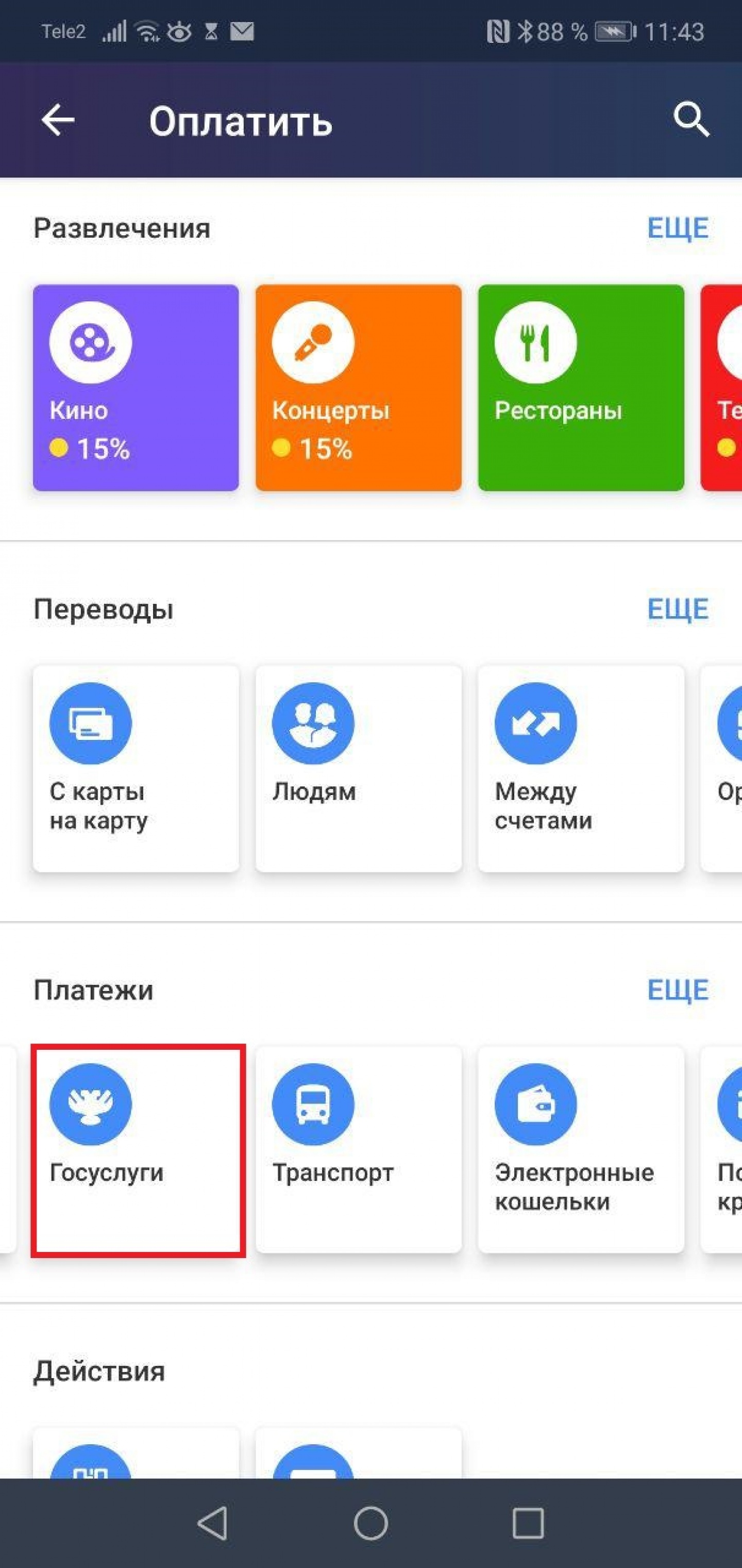

В мобильном приложении интернет-банка Тинькофф в начале также нужно выбрать карту для оплаты. Далее нажмите на кнопку «Оплатить» и выберите в списке «Госуслуги».

Вкладка «Госуслуги» в мобильном приложении Тинькофф Банка

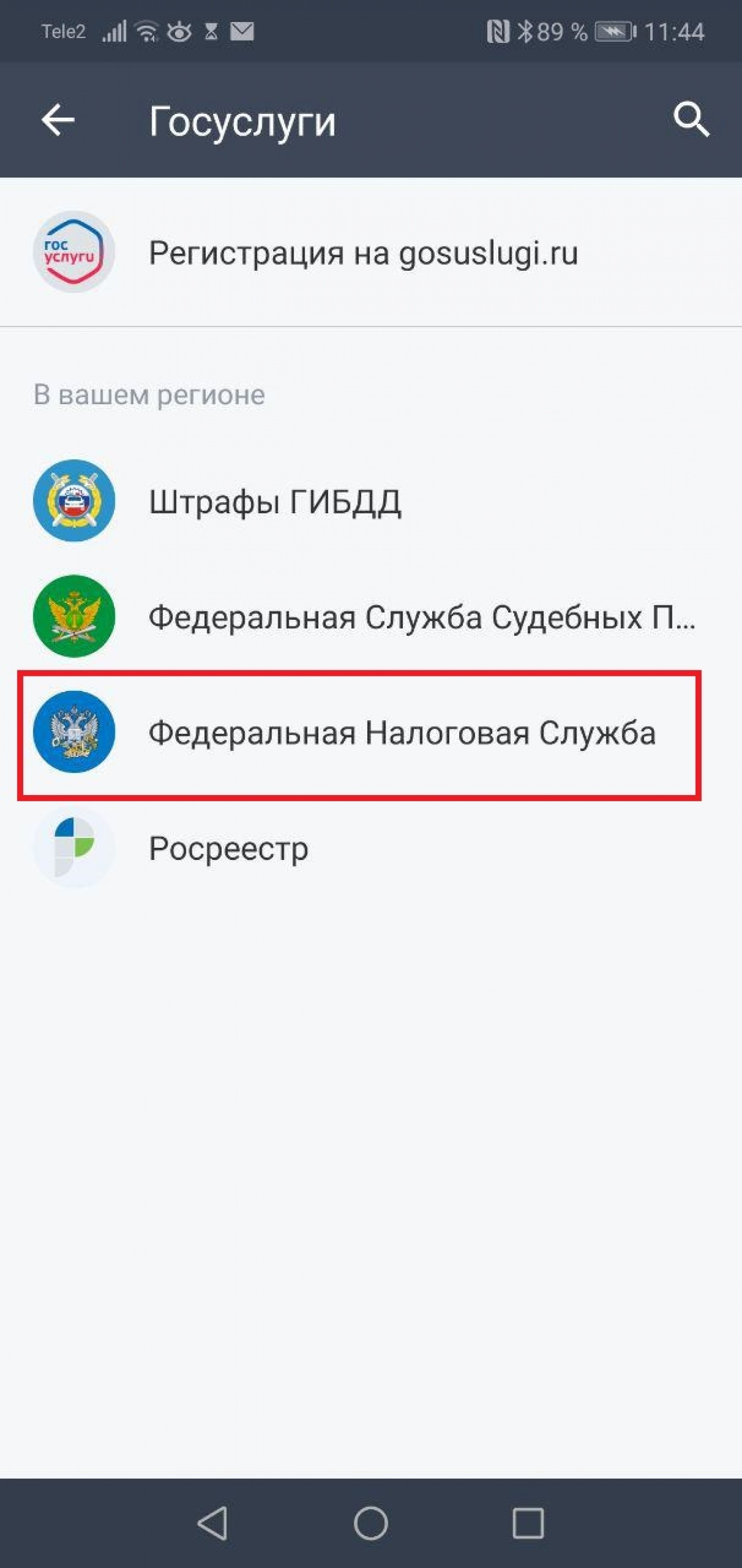

Вкладка «Федеральная налоговая служба» в мобильном приложении Тинькофф Банка

Далее введите ИНН. Если хотите сразу заплатить по квитанции, отсканируйте её или введите индекс документа.

Что будет, если не заплатить налоги вовремя

Предприниматели, запоздавшие с внесением налоговых платежей, заплатят пени за каждый день просрочки — 1/300 ключевой ставки, а также по требованию налоговой — штраф за само нарушение.

Штраф в 2021 году назначается в размере 20% от суммы задолженности. Но оплачивать его придётся, только если ФНС заметит просрочку и выставит соответствующее требование. Если самим покрыть сумму долга и пени, то взыскания ИП могут избежать. При умышленной неуплате налога, занижении или уклонении от него штраф составляет 40% от суммы.

Чтобы не пропускать сроки и избежать лишних расходов, предпринимателю стоит прибегнуть к услугам бухгалтера при уплате обязательных платежей, воспользоваться онлайн-сервисом для ведения бухучета или регулярно заглядывать в налоговый календарь.

Материал по теме

Какую господдержку может получить малый бизнес в 2021 году?

Кто отвечает за оплату налогов ИП

Перед тем, как рассказать про онлайн-оплату налогов ИП, разберемся, кто несет за это ответственность. В этом вопросе надо разделять налоги физического лица от тех, которые связаны только с бизнесом. Так, налоги на транспорт и имущество предприниматель платит, как обычный гражданин. Уведомления на эти и некоторые другие налоги физлиц направляет ИФНС.

Но налоги, связанные с предпринимательской деятельностью, и страховые взносы за себя и работников ИП рассчитывает самостоятельно

Важно при этом не нарушать установленные налоговым календарем сроки

Если у предпринимателя есть бухгалтер или он передал свой учет на аутсорсинг, все равно стоит уточнять у ответственного лица, вовремя ли перечислены платежи в бюджет. А если бухгалтера нет, то этот вопрос, тем более, надо держать на постоянном контроле.

Для удобства приводим здесь сроки перечисления платежей ИП на разных системах налогообложения.

- УСН: налог по итогам года перечисляется не позднее 30 апреля, за минусом оплаченных авансовых платежей. Авансы платят в течение года, не позднее 25-го числа после окончания каждого отчетного периода, если в нем был получен доход. Это 25 апреля, июля, октября соответственно.

- ОСНО: НДФЛ по итогам года – не позднее 15 июля. Авансы по НДФЛ перечисляют по окончании каждого квартала, не позже 25-го числа следующего месяца. НДС, если от него не получено освобождение, платят ежемесячно, разделив сумму квартального налога на три равных части. Крайний срок – 25 число.

- ЕСХН: аванс за первое полугодие надо перечислить не позже 25-го июля, а крайний срок уплаты годового налога – 31 марта.

- ПСН: налогом является стоимость патента. Крайняя дата уплаты зависит от срока его действия. Если период не превышает 6 месяцев, то оплатить надо до его окончания. Для патентов с более длительным периодом 1/3 часть перечисляют в 90 дней с даты выдачи, остаток – до конца срока действия.

- Страховые взносы за себя в фиксированном размере – в любое время до конца текущего года. Дополнительный взнос с дохода более 300 000 рублей в год – не позже 1 июля следующего года.

Бесплатная консультация по налогам

Чтобы подготовить квитанцию для ИП на сайте налоговой, желательно знать КБК платежа. Это специальные коды бюджетной классификации, которые Минфин установил для каждого вида налогов и взносов. Коды, действующие в 2020 году, утверждены Приказом министерства от 29.11.19 № 207н.

В таблице указаны КБК для уплаты налогов и взносов, действующие в 2020 году.

| Вид платежа | КБК |

|---|---|

| УСН Доходы | 182 1 05 01011 01 1000 110 |

| УСН Доходы минус расходы | 182 1 05 01021 01 1000 110 |

| ЕСХН | 182 1 05 03010 01 1000 110 |

| НДФЛ на ОСНО | 182 1 01 02020 01 1000 110 |

| НДС на ОСНО | 182 1 03 01000 01 1000 110 |

| Взносы на пенсионное страхование | 182 1 02 02140 06 1110 160 |

| Взносы на медицинское страхование | 182 1 02 02103 08 1013 160 |

Как платить налоги с заработка в интернете

Если вы решили легализовать доход, есть четыре способа это сделать. Рассказываем о них подробнее.

Платите 13% как физическое лицо

Самое простое решение — никак не оформляться, а просто самостоятельно заполнять налоговую декларацию за год. Делается это до 30 апреля, а до 15 июля надо будет заплатить налог со всех указанных доходов в размере 13%.

Есть один нюанс. Этот способ легализации подходит, если вы занимаетесь подработкой пару раз в год, а остальное время работаете официально. Если сотрудники ФНС увидят, что вы каждый месяц получаете крупные суммы, они могут расценить вашу деятельность как предпринимательскую без соответствующего оформления. А за это положено наказание в виде штрафов и даже уголовного преследования — все зависит от ниши.

Создайте компанию

Вы можете создать юридическое лицо и работать через него. Это хороший выход, если:

- вашим клиентам удобнее платить безналичным расчетом, а с переводом на карты или кошельки возникают проблемы;

- работаете не один, а в команде, и теоретически можете дать рабочие места людям;

- работаете с крупными сделками, суммы которых больше 100 000 ₽ — их обязательно нужно проводить по безналу, а индивидуальным предпринимателям делать это сложнее.

При оформлении юридического лица вам нужно будет выбрать систему налогообложения и платить по ней от 6% от чистой прибыли или больше. А еще отдавать около 43% от заработной платы каждого официально трудоустроенного работника.

Станьте индивидуальным предпринимателем

Стать индивидуальным предпринимателем, чтобы платить налоги за работу в интернете, проще, чем открыть компанию. При этом в работе ИП есть минусы — так, предприниматели отвечают по сделкам своим имуществом, тогда как юридические лица только уставным капиталом, а он может составлять 10 000 ₽.

В целом условия легализации такие же, как в случае с компанией. Вы также сможете нанимать людей на работу, но придется платить государству 43% от их зарплат и страховые взносы за себя. А налоговая ставка тоже может начинаться от 6% от чистой прибыли.

Оформите самозанятость

Самозанятость, или налог на профессиональный доход — самая доступная форма легализации доходов от работы в интернете и уплаты с них налогов. Чтобы стать самозанятым, не придется лично посещать ФНС и подавать кучу бумаг для регистрации. Достаточно скачать мобильное приложение и зарегистрироваться в нем с помощью паспортных данных и ИНН.

Работать самозанятым тоже проще:

- не нужна онлайн-касса, тогда как ИП и юридические лица обязаны ее применять при расчете наличными или с карты на карту;

- налоговой отчетности нет, достаточно выписывать чеки по каждому поступлению на карту;

- сумма налога рассчитывается автоматически, а оплатить его можно через приложение.

Ставка налога по НПД — 4%, если продаете что-то физическим лицам, и 6%, если продаете юридическим лицам.

У самозанятости один недостаток — оформить ее могут не все. Она подходит тем, кто продает товары собственного производства и оказывает услуги: занимается частным извозом, ремонтирует обувь, пишет тексты, настраивает рекламу или ведет социальные сети. А в случае с перепродажей товаров оформить НПД нельзя.

Открытие личного кабинета

Первый параметр – индивидуальный номер налогоплательщика, указанный в свидетельстве постановки на учет в ФНС (ИНН), пароль же отображается в регистрационной карте предпринимателя. Вторую комбинацию цифр крайне сложно запомнить, т. к. это автоматически сгенерированный машинный код. Поэтому по возможности лучше его сразу заменить более легкой шифровкой (не забыв о безопасности).

Последовательность действий, как оплатить налоги ИП через интернет при помощи логина и пароля, сводится к алгоритму:

- обратиться в любое отделение ФНС;

- предъявить удостоверение личности;

- получить регистрационную карту;

- зарегистрировать личный кабинет налогоплательщика на сайте, указав необходимый логин с паролем;

- произвести оплату.

Процесс регистрации значительно облегчает электронная цифровая подпись, представляющая собой реальную подпись человека, но переведенная в соответствующий формат. Ее создание обойдется собственнику бизнеса примерно в 3 000 рублей.

Зато посредством нее можно беспрепятственно совершать ряд операций по сети:

- оплатить налоги и сборы ИП;

- сдать бухгалтерскую отчетность;

- участвовать в тендерах и торгах;

- оптимизировать документооборот в организации, переведя часть обмена информации в электронный формат;

- подавать жалобы и прочие действия, в большинстве случаев отнимающие порядочно времени.

Возможные трудности при оплате налога

Возможен отказ от регистрации ИП на портале.

По Федеральному закону №123 отказ может последовать, если:

- не представлены нужные документы;

- гражданин уже зарегистрирован в этом качестве;

- деятельность ИП прекращена решением суда менее года назад;

- бизнесмен, занимающийся предпринимательством признан банкротом менее чем год назад;

- гражданин лишён права заниматься предпринимательством по решению суда.

Отказ в регистрации ИП осуществляется по предусмотренным законодательством основаниям

Регистрация на Госуслугах даёт доступ к огромному количеству информации, касающейся предоставления госуслуг, возможность получить услуги быстро, качественно. Сервис удобен привязкой к учётной записи пользователя.

Расчёт налоговых платежей на УСН Доходы минус расходы

У тех упрощенцев, которые выбрали этот объект налогообложения, порядок уменьшения налога другой. Уплаченные за себя страховые взносы не уменьшают рассчитанный налог, а просто учитываются вместе с другими расходами ИП.

Для примера возьмём предпринимателя, открывшего небольшую торговую точку. Расходы у него уже существенные: закупка товара, аренда помещения, транспортные расходы и др. Налоговая ставка стандартная – 15%.

В таблице пропишем доходы и расходы ИП по кварталам. Взносы, уплаченные за себя поквартально, будем указывать отдельно.

| Период | Доходы | Расходы, без взносов | Уплаченные взносы |

|---|---|---|---|

|

1 кв. |

320 000 |

243 000 |

6 500 |

|

2 кв. |

382 000 |

196 000 |

10 000 |

|

3 кв. |

158 000 |

84 000 |

13 000 |

|

4 кв. |

570 000 |

310 000 |

11 374 |

|

Всего |

1 430 000 |

833 000 |

40 874 |

Считаем авансовые платежи к уплате:

- за первый квартал – (320 000 – 243 000 – 6 500) * 15% = 10 575 рублей;

- за второй квартал – (382 000 – 196 000 – 10 000) * 15% = 26 400 рублей;

- за третий квартал – (158 000 – 84 000 – 13 000) * 15% = 9 650 рублей.

Рассчитанные налоги для ИП в 2021 году из нашего примера составят (1 430 000 – 833 000 – 40 874) * 15% = 83 419 рублей, но из этой суммы уже уплачено авансом 46 625 рублей. Доплатить надо ещё 36 794 рубля. Что касается дополнительного страхового взноса, который будет уплачен уже в следующем году, то ФНС наконец признала право учитывать расходы при расчёте базы для уплаты взносов (письмо от 01.09.2020 № БС-4-11/14090).

Статья 313 ГК РФ. Исполнение обязательства третьим лицом (действующая редакция)

1. Обязательство согласно п. 1 комментируемой статьи может быть исполнено не должником, а третьим лицом; последний в таком случае не становится стороной правоотношения, он только исполняет долг за другого. При этом третье лицо не рассматривается в качестве дополнительного должника. Кредитор не вступает с ним ни в какие правоотношения, и обязанным лицом перед ним остается первоначальный должник, полностью отвечающий перед кредитором за надлежащее исполнение всех лежащих на нем обязанностей, в том числе за их неисполнение или ненадлежащее исполнение привлеченными им третьими лицами (см. комментарий к ст. 403 ГК РФ).

Исполнение обязательства, возложенного должником на третье лицо, при котором перемены лиц в отношениях с кредитором не происходит, следует отличать от перевода долга, когда происходит замена должника.

2. В п. 2 комментируемой статьи предусмотрено, что если должник не возлагал исполнение обязательства на третье лицо, то кредитор обязан принять исполнение, предложенное за должника таким третьим лицом, лишь в двух случаях: а) при просрочке исполнения денежного обязательства; б) если третье лицо подвергается опасности утратить свое право на имущество должника вследствие обращения взыскания на это имущество (например, находящееся в залоге).

Просрочка исполнения денежного обязательства не обязательно затрагивает интересы третьего лица, которое исполняет его за должника (например, родственники оплачивают кредит, полученный должником).

3. В п. 3 комментируемой статьи говорится о праве кредитора не принимать исполнение, предложенное за должника третьим лицом, если из закона, иных правовых актов, условий обязательства или его существа вытекает обязанность должника исполнить обязательство лично.

Так, если определенному художнику был сделан заказ на написание картины, то заказчик не обязан принимать картину, написанную другим художником.

4. Пункт 4 комментируемой статьи наделяет третье лицо правом исполнить обязательство за должника посредством внесения долга в депозит нотариуса или путем зачета требования с соблюдением правил, установленных для должника.

Представляется, что кредитор, принимая исполнение от третьего лица за должника, должен убедиться, что должник действительно возложил исполнение своего обязательства на это третье лицо (например, потребовав от третьего лица или должника представления соответствующих письменных доказательств). В противном случае, приняв исполнение за должника от третьего лица, если потом выяснится, что должник не возлагал на него исполнение своего обязательства, кредитор может оказаться ответчиком по требованию третьего лица о возврате неосновательного обогащения.

Однако, предоставив в п. 4 комментируемой статьи право исполнить обязательство третьим лицом также посредством внесения долга в депозит нотариуса или произвести зачет встречного требования, законодатель фактически аннулирует участие кредитора в этом процессе.

5. Пункт 5 комментируемой статьи устанавливает, что к третьему лицу, исполнившему обязательство должника, переходят права кредитора по обязательству в соответствии со ст. 387 ГК, т.е. в рамках перехода прав кредитора к другому лицу на основании закона (см. указанную статью и комментарий к ней).

При этом, если права кредитора по обязательству перешли к третьему лицу в части, они не могут быть использованы им в ущерб кредитору, в частности, такие права не имеют преимуществ при их удовлетворении за счет обеспечивающего обязательства или при недостаточности у должника средств для удовлетворения требования в полном объеме.

6. На третье лицо, исполнившее обязанность должника, не являющуюся денежной (например, выполнение работ, оказание услуг и др.), возлагается ответственность перед кредитором за недостатки исполнения вместо должника, что представляется вполне логичным.

В п. 22 Постановления Пленума Верховного Суда РФ от 22.11.2016 N 54 «О некоторых вопросах применения общих положений Гражданского кодекса Российской Федерации об обязательствах и их исполнении» указано, что «исходя из взаимосвязанных положений п. 6 ст. 313 и ст. 403 ГК РФ, в случае, когда исполнение было возложено должником на третье лицо, за неисполнение или ненадлежащее исполнение обязательства этим третьим лицом перед кредитором отвечает должник, если иное не установлено законом».

Источник комментария:

«ГРАЖДАНСКИЙ КОДЕКС РОССИЙСКОЙ ФЕДЕРАЦИИ. ЧАСТЬ ПЕРВАЯ. ПОСТАТЕЙНЫЙ КОММЕНТАРИЙ»

С.П. Гришаев, Т.В. Богачева, Ю.П. Свит, 2019

Платежи наличные и безналичные

Для уплаты налогов без открытия расчетного счета ИП может воспользоваться одним из следующих далее вариантов.

Сайт налоговой службы

Сервис «Заплати налоги» позволяет, как видно из наименования, без проблем рассчитаться с бюджетом. Если ИП собирается произвести оплату непосредственно в отделении банка, он должен указать системе, что платит наличными, сформировать квитанцию (платежный документ), а затем распечатать документ на руки.

Если ИП намерен произвести расчеты онлайн через ресурс ФНС, указывается вариант «безналичный расчет» и выбирается способ расчета:

- через один из банков-партнеров, владельцем карты которого является ИП;

- через сайт «Госуслуги».

При формировании платежного документа обратите внимание на обозначенные ниже нюансы:

- Переход на вкладку «заплати налоги» осуществляется через Главную страницу сайта ФНС, далее выбирается вариант «Юрлица и ИП»;

- Налогоплательщиком будет являться ИП, а видом документа (поскольку предприниматель не имеет или не использует расчетный счет) — платежный документ.

- При формировании информации о налоге можно воспользоваться классификатором, выпадающим меню, а можно вбить КБК. Недостающую информацию система определит сама.

- Получателя платежа можно определить по адресу регистрации ИП, введя этот адрес в форму.

Далее вписываются сведения, относящиеся к предпринимателю.

Необходимо установить галку в зависимости от того, является ли ИП налоговым агентом (НДФЛ за сотрудников) или платит собственные налоги; выбрать подходящий тип платежа из выпадающего меню, период, сумму платежа. Собственные реквизиты ИП также необходимо обозначить.

В большинстве случаев ИП платит налоги там же, где он зарегистрирован, значит, объект обложения налогами находится по тому же адресу. Нужно поставить галку в соответствующем окне.

В наименовании плательщика учитывается, с какого счета идет платеж. Если платеж осуществляет физлицо (наличными или с личного счета), указываются его ФИО. Если для оплаты используется расчетный счет предпринимателя, указывается «Индивидуальный предприниматель ФИО». Завершается процедура формирования документа на оплату нажатием кнопки «Оплатить», переходом к вариантам оплаты – наличному и безналичному.

Госуслуги

Как уже отмечалось выше, с сайта ФНС возможен переход на портал госуслуг для погашения налоговых задолженностей. Можно и непосредственно пройти авторизацию на этом ресурсе, а затем заполнить заявку в адрес ФНС на предоставление информации по налогам – картой или распечатав квитанцию, и отправившись с документом в отделение банка.

Сбербанк

Кроме непосредственного обращения кассу отделения банка с распечатанной квитанцией, существуют еще несколько способов оплаты налогов с помощью его сервисов:

- Через Сбербанк Онлайн можно после авторизации в системе отыскать среди переводов и платежей получателя – ФНС. Далее воспользоваться возможностью поиска и оплаты налогов. Можно использовать сформированную ранее квитанцию ФНС и ввести ее реквизиты (индекс), сверить сумму налога и оплатить ее со счета, карты либо отыскать неуплаченный налог через функцию «поиск налогов по ИНН».

- С использованием так называемого QR-кода.Таким образом оплачивать налоги можно при помощи мобильного приложения Сбербанка, сканируя распечатанный ранее документ либо поднеся квитанцию к считывающему устройству банкомата, терминала. Это избавит от необходимости ручного внесения реквизитов через окно терминала.

В настоящее время налоговые платежи принимают практически любые кредитные учреждения, через кассу. Если ни один из способов, указанных выше, предпринимателю не подходит, можно обратиться с квитанцией в любой банк. Допустим и банковский перевод с личного счета ИП, открытого в любом банке.

На заметку! Налоги индивидуального предпринимателя может оплачивать не только он лично, но и другие граждане, организации, ИП (ст. 45-1 НК РФ).

Способы уплаты налогов

Периодичность внесения обязательных бюджетных взносов бывает двух вариантов. Собственник ИП определяет на стадии регистрации, когда платить налоги. Возможен поквартальный или ежегодный вариант. В первом случае имеют место текущие или авансовые платежи за 3, 6 либо 9 месяцев работы ИП. Во втором – предприятие отчитывается по итогам года своей деловой активности.

Порядок уплаты налогов для ИП предусматривает 3 способа внесения денежных средств:

- Традиционное оформление квитанции на бумаге и внесение наличных денег. Документ составляется самостоятельно, однако, лучше взять готовый бланк для оплаты в ФНС. Затем квитанция погашается в любом банке. Не стоит забывать о комиссии за перевод. Подобный способ актуален для ИП, не имеющих расчетный счет.

- Списание средств предпринимателя с банковской карты или счета. Способ удобен тем, что при желании ИП сможет оплатить налоги онлайн. Операция перевода осуществляется в офисе банк-клиента, через банкомат или иное устройство самообслуживания, при помощи мобильного приложения или банковского интернет сервиса.

- В личном кабинете ИП, зарегистрированном на официальном сайте ФНС. Это виртуальное пространство, предназначенное для формирования полноценного диалога собственников бизнеса с налоговыми органами.

По статистике подавляющее большинство предпринимателей предпочитают использовать третий способ.

Тому есть ряд причин:

- возможность оплачивать налоги без комиссии;

- уточнять сведения о наличии задолженности или переплаты по взносам в бюджет, а также иную сопутствующую информацию;

- отправлять необходимую документацию по ИП через официальный сервис.

Страховые взносы «за себя»

Базовые понятия о взносах

Взносы состоят из двух частей:

- Фиксированные страховые взносы ИП — платят подавляющее большинство предпринимателей — на ОПС (пенсионное страхование) и на ОМС (медицинское).

- 1% «с превышения» — платят только с доходов свыше 300 000 р. в год, зачисляется на ОПС.

Максимальный страховой взнос на ОПС за год не может превышать 8-кратного размера фиксированного взноса на ОПС.

Взносы на ОПС формируют будущую пенсию ИП, добавляют ему стаж и баллы для выхода на пенсию.

Размер взносов в 2021, 2022 и 2023 гг.

В 2021 году размер страховых взносов не индексируется и оставлен как в 2020 году. А с 2022 года взносы снова повышаются. Точные размеры смотрите в табличке.

| Взносы на обязательное пенсионное страхование (ОПС) | Взносы на обязательное медицинское страхование (ФФОМС) | Всего взносов | |

|---|---|---|---|

| 2020 | 32 448 + 1% макс. 259 584 | 8 426 | 40 874 + 1% |

| 2021 | 32 448 + 1% макс. 259 584 | 8 426 | 40 874 + 1% |

| 2022 | 34 445 + 1% макс. 275 560 | 8 766 | 43 211 + 1% |

| 2023 | 36 723 + 1% макс. 293 824 | 9 119 | 45 842 + 1% |

Пример:

В 2021 году ИП заработал 2 млн. рублей. Рассчитаем страховые взносы:

- Фиксированная часть: 40 874 р.

- 1% с превышения: (2 000 000 р. — 300 000 р.) x 1% = 17 000 р.

- Сумма страховых взносов всего: 57 874 р.

Доход для расчета 1% с превышения

Расчет дохода напрямую зависит от применяемой системы налогообложения:

- УСН 6% — облагается полностью полученный доход (с учетом максимальной суммы взноса).

- УСН 15% — облагается полученный доход за минусом расходов.

- ЕНВД — облагается только вмененный доход.

- Патент — облагается только потенциально возможный доход.

- ОСНО — берутся доходы за минусом расходов как для НДФЛ.

- ЕСХН — берете реальный доход без учета расходов.

Совмещаете несколько налоговых режимов — указанные доходы придется сложить.

Льготные периоды

ИП, который не ведет деятельность, может уменьшить или не платить взносы, если:

- служил в армии по призыву;

- был в декретном отпуске до 1,5 лет;

- ухаживал за инвалидом (период ухода устанавливается решением ПФР);

- уехал с супругом военнослужащим или с супругом, работающим в определенной организации (консульства, ООН, ЮНЕСКО и т.д.) и там нет возможности работать.

Чтобы подтвердить льготу, требуется собрать подтверждающие документы, такие как: справка о получении пособия по уходу за ребенком, военный билет, письменное подтверждение инвалида об уходе за ним, выписка из акта освидетельствования инвалида, справка из воинской части, справка из службы занятости и им подобные.

Льгота для уменьшения страховых взносов ИП действует только в случае, если за льготный период деятельность не ведется и сдается «нулевая» декларация.

Оплата страховых взносов

Взносы для ИП без работников платятся в налоговую инспекцию:

- Фиксированные — не позже 31 декабря соответствующего года (а если он выпадает на официальный нерабочий, то не позже первого рабочего).

- 1% — не позже 1 июля следующего года (аналогичное правило с нерабочим днём).

ИП вправе заплатить взносы в течение года частями, или разово всю сумму.

Пример

Взносы за 2021 год уплачиваются:

- фиксированные — до 31 декабря 2021 г. включительно.

- 1% — не позже 1 июля 2021 г.

Актуальные КБК можно посмотреть на сайте налоговой инспекции. Платежное поручение на уплату налогов можно заполнить через сайт ФНС.

Если ИП работает неполный год

Если человек в середине года зарегистрировался как ИП или, наоборот, снялся с регистрации, либо присутствовали льготные периоды — взносы рассчитываются только за время деятельности как ИП. За каждый полный месяц — в размере 1/12 тарифа. В неполных месяцах — пропорционально отработанному количеству календарных дней.

ПримерДата регистрации ИП — 23 октября 2020 г. Доходы — 400 000 р.

Фиксированный платеж на пенсионное страхование:

- 32 448 / 12 = 2 704 р.

- (2 704 х 2 мес. + 2 704 х 9 дн. / 31 дн.) = 6 193,03 р.

Фиксированный платеж на медстрахование:

(8 426 / 12 мес х 2 мес + 8 426 х 9 дн. / 366 дн.) = 1 611,53 р.

1% с превышения:

(400 000 — 300 000) x 1% = 1 000 р.

Итого за 2020 г.: 6 193,03 + 1 611,53 + 1 000 = 8 804,56 р.

Добровольное страхование

Предприниматель может застраховаться добровольно в фонде социального страхования. Тогда у него появится право на больничные выплаты и материнские пособия. Если кто-то в 2021 году планирует уйти в декрет, то для получения пособий следовало зарегистрироваться в фонде и уплатить до 31 декабря 2020 годовой взнос 4 221, 24 р.

Размеры больничных и декретных пособий будут считаться по минимальной ставке исходя из МРОТ на день наступления страхового случая.

С бухгалтером Профдело — все налоги и страховые взносы будут начислены и уплачены правильно, а все налоговые льготы – использованы на благо вашего ИП.

Узнать об услуге

Отчетность за себя

По обязательным личным взносам никакой отчетности не существует. Не отчитывается ИП и по добровольным взносам в ФСС.

Уплата налогов за третьих лиц, контрагентов: как заполнить платежку

С 30 ноября 2016 года организациям и коммерсантам не нужно оформлять на третьих лиц доверенность. Например, налоги за ИП вправе заплатить любой человек или компания (абз. 4 п. 1 и п. 9 ст. 45 НК РФ), а не уполномоченный представитель.

Юридические лица могут перечислять налоги со своего счета за другие организации, а руководители вправе погашать налоговые обязательства компании за счет своих средств. Это справедливо и в отношении сборов, пеней, штрафов, страховых взносов и распространяется на плательщиков сборов, налоговых агентов и ответственного участника консолидированной группы налогоплательщиков.

Приказ от 05.04.2017 № 58н вносит изменения в Правила указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации, утвержденные приказом Минфина России от 12.11.2013 № 107н.

В полях 60 и 102 « ИНН плательщика » и « КПП плательщика » указываются реквизиты лица, чьи налоговые обязанности исполняются. Если налог уплачивается за «физика», у которого нет ИНН, в соответствующем поле проставляется «0». При этом в графе «Код» (поле 22) нужно указать Уникальный идентификатор начисления (индекс документа).

В поле 8 « Плательщик » вписываются данные о лице, фактически перечисляющем деньги.

В графе 24 « Назначение платежа » указывается ИНН и КПП (для физлиц только ИНН) лица, производящего платеж, и наименование (ФИО) плательщика, чья обязанность перед бюджетом исполняется. Для выделения информации о плательщике используется знак «//».

Важно! В поле 101 « Статус плательщика » указывается статус того лица, за кого уплачивается налог. В частности, 01 – для юрлиц, 09 – для ИП и 13 – для «физиков»

В проекте Минфина есть три новых статуса налогоплательщика: «28» – законный или уполномоченный представитель налогоплательщика; «29» – иные юрлица; «30»– иные физлица.

Налоги за организацию может заплатить ее директор

Директор организации вправе погасить ее налоговые обязательства за счет своих средств. Об этом напомнил Минфин России в письме от 19.06.18 № 03-02-08/41800.

Если представитель переплатил за вас налог или взнос, то подавайте заявление на возврат денег самостоятельно. Налоговики вернут переплату только вам, а не третьим лицам (абз. 5 п. 1 ст. 45 НК РФ).

Заполняйте платежки в веб-сервисе бесплатно

Ответственность за налоговые нарушения

Онлайн-сервис предоставляет возможность оплатить задолженность по налогам ИП, а также негласно считается эффективным инструментом, как бизнесменам избежать штрафных санкций из-за просрочки платежей. Под них попадают компании, которые нарушили временные границы по перечислению сборов либо оплатили их не в положенном объеме. Если первое правонарушение – следствие халатности или злого умысла, то со вторым могут столкнуться даже добросовестные предприниматели.

Действующим законодательством предусмотрены следующие варианты ответственности за налоговые нарушения:

- незначительная временная просрочка или не полностью погашенная сумма, ставшие следствием ошибки (системная либо человеческий фактор) – 20% от величины задолженности;

- доказанный факт намеренного уклонения от уплаты обязательного сбора – 40% от суммы долга;

- опоздание со сдачей налоговой отчетности, в зависимости от тяжести проступка – 5–30% (но не менее 1000 рублей).

В налоговой практике при нарушении оплаты задолженности на ИП может быть наложено не только финансовое взыскание. В частности задержка подачи декларации на срок свыше 10 дней наказывается замораживанием счета. Основанием к этому служит 76 статья НК РФ.

Для предпринимателей на сайте налоговой действует удобная услуга, помогающая сгенерировать платежные документы, выяснить сумму задолженности и сделать перевод. Чтобы совершить операцию, придется зарегистрироваться в системе и создать личный кабинет. По отзывам предпринимателей, бесплатный сервис от ФНС позволяет сэкономить массу времени и средств, а также избежать ошибок при осуществлении расчетов.

Патент и ЕНВД

Итак, предприниматель захотел вести бизнес в другом регионе. Нужно ли ему проходить регистрацию в этом регионе вновь? Нужно, если он собирается работать на вмененке или пользоваться патентом. Это обусловлено особенностями названых систем НО.

Как платят налоги индивидуальные предприниматели?

Регистрация при ведении бизнеса по ЕНВД «привязана» к месту осуществления деятельности, регистрация в налоговой другого региона, следовательно, необходима (НК РФ, ст. 346.32). ЕНВД в немалой степени зависит от властей региона, в котором он действует. Законодательная база этого налога, соответственно, может иметь нюансы, которые учитываются при регистрации ИП.

Если налогоплательщик ЕНВД работает:

- на территориях нескольких округов;

- на территориях нескольких муниципальных районов;

- на территориях городов федерального значения (Москва, Петербург, Севастополь),

регистрироваться нужно только в том налоговом органе, территория которого указана в заявлении о постановке на учет первым (по тексту ст. 346.28-2 НК РФ).

Вопрос: Является ли нарушением законодательства ведение деятельности индивидуальным предпринимателем без печати?Посмотреть ответ

Особый случай – предпринимательство в транспортной отрасли. ИП, оказывающие услуги перевозок и размещающие на транспортных средствах рекламу, должны стоять на учете по ЕНВД только по месту, где они проживают. В то же время уплачивают они налог и сдают по нему отчетность в том регионе, где осуществляют свою деятельность. Понятно, что он с местом жительства может совпадать, а может и различаться. Аналогично транспортной отрасли действует правило по ЕНВД и для розничной торговли развозного или разносного характера.

На заметку! Даже если ИП ранее не применял ЕНВД, но хочет это сделать, никуда не выезжая за пределы своего региона, ему все равно придется пройти повторную регистрацию (НК РФ ст. 346.28-2).

Похожая ситуация складывается при приобретении предпринимателем патента. Он действует на той территории, где приобретен, однако закон не запрещает приобретать несколько патентов, в разных регионах (НК РФ ст. 346.45).

Чтобы его получить, нужно обратиться в региональный налоговый орган с заявлением. В течение 5 дней патент может быть получен. Оплачивает его ИП в том же регионе. Декларацию сдавать при патентной системе не нужно.

Два способа не платить налоги с интернет-заработка

Если вы все-таки не хотите легализоваться и отдавать часть с заработанных денег государству, есть два способа снизить риск попасть в поле зрения налоговой:

- объяснить поступления чем-то, что не облагается налогом;

- не показывать движение денег по счетам.

Согласно законодательству, налогом не облагаются подарки от близких родственников, возврат долга и другие подобные операции. Вы можете попросить клиентов писать в примечаниях к переводу что-то типа «Вернул долг» или «На шубу». Но если каждый месяц заказчик будет перечислять более-менее одинаковые суммы с разными «причинами», со временем это вызовет подозрение со стороны сотрудников ФНС.

Не показывать движение денег по счетам сложно: банки уведомляют ФНС об открытии новых и закрытии старых. Электронные кошельки тоже: с 15 сентября 2019 года вступил в силу закон №115-ФЗ, который запрещает анонимное снятие денег с них. То есть чтобы завести электронный кошелек и пользоваться им без ограничений, вы должны подтвердить личность. При этом сервисы электронных кошельков практически не отчитываются перед налоговой, поэтому отследить движение денег в них сложно. Вы можете:

- принимать средства от клиентов только на электронные кошельки;

- не выводить их на карты, а хранить там;

- оплачивать любые возможные покупки электронными деньгами.

Тогда фактически ваши банковские счета будут оставаться пустыми, и ФНС не будет подозревать вас в неуплате налогов. Но этот способ не работает, если вы планируете крупные покупки типа загородного дома или нового авто — информация о них поступит в налоговую автоматически, и инспектор может заинтересоваться вашим реальным положением. Тем более чтобы купить что-то такое, деньги придется обналичить, и это будет заметно.

Заплатить налог сейчас проще, чем потом платить гораздо больше или работать, переживая о том, что ФНС все узнает. Тем более можно не задумываться о сложной регистрации в качестве индивидуального предпринимателя или о создании компании, а стать самозанятым. На этом режиме и налоги меньше, и отчетности практически нет.