Нужен ли ип кассовый аппарат при усн 6%

Содержание:

- Кто может работать без кассового аппарата?

- Как работают онлайн-кассы

- Кому нужно установить онлайн-кассу

- БСО как альтернатива

- Общий подход к решению кассового вопроса

- Налоговый вычет для ИП за кассовую технику

- Стоит ли покупать кассовый аппарат ООО?

- Виды онлайн-касс

- Расчёты с покупателем на УСН и ККМ: надо ли применять кассу

- Штрафные санкции

- Бланк строгой отчетности: образец и обязательные реквизиты

- Можно ли работать без кассового аппарата?

- Деятельность, освобожденная от применения ККТ

- Штрафы за отсутствие контрольно-кассового аппарата

- Какими могут быть штрафы?

- Последствия отсутствия кассового аппарата

Кто может работать без кассового аппарата?

Что не запрещается, то разрешено. Те, кто не попадает под перечень для обязательного использования кассового оборудования, могут продолжить работу без него. Разрешена работа без кассового оборудования в следующих случаях:

- Во время ремонта кассового оборудования или при временном отсутствии электричества;

- Во время торговли продтоварами и с/х продукции на ярмарках и торговых местах;

- Для разносной торговли (продажа товаров с лотка или прилавка, установленных на земле, с использованием транспортного средства только для доставки товара) за исключением плодоовощной продукции;

- Для розничной торговли медицинскими работниками государственных организаций здравоохранения или их структурных подразделений, расположенных в сельских населенных пунктах, в которых отсутствуют аптеки;

- Продажа в розлив безалкогольных напитков, кваса, растительного масла (за исключением их продажи в магазинах, павильонах и объектах общественного питания), а также живой рыбы из цистерн;

- Тем, кто выполняет работы и оказывает услуги вне постоянного места осуществления деятельности на территории сельской местности;

- Тем, кто оказывает разовые услуги, продает б/у имущество, при которых прием наличных денежных средств осуществляется в кассу организации или ИП (к примеру, если предприниматель воспользовался каким-то оборудованием, а затем продает его физлицу — это разовая ситуация);

- Тем, кто оказывает бытовые услуги в сельской местности, если количество работников за смену – не больше 3-х. Это не касается ТО и ремонта ТС и оборудования;

- Розничным торговцам товарами в объектах бытового обслуживания из предыдущего пункта. Количество работников тоже должно быть не более трех;

- Не нужно кассовое оборудование для продажи продукции животноводства, растениеводства, пчеловодства и рыболовства вне торговых объектов, если ИП или юрлицо сами производят эту продукцию, при этом расчет производится наличными непосредственно в кассу юридического лица или индивидуального предпринимателя;

- Не нужно кассовое оборудование тем, кто занимается эксплуатацией детских развлекательно-призовых аппаратов, оснащенных устройствами для приема наличных средств, без денежного выигрыша.

Для самозанятых и ремесленников кассовое оборудование по-прежнему не требуется! Если вы сдаете квартиру, занимаетесь репетиторством, ведете торжества, занимаетесь фото- и видеосъемкой и зарегистрированы в качестве самозанятого, то изменения вас не коснутся.

Если вы не уверены, нужно ли вам кассовое оборудование, обратитесь с письменным запросом в налоговые органы.

Как работают онлайн-кассы

Дополнительная сложность внедрения нового порядка связана с тем, что онлайн-кассы работают совершенно по другом принципу, чем ККТ с фискальным накопителем. Кассовые аппараты с передачей данных в налоговую отправляют сведения о каждой произведённой покупке в режиме реального времени на сервер ФНС. Причём, сначала эти сведения из онлайн-кассы передаются посреднику – оператору фискальных данных (ОФД).

После их получения посредник отправляет подтверждение, что данные о продаже приняты, а чеку присвоен фискальный признак. Без подтверждения оператора чек формироваться не будет. Далее ОФД передаёт информацию о проведённых платежах в ИФНС, где она накапливается и систематизируется в специальной системе-хранилище данных.

Кроме того, по запросу покупателя, который оставит свои данные, продавец обязан выслать ему электронный чек. Если покупатель, сравнив реквизиты бумажного чека и электронного, найдёт между ними несоответствие, то он может сообщить об этом в налоговую инспекцию, и по этому факту будет проведена проверка.

Новые кассовые аппараты с подключением к интернету работают с июля 2017 года во многих торговых точках, причем, довольно успешно. Но, как показала практика, сбой в программном обеспечении парализует работу сразу миллионов продавцов. А ведь после того, как ККТ начнут применять все плательщики ЕНВД и ПСН, количество онлайн-касс составит почти 3,5 млн единиц.

Сюда же надо добавить тех, кто сейчас оказывает услуги населению, выдавая им типографские бланки строгой отчётности (БСО). С июля 2019 года для выдачи БСО надо будет использовать новую автоматизированную систему, которая тоже признается контрольно-кассовой техникой. Смогут ли производители касс и операторы фискальных данных обеспечить бесперебойную работу этих устройств, большой вопрос.

Итого, онлайн-кассы в 2019 году в обязательном порядке должны:

- передавать информацию о покупке в режиме реального времени своему оператору фискальных данных;

- формировать чеки в электронном виде;

- обеспечивать печать фискальных документов.

Кому нужно установить онлайн-кассу

Большинство из предпринимателей и компаний устанавливали себе онлайн-кассы в три этапа, у некоторых — отсрочка до 2021, а кому-то вообще не нужна онлайн-касса.

Кто уже установил

C 1 июля 2017 года онлайн-кассы стали обязательны для организаций и ИП:

- работающих на общей системе налогообложения (ОСН),

- работающих на упрощённой системе налогообложения (УСН),

- плательщиков единого сельскохозяйственного налога (ЕСХН).

Исключения: организации и ИП, выполняющие работы, оказывающие услуги населению, при условии выдачи клиентам бланков строгой отчётности.

С 1 июля 2018 года онлайн-кассы стали обязательны для:

- организаций и ИП, которые платят единый налог на вменённый доход (ЕНВД) и торгуют в розницу или оказывают услуги общественного питания;

- ИП на патентной системе налогообложения (ПСН), которые торгуют в розницу или оказывают услуги общественного питания.

С 1 июля 2019 года на онлайн-кассы перешли все остальные, кроме тех, кто получил отсрочку до 1 июля 2021 года и тех, кто может в принципе работать без онлайн-касс (о них подробнее расскажем ниже).

Для кого ещё действует отсрочка

Самую большую льготу — отсрочку до 1 июля 2021 года — получили индивидуальные предприниматели, которые продают товары своего производства (не перепродают купленный товар) или сами оказывают услуги, выполняют работы и при этом не имеют наёмных сотрудников, с которыми заключены трудовые договоры. Подробнее об этом можно почитать в ФЗ от 06.06.2019 № 129.

Если предприниматель из списка льготников берёт в штат наёмного сотрудника по трудовому договору, отсрочка заканчивается. У бизнесмена есть 30 суток, чтобы установить онлайн-кассу. Срок отсчитывается от даты оформления трудового договора.

Кому можно вообще не устанавливать онлайн-кассы

Работать без онлайн-кассы бессрочно могут:

- самозанятые (например, репетиторы, визажисты и пр., не зарегистрированные как ИП);

- организации, которые оказывают услуги ИП и юрлицам только по безналичному расчёту;

- организации и ИП, которые занимаются определёнными видами деятельности или оказывают определённые услуги при условии, что они не используют для расчётов автоматические устройства.

К таким видам деятельности относятся:

- продажа бумажных газет и журналов;

- изготовление и ремонт металлической галантереи и ключей;

- ремонт и окраска обуви;

- розничная продажа бахил;

- торговля в киосках мороженым, безалкогольными напитками в розлив, молоком, питьевой водой и т. д.

Это далеко не полный список льготников. Полный перечень всех освобождённых от онлайн-касс, в том числе расширенный список видов деятельности и подробности того, с какими ограничениями действует льгота, можно узнать в ст. 2 Закона № 54-ФЗ.

Если вы не нашли себя в списке, давайте разбираться, как выбрать онлайн-кассу и что с ней потом делать.

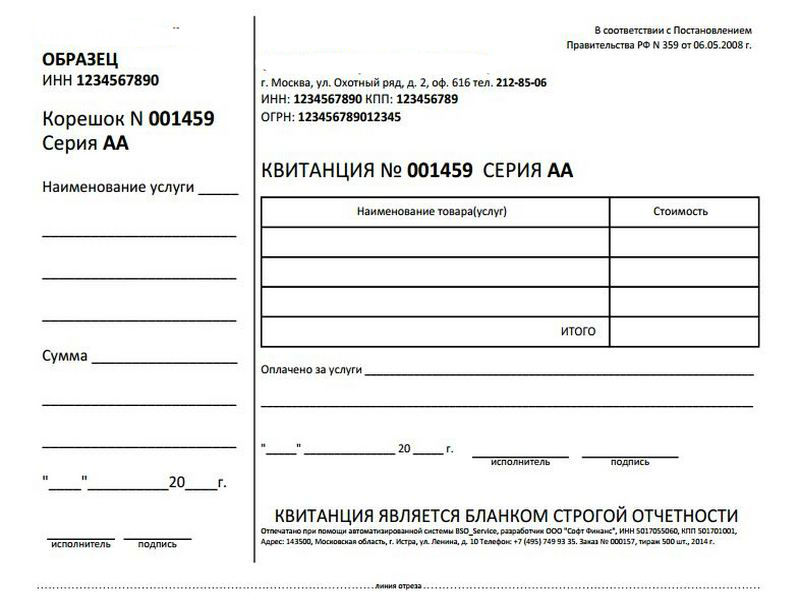

БСО как альтернатива

Для ИП на ЕНВД не установлена обязанность по применению кассы. Но такие бизнесмены выдают клиентам БСО. Данные бланки называют квитанциями, билетами, абонементами и пр. До 2008 года форма БСО была единой. После принятия Постановления Правительства №359 предпринимателям можно самостоятельно разрабатывать форму. Исключение – билеты на транспорте, путевки, залоговые билеты, квитанции на ветеринарные услуги.

Законодатель уточняет, что БСО должен содержать перечень обязательных реквизитов:

- наименование документа, номер и серия;

- название ИП, ИНН;

- адрес;

- вид услуг, название товара;

- цена;

- сумма оплаты по БСО;

- дата и время формирования;

- должность и ФИО лица ответственного за выдачу БСО, подпись.

В случае отсутствия хотя бы одного реквизита документ можно признать недействительным. Документация может быть приобретена в готовом виде, а также заказана в типографии.

Общий подход к решению кассового вопроса

Ответ на вопрос «Нужна ли касса для ИП?» зависит от нескольких факторов:

- Какой деятельностью занимается предприниматель. Подразумевается деление на торговлю и оказание услуг.

- Кто является его контрагентами. Это могут быть физические лица, то есть обычные люди, а могут быть субъекты бизнеса — другие ИП или организации.

- Какой налоговый режим использует ИП. Это может быть основная (ОСН) или упрощенная (УСН) налоговая система, «вмененка» (ЕНВД), патент (ПСН), режим для сельхозпроизводителей (ЕСХН). Выбор далеко не всегда зависит от желания ИП — для каждого налогового режима, кроме ОСН, есть свои условия применения.

Налоговый вычет для ИП за кассовую технику

Итак, большинству предпринимателей, которые осуществляют расчеты с населением, затрат на кассовую технику не избежать. Устанавливать ее все равно придется. Но есть и хорошая новость — это возможность применить налоговый вычет на внедрение ККТ. Правда, полагается он лишь тем ИП, которые применяют ЕНВД или ПСН, тогда как прочие предприниматели такой преференции лишены.

Вычет предоставляется в размере 18 тыс. рублей в расчете на каждый кассовый аппарат, который установит ИП. При этом с приобретением и регистрацией кассы нужно уложиться в установленный законом срок. Так, если предприниматель на «вмененке» или ПСН, который торгует и привлекает наемный труд, установит кассу после 1 июля 2018 года, на вычет он рассчитывать не сможет.

Стоит ли покупать кассовый аппарат ООО?

Если исходить из ФЗ №54, все субъекты предпринимательской деятельности, которые в своей работе производят расчеты с применением наличных средств или позволяющие производить оплату с помощью банковской карты, должны иметь кассовую машину. С другой стороны, в законе прописаны исключения, когда ООО вправе работать без ККМ. К таким случаям можно отнести:

Организации, которые оказывают услуги вне зависимости от системы выплаты налогов, вправе не применять ККТ, если при осуществлении сделки клиенту передается БСО. К категории таких документов можно отнести кассовый чек, транспортный билет, талоны, абонементы, а также различные типы путевок (экскурсионные, туристические).

Компания или ИП, которая работает на ЕНВД или ПСН (для ИП) может не применять кассовый аппарат в своей деятельности. Но при наличии соответствующего требования со стороны клиента, они должны предоставлять чек или другой документ. Последний должен подтверждать прием наличных средств.

В такой квитанции (чеке) должно содержаться название бумаги, номер по порядку, «имя» компании, ИНН, наименование и число приобретенной продукции. Здесь же должна указываться сумма оплаты, а также ФИО сотрудника, выдавшего бумагу.

Организации и ИП, которые работают на любой форме выплаты налогов, вправе не использовать ККМ при ведении определенных видов деятельности. К этой категории можно отнести реализацию газет и журналов, лотерейных билетов и ценных бумаг, талонов и проездных документов для общественного транспорта. Сюда же стоит отнести торговлю на ярмарках и рынках, мелкорозничный сбыт, прием от населения посуды и другие.

Кроме того, установка ККТ не обязательна, если компания работает в труднодоступном регионе, или относятся к категории аптечных организаций.

Виды онлайн-касс

Все онлайн-кассы можно разделить на две большие группы: автономные и модульные.

Автономные онлайн-кассы

Автономная касса — по сути это мини-компьютер, у которого в единый корпус заключены все необходимые составляющие: клавиатура, дисплей, фискальный накопитель, процессор, операционные модули.

Автономные онлайн-кассы можно разделить на две группы: кнопочные онлайн-кассы и смарт-терминалы (кассы-смартфоны и кассы-планшеты).

1. Кнопочная онлайн-касса.

Это кассы с простым однострочным дисплеем. Он отображает самые важные данные платежа — например, общую сумму.

- Проводит только простые кассовые операции.

- К ней нельзя подключить товароучётную систему.

- Нет возможности сканировать маркировку на товарах.

- Отличается простым дизайном и низкой ценой.

- Требует много сил и времени для настройки. Например, чтобы указать наименование товара в чеке, нужно:

- подключить кассу к компьютеру;

- вручную внести товары в номенклатуру, назначив для каждого товара свой код;

- при продаже вручную вводить этот код на кассе.

Подходит для:

- выездной торговли и выездных услуг (такси, доставка пиццы, доставка продуктов и т. д.);

- небольших торговых точек и сервисов, где маленький поток клиентов и не нужно сканировать штрих-коды (например, крытые рынки, палатки, кроме случаев, для которых онлайн-касса не требуется).

Онлайн-касса Меркурий-115Ф:

Расчёты с покупателем на УСН и ККМ: надо ли применять кассу

Упрощенная система налогообложения пользуется популярностью у бизнеса с небольшим штатом, ограниченными оборотами и высокой долей затрат в выручке. Большинство предпринимателей на УСН должны иметь кассовые аппараты в силу условий и сферы деятельности.

Но профильный закон позволяет «упрощенцам» и другим ИП не пользоваться кассовым оборудованием, при реализации услуг по:

- ремонту обуви, галантереи, изготовлению ключей;

- уходу за детьми, больными и нетрудоспособными;

- переноски багажа на вокзалах всех видов транспорта;

- вспашке огородов и распиловке дров;

- сбору у населения стеклотары и другого сырья на вторичную переработку, кроме черных, цветных и драгоценных металлов и камней;

- сдаче собственного жилья в аренду.

Штрафные санкции

Внимание! С 15 июля 2016 года введена обновленная редакция штрафов за ККТ (смотрите ст. 14.5 КоАП РФ)

Наличие кассового аппарата требует от индивидуального предпринимателя ведения строгой отчетности по его использованию и соблюдения кассовой дисциплины. В частности, нужно в обязательном порядке вести журнал кассира-операциониста, журнал вызова технических специалистов, писать акты о снятии показаний счетчиков, возврате денежных сумм и т.д.

Поскольку эксплуатация кассовых аппаратов строго регламентирована, законом предусмотрены и наказания за неправильное их использование. Контролируют ИП по этой части представители налоговых органов.

В случае выявления каких-либо нарушений они могут наложить административное взыскание и назначить штраф в сумме 1500-2000 рублей.

В частности, индивидуальный предприниматель может быть оштрафован за следующие правонарушения: нарушение норм регистрации и неправильное использование кассы, отсутствие ККМ в случае необходимости, а также применение кассового аппарата, не соответствующего требованиям закона.

Ниже приведена таблица основных штрафов, которые могут быть связаны с применением или неприменением ККТ.

| Нарушение | Ответственное лицо | Ответственность |

|---|---|---|

| Неприменение ККТ в случаях, когда это необходимо (ч.2 ст. 14.5 КоАП РФ) | Должностное | штраф от 0,25 до 0,5 от суммы расчета, осуществленного без ККТ (но не менее 10 000 руб.) |

| Юридическое/ИП | штраф от 0,75 до 1 от суммы расчета, осуществленного без ККТ (но не менее 30 000 руб.) | |

| Повторное нарушение предыдущего пункта, если сумма расчетов, осуществленных без применения ККТ, составила 1 и более млн. рублей (ч.3 ст. 14.5 КоАП РФ) | Должностное | дисквалификация на срок от 1 года до 2 лет |

| Юридическое/ИП | приостановление деятельности на срок до 90 суток | |

| Применение ККТ, не соответствующей установленным требованиям; нарушение порядка регистрации ККТ; порядка, сроков и условий ее перерегистрации, порядка и условий ее применения (ч.4 ст. 14.5 КоАП РФ) | Должностное | предупреждение или штраф от 1 500 до 3 000 руб. |

| Юридическое/ИП | предупреждение или штраф от 5 000 до 10 000 руб. | |

| Непредставление информации и документов по запросам налоговых органов, а также представление информации и документов с нарушением сроков о применении ККТ (ч.5 ст. 14.5 КоАП РФ) | Должностное | предупреждение или штраф от 1 500 до 3 000 руб. |

| Юридическое/ИП | предупреждение или штраф в размере от 5 000 до 10 000 руб. | |

| Ненаправление покупателю (клиенту) кассового чека или бланка строгой отчетности в электронной форме либо непередача указанных документов на бумажном носителе покупателю (клиенту) по его требованию (ч.6 ст. 14.5 КоАП РФ) | Должностное | предупреждение или штраф 2 000 руб. |

| Юридическое/ИП | предупреждение или штраф 10 000 руб. |

Таким образом, работать с использованием контрольно-кассовых аппаратов обязаны все предприниматели, имеющие дело с наличностью. В некоторых случаях кассовые аппараты можно заменить бланками строгой отчетности и другими документами, подтверждающими оплату. Если же индивидуальный предприниматель использует кассу, то он должен строжайшим образом соблюдать все нормы и правила, установленные законом для ее эксплуатации.

Бланк строгой отчетности: образец и обязательные реквизиты

Юридически БСО приравнены по своему значению к кассовому чеку со всеми вытекающими последствиями. Это значит, что если клиент, которому была оказана услуга, не получил на руки такой бланк, организация или ИП несет ответственность как за непредоставление кассового чека. БСО, как и кассовые чеки, имеют электронный формат и направляются клиенту на номер мобильной сети или адрес электронной почты.

Организации и ИП вправе самостоятельно решить, какие формы БСО применять. Но заказывать в типографии бланки запрещено. Формирует их только специальная автоматизированная система, которая во многом повторяет контрольно-кассовую технику. К ней применимы все требования, предъявляемые законом к кассовым аппаратам, а именно: такие системы необходимо обязательно регистрировать в налоговых органах и соблюдать требования по их применению.

ВАЖНО!

В настоящее время БСО формируется только с помощью ККТ (в том числе с помощью автоматизированной системы для БСО), за исключением ИП без работников до 01.07.2021.

Образец нового автоматизированного БСО выглядит так:

Установленная автоматизированная система может не только сформировать бланк, разработанный специально для оказания данной услуги, но и передавать фискальные документы в ФНС через оператора данных, хранить о них информацию и распечатывать их на бумаге, то есть делать все те операции, которые делают онлайн-кассы. Заменить ККТ автоматизированная система не сможет, так как ее использование разрешено только для расчетов за услуги, но не за реализованные товары. Но некоторые модели ККТ являются универсальными: об этом извещают их производители перед включением в реестр. Более того, теперь в заявлении на регистрацию ККТ в налоговом органе ее владелец обязательно указывает, что конкретная единица предназначена исключительно для расчетов за услуги и формирование БСО.

Статьей 4.7 Федерального закона № 54-ФЗ утвержден бланк строгой отчетности для ИП и организаций. Он содержит 20 обязательных реквизитов. Они идентичны с обязательными реквизитами кассового чека, которые регулируются этой же статьей:

- наименование документа;

- серия бланка и его шестизначный номер;

- название юрлица или фамилия, имя, отчество ИП;

- адрес организации;

- ИНН;

- вид оказанной услуги;

- стоимость услуги;

- сумма оплаты, осуществляемой наличными деньгами или банковской картой;

- дата оплаты;

- Ф.И.О. и должность лица, принявшего деньги и выдавшего документ.

БСО, которые должны выдавать банковские платежные агенты, содержат дополнительные реквизиты, как это предусмотрено пунктами 3 и 4 вышеназванной статьи. Одними из таких дополнительных реквизитов, которые, по распоряжению правительства РФ, должен иметь каждый бланк строгой отчетности, — это код товарной номенклатуры и специальный двухмерный QR-код. Последний, по сути, содержит в себе все остальные данные, указанные в документе:

- дату операции;

- время расчета с клиентом;

- порядковый номер БСО;

- установленный признак расчета;

- сумму платежа;

- фискальный номер документа;

- заводской номер фискального накопителя.

Такой штрихкод содержат все бланки строгой отчетности, он расположен в специально отведенном для него месте. Если даже сама бумага, на которой печатаются бланки, имеет оригинальное оформление, документ нельзя распечатать в типографии и заполнить вручную или на обычном принтере. Если организации или предпринимателю это необходимо, к такому билету или квитанции прикладывают отдельный кассовый чек или автоматически сформированный БСО.

ВАЖНО!

Бизнесмены вправе добавлять в документ дополнительные реквизиты, если этого требует специфика деятельности.

Переход к соблюдению всех новых требований для этих расчетных документов законодатели сделали плавным. Некоторые из них, например наименования и количество оказанных услуг, останутся необязательными при осуществлении видов деятельности, перечисленных в пункте 2 статьи 346.26 Налогового кодекса РФ, предпринимателями и юрлицами, применяющими льготные системы налогообложения (УСН, ПСН и ЕСНХ) до 31.12.2021. Но такое послабление не касается бизнесменов, которые торгуют подакцизными товарами и одновременно оказывают услуги населению, им придется указывать всю номенклатуру.

Можно ли работать без кассового аппарата?

В соответствии с

организации и индивидуальные предприниматели с учетом специфики своей деятельности или особенностей своего местонахождения могут производить расчеты без применения контрольно-кассовой техники при осуществлении следующих видов деятельности и при оказании следующих услуг:

| Услуга | Комментарий |

| Продажа газет и журналов | Продажа в газетно-журнальных киосках при условии, что доля продажи газет и журналов в их товарообороте составляет не менее 50% товарооборота и ассортимент сопутствующих товаров утвержден органом исполнительной власти субъекта Российской Федерации. Учет торговой выручки от продажи газет и журналов и от продажи сопутствующих товаров ведется раздельно. |

| Продажа ценных бумаг | |

| Продажа документов (билетов) и талонов для проезда в общественном транспорте | Продажа водителем или кондуктором осуществляется в салоне транспортного средства |

| Обеспечение питанием обучающихся и работников образовательных организаций | Организаций, реализующих основные общеобразовательные программы, во время учебных занятий |

| Торговля на розничных рынках, ярмарках, в выставочных комплексах | За исключением находящихся в этих местах торговли магазинов, павильонов, киосков, палаток, автолавок, автомагазинов, автофургонов, помещений контейнерного типа и других аналогично обустроенных и обеспечивающих показ и сохранность товара торговых мест (помещений и автотранспортных средств, в том числе прицепов и полуприцепов), открытых прилавков внутри крытых рыночных помещений при торговле непродовольственными товарами, кроме торговли непродовольственными товарами |

| Разносная торговля продовольственными и непродовольственными товарами в пассажирских вагонах поездов, с ручных тележек, велосипедов, корзин, лотков | За исключением технически сложных товаров и продовольственных товаров, требующих определенных условий хранения и продажи |

| Торговля в киосках | Торговля мороженым, безалкогольными напитками в розлив |

| Торговля из автоцистерн | Торговля квасом, молоком, растительным маслом, живой рыбой, керосином, сезонная торговля вразвал овощами, в том числе картофелем, фруктами и бахчевыми культурами |

| Прием от населения стеклопосуды и утильсырья | За исключением металлолома, драгоценных металлов и драгоценных камней |

| Ремонт и окраска обуви | |

| Изготовление и ремонт металлической галантереи и ключей | |

| Присмотр и уход | за детьми, больными, престарелыми и инвалидами |

| Реализация изготовителем изделий народных художественных промыслов | |

| Вспашка огородов и распиловка дров | |

| Услуги носильщиков | на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах |

| Сдача индивидуальным предпринимателем в аренду (наем) жилых помещений |

принадлежащих этому индивидуальному предпринимателю на праве собственности. |

Помимо указанных категорий налогоплательщиков существуют некоторые пояснения в отношении применения кассовых аппаратов рядом организаций:

| Организации | Применение онлайн-касс | Нормативный акт |

| Аптечные организации, находящиеся в фельдшерских и фельдшерско-акушерских пунктах, расположенных в сельских населенных пунктах, обособленные подразделения медицинских организаций, имеющих лицензию на фармацевтическую деятельность (амбулатории, фельдшерские и фельдшерско-акушерские пункты, центры (отделения) общей врачебной (семейной) практики), расположенные в сельских населенных пунктах, в которых отсутствуют аптечные организации | Могут не применять контрольно-кассовую технику | |

| Кредитные организации | Контрольно-кассовая техника не применяется в устройствах для осуществления с участием уполномоченного лица организации или индивидуального предпринимателя операций по передаче с использованием электронных средств платежа распоряжений кредитной организации об осуществлении перевода денежных средств. | |

| Оказание услуг по проведению религиозных обрядов и церемоний, а также при реализации предметов религиозного культа и религиозной литературы в культовых зданиях и сооружениях и на относящихся к ним территориях, в иных местах, предоставленных религиозным организациям для этих целей, в учреждениях и на предприятиях религиозных организаций | Контрольно-кассовая техника может не применяться |

Читайте так же ⇒ «Проверка кассового чека на подлинность онлайн в 2021 году»

Деятельность, освобожденная от применения ККТ

Говоря о видах деятельности, нельзя не упомянуть о тех из них, которые в принципе не предполагают применения ККТ. Все они перечислены в статье 2 закона 54-ФЗ, который регулирует порядок наличных расчетов. Среди них такие:

В настоящий момент на стадии принятия находятся поправки в упомянутую норму закона, которые предполагают освобождение от применения ККТ еще некоторых видов деятельности. Пакет уже принят Госдумой и направлен в Совет Федерации. Так что с большой долей вероятности можно говорить о том, что в ближайшее время список видов деятельности, осуществляемых без применения ККТ, будет расширен. В частности, освобождение будет распространятся:

- на реализацию газетно-журнальной продукции (раньше без ККТ ее можно было продавать только в киосках);

- на библиотеки;

- на платные муниципальные парковки;

- на продажу через механические вендинговые аппараты (которые работают без электричества) и некоторые другие виды деятельности.

Также поправки освобождают от применения кассы ИП на ПСН при осуществлении ими некоторых видов деятельности. К этому мы еще вернемся, когда речь пойдет о том, нужна ли касса ИП на патенте.

Штрафы за отсутствие контрольно-кассового аппарата

Степень ответственности ИП и организаций за неприменение онлайн касс определяется Кодексом об административных правонарушениях РФ. Размер штрафов – величина нестабильная, поскольку зависит от полученной предпринимателем выручки в период выявленных нарушений. К примеру, если ИП должен был установить в магазине новый кассовый аппарат с 1 июля, но сделал это только 5 числа, то за основу для вычисления суммы штрафа нужно взять выручку за все 5 дней – с 1 по 5 число включительно.

Помимо отсутствия онлайн кассы существует и ряд других нарушений, за которые нарушители также несут ответственность перед Законом.

Таблица. Штрафы за нарушение 54-ФЗ.

| Вид нарушения | Степень ответственности ИП и должностных лиц | Степень ответственности организации (предприятия) |

| Осуществление деятельности без применения онлайн касс после установленного законодательством срока | ¼ — ½ от суммы полученной выручки, но не менее 10 тысяч рублей | 75%-100% выручки предприятия, но не менее 30 тысяч рублей |

| Повторное нарушение законодательных норм и требований при условии, что выручка за оба раза превышает сумму в 1 миллион рублей | Дисквалификация предпринимателя на срок от 1 до 2 лет | Закрытие магазина на срок до 3 месяцев |

| Использование онлайн кассы, которая не соответствует требованиям законодательства РФ (зарегистрирована ненадлежащим образом, встроенный неподходящий фискальный накопитель и т.д.) | Предупреждение или 1,5 – 3 тысячи рублей | От 5 до 10 тысяч рублей |

| Покупателю не выдали бумажный чек или не отправили электронный, когда он об этом просил и предоставил свой адрес электронной почты | Предупреждение или 2 тысячи рублей | Предупреждение или 10 000 рублей |

| По запросу ФНС не подали требуемые документы | Предупреждение или 1,5 – 3 тысячи рублей | Предупреждение или от 5 до 10 тысяч рублей. |

Важно! Наказание в виде предупреждения от налоговой применяется к нарушителям 54-ФЗ при условии, что ИП или компания относятся к субъектам малого или среднего бизнеса, и это было их первое нарушение. Если оно было повторное, то предупреждение возможно только в случае, когда предыдущее несоблюдение законодательных норм и требований было не раньше, чем 12 месяцев назад. Крупные предприятия налоговая штрафует без предупреждения.

Крупные предприятия налоговая штрафует без предупреждения.

Пример. Предприниматель Головин Н.А. согласно Федеральному Закону №54 «О применении контрольно-кассовой техники..» должен был установить онлайн кассу в своем магазине. Но он не спешил выполнять это требование. За время работы без применения современных ККМ магазин получил выручку в размере 360 тысяч рублей. Следовательно, согласно второй части статьи 14.5 Кодекса об административных правонарушениях РФ, ИП Головин Н.А. должен будет заплатить штраф за отсутствие онлайн кассы в сумме от 90 до 180 тысяч рублей (¼ — ½ от суммы полученной выручки).

Пример. Кассир в кафе «Сеньорита» отказал посетителю в его просьбе отправить электронный чек смс-сообщением на указанный клиентом номер телефона. В данном случае, если посетитель кафе напишет соответствующую жалобу, налоговая выпишет предупреждение руководству. Если подобный случай повторится на протяжении первого года с момента получения предупреждения, согласно части 3 статьи 14.5 КоАП РФ, директору кафе придется заплатить штраф, размер которого составит 2 тысячи рублей.

Использование кассового аппарата, не соответствующего требованиям закона 54-ФЗ, согласно письму ФНС РФ № ЕД-4-20/1602 (от 31 января 2017 года) приравнивается к отсутствию онлайн кассы и также влечет за собой наказание в виде предупреждения или наложения штрафа. К числу ККТ, не соответствующим требованиям российского законодательства, относятся:

- устаревшие модели кассовых аппаратов с ЭКЛЗ;

- устройства с неподходящим финансовым накопителем;

- неправильно зарегистрированные ККМ и др.

Важно! Не является нарушением использование устаревшей модели ККТ, если она была модернизирована и повторно зарегистрирована в ФНС.

Какими могут быть штрафы?

Штраф за отсутствие кассового аппарата может составлять до 100 базовых величин для ИП (2900 белорусских рублей, или $ 1158) и до 200 базовых величин для юридического лица (5800 белорусских рублей, или $ 2317) согласно

Нажмите для увеличения:

В Министерстве по налогам и сборам Республики Беларусь рекомендуют заранее купить кассовые аппараты либо программные кассы и заключить с республиканским унитарным предприятием «Информационно-издательский центр по налогам и сборам» гражданско-правовой договор на регистрацию и информационное обслуживание кассового оборудования в системе контроля кассового оборудования.

Кроме того, ИП, не имеющим текущего (расчетного) счета в банке, которым с 10 октября 2021 года необходимо использовать кассовое оборудование, следует открыть такой счет в соответствии с требованиями пункта 1 Указа Президента Республики Беларусь от 22 февраля 2000 года № 82 «О некоторых мерах по упорядочению расчетов в Республике Беларусь».

Информация о моделях кассовых аппаратов, разрешенных к использованию на территории Республики Беларусь, содержится в Государственном реестре на Государственного комитета по стандартизации Республики Беларусь.

Информация об операторах программных кассовых систем, программных кассовых системах и программных кассах, допущенных к использованию на территории Республики Беларусь, размещена на официальном сайте республиканского унитарного предприятия «Информационно-издательский центр по налогам и сборам».

Последствия отсутствия кассового аппарата

Увидев расходы на приобретение кассового аппарата, многие бизнесмены задумываются, обязателен ли он? А можно ли попробовать не покупать и сэкономить 40 тысяч? Подобные размышления в корне неверны, а потому с большой вероятностью обернутся штрафами.

Кроме своевременной передачи отчетности в налоговые органы, хозяева ККТ должны заполнять множество других бумаг и журналов: о возвратных действиях, о сведениях по операционисту, о данных технического обслуживания и т.п.

Надзор за исполнением и нарушением ведется налоговым инспектором.

В таблице ниже указаны основные виды нарушений и суммы штрафных санкций за них:

| Нарушение | Нарушитель | Штрафные санкции или меры |

| Отсутствие ККМ | Должностное лицо | штраф 0,5 от расчетной суммы (не меньше 10 тыс. руб.). |

| ИП/ЮЛ | штраф 1 от расчетной суммы (не меньше 30 тыс. руб.). | |

| Неисполнение предыдущего пункта (если расчетная сумма больше 1 млн руб.) | Должностное лицо | отстранение от деятельности от 1 года до 2 лет. |

| ИП/ ЮЛ | отстранение от деятельности до 3 месяцев. | |

| Несоблюдение требований к ККМ (неправильное использование, несвоевременное предоставление отчетности, отсутствие перерегистрации) | Должностное лицо |

– предупреждение, – штраф до 3 тыс. руб. |

| ИП/ ЮЛ |

– предупреждение, – штраф до 10 тыс. руб. |

|

| Непредоставление данных в ФНС | Должностное лицо |

– предупреждение, – штраф до 3 тыс. руб. |

| ИП/ ЮЛ |

– предупреждение, – штраф до 10 тыс. руб. |

|

| Непредоставление покупателю данных о его приобретение | Должностное лицо |

– предупреждение, – штраф до 2 тыс. руб. |

| ИП/ ЮЛ |

– предупреждение, – штраф до 10 тыс. руб. |