Как вернуть подоходный налог с зарплаты: возврат 13 процентов ндфл

Содержание:

- В какой бюджет платить НДФЛ: процедура перечисления налога

- О возврате

- Что еще удерживается с заработной платы?

- Куда идут налоги

- Как узнать, куда уходят наши налоги

- С каких доходов платится налог

- Какими налогами облагается зарплата?

- Налоги на заработную плату

- Какие выплаты не облагаются НДФЛ

- НДФЛ: куда идут 13%? Доброе утро. Фрагмент выпуска от 15.04.2016

- Как посчитать подоходный налог с зарплаты?

- На что идут налоги москвичей?

- На что идет подоходный налог с зарплаты?

- Сколько процентов от зарплаты и других доходов составляет подоходный налог

- Как вычесть подоходный налог с зарплаты: формула

- Порядок произведения расчетов

- Как распределяются налоги в местных бюджетах

- Пример расчетов

- Какие налоги платит ИП за работников

- За что не отчитываются

- Также помним о новогодних подарках нашего государства с 1 января 2019 года:

- Как узнать, есть ли задолженность по налогам

В какой бюджет платить НДФЛ: процедура перечисления налога

Все организации Российской Федерации, имеющие в свой структуре обособленные подразделения, производят уплату налога как по месту основного пребывания, так и по месту пребывания своих подразделений. Таким образом, уплата налога данными организациями осуществляется в бюджеты тех муниципальных образований, на территории которых они располагаются (ст.226 НК РФ).

- организации, зарегистрированные в Российской Федерации;

- предприниматели (обязаны уплачивать как за себя лично, так и за наёмных работников);

- практикующие частным образом нотариусы;

- адвокаты, организовавшие частные адвокатские кабинеты или консультации;

- обособленные подразделения компаний, головные офисы которых зарегистрированы в иностранных государствах, но подразделения расположены на территории Российской Федерации

О возврате

Официально трудоустроенный человек каждый месяц делает налоговые отчисления. Это происходит без его участия – 13% с дохода сотрудника обязан перечислять работодатель. Часть этих средств налогоплательщик может вернуть. Возмещение НДФЛ возможно в нескольких случаях.

- Работник приобрел жилье либо земельный участок под застройку, соответственно может претендовать на имущественную льготу.

- Сотрудник оплатил дорогостоящее лечение или обучение и теперь вправе запросить компенсацию.

- Гражданин проходил курсы повышения квалификации, получал высшее, средне-специальное и любое другое образование.

Все вычеты производятся через налоговую службу.

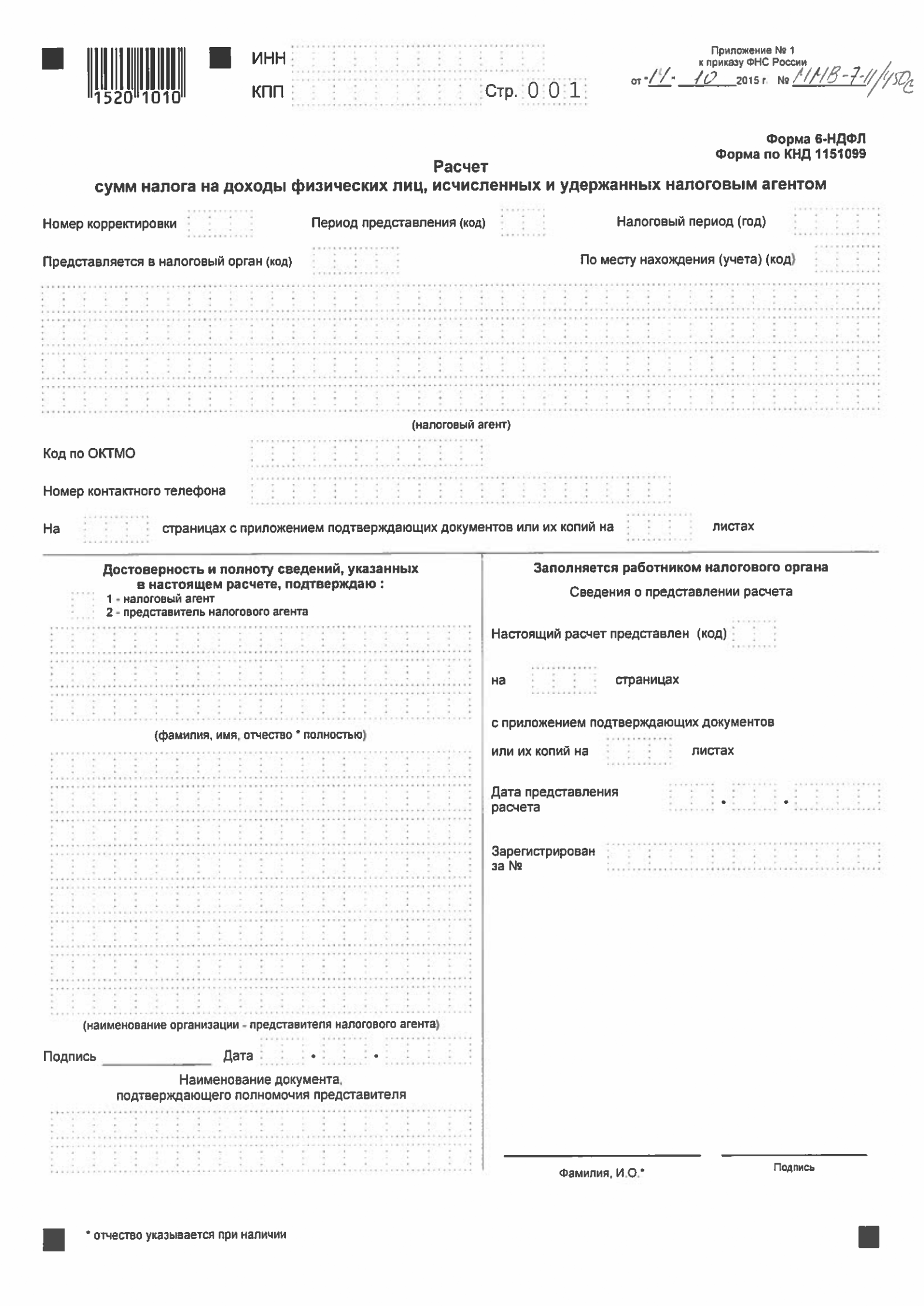

Физлицо собирает необходимый пакет документов, а затем передает его в отделение ФНС по месту жительства. Налоговики проверят их и вынесут решение о возможности возмещения НДФЛ в заявленном объеме. Если налоговая служба удовлетворит запрос, деньги перечислят на указанные платежные реквизиты – в течение месяца после положительного решения вопроса. Если отклонит – человек получит письменное уведомление, в котором будут прописаны все основания для отказа.

Что еще удерживается с заработной платы?

Кроме обязательного подоходного налога по ставке в тринадцать процентов, работодатель удерживает со средств, получаемых сотрудником, следующие сборы:

- Двадцать два процента получаемого дохода перечисляется в Пенсионный фонд. Единый платеж отправляется цельной суммой, которая впоследствии распределяется на накопительный счет будущего пенсионера, а также на страховой. Если сотрудник получает за год чуть более шестисот тысяч, то перечисления в Пенсионный фонд не должны превышать десяти процентов от заработной платы.

- Два и девять десятых процента перечисляются в Фонд Социального Страхования. Эти средства являются базовыми по выплате декретных отчислений, либо выплат по временной нетрудоспособности. Этот сбор не берется, если сотрудник получает ежемесячно от пятидесяти двух тысяч на постоянной основе.

- В зависимости от условий осуществления трудовой деятельности назначается ставка по обязательному страхованию. Она может варьироваться от двух десятых до восьми десятых процента, начисляется на каждого сотрудника.

- Медицинское страхование берет на себя чуть более пяти процентов заработной платы сотрудника. Если же заработная плата составляет более пятидесяти двух тысяч на ежемесячной основе – сбор не начисляется.

Чтобы корректно рассчитать подоходный налог, необходимо определить состояние налоговой базы на каждого сотрудника. К доходу, получаемому на предприятии, в организации относится не только фиксированная ставка оклада, но и назначаемые премии, финансовые поощрения.

Куда идут налоги

Так же наши налоги идут на выплаты пенсий и социальных пособий слабозащищенных граждан. Сюда относится содержание детей-сирот, их питание и проживание в детских домах, содержание социальных работников, служб помощи в критических ситуациях у детей. Одинокие пожилые люди так же живут в особых учреждениях, которые содержатся на средства, собираемые в виде налогов.

Все мы знаем, что с каждой заработанной копейки мы платим подоходный налог. Куда идет наша сумма в количестве тринадцати процентов? Работодатель выплачивает за работников еще социальный и пенсионный налоги. Кроме того, владельцы бизнеса выплачивают налог на прибыль. В нашем государстве есть еще масса налогов, которые платим мы все – дорожный, на транспортные средства, на недвижимость, с наследства, с выигрышей в лотерею и многие другие. В итоге можно только предположить, какие средства собираются в кармане государства. А куда идут налоги? Что мы, простые граждане имеем от тех денег, что ежемесячно отчисляем?

Как узнать, куда уходят наши налоги

«В развитых странах граждане могут повлиять на планирование бюджета через депутатов, которых они действительно выбирают. То есть человек может прийти к своему депутату и внести предложение. Это предложение обязательно рассмотрят и, вероятно, примут», — рассказывает Владимир Ковалкин. У белорусов тоже есть возможность позвонить своим депутатам и что-то предложить. Но вряд ли многие помнят, как зовут этих людей. Да и даже если белорус дозвонится до депутата, незнание полной системы планирования расходов бюджета вряд ли позволит ему предложить что-то дельное.

В прошлом году подоходный налог составлял 12%. Ещё 1% добавили, чтобы обеспечить материнским капиталом семьи, в которых появляется третий ребёнок. Но отдельный фонд для зачисления этого процента так и не появился, говорит Владимир Ковалкин. Дополнительные деньги все еще попадают в общий бюджет страны — это ещё один штрих к вопросу о том, можно ли проследить, на что идут конкретные налоги.

С каких доходов платится налог

Платите налоги, взносы в несколько кликов в сервисе Контур.Бухгалтерия! Получить бесплатный доступ на 14 дней

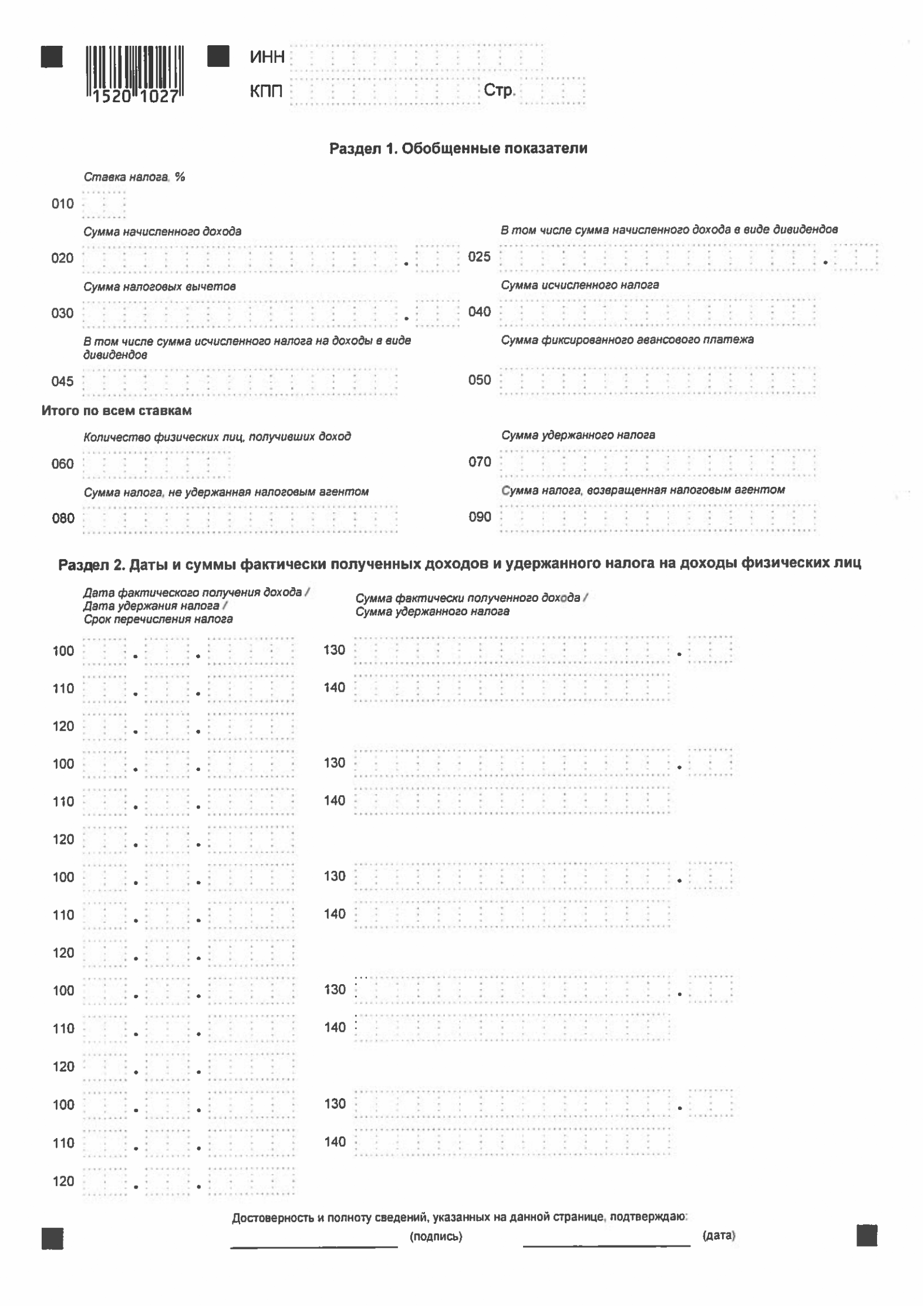

Налог платится не только с зарплаты. В налогооблагаемую базу попадают все поощрения, премии и другие дополнительные выплаты, в том числе материальная выгода и доходы, которые работник получил в натуральной форме. Налог рассчитывается так:

- суммируем все доходы сотрудника;

- вычитаем из этой суммы официальные расходы;

- с полученного остатка взимаем налог 13, 15 или 30 %.

От НДФЛ освобождаются некоторые виды доходов, которые перечислены в ст. 217 НК РФ. Это государственные пособия (кроме пособия по безработице), пенсии, вознаграждения донорам, полученные алименты, суммы единовременной помощи и другие выплаты. С 2021 года этот список пополнился компенсациями, отдельно выделена компенсация проезда в отпуск и обратно для работников из районов Крайнего Севера и приравненных к ним местностей.

Какими налогами облагается зарплата?

фото с сайта thenounproject.com

Когда определяется денежная база, подлежащая обложению обязательными государственными платежами, учету подлежит абсолютно вся прибыль, которую получил работник организации в качестве вознаграждения за оказанные им услуги. Сюда входят не только доходы, выраженные в денежном эквиваленте, но и зарплата в форме материальной продукции, произведенной предприятием, в котором работает субъект права.

Кстати, история происхождения этих выплат может быть и не связана с непосредственной деятельностью сотрудника – премия, назначенная в честь юбилея или иного личного праздника, облагается по той же схеме, что и «денежные презенты» по случаю достижения невероятных показателей на производстве или в результате важного открытия. Аналогичное применимо и к отпускному пособию: основной период для отдыха или внеочередной – НДФЛ с полученной суммы удержат в любом случае

Налоги на заработную плату

Официальное трудоустройство подразумевает регулярную уплату налогов с дохода. Отправкой средств занимается налоговый агент, в роли которого обычно выступает работодатель. Часть суммы взыскивается с сотрудника. Величина остатка зависит от зарплаты, но взимается с организации.

Основные удержания

Доходом сотрудника считается оклад, премии, другие денежные поощрения. Подоходный налог в размере 13 процентов от зарплаты вычитается из средств работника. На руки гражданин получит оставшееся после вычета.

Кроме НДФЛ существуют обязательные отчисления в государственные фонды. Проценты берутся от дохода сотрудника, но выплачиваются из бюджета организации. Эти средства необходимы для формирования пенсии, социальных пособий, возможности получения бесплатной медицинской помощи.

Сколько процентов от зарплаты отдает работодатель:

- 22% в Пенсионный фонд (ПФР);

- 2,9% в Фонд социального страхования (ФСС);

- 5,1% в Фонд обязательного медицинского страхования (ФФОМС);

- от 0,2% на страхование от профессиональных травм и заболеваний.

Ставка в 0,2% повышается для работы на предприятиях с вредными или опасными условиями труда.

Куда идут 13 процентов от зарплаты

Удержанные с подчиненных средства работодатель перечисляет в отделение налоговой службы, к которому прикреплена организация. Вырученная сумма поступает в распоряжение государственных органов, используется для улучшения инфраструктуры. Отчисления с зарплаты граждан идут на оклад работников поликлиник, коммунальных служб, школ, других госучреждений.

Какие выплаты не облагаются НДФЛ

В НК РФ выделено несколько видов дохода, не требующего уплаты налогов. Эти деньги гражданин полностью получает на руки, они не учитываются при расчете прибыли.

Согласно статье 217 НК РФ не производится удержание налогов со следующих видов дохода.

- Государственные пособия, кроме случая с временной нетрудоспособностью.

- Пенсии и доплаты к ним.

- Выплаты, связанные с рождением или усыновлением ребенка.

- Компенсации, назначенные государством, органами местного самоуправления. К этой группе относится возмещение вреда здоровью, затрат на жилье, питание, топливо, инвентарь, переезд, командировки.

- Доходы, полученные в результате волонтерской деятельности.

- Вознаграждение за донорство.

- Алименты любой категории.

- Гранты и премии от государства.

- Стипендии.

- Прибыль от охоты, фермерства, садоводства.

Список обобщает информацию, содержащуюся в НК РФ. Для некоторых из перечисленных направлений существуют подробности и нюансы. За более полными данными рекомендуется обратиться к Налоговому кодексу РФ.

НДФЛ: куда идут 13%? Доброе утро. Фрагмент выпуска от 15.04.2016

Настройки

Плеер автоматически запустится (при технической возможности), если находится в поле видимости на странице

Размер плеера будет автоматически подстроен под размеры блока на странице. Соотношение сторон — 16×9

Плеер будет проигрывать видео в плейлисте после проигрывания выбранного видео

13%. Налог, который каждый месяц удерживают из наших зарплат. Куда же идут эти деньги? «Налог на доходы физических лиц хоть и является федеральным налогом, но полностью зачисляется в региональный и местный бюджеты в пропорциях: 85% в региональный бюджет, остальное все идет в местные бюджеты», — объяснил начальник отдела налогообложения доходов физических лиц Владислав Волков. На что именно потратят деньги — ремонт школ, восстановление дорог, здравоохранение — решают уже органы региональной власти и местного самоуправления. При этом ваши налоги пойдут в бюджет того города, где вы работаете, а не туда, где зарегистрированы.

Владислав Волков, начальник отдела налогообложения доходов физических лиц: Если работник проживает в Московской области, а работает в Москве, то налог который исчисляется с зарплаты, идет в московский бюджет.

Если вы официально трудоустроены, то все бумаги подает в налоговую инспекцию работодатель, и вы получаете зарплату уже с вычтенным налогом. Но платить 13% мы обязаны со всех видов доходов.

Максим Гладких-Родионов, генеральный директор аудиторской компании: Это могут быть как доходы от продажи имущества, доходы, полученные по заемным средствам, доходы, полученные от ценных бумаг.

И за эти доходы отчитываться должны уже мы сами. Напоминаем, последний день подачи декларации — 30 апреля. В России подоходный налог одинаковый для всех — 13%. Эту систему еще называют плоской шкалой. Но в мире есть и другая. Дифференцированная или прогрессивная шкала. Чем человек меньше зарабатывает, тем меньше платит налогов. В России давно поговаривают о введении дифференцированной, системы. В одном из вариантов предлагали освободить от подоходного налога всех, у кого доход меньше прожиточного минимума. 13% оставить при зарплате до 35 тысяч рублей. Для всех кто зарабатывает больше — ставка выше. Максимальная — 15,9%. Но проект не поддержали, подоходный налог оставили прежний — все платят 13%. И на то есть веские причины.

Максим Гладких-Родионов, генеральный директор аудиторской компании: Если все доходы облагаются по одной и той же ставке то меньше, как считают госчиновники, и трудно с этим не согласиться, соблазна утаивать часть доходов.

Если посчитать все налоги, которые собирает государство, то подоходный налог в России сейчас составляет 15 или 20% и занимает в общем котле второе место, больше — 23% — только налог на добычу полезных ископаемых.

Как посчитать подоходный налог с зарплаты?

Для того чтобы правильно рассчитать подоходный налог с заработной платы за месяц, необходимо знать:

- форму оплаты труда (тарифная ставка, сдельная);

- наличие премиальных выплат за текущий месяц;

- основания для оплаты за работу в нерабочие, выходные дни, а также в ночные и вечерние часы;

- размер отпускных, больничных.

Все эти выплаты влияют на размер дохода сотрудника. Именно этот доход в итоге множится на ставку НДФЛ, и работодатель получает сумму налога, которую необходимо удержать из зарплаты работника и перечислить в бюджет.

Если вы работаете по тарифной ставке (часовой или дневной), то в первую очередь вам необходимо получить информацию о том, сколько тарифных единиц (часов или дней) вы отработали в отчетном месяце. Когда речь идет о тарифных днях, то в месяце может быть 20, 21, 22 рабочих дня и, соответственно, разное количество рабочих часов (8 × 20, 8 × 21, 8 × 22). От этого зависит тарифный оклад за месяц.

При сдельной оплате труда необходимо получить достоверную информацию о нормах выработки, о расценках и о закрытых вами нарядах. Если в течение месяца у работника были больничные листы, основной или дополнительный отпуск, то заработок за месяц зависит от расчета среднемесячной зарплаты. Если были отпуска без оплаты, то такие дни просто не учитываются при определении месячного дохода.

На что идут налоги москвичей?

Предположим, что вы работаете в Москве и ваша «белая» зарплата составляет 50 000 рублей. Как мы уже посчитали в самом начале статьи, при таком раскладе на карточку прилетает 43 500 рублей. Вы проработали год и в бюджет отправилось 78 000 рублей. Давайте посчитаем, как столица распорядится бывшими вашими деньгами. Заглянем в открытый бюджет Москвы за 2018 год – он доступен на портале мэра.

Суммы округлены – для удобства восприятия:

- 13 500 рублей москвичи потратили на московский транспорт;

- 13 000 рублей ушло на реализацию социальной политики Москвы;

- 12 900 рублей вложили в образование;

- 11 175 рублей – в жилищно-коммунальную сферу;

- 8 600 рублей – в медицину;

- 8 500 рублей – в экономику и сельское хозяйство;

- 4 500 рублей – на работу столичных чиновников (прежде всего – мэра, правительства и Мосгордумы);

- 2200 рублей было потрачено на культуру;

- 1400 рублей – на спорт;

- 970 рублей досталось силовикам (полиции, пожарным и спасателям);

- 550 рублей потратили столичные СМИ;

- 350 рублей распределены на решение экологических проблем;

- 45 рублей – на оборону;

- 37 рублей отчислено в местные бюджеты в виде дотаций.

Ещё примерно 260 рублей пошло на погашение долга Москвы.

Вот в таких пропорциях вы участвуете в финансировании столицы, если официально трудоустроены в Москве. Если работаете в городе, а живёте в области – значит, помогаете москвичам, а свой родной край ничем не поддерживаете.

В других регионах распределение налогов будет отличаться, так как в каждой области существует своя специфика бюджетирования. Где-то побольше институтов, где-то сильнее сельскохозяйственное лобби, где-то в приоритете спорт, где-то засада с ЖКХ или готовятся бороться с последствиями природных катаклизмов. Но, надеемся, идею распределения вы поняли.

На что идет подоходный налог с зарплаты?

Стандартный тринадцатипроцентный налог на доходы физических лиц является федеральным. Однако отчисления из зарплаты идут не в федеральный, а в региональный (85%) и муниципальный (остальная часть) бюджет.

При этом налоговые суммы зачисляются в бюджет того населенного пункта, где работник фактически трудится, а не по месту прописки. Налоги могут быть направлены на различные цели:

- Ремонт дорог;

- Содержание государственных учебных заведений;

- На здравоохранение и так далее.

Разговоры о введении в России дифференцированной системы прогрессированного исчисления налогов на доходы, которая бы учитывала и минимальные заработки, так и остаются разговорами. Проект не поддержали, и ставка осталась общей для всех — 13%.

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43

Сколько процентов от зарплаты и других доходов составляет подоходный налог

Сколько подоходный налог составит в итоге, зависит от того, по какой ставке подлежат обложению доходы физического лица. Ст. 224 НК РФ предусмотрено 5 процентных ставок НДФЛ:

- 9% с суммы доходов в виде процентов по облигациям с ипотечным покрытием, эмитированным до 01.01.2007. Такая же ставка установлена с сумм доходов учредителей доверительного управления ипотечным покрытием, полученных на основании приобретения ипотечных сертификатов участия, выданных до 01.01.2007.

- 13% НДФЛ с суммы доходов физических лиц (заработной платы, вознаграждений по гражданско-правовым договорам, доходов от продажи имущества и др.). С 2015 года такая же ставка действует для дивидендов. Базу для налога с дивидендов необходимо рассчитывать, отделяя ее от других доходов, облагаемых по ставке 13%.

- 15% с сумм дивидендов, полученных физическими лицами — нерезидентами от долевого участия в российских организациях. С 01.01.2021 — с годовых доходов, превышающих 5 млн руб.

- 30% с сумм всех прочих доходов, полученных физическими лицами — нерезидентами.

- 35% с сумм выигрышей, призов и участия в любых конкурсах, сумм процентов от вкладов в банках (в части превышения установленных размеров ставки ЦБ РФ), сумм экономии на процентах с полученных кредитов и др.

С 2015 года действуют особые правила в части уплаты авансовых платежей по налогу с иностранцев, которые осуществляют деятельность на основании патентной системы налогообложения. При получении или продлении патента они должны внести авансовый платеж исходя из суммы 1 200 руб., умноженной на коэффициент-дефлятор, установленный для соответствующего года, и на коэффициент, учитывающий особенности регионального рынка труда. При последующем расчете НДФЛ для такого работника должны быть учтены оплаченные им авансовые платежи.

Как вычесть подоходный налог с зарплаты: формула

Расчетная база налога может быть сокращена. Причиной сокращения могут стать крупные расходы, которые субъект права понес в текущем отчетном периоде. К таким тратам относятся приобретение недвижимости, транспортных средств, а также оплата стоимости обучения в профильном учреждении.

Формула определяется законодательством. Для подсчета итоговой суммы необходимо понять на сколько может быть сокращен доход, с которого придется заплатить взнос. После этого, применяем стандартную схему расчета:

НДФЛ = База, подлежащая обложению налогом * Фискальная ставка

Какая сумма не облагается НДФЛ при зарплате прописано в НК РФ.

Типичных ситуаций несколько:

В соответствии со ст. 218 НК, таковой признается прохождение трудовой деятельности или службы в условиях, которые относятся к категории «критических» (3 000 рублей ежемесячно).

При уходе за несовершеннолетним ребенком (1 400 рублей). Указанный вычет предусмотрен на каждого ребенка – то есть чем больше в семье детей, тем меньше налогооблагаемая база.

Порядок произведения расчетов

В дальнейших разделах объясняется, как посчитать 13 процентов от зарплаты с учетом вычета. Отдельно упомянуты ограничения на полагающиеся гражданам льготы.

Формулы

Как высчитать 13 процентов от зарплаты, указывает статья 226 НК РФ. Согласно этому закону налог начисляется на всю прибыль с начала года. Расчет производится следующим образом.

- Из суммы облагаемых НДФЛ доходов с начала года отнимаются положенные вычеты.

- Полученное первым действием умножается на 0,13.

- Из результата второго пункта вычитается сумма НДФЛ, перечисленная за предыдущие месяцы.

Конечная цифра является подоходным налогом за текущий месяц

Обратите внимание: полученное значение необходимо округлить до целого числа рублей. Менее 50 копеек можно отбросить, 50 или более считаются за рубль

Ограничения

Законом установлены максимальные суммы вычета за год. 120000 — предельное значение для лечения и обучения. На образование детей должно приходиться не более 50000

Обратите внимание: не все виды медицинских услуг включены в эту категорию. Существует список особо дорогих процедур, на которые не распространяется ограничение в 120000

Как распределяются налоги в местных бюджетах

Органы самоуправления после поступления средств с НДФЛ направляют их на различные нужды.

В зависимости от потребностей территориального управления деньги с подоходного налога тратятся на:

- правоохранительную деятельность, дотации и финансовую помощь определенным категориям граждан;

- ЖКХ (уборка снега, установка шлагбаумов), реконструкцию старых или строительство новых объектов муниципальной собственности;

- покупку общественного транспорта, ремонт и обслуживание дорог, светофоров и дорожной техники;

- здравоохранение — проведение вакцинации, обследование населения, бесплатное предоставление услуг скорой помощи;

- сельское хозяйство — фестивали, ярмарки выходного дня;

- науку и культуру — проведение конкурсов и соревнований, выдача грантов, функционирование СМИ, бесплатные кинопоказы, выставки и спектакли;

- спорт — содержание команд, закупка инвентаря, оплата работы тренеров.

Из местных бюджетов также выплачиваются зарплата чиновникам, работникам администрации, организация и проведение референдумов, выборов и слушаний. Налоги на местах тратятся администрацией и на погашение долгов за прошлые годы. Проекты бюджетов на следующий год принимаются в текущем. Срок и порядок их составления определяется положениями ст. 184 БК.

Так, какие расходы будут у субъектов и регионов в 2021 году, стало известно к концу 2020 года

Эксперты обращают внимание на важность «белой» зарплаты для наполняемости местных бюджетов финансовыми средствами. Чем она выше, тем больше размер НДФЛ, а значит и возможность администрации потратить деньги на нужды города или поселка

Как распределяются налоги в местных бюджетах

Пример расчетов

Иван зарабатывает 300 000 Р в месяц. Иногда ему доплачивают премии — например, в феврале 75 000 Р, а в марте — 46 000 Р. Вот сколько налогов и взносов за него заплатит работодатель.

300 000 Р × 22% = 66 000 Р

(300 000 Р 375 000 Р) × 22% − 66 000 Р = 82 500 Р

(300 000 Р 375 000 Р 346 000 Р) × 22% − (66 000 Р 82 500 Р) = 76 120 Р

В апреле выплаты в пользу работника с начала года превысили 1 021 000 Р. Поэтому с апреля по декабрь ставка снизится до 10%. За оставшуюся часть года Иван заработал 2 700 000 Р и с этой суммы работодатель заплатил 10% — 270 000 Р.

Взносы на случай временной нетрудоспособности тоже считают нарастающим итогом. Январь и февраль работодатель платил взносы на случай временной нетрудоспособности по ставке 2,9%.

300 000 Р × 2,9% = 8700 Р

(300 000 Р 375 000 Р) × 2,9% − 8700 Р = 10 875 Р

865 000 Р × 2,9% − (8700 Р 10 875 Р) = 5510 Р

8700 Р (январь) 10 875 Р (февраль) 5510 Р (март) = 25 085 Р

3 721 000 Р × 5,1% = 189 771 Р

3 721 000 Р × 0,2% = 7442 Р

3 721 000 Р × 13 % = 483 730 Р

https://www.youtube.com/watch?v=https:accounts.google.comServiceLogin

В итоге Иван за год заработал 3 721 000 Р, но на руки получил только 3 237 270 Р. При этом работодатель заплатил за него страховых взносов в сумме 716 918 Р — и это без учета НДФЛ.

Какие налоги платит ИП за работников

Все, кто является индивидуальным предпринимателем, обязаны выплачивать налоги как за сотрудника, так и за себя – НДФЛ, в пенсионный и ФСС.

Но есть одна проблема – у самого предпринимателя нет зарплаты. Поэтому расчет выплат придется вести исходя из суммы непосредственного дохода.

В качестве примера рассмотрим доход до 300 тысяч в год. В этом случае ему придется платить:

- в пенсионный – 23400 руб;

- в соцстрах – 4590 руб.

Внимание! Узнайте подробности здесь. Если же доход превышает указанные триста тысяч, то к означенным суммам необходимо добавлять еще 1 % от той суммы, что превышает

Если же доход превышает указанные триста тысяч, то к означенным суммам необходимо добавлять еще 1 % от той суммы, что превышает.

Но, выплачивая минимальную сумму в соцстрах, ИП не сможет рассчитывать на получение больничных. Для этого ему необходимо будет доплачивать как минимум 2610 руб. в год. Вроде бы немного, но многие отказываются.

А вот сотрудники, работающие на индивидуального предпринимателя, имеют одинаковые условия с работниками других компаний. Ведь предприниматель в этом случае выступает в роли работодателя. И его сотрудники обязаны выплачивать все, что полагается по закону.

За что не отчитываются

Кодекс прямо разъясняет ситуации, когда источник не является налогооблагаемым. При открытии ИП используются упрощенные схемы налогообложения для предприятий с небольшим числом работников. Например, ЕНВД предполагает меньшую ставку по налогу и другую схему расчета. Однако, все другие виды прибылей декларируются по ставке подоходного сбора.

Для частных лиц законными основаниями для неуплаты средств являются положения ст. 217 НК. В частности, перечисление платежа при официальном найме перекладывается на плечи работодателя. При наличии договора-подряда или договора на оказание услуг физическое лицо само оплачивает сбор.

В случае дарения родственниками квартиры, ценных бумаг или автомобиля сбор не оплачивается.

Также не стоит оплачивать денежные призы до 4000 руб. (в год), выигранные при поддержке рекламной акции. А если прибыль была получена в букмекерской компании, то она же и удерживает сумму вместе с комиссией. По такому же принципу начисляются и дивиденды. Т. е. лицу, получившему доход через агента, не нужно подавать декларацию. Начислениям также не подлежат платежи по решению суда в виде компенсаций морального или материального ущерба.

НДФЛ не уплачивают в случае:

- Перечисления на карту стипендий, пенсий, пособий, алиментов;

- Перевода средств в виде благотворительной помощи;

- Оплаты уборки, услуг репетиторства или помощи по хозяйству при предварительном обращении в инспекцию;

- Зачислении грантов от государства, субсидий на программу ипотеки; компенсации по программе утилизации авто; возмещения по программе реновации;

- Деньги, полученные от сбыта молока, мяса, яиц и овощей в установленных пределах;

- Социальные компенсации и судебные расходы.

Масса преткновений по поводу уплаты сбора возникает при поступлениях на расчетный счет банка. Служба имеет право запросить информацию со всех счетов, в т. ч. закрытых.

По умолчанию при отсутствии регистрации в качестве экономического субъекта платеж может быть расценен по-разному: возврат долга, денежный подарок от спонсора, перевод с другой карты одного владельца. Но, если инспекция установит факт сокрытия доходов, доказывать невиновность придется через суд. А для этого потребуются документальные опровержения получения материальной выгоды.

В противном случае закон поставит недобросовестного налогоплательщика перед фактом и потребует выплатить начисленный долг вместе со штрафами.

Поэтому, при перечислении облагаемых платежей лучше подстраховаться. Это поможет в будущем избежать полной проверки по счетам. ФНС вправе заказать выписку по любому сомнительному клиенту.

Также помним о новогодних подарках нашего государства с 1 января 2019 года:

— Акцизы на бензин принято поднять ещё на 10% при том, что в цене бензина доля акцизов и налогов уже занимает больше половины его конечной стоимости (50-56%)! Это наглядно демонстрирует инфографика.

— НДС – на 2%, и ставка будет 20%,

— пенсионный возраст поднимается прогрессивно и стремительно,

— накопительная часть пенсии (это ежегодно около 350 млрд руб. поступлений) остается государству на выплату сегодняшним пенсионерам. Знайте, что пенсию сегодня выплачивает также не государство, а мы с вами за счет наших отчислений в ПФР. До 2020 года наша накопительная часть остается конфискованной государством по проекту бюджета РФ,

— планируют увеличить нагрузку на ФОТ (фонд оплаты труда) еще новым «фейковым инструментом» — ИПК – индивидуальный пенсионный капитал к 2020 году.

Знайте, что доходы от продажи нефти и газа в нашей стране составляют не более 36% всего бюджета страны. Все остальные деньги государство получает в виде налогов. И эти налоги граждане платят незаметно для себя.

Если вы еще считаете пенсионные баллы и радеете за свою «замороженную» накопительную часть пенсии, я советую вам забыть о них и не ждать, что вам всё это вернется и компенсируется еще и с индексацией.

Сейчас нас заверяют, что ИПК станет более надёжным инструментом инвестирования под гарантией самого государства. Но как этому верить, если само государство и провалило пенсионную реформу, забрало нашу накопительную часть пенсии? В 2013 году Силуанов тоже говорил, что это будет разовая мера («заморозка»), и все средства будут индексированы и возвращены. По-моему, это уже становится популярным мемом: «Силуанов говорил» как и «на заборе тоже написано».

Как узнать, есть ли задолженность по налогам

Несмотря на то, что налоговым агентом по НДФЛ является работодатель, ответственный налогоплательщик и сам приглядывает за своими платежами в бюджет. С одной стороны, бухгалтер фирмы может ошибиться, а с другой – есть налоги, которые необходимо уплачивать самостоятельно.

За просрочку уплаты налогов гражданам начисляется пеня, и может довольно быстро набежать кругленькая сумма. Именно поэтому мы и решили в этой статье рассказать вам, как узнать, есть ли за вами долги перед налоговой.

Проверить, есть ли задолженность, можно на сайте ФНС (nalog.ru) или через официальное приложение налоговой службы. Туда можно залогиниться при помощи аккаунта на «Госуслугах», и посмотреть текущие обязательства по налогам. Правда, отсутствие долга в системе может и не означать отсутствия самого обязательства. Предъявить долг инспекция может и с опозданием, в том числе и с большим – пеня при этом исчисляется за весь период с момента возникновения обязательства, так как уплачивать подоходный налог – обязанность гражданина.

Зато на сайте ФНС можно найти перечень всего вашего имущества, о котором известно налоговой инспекции. Если что-то из перечисленного было продано в отчётном периоде, а владели вы собственностью менее трёх лет – с вырученных средств необходимо заплатить налоги. В первую очередь, это касается недвижимости и автомобилей – основных активов российских граждан.

Если имущество уже продано, а на сайте числится – необходимо сообщить налоговикам об ошибке, ведь налоги на уже не принадлежащее вам имущество могут продолжать начисляться.

Можно узнать задолженность и лично – обратившись в налоговую инспекцию. Это один из самых надёжных способов. Сотрудники ФНС помогут вам разобраться во всех нюансах, предоставят необходимые формы деклараций и квитанции для оплаты.

Учитывайте, что налоги индивидуальных предпринимателей и самозанятых граждан учитываются иначе, и облагаются налогами по другим принципам – об этом мы ещё расскажем в других статьях.

Источник фотографии: https://investgazeta.ua/blogs/kuda-ukhodyat-nashi-nalogi