Книга доходов и расходов для ип на осно

Содержание:

- Как отражать доходы в КУДиР

- Как правильно вести, распечатать и прошить готовую КУДиР

- Основная система налогообложения

- Корректировка Книги Учета Доходов и Расходов

- Заполнение КУДиР

- Как правильно прошить КУДиР

- Ответственность за нарушение порядка ведения КУДИР

- Утром стулья, а вечером деньги

- Настроим любые отчеты, даже если их нет в 1С

- Как заполнить КУДиР

- Зачем нужна книга доходов?

- Раздел 4 КУДиР: пособия за счет собственных средств

- Пример заполнения КУДиР на УСН

- Образец документа

- Порядок заполнения КУДиР для ИП на УСН по шагам

- Нулевая КУДиР

- Книги

- Как заполнять — общие правила

- Когда право на освобождение от НДС может быть потеряно

Как отражать доходы в КУДиР

В общем правиле доходы отражаются кассовым методом: на дату поступления на расчетный счет, в кассу или иным способом.

Для денег все понятно: есть дата платежного поручения или приходного кассового ордера и сумма. Но если доход поступил в виде имущества: компьютера, например?

Как учесть натуральный доход в КУДиР

Натуральный доход в виде имущества, материалов и прочего учитывается по рыночной стоимости. Как ее определять, можно посмотреть в статье 40 НК РФ. Отражать поступление нужно в деньгах на дату передачи имущества. Подтверждающим документом станет накладная или акт на передачу.

Пример отражения натурального дохода в КУДиР:

Доходы и расходы

| Регистрация | Сумма | |||

| № п/п | Дата и номер первичного документа | Содержание операции | Доходы, учитываемые при исчислении налоговой базы | Расходы, учитываемые при исчислении налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| 1 | 15.11.2020

Акт приема-передачи №5 |

Поступление товаров от ООО «Ай-ай-ка» по договору №11/2 от 10.11.2020 | 25 000 |

Доходы в валюте

Валютные поступления учитывайте вместе с теми, что получили в рублях. Их сумму нужно пересчитать в рубли по курсу ЦБ, действующему на дату признания доходов (п. 3 ст. 346.18 НК РФ).

В бухучете имущество и задолженность в валюте переоценивать нужно, но возникшие при этом курсовые разницы в КУДиР не отражаются. Но под это правило не подпадают курсовые разницы, возникшие при изменении курса валюты в момент продажи или покупки. Положительные курсовые разницы между официальным и коммерческим курсами продаваемой валюты включайте в доходы и отражайте в книге учета

Субсидии на развитие бизнеса

Это тот случай, когда упрощенец-доходник может что-то вписать в графу 5 «Расходы» и учесть эти расходы при расчете налога. Сумму полученной субсидии отразите в графе 4 раздела 1, а в графе 5 укажите расходы, оплаченные за счет этих средств.

Таким образом, если вы потратите всю субсидию в один год, у вас сумма дохода в размере субсидии компенсируется суммами понесенных расходов — разница между показателями будет равна нулю.

Первичные документы для дохода — платежка. Первичные документы для расходов — акты, накладные и т д.

Возврат аванса покупателю

В КУДиР указывайте полученные доходы, в том числе авансы. Возврат аванса минусует ранее полученный доход в виде суммы аванса. Поэтому в графу 4 «Доходы» так и записываем — с минусом. В графе 5 возвращенный аванс отражать не надо, такой расход не предусмотрен ст. 346.16 НК РФ.

Пример возврата аванса в КУДиР:

Доходы и расходы

| Регистрация | Сумма | |||

| № п/п | Дата и номер первичного документа | Содержание операции | Доходы, учитываемые при исчислении налоговой базы | Расходы, учитываемые при исчислении налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| 1 | 15.11.2020

П/п №3452 |

Поступление аванса от покупателя ООО «Ганимед» | 25 000 | |

| 2 | 25.11.2020

п/п №67 |

Возврат аванса покупателю ООО «Ганимед» | – 25 000 |

Как правильно вести, распечатать и прошить готовую КУДиР

Ведение журнала можно осуществлять и в электронном, и в бумажном виде, главным условием является внесение данных в хронологическом порядке. Для удобства заполнения информации в ручном варианте можно распечатать готовые бланки, когда начался отчетный период. Если же вы планируете вести учет в электронном виде – не забудьте распечатать заполненный журнал в конце налогового периода. В противном случае ФНС не посчитает книгу действительной.

При любом формате ведения журнала завершенный и проверенный документ необходимо сшить, оформить нумерацию, поставить подпись руководства и заверить книгу печатью. Помимо этого укажите общее число страниц на последней страничке. Чтобы не ошибиться в действиях, можно изучить фотоинструкцию.

Порядок работы с книгой регламентируется Приказом Министерства Финансов РФ от 22.10.2012 №135н, хотя ни этот, ни прочие документы не рассказывают, как правильно пронумеровать журнал и распечатать его уже оформленный. Из-за этого собственники бизнеса вынуждены прибегать к общепринятым нормам: сперва использовать метод односторонней печати и нумеруют страницы КУДиР с титульного листа, оставляя оный без цифры.

Важным моментом является печать всех разделов документа, даже не заполняемых на используемой системе налогообложения. Нумерации также подлежать все страницы журнала, в том числе и пустые.

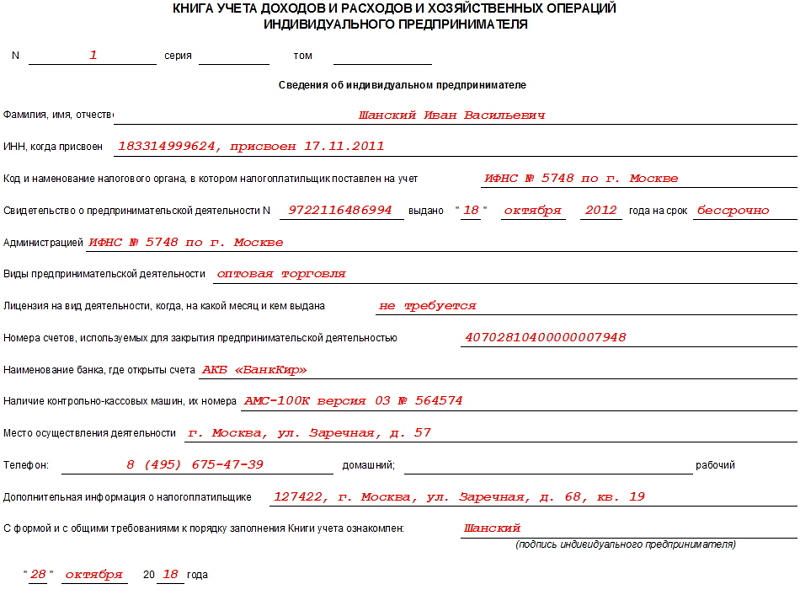

Основная система налогообложения

КУДиР для ИП на ОСНО состоит из таких разделов:

- Сведения об ИП. Указываются его ФИО, адрес, контактные данные, ИНН, реквизиты свидетельства о статусе ИП, данные об основном виде деятельности, лицензиях, банковских счетах, а также информация о налоговом органе.

- . Перечислены разделы, из которых состоит КУДиР, и входящие в них таблицы.

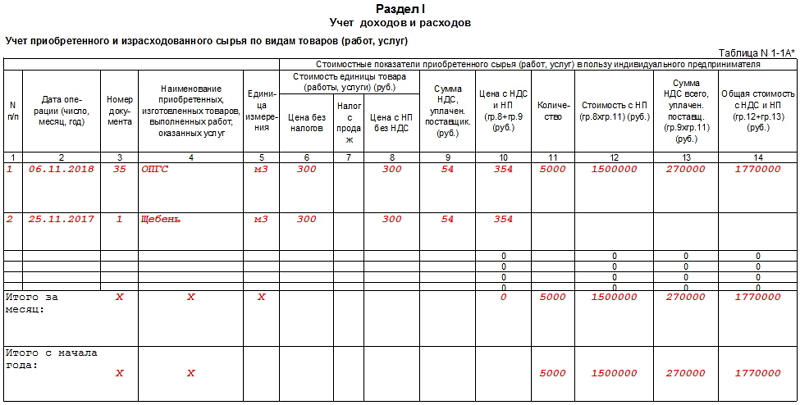

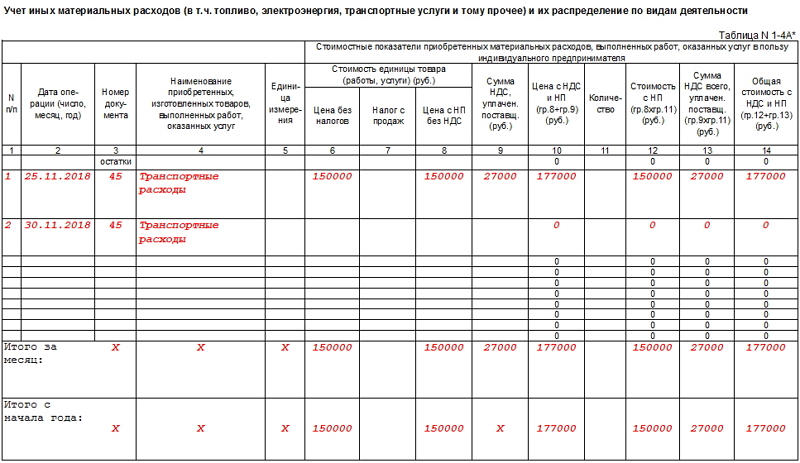

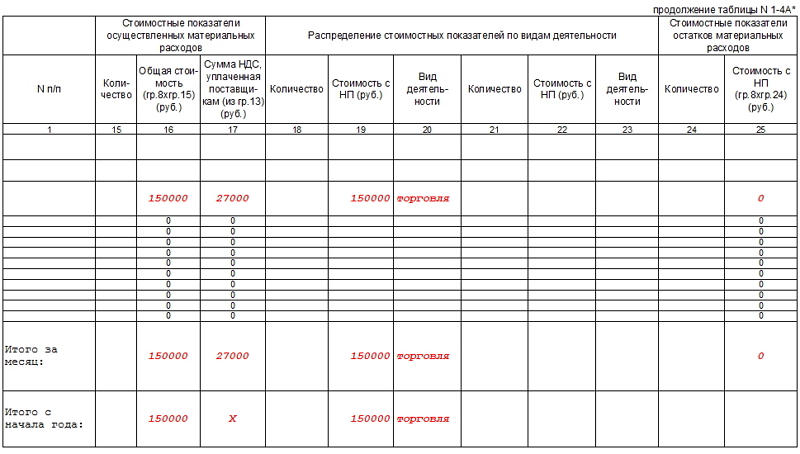

- Раздел I. Учет доходов и расходов. Указывается приобретенное и израсходованное сырье и полуфабрикаты по видам продукции, а также иные материальные затраты по видам деятельности.

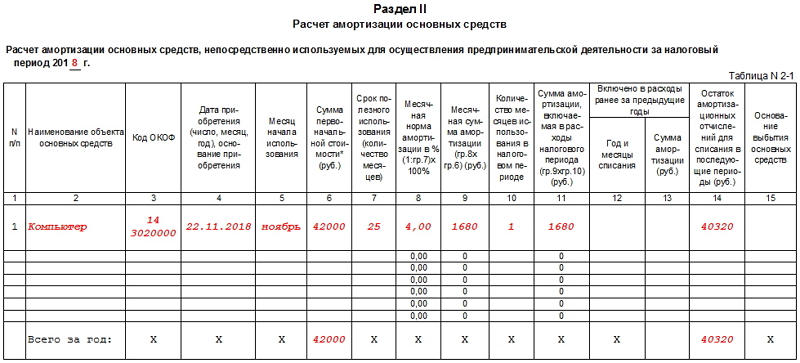

- Раздел II. Расчет амортизации основных средств. Указываются данные о времени приобретения, сроке использования и стоимости ОС, которые ИП применяет в своей предпринимательской деятельности. Производится расчет суммы амортизации, которая включается в расходы.

- Раздел III. Расчет амортизации по малоценным и быстроизнашивающимся предметам, не списанным на 01.01.2002.

- Раздел IV. Расчет амортизации НМА. Отражаются данные в отношении нематериальных активов о времени их приобретения и периоде использования, нормах амортизации и так далее. Рассчитывается сумма амортизации, подлежащая включению в расходы.

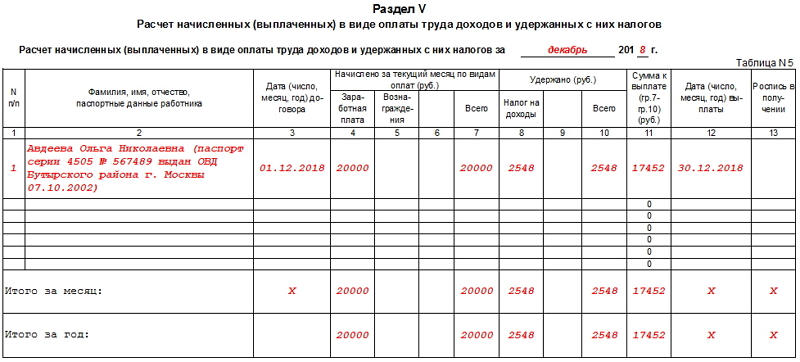

- Раздел V. Расчет начисленной и выплаченной оплаты труда. По каждому работнику отражаются данные о начислении заработной платы и иных вознаграждений, а также об удержание НДФЛ.

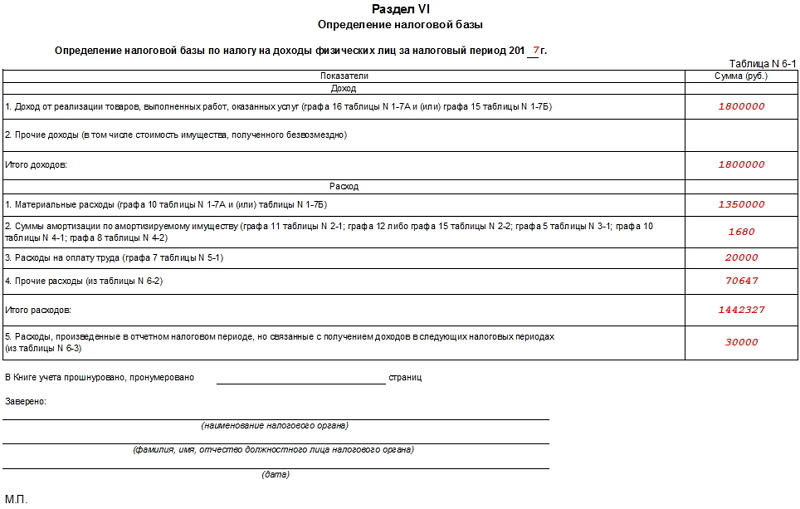

- Раздел VI. Определение налоговой базы по налогу на доходы физических лиц. Отражаются сводные данные по доходам и расходам. Рассчитывается налогооблагаемая база по НДФЛ, который ИП уплачивает за себя.

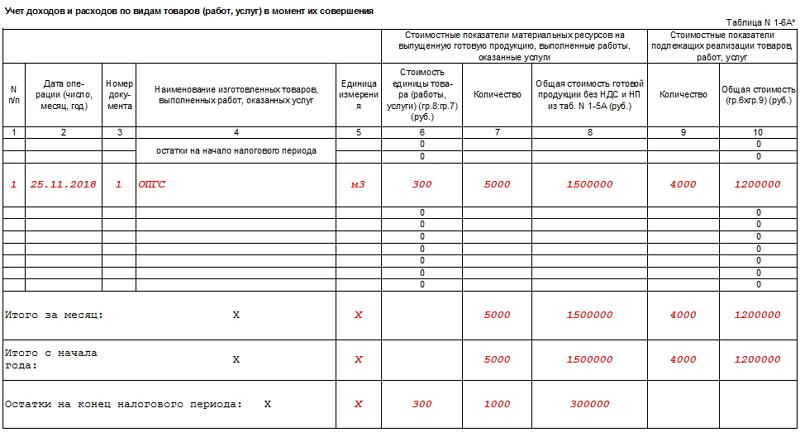

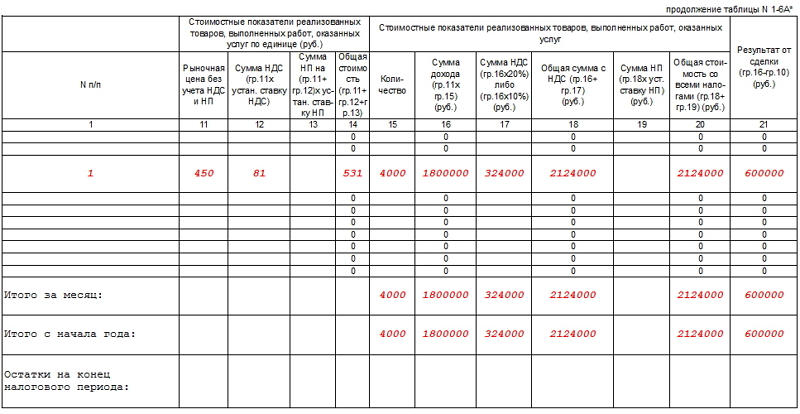

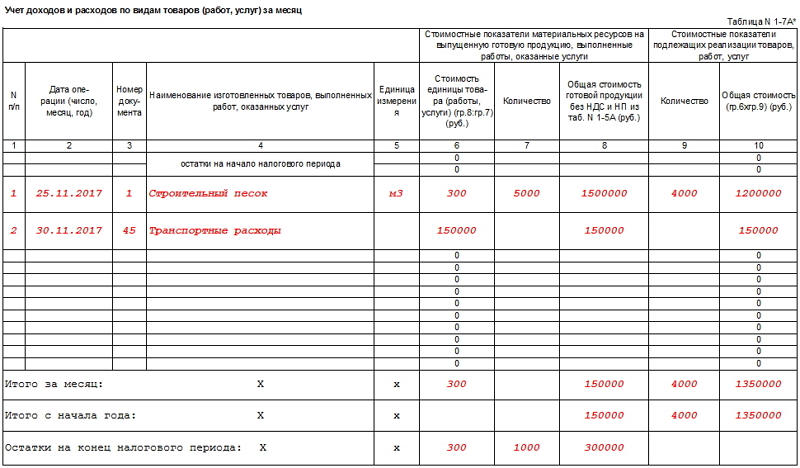

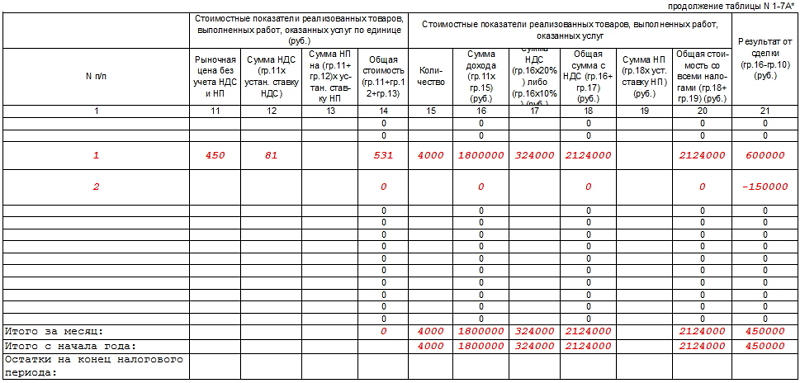

Образец заполнения КУДиР на ОСНО, начало таблицы 1-1А

Образец заполнения КУДиР на ОСНО, продолжение таблицы 1-1А

Корректировка Книги Учета Доходов и Расходов

Программа Тирика:Налоги заполняет и печатает отдельные разделы Книги в окне предварительного просмотра перед печатью без возможности корректировки составленной Книги. В случае необходимости внесения корректировок пользователь может напечатать Книгу и заменить некоторые листы на самостоятельно составленные в Excel.

Помимо этого, окно предварительного просмотра имеет кнопку «сохранить результат в Excel». Если воспользоваться этой возможностью, программа создаст на жестком диске рабочую книгу Excel и заполнит ее данными Книги Учета Доходов и Расходов, после чего пользователь сможет внести необходимые корректировки в КУДиР уже в Excel.

В некоторых случаях программа не сможет сохранить результат в Excel. Наличие или отсутствие возможности сохранения КУД в Excel зависит от настроек конкретного компьютера и не может быть определено заранее. Если вам необходимо проверить наличие этой возможности перед началом использования программы, вы можете попробовать сохранить в Excel любой отчет программы Тирика. Если на этом компьютере отчет сохранится в Excel, то сохранится и КУДиР.

Если функция сохранения в Excel не работает на том компьютере, на котором установлена программа Тирика, вы также можете попробовать сохранить Книгу Учета Доходов и Расходов в Excel на другом компьютере. Для этого необходимо перенести и Тирику, и программу заполнения Книги на другой компьютер и попробовать там сохранить заполненную Книгу в виде файла Excel.

Следующая статья: Комиссия продавца

Заполнение КУДиР

Основные правила ведения КУДиР:

- На каждый налоговый период заводится новая книга учета доходов и расходов.

- Каждая операция заносится в хронологическом порядке отдельной строкой и подтверждается соответствующим документом (договор, чек, накладная, платежное поручение и т.п.).

- Пополнение счета и увеличение уставного капитала доходами не признаются и, соответственно, в КУДиР не заносятся.

- КУДиР может применяться в бумажном или электронном виде. При ведении книги в электронном виде, по окончании налогового периода КУДиР необходимо вывести на бумажные носители.

- Книга должна быть прошнурована, пронумерована и подтверждена подписью руководителя и печатью (при наличии).

- Незаполненные разделы КУДиР также распечатываются и сшиваются в общем порядке.

- При отсутствии деятельности, прибыли или расходов, ИП и организации должны иметь нулевую КУДиР.

Как правильно прошить КУДиР

У Государства нет жестко регламентированных требований к процессу прошивки

Важно соблюдать лишь несколько условий: место сшивки должно быть опечатано и заверено, а страницы пронумерованы

Прошить можно так:

- Складываем листы и делаем отверстия: иголкой, если документ небольшой, и дыроколом, если он толстый.

Продеваем нитки или ленту и завязываем узел на тыльной стороне книги.

Этого достаточно, чтобы прошить.

Опечатать можно двумя способами:

- Берём небольшой листок и сгибаем его: узкая часть должна закрыть ленту/нитку со стороны первого листа, а широкая – сзади. Приклеиваем и пишем количество страниц прописью и цифрой, дату, ФИО заверившего. Можно поставить печать, если она есть. Также не забудьте расписаться. Будет лучше, если подпись расположится как на листе, так и на документе.

Делаем отверстие в книге через все листы. Сквозь них продеваем нитки/ленту, делаем узел на задней стороне документа. Фиксируем концы листком бумаги, на котором пишем ту же информацию, что и в предыдущем способе.

Ответственность за нарушение порядка ведения КУДИР

Грубые нарушения требований по учету доходов, расходов, а также объекта налогообложения, регламентируются статьей 120 Налогового кодекса РФ. Установлены следующие виды штрафов: 10 000 рублей — штраф за грубое нарушение, осуществленное в течение одного налогового периода; 30 000 рублей — штраф за то же деяние, произведенное в течение более одного налогового периода; 20% от суммы неуплаченного налога, но не менее 40 000 рублей — штраф за нарушение, которое повлекло занижение налоговой базы.

Автор статьи: Екатерина Могучая

Работайте в облачном сервисе для малого бизнеса Контур.Бухгалтерия: здесь есть простой учет, зарплата, налоги и отчетность через интернет. Работайте бесплатно первые 14 дней и узнайте обо всех возможностях сервиса.

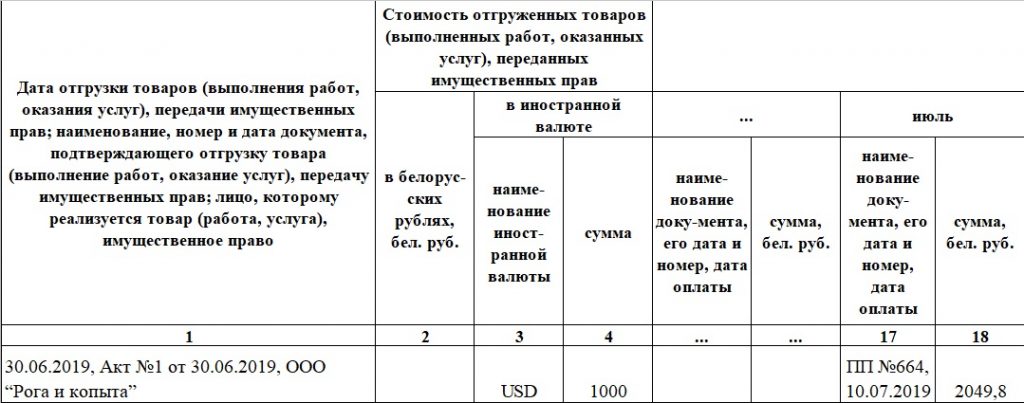

Утром стулья, а вечером деньги

Допустим, сперва вы выполнили какую-то работу (или передали товар – не суть) для ООО “Рога и копыта” на 1000 долларов – и подписали об этом акт (пусть это будет акт №1 от 30 июня 2019 года). А потом, 10 июля, вам на счет поступили деньги в оговоренном объеме. В этом случае вы будете записывать операцию в 1-й пункт части II первого раздела книги.

В первом столбце необходимо указать, на основании чего вам платят деньги: когда, какой документ и с кем вы подписали. Для нашего примера в первый столбец необходимо будет записать: 30.06.2019, Акт №1 от 30.06.2019, ООО “Рога и копыта”.

Далее все зависит от того, в какой валюте вы заключили сделку. Там отдельные графы для белорусских рублей и для иностранной валюты. Если в “белках” (столбец 2) нужно вписать только цифры, то для валюты нужно уточнить ее наименование. В нашем примере в столбец 3 впишем “USD”, а в столбец 4 – “1000”.

Столбец “Отгрузка” разбит по месяцам. В нашем примере это июль, ищем столбцы 17-18. Неудобство стандартной таблицы, которую предлагает налоговая, в том, что месяцы с июня по декабрь переползают вниз – таким образом, вам придется вручную считать строки. Допустим, за январь-май в первом столбце у вас уже накопилось 10 записей. Соответственно, наш пример вы пишете в 11 строке. Когда вы пролистаете таблицу вниз, до июня, не ошибитесь: запись должна быть не в первой строчке, а в той же, 11-й!

Итак, у вас есть два столбца: про документ (столбец 17) и про сумму (столбец 18). Речь идет о документе, который подтверждает перечисление вам денег: это не акт и не ваш счет, а документ из банка – например, платежное поручение (сокращенно ПП). Вы можете найти его номер в банковской выписке – в интернет-банкинге или в письмах банка вам на электронную почту. Там же будет указана дата, когда деньги поступили. Таким образом, в нашем примере в столбец 17 пишем “ПП №ХХХ, 10.07.2019”. Что касается столбца 18, если сумма в белорусских рублях, то все просто: сколько поступило на счет – столько и записываем. А вот если деньги пришли в валюте (как в нашем примере), то их сперва нужно перевести в белорусские рубли по курсу Нацбанка на день их поступления. Поскольку курс доллара на 10.07.2019 был 2,0498, то в нашем примере в столбец 18 запишем “2049,8”.

Лайфхак: удобная подборка курсов всех валют на любую дату есть на сайте Нацбанка.

Наконец, не забудьте заполнить чуть ниже графу “Итого за месяц”, суммировав все ваши поступления.

Настроим любые отчеты, даже если их нет в 1С

Сделаем отчеты в разрезе любых данных в 1С. Исправим ошибки в отчетах, чтобы данные тянулись правильно. Настроим автоматическую отправку на почту.

Примеры отчетов:

- По валовой прибыль предприятия с прочими расходами;

- Баланс, ДДС, отчет о финансовом результате (прибылях и убытках);

- Отчет по продажам для розничной и оптовой торговли;

- Анализ эффективности товарных запасов;

- Отчет по выполнению плана продаж;

- Проверка не попавших в табель сотрудников;

- Инвентаризационная опись нематериальных активов ИНВ-1А;

- ОСВ по счету 60, 62 с группировкой по контрагенту — Анализ не закрытых авансов.

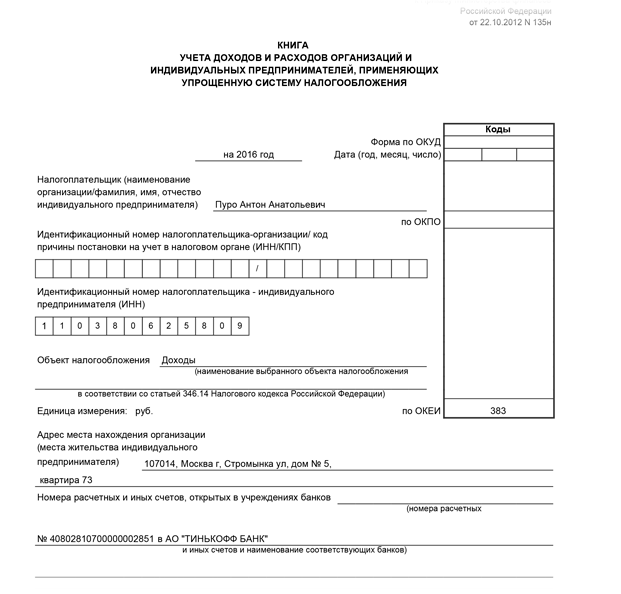

Как заполнить КУДиР

Предприниматели на УСН доходы заполняют , и . Книга ведётся на русском языке. Все суммы указываются в рублях и копейках.

Титульный лист

- Отчётный год

- ФИО

- Ваш ИНН

- Объект УСН

- Адрес места жительства

- Расчётный счёт и наименование банка

- Укажите год, на который заведена книга.

- Укажите фамилию, имя и отчество.

- Укажите ваш ИНН.

- Укажите объект налогообложения — доходы.

- Укажите адрес регистрации по месту жительства.

- Укажите номер расчётного счёта и наименование банка.

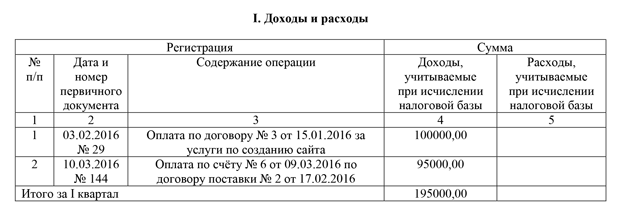

Раздел I

В разделе I указываются все доходы, полученные предпринимателем, в хронологическом порядке. Каждая операция — на отдельной строке, по каждому кварталу заполняется отдельная таблица.

- Номер операции

- Дата и номер платёжного поручения

- Содержание операции

- Сумма дохода

- Общая сумма доходов за квартал

- Укажите порядковый номер операции. Нумерация по всем таблицам сквозная (например, если в 1 квартале было 12 операций, то номер первой операции во 2 квартале должен быть 13).

- Укажите дату и номер документа, которым подтверждается получение дохода (например, платёжного поручения).

- Укажите содержание операции. Обычно содержание совпадает с назначением платежа, указанным в платёжном поручении.

- Укажите сумму дохода. Доходы отражаются в КУДиР на дату поступления денег на расчётный счёт.

- Укажите общую сумму доходов за квартал.

- При заполнении таблицы за второй и последующие кварталы укажите общую сумму доходов за полугодие, 9 месяцев, год (нарастающим итогом).

- Справку к разделу I заполнять не нужно.

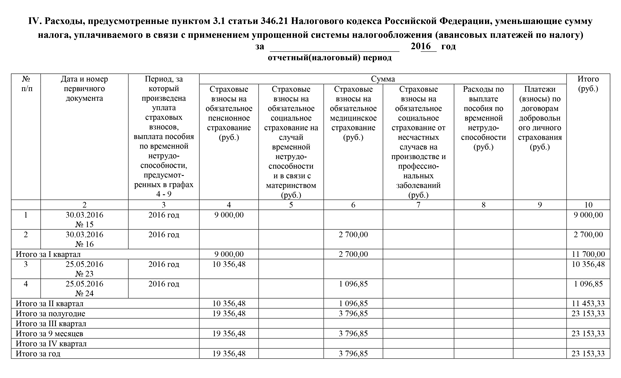

Раздел IV

В разделе IV указываются страховые взносы, уплаченные в течение года, в хронологическом порядке. Каждый платёж — на отдельной строке.

- Отчётный год

- Номер операции

- Дата и номер платёжного поручения

- Период оплаты

- Сумма оплаты

- Итого по строке

- Итого за квартал (отчётный период)

- Итого за год

- В шапке раздела укажите год.

- Укажите порядковый номер операции. Как и при заполнении предыдущего раздела, нумерация по всем кварталам сквозная.

- Укажите дату и номер платёжного поручения или квитанции об уплате страховых взносов.

- Укажите год, за который были уплачены взносы.

- Укажите сумму уплаченных взносов. Для взносов в ПФР — в графе 4, для взносов в ФФОМС — в графе 6.

- В графе 10 укажите итоговую сумму по каждой строке.

- В строках Итого укажите итоговую сумму за каждый квартал и отчётный период (полугодие, 9 месяцев, год нарастающим итогом).

- Укажите общую сумму уплаченных взносов за год.

Зачем нужна книга доходов?

Многих предпринимателей, перешедших с ЕНВД на патент, мучает вопрос: Зачем мне вести учёт своих доходов, если мой налог от них никак не зависит? На вменёнке же я её не вёл… Действительно, в плане способа расчёта налога патент не особо отличается от ЕНВД, и что тут, что там учёт доходов не особо нужен. Но между этими двумя системами налогообложения имеется принципиальное различие — на патенте есть лимит дохода (60 миллионов), в то время как на ЕНВД его не было. Именно поэтому предприниматель на ПСН и должен вести Книгу доходов — это нужно для контроля за лимитом по доходу. И даже если вы уверены, что легко справитесь с этой задачей без всяких дополнительных записей, то не расслабляйтесь, книгу всё равно вести нужно — её могут затребовать в налоговой. Налоговики привыкли работать с документами, поэтому никакие ваши заверения о том, что вам до лимита по ПСН как до канадской границы их не устроят, они захотят увидеть Книгу доходов.

Раздел 4 КУДиР: пособия за счет собственных средств

Больничные пособия работникам вы начисляете за счет двух источников: ФСС и собственных средств фирмы. Неясно, какую часть выплаченных пособий можно записать в разделе IV Книги учета. И нужно ли уменьшать пособия на сумму удержанного НДФЛ.

В графе 8 раздела IV Книги учета запишите только пособия, выданные за счет средств вашей фирмы (подп. 2 п. 3.1 ст. 346.21 НК РФ). То есть суммы, причитающиеся за первые три дня болезни или травмы самого работника (п. 1 ч. 2 ст. 3 Федерального закона от 29.12.2016 № 255-ФЗ). При этом включите в вычет по УСН все начисленное пособие, включая НДФЛ (письмо Минфина России от 11.04.2013 № 03-11-06/2/12039). А вот часть пособия, которая начислена за счет ФСС, в графу 8 заносить не нужно.

Пример заполнения КУДиР на УСН

Приведем условный пример заполнения КУДиР для ИП, применяющего «упрощенку по доходам», уплачивающего торговый сбор в 2018 году.

Налогооблагаемый доход ИП без работников в 2018 году:

- в 1 квартале – 120 000 руб.,

- во 2 квартале – 150 000 руб.,

- в 3 квартале – 140 000 руб.,

- в 4 квартале – 180 000 руб.

Ежеквартально ИП платил страхвзносы ПФР и ОМС «за себя» в сумме 7000 руб., всего за год перечислено 28 000 руб.

Ежеквартальная сумма торгового сбора – 9000 руб., перечислено за год – 36 000 руб.

Предприниматели, ведущие учет самостоятельно, часто не торопятся использовать книгу учета доходов и расходов. Объясняют тем, что с 2013 года ее не нужно визировать в налоговой инспекции, значит можно ничего не делать. Тем не менее книгу желательно вести. Что такое КУДиР, когда и кем она применяется? Как вести и заполнять книгу учета доходов и расходов в 2018 году, читайте в этой статье.

Образец документа

В начало книги, на титульный лист, вносятся сведения о ИП – этот раздел затруднений вызвать не должен, поскольку сюда включается информация из личных и учредительных документов:

- ФИО;

- ИНН;

- адрес местожительства;

- данные о налоговом органе, где налогоплательщик был зарегистрирован;

- данные из свидетельства о постановке на учет и т.д.

Тут же приводится информация о банке, где у ИП открыт счет и номер кассы, если он использует ее в работе. Затем предприниматель ставит на странице свою подпись и датирует бланк.

Заполнение раздела 1 КУДиР

Сюда вносятся сырье, полуфабрикаты и другие товарно-материальные ценности, на приобретение которых ИП затратил свои средства. Их нужно учитывать даже в том случае, если траты были произведены в прошлом периоде отчета, а де-факто приход произошел в текущем.

Здесь же указываются авансы, которые планируется обеспечить в предстоящих периодах.

В качестве расходов учитываются реальные затраты, которые произошли с целью последующего получения финансовой выгоды от бизнес-операций.

Нужно отметить, что сумма финансовых расходов при осуществлении предпринимательской деятельности списывается на затраты только при условии реализации произведенных товарно-материальных ценностей. Если по этой части есть установленные законом нормы расходов, то учет ведется исходя из них.

В первом разделе несколько таблиц-блоков. Блоки с 1-1 до 1-7 должны заполнять ИП, которые заняты в производственном секторе. При этом каждый блок имеет два варианта, первый из которых (вар. А) применяют предприниматели, работающие с НДС, а второй (вар. Б) – те, кто НДС в своих операциях не выделяют.

Если идти по порядку, то в табличку 1-1 вписываются данные по закупленному и истраченному в процессе работы ИП сырью.

В ячейки блока 1-2 включаются полуфабрикаты (приобретенные и затраченные) для производственных нужд.

Строки блока под номером 1-3 предназначены для учета вспомогательного сырья и материалов (купленного и израсходованного).

Блок 1-4 содержит иные материальные расходы, т.е. энергию, воду, топливо и т.п. которые были истрачены в процессе деятельности ИП.

Блок 1-5 указывает на цену готовой продукции, которую выпустил ИП за период отчета, а также приводит стоимость выполненных за это время работ и оказанных услуг.

Блоки 1-6 и 1-7 показывают итог производства и продажи изготовленной продукции в момент совершения и по результатам месячного периода.

Заполнение раздела 2 КУДиР

Второй раздел КУДиР касается амортизации основных средств, МБП и нематериальных активов.

Амортизация может быть рассчитана только по отношению к имуществу предпринимателя, которое куплено за денежные средства и применяется для осуществления его работы. К нематериальный активам относятся все виды интеллектуальной собственности (товарные знаки, электронные программы, базы данных и т.п.), которые ИП использует в своей деятельности. Правила расчета амортизации даны в таблицах 3-1, 3-2, 3, 4-1, 4-2.

Заполнение раздела 5 КУДиР

В пятом разделе книги дается расчет оплаты труда и налогов. Приведенная здесь таблица является, по сути, расчетно-платежной ведомостью и формируется по каждому месяцу в отдельности. Она содержит в себе

- высчитанный налог на доходы,

- различные прочие удержания,

- дату выдачи денежных средств

- и подпись работника в их получении.

В таблицу вписываются все виды выплат, в том числе собственно заработная плата, материальные поощрительные выплаты, цена товаров, выданных в натуральной величине и т.д.

Заполнение раздела 6 КУДиР

Шестой раздел КУДиР позволяет определить налоговую базу. Формируется она по истечении года (по календарю) и является основой для заполнения бланка 3-НДФЛ.

В блок 6-1 вносятся доходы от реализации, указанные в таблице 1-7 и иные. В качестве расходов даются данные из блоков 1-7, 2-1, 2-2, 3-1, 4-1, 4-2, 5-1, 6-2.

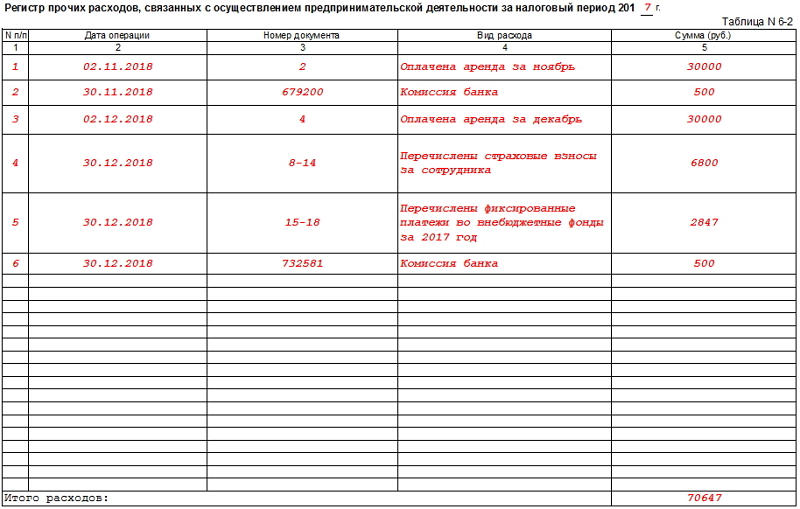

К блоку 6-2 относятся все расходы ИП, не показанные в других блоках, в том числе расходы на пожарную безопасность и охранные системы, командировочные, плату за консультационные, информационные и юр. услуги, интернет, телефон, затраты на хозяйственные и ремонтные нужды и т.п.

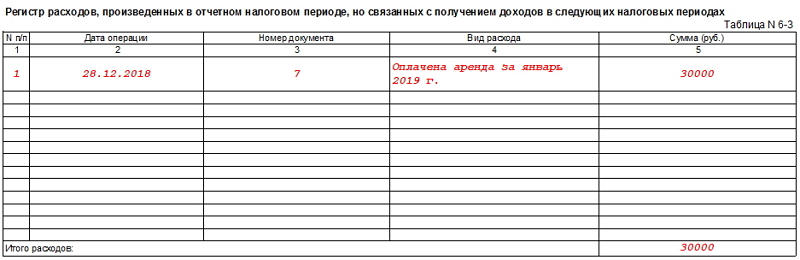

В последний блок КУДиР (6-3) вносятся расходы, сделанные в текущем периоде отчета, но доходы по которым будут учитываться в предстоящем периоде. К ним относятся расходы сезонного свойства, арендные платежи и т.д.

Пустая КУДиР

Если за конкретный отчетный период у ИП не было никаких движений средств, это не значит, что он не должен обращать внимании на КУДиР. Такая ситуация обязывает его сдать вместе с другими отчетами в налоговую «нулевую» Книгу. Это значит, что оформлять ее нужно по обычным требованиям, просто в графы, отображающие фактическое движение средств, проставить нули.

Порядок заполнения КУДиР для ИП на УСН по шагам

Журнал учета доходов и расходов состоит из титульного листа и пяти разделов. Но сама структура ее будет зависеть от объекта налогообложения, выбранного предпринимателем.

- При использовании при расчетах налога по схеме «доходы минус расходы» заполняются:

- титульный лист;

- раздел 1 со справкой, где записываются доходы и расходы, учитываемые для УСН;

- раздел 2, если приобретались основные средства;

- раздел 3 при понесенных убытках прошлых лет;

- разделы 4 и 5 не заполняются.

- При объекте «доходы» заполнение обязательно:

- титульного листа;

- раздела 1;

- разделы 4 и 5.

Разберем заполнение КУДиР на Усн «Доходы» подробнее.

Титульный лист

Обязательно указывается налоговый период, за который составлена книга и дата открытия (как правило, это 1 января текущего года).

Ниже записываются сведения о налогоплательщике с указанием организационно-правовой формы и наименования. В случае с индивидуальным предпринимателем прописывается его ФИО.

При указании кодов налогоплательщика следует обращать внимание, что для организаций строка содержит ИНН и КПП, а для предпринимателей расположена ниже только ИНН. Обязательно делается запись о том, какой объект налогообложения принят у конкретного лица: «доходы» или «доходы минус расходы»

Обязательно делается запись о том, какой объект налогообложения принят у конкретного лица: «доходы» или «доходы минус расходы».

Ниже следует информация об адресе предпринимателя, прописав его полные почтовые реквизиты.

Раздел I. Доходы и расходы

Он состоит из табличных частей и справки, в которой производится расчет итогов для исчисления налоговой базы за налоговый период (календарный год). В таблицы заносятся сведения о конкретных видах доходов и расходов. На каждый квартал отведена своя табличная часть, поэтому в форме их четыре. Обязательно подведение по каждой из них промежуточных итогов в соответствии с отчетными периодами (1 квартал, полугодие и 9 месяцев, в конце годовой итог).

Заполнение раздела 1 различается в зависимости от объекта налогообложения. Так, при учете «доходы» в графе 5 отражаются только расходы, связанные с полученными субсидиями от государства в рамках поддержки предпринимательства. Справка к разделу 1 для учитывающих только доходы не заполняется.

Если рассматривать заполнение по графам, то соблюдается следующий порядок:

- графа 1 — содержит порядковый номер операции;

- графа 2 — отражает информацию о первичном документе, используемом в качестве доказательства полученного дохода или понесенных расходов;

- графа 3 — содержит описание операции в произвольной форме;

- в графах 4 и 5 — проставляются суммовые значения доходов и расходов, подтвержденные документально (при учете «доходы» графа 5 не заполняется).

В четвертой отражаются все денежные средства, поступившие в кассу и на расчетный счет, за исключением:

- средств, не относящихся к предпринимательской деятельности ИП;

- сумм, полученных в качестве займа;

- сумм задатка за товар или услугу;

- средств учредителей, перечисленных в качестве вклада в уставной капитал;

- возвратов налогов, излишне внесенных в бюджет, а также возвратов от поставщиков за товар ненадлежащего качества.

К разделу I составляется справка, где ИП на УСН указывают итоговую сумму только по строке 010. Она совпадает с результатом расчета по таблице доходов и расходов.

К разделу I составляется справка, где ИП на УСН «Доходы» указывают итоговую сумму только по строке 010. Она совпадает с результатом расчета по таблице «Итого за год».

Оформление возврата

При возврате части полученных сумм от поставщиков следует сторнировать эту запись в КУДиР. Сведения вносятся в периоде, когда средства были возвращены «минусовой» суммой.

Раздел IV. Расходы

Этот раздел оформляется в обязательном порядке только при выбранном объекте налогообложения, когда для расчета налога играют роль полученные доходы. В нем отражаются все выплаты, которые принимаются налоговыми органами, чтобы уменьшить сумму налога в соответствии с нормами п.3.1 ст.346.21 Налогового кодекса. Для предпринимателя это обязательные страховые взносы на ОПС и ОМС, исчисленные и уплаченные за себя.

Раздел V. Сумма торгового сбора

В новую форму КУДиР с 1 января 2018 года введен раздел 5, который заполняют только организации и ИП, уплачивающие торговый сбор. Он введен временно только на территории г. Москва.

Налоговый учет в книге учета доходов и расходов должен соответствовать следующим принципам:

- обеспечивать полноту отраженных сведений;

- осуществляться постоянно и непрерывно;

- быть достоверным.

Все данные, отраженные в этом регистре учета являются основанием для исчисления базы, облагаемой УСН.

Нулевая КУДиР

Если предприниматель уехал в отпуск и не осуществлял никаких операций с финансовыми активами в отчетный период, журнал все равно подлежит распечатке. Единственное, что придется сделать – заполнить титульный лист и проставить нули в нужных графах вместо привычных цифр. Нулевой документ также необходимо пронумеровать, сшить и заверить печатью.

Рекомендуется регулярно заполнять данные в КУДиР, дабы не допустить потери нужного документа и не искать неточности в самый последний момент отчетного периода. Хотя общепринятая практика позволяет вносить все данные постфактум перед сдачей отчетности.

Книги

Нормативные правовые актыОбщественные и гуманитарные наукиРелигия. Оккультизм. ЭзотерикаОхрана труда, обеспечение безопасностиСанПины, СП, МУ, МР, ГНПодарочные книгиПутешествия. Отдых. Хобби. СпортНаука. Техника. МедицинаКосмосРостехнадзорИскусство. Культура. ФилологияДругоеКниги издательства «Комсомольская правда»Книги в электронном видеКомпьютеры и интернетБукинистическая литератураСНиП, СП, СО,СТО, РД, НП, ПБ, МДК, МДС, ВСНГОСТы, ОСТыЭнциклопедии, справочники, словариДомашний кругДетская литератураУчебный годСборники рецептур блюд для предприятий общественного питанияЭкономическая литератураХудожественная литература

Как заполнять — общие правила

Книгу заполняют кассовым методом, используя первичные документы. В этом случае, доходом является время внесения денег в кассу или на расчетный счет. То есть все записи вносят по очереди, а чеки, счета и квитанции хранятся в папке.

Чтобы не потерять ни одного документа и не искать ошибки перед сдачей отчетности, записи в книгу учета надо вносить регулярно: этого требует закон и здравый смысл. Достаточно выделить полчаса в конце или начале рабочего дня для заполнения Книги.

Вырывать страницы из книги ни в коем случае нельзя, а вот вносить изменения в записи не возбраняется, надо лишь подтвердить достоверность каждой правки подписью руководителя.

Когда право на освобождение от НДС может быть потеряно

После того, как все документы отправлены в налоговый орган, налогоплательщик не имеет право на добровольный отказ от освобождения по ст. 145 НК РФ. И не сможет вернуться к общему порядку исчисления и уплаты НДС до истечения 12 месяцев со дня начала освобождения (п. 4 ст. 145 НК РФ).

При этом существует 2 исключения. Юридическое лицо может утратить право на освобождение от НДС досрочно в случаях, если:

- совокупная 3-х месячная выручка будет больше 2 млн. руб.;

- налогоплательщик начнет реализацию только подакцизных товаров или подакцизные товары совместно с неподакцизными, при этом не ведя раздельный учет (п. 5 ст. 145 НК РФ).

В указанных ситуациях право не платить НДС утрачивается с 1-го числа того месяца, в котором произошло превышение выручки или началась реализация подакцизных товаров (п. 5 ст. 145 НК РФ).