Отчуждение или уступка доли в уставном капитале ооо

Содержание:

- Операции с долями в обществе

- Порядок заключения сделки

- Письмо Департамента налоговой и таможенной политики Минфина России от 17 марта 2020 г. N 03-04-05/20462 Об уплате НДФЛ с доходов от продажи акций

- Особенности передачи в дар доли в ООО

- Преимущественное право на покупку доли ООО

- Выход учредителя из ООО с выплатой доли: условия и причины

- Продажа доли в Обществе

- И наконец. При каких способах отчуждения доли/ акций будут действовать налоговые льготы

- Разновидности сделок с долями ООО

- Кому можно продать свою часть уставного капитала?

- Как действовать правильно при продаже доли в ООО

- Рекомендации продавцам ООО

- Особенности договора купли-продажи недвижимости

- Как купить ООО — пошаговая инструкция

Операции с долями в обществе

При рассмотрении вопроса согласования сделок по отчуждению с супругами стоит отметить еще один закон — ФЗ №67. В нем оговариваются операции, требующие обязательного оформления в нотариальной конторе. К таким сделкам относится:

- Продажа доли ООО другим учредителям компании.

- Отчуждение в отношении 3-их лиц. В этом случае обязателен учет имущественного права учредителей. Такие операции проводятся двумя путями — с помощью оферты, которая направляется через компанию, или путем оформления единого документа, оформленного у нотариуса. К слову, в первом случае нотариальное удостоверение документа также является обязательным.

- Продажа доли с применением опциона на оформление договора. Здесь сделка проводится посредством направления безотзывной оферты (после удостоверения у нотариуса), а далее — нотариально утвержденного акцепта.

- Требование о выкупе. Это относится к ситуации, когда участник ООО не дает согласие на проведение большой сделки или увеличение капитала компании. Такое требование также должно пройти процедуру удостоверения у нотариуса.

- Выход из ООО. В ФЗ №14 прописано, что в случае выхода из общества его учредитель должен оформить заявление и обратиться для его удостоверения в нотариальный орган.

Перечисленные выше ситуации требуют обязательного согласия со стороны супруга. Последнее оформляется документально и заверяется нотариально.

Скачать образец согласия супруга на отчуждение доли в ООО

Но имеется ряд операций, при совершении которых посещать нотариальную контору не нужно. Сюда относятся:

- Отчуждение доли ООО путем проведения торгов.

- Распределение доли учредителя, который был исключен из компании.

- Перевод обязательств или прав приобретателя на учредителей ООО в случаеотчуждения доли при условии несоблюдения права приоритетной покупки.

В упомянутых случаях операции производятся на базе судебных актов, поэтому в согласии мужа/жены нет необходимости.

Порядок заключения сделки

Договор купли-продажи должен быть оформлен в письменном виде и заверен нотариально, в силу требований п. 11 ст. 21 ФЗ № 14. Нотариуса придется привлекать вне зависимости от того, продается доля участникам компании, либо иным лицам.

Это связано с тем, что он проверяет, оплачена ли доля в полном объеме, имеет ли право участник, являющийся продавцом, на ее отчуждение. В частности, если у продавца доли есть супруг/супруга, то требуется их согласие (имущество признается совместным). Оно также должно быть заверено у нотариуса. Такое согласие не нужно только тогда, когда доля отчуждается в пользу других участников организации.

Подтвердить право на продажу доли участник может очень просто. Во-первых, нотариус сам имеет возможность убедиться в добросовестности продавца, получив выписку из ЕГРЮЛ организации. Кроме того, участник моет предоставить документы, например:

- Соглашение о приобретении доли.

- Свидетельство, подтверждающее вступление в наследство.

- Судебный акт, который подтверждает право на долю,

- Иные.

Письмо Департамента налоговой и таможенной политики Минфина России от 17 марта 2020 г. N 03-04-05/20462 Об уплате НДФЛ с доходов от продажи акций

15 апреля 2020

Департамент налоговой и таможенной политики рассмотрел обращение по вопросу уплаты налога на доходы физических лиц с доходов от продажи акций и сообщает, что в соответствии с Регламентом Минфина России, утвержденным приказом Минфина России от 14.09.2018 N 194н, в Минфине России, если законодательством не установлено иное, не рассматриваются по существу обращения по разъяснению (толкованию норм, терминов и понятий) законодательства Российской Федерации и практики его применения, по практике применения нормативных правовых актов Министерства, по проведению экспертизы договоров, учредительных и иных документов организаций, по оценке конкретных хозяйственных ситуаций.

Вместе с тем в соответствии со статьей 342 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняем следующее.

Пунктом 1 статьи 41 Кодекса предусмотрено, что доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая, в частности, в соответствии с главой 23 «Налог на доходы физических лиц» Кодекса.

В соответствии с пунктом 1 статьи 210 Кодекса при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 Кодекса.

Вместе с тем согласно пункту 172 статьи 217 Кодекса не подлежат налогообложению доходы, получаемые от реализации (погашения) долей участия в уставном капитале российских организаций, а также акций, указанных в пункте 2 статьи 2842 Кодекса, при условии, что на дату реализации (погашения) таких акций (долей участия) они непрерывно принадлежали налогоплательщику на праве собственности или ином вещном праве более пяти лет.

Из вышеприведенных положений следует, что освобождению от налогообложения подлежат не любые акции российских организаций, находившиеся в собственности налогоплательщика более пяти лет, а только те из них, которые соответствуют критериям пункта 2 статьи 2842 Кодекса.

При продаже акций российских организаций, не соответствующих критериям пункта 2 статьи 2842 Кодекса, доход (финансовый результат) от их продажи подлежит обложению налогом на доходы физических лиц в установленном порядке.

Финансовый результат по операциям с ценными бумагами определяется как доходы от операций за вычетом соответствующих расходов.

На основании пункта 10 статьи 2141 Кодекса расходами по операциям с ценными бумагами признаются документально подтвержденные и фактически осуществленные налогоплательщиком расходы, связанные с приобретением, реализацией, хранением и погашением ценных бумаг.

Одновременно сообщаем, что статья 2191 Кодекса, предусматривающая инвестиционные налоговые вычеты по налогу на доходы физических лиц, введена Федеральным законом от 28.12.2013 N 420-ФЗ «О внесении изменений в статью 27.5-3 Федерального закона «О рынке ценных бумаг» и части первую и вторую Налогового кодекса Российской Федерации» (далее — Федеральный закон N 420-ФЗ).

Пунктом 1 статьи 5 Федерального закона N 420-ФЗ установлено, что право на предоставление инвестиционных налоговых вычетов, предусмотренных подпунктом 1 пункта 1 статьи 2191 Кодекса (в редакции Федерального закона N 420-ФЗ), применяется к доходам, полученным при реализации (погашении) ценных бумаг, приобретенных после 1 января 2014 года.

С учетом изложенного при получении доходов от реализации (погашении) ценных бумаг, приобретенных до 1 января 2014 года, предоставление инвестиционных налоговых вычетов, предусмотренных подпунктом 1 пункта 1 статьи 2191 Кодекса, Кодексом не предусмотрено.

Настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам, налоговым агентам и налоговым органам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

| Заместитель директора Департамента | Р.А. Саакян |

Особенности передачи в дар доли в ООО

Согласно действующему законодательству Российской Федерации в ООО может быть до пятидесяти участников. Однако, организация общества с ограниченной ответственностью возможна по закону и одним гражданином. В зависимости от вложенных средств, фактический размер доли каждого из участников может быть разным, но он обязательно должен быть прописан в Уставе.

Мнение эксперта

Олег Устинов

Практикующий юрист, автор сайта «Юридическая скорая помощь», один из соучредителей фонда «Наше будущее».

При этом, состав и количество членов может меняться. Впрочем, как и размер части конкретного члена ООО. Опять же, всё это должно фиксироваться при помощи внесения корректировочных записей в основной документ фирмы.

Оформление договора дарения выступает одним из способов передачи собственности другому лицу. В процессе заключения сделки даритель передаёт права на собственную долю одариваемому на бескорыстной, то есть без оплатной основы. Данный процесс должен быть оформлен документально.

В роли сторон при заключении договора дарения могут выступать:

- владелец или же несколько владельцев в обществе с ограниченной ответственностью;

- родственник дарителя;

- третьи лица;

- любой из участников ООО.

РЕКОМЕНДОВАННАЯ ВАМ СТАТЬЯ:

Дарение денег в 2021 году

Порядок передачи доли в ООО в дар в 2021 году установлен и регулируется статьёй 572 ГК РФ, а также статьёй 21 Закона об ООО.

В качестве обязательных условий для законного заключения данной сделки выступают следующие условия:

- обоюдное согласие на дарственную обеих сторон;

- одобрение сделки другими собственниками компании;

- обязательная государственная регистрация договора дарения доли в ООО.

Стоит отметить, что юридическую силу будет иметь в данном случае только правильно составленный документ, заверенный нотариусом. Кроме того, передать в дар можно как часть доли, так и в полном объёме.

Таким образом, перед началом процедуры оформления дарственной рекомендуем Вам внимательно ознакомиться с уставом общества, заручившись поддержкой остальных совладельцев. Помните, что несоблюдение порядка дарения, который установлен законодательством России является основанием для признания его недействительным.

Примечание

Даритель обязан на время отчуждения оплатить стоимость уставного капитала в размере, установленном уставом!

Кроме того, в случае, если часть компании была приобретена дарителем, когда он состоял в официальном браке – для заключения сделки необходимо получить письменное одобрение на безвозмездную передачу доли в ООО в дар, которое должно быть заверено нотариусом. Исключение составляют случаи, когда супруги заключили брачный договор, в условиях которого указано, что каждый из них имеет право самостоятельно распоряжаться своей собственностью по своему усмотрению.

Также, стоит обратить внимание на следующую особенность заключения сделки:

Так как общество с ограниченной ответственностью создаётся, как правило, несколькими юрлицами и гражданами, вносящими свой вклад в общее дело – все их средства формируют в совокупности так называемый уставной капитал, что должно быть подробно отражено (включая и доли соучредителей) в Уставе ООО.

При этом, если в данном документе есть пункты, регулирующие передачу долей компании – даритель обязан получить одобрение на проведение сделки от всех участников, которые таким образом подстраховались от вхождения в ООО третьих лиц.

Преимущественное право на покупку доли ООО

В первую очередь при продаже доли участник должен предложить ее другому участнику/участникам или самому обществу (если это положение предусмотрено уставом). Такой порядок продажи доли называется преимущественным правом, и он направлен на сохранение состава участников ООО и учет их интересов.

| Например, участник хочет продать свою долю одному конкретному участнику и делает неверный вывод, что раз устав не требует получать согласие на продажу других участников, то им можно даже не сообщать об этом. Это не так – преимущественное право на покупку доли имеют все участники, и лишать кого-то из них такого права непозволительно. |

Продажа доли по преимущественному праву происходит в соответствии со статьей 21 закона «Об ООО». Согласно нормам этой статьи, должна соблюдаться следующая процедура:

- Продавец направляет на имя руководителя компании письмо-оферту с предложением купить его долю. Причем, цена доли должна соответствовать ее номиналу или заранее определяться уставом. Стоимость доли, установленная в уставе, может быть указана в фиксированном размере или в виде способа расчета (например, на основании стоимости чистых активов или прибыль ООО). Это требование не случайно, т.к. не позволяет участнику-продавцу заявить необоснованно высокую цену, из-за чего другие участники будут вынуждены отказаться от покупка доли.

- Согласие (акцепт) на приобретение доли должно быть дано участниками в течение 30 дней, если в уставе не оговорен другой срок. Отказ участника от покупки доли может быть выражен как нотариально заверенным заявлением, так и просто молчанием. При наличии соответствующей нормы в уставе после отказа участников на приобретение доли это право переходит к самому обществу. Срок, в течение которого само ООО вправе купить долю в рамках преимущественного права, составляет всего семь дней.

- Если в установленный срок никто из участников или само общество не ответили согласием на покупку доли, она может быть продана третьему лицу, т.е. не имеющему отношения к организации.

Преимущественное право не распространяется на сделки наследования и дарения, поэтому участник, желающий во чтобы то ни стало продать свою долю конкретному лицу, может пойти на притворную сделку. В этом случае оформляется не продажа, а дарение доли, естественно, без официального подтверждения ее оплаты. К сожалению, доказать притворность такой сделки достаточно трудно, о чем говорит и судебная практика.

Выход учредителя из ООО с выплатой доли: условия и причины

Начнем с законодательства. Если кто-либо из учредителей решил выйти из бизнеса, дальнейшие действия будут регулироваться ГК РФ и законом «Об обществах с ограниченной ответственностью» № 14-ФЗ. Так, основаниями выбытия учредителя из ООО могут являться:

- добровольное решение;

- смерть;

- прекращение участия по иным обстоятельствам.

Ниже мы разберем подробнее каждое из этих оснований.

Добровольное решение одного из учредителей о выходе из ООО

Выбытие из состава учредителей ООО на добровольной основе осуществляется в заявительном порядке.

Важно!

Чтобы добровольно выйти из ООО, согласие других собственников получать не нужно, если право добровольного выбытия закреплено в уставе компании.

Право добровольно покинуть состав учредителей ООО целесообразно закрепить в уставе фирмы. Сделать это можно как в момент создания бизнеса, так и в более поздний период путем внесения изменений по решению общего собрания (за исключением случаев, когда в обществе 1 участник).

Законодательно запрещено выбывать из состава учредителей, если в результате такого действия в компании не останется ни одного собственника. Нельзя выходить из общества и единственному учредителю. Очевидно, что такие ситуации возможны только при ликвидации юрлица.

Вышедшему участнику необходимо компенсировать действительную стоимость его доли (далее по тексту — ДСД) в уставном капитале (далее по тексту — УК). Сама доля переходит обществу. Выплата может быть произведена как в денежной форме, так и путем выдачи имущества такой же стоимости (при отсутствии возможности выплаты денежными средствами).

Смерть участника

В случае смерти кого-либо из учредителей его доля переходит к наследникам (п. 1 ст. 1176 ГК РФ). Если передача доли происходит без ограничений, то наследник вступает в ООО.

Организация имеет право зафиксировать в уставе условие, что переход доли к наследнику осуществим только при согласии всех остальных учредителей или невозможен совсем. При наличии запрета или отсутствия согласия членов ООО наследник не сможет войти в состав общества. Тогда его доля переходит обществу, а наследник получает компенсацию в размере ДСД.

Напомним, вступить в наследство можно лишь через 6 месяцев. Если до окончания этого периода наследник не объявится и/или откажется от наследства, невостребованная доля переходит в собственность государства и считается выморочным имуществом.

В случае, когда в уставе содержится условие о наличии согласия всех участников на включение наследника в состав ООО, а участники не согласны с участием государства в организации, то реальная стоимость доли перечисляется Росимуществу.

Прекращение участия по иным обстоятельствам

Один или несколько участников ООО, совокупные доли которых составляют не меньше 10% УК фирмы, могут в судебном порядке потребовать исключения участника, причинившего ощутимый вред деятельности предприятия (ст. 10 № 14-ФЗ, пост. Пленума ВС РФ от 23.06.2015 № 25, инф. письмо ВАС РФ от 24.05.2012 № 151), в частности, если он:

- регулярно уклонялся от присутствия на общих собраниях, если такие собрания определяют приоритетное направления развития общества;

- совершал действия, противоречащие интересам общества, в том числе выступая в лице руководителя (заключал заведомо ущербные сделки; дезинформировал клиентов о ликвидации компании, призывая заключать договоры с другой фирмой; необоснованно увольнял сотрудников) и т.д.

Сразу оговорим, что доказать степень вреда, причиненную обществу, крайне сложно, поэтому такой порядок исключения учредителя чреват затяжными разбирательствами с непредсказуемым результатом.

Кроме того, исключение участника из ООО с отчуждением доли может быть инициировано в связи с определенными обстоятельствами:

- Общее собрание приняло решение об увеличении УК компании или заключении крупной сделки, а учредитель голосовал против или не принимал участия в голосовании (п. 2 ст. 23 № 14-ФЗ).

- Право на добровольное выбытие из общества не закреплено в уставе, а участник выставил обществу требование о выкупе доли (п. 2 ст. 23 № 14-ФЗ, п. 3 ст. 93 ГК РФ).

Подача такого требования возможна при одновременном наступлении следующих событий:- устав компании запрещает передавать долю одного из участников третьим лицам или же позволяет, но только с согласия остальных учредителей (при этом согласие получено не было);

- другие собственники отказались от выкупа этой доли.

- На долю одного из учредителей по решению суда обращено взыскание кредиторов, а принадлежащее имущество не может покрыть долги.

Независимо от причины принудительного исключения участника, отчуждение доли сопровождается выплатой ее действительной стоимости в денежной или натуральной форме.

Продажа доли в Обществе

Ситуации, когда продается лишь доля какого-то определенного учредителя, а не все общество сразу, встречаются нередко. В данном случае нужно обязательно учесть преимущественное право остальных членов на приобретение, а также особенности Устава.

Здесь возможны два варианта. Либо кто-то из участников дает свое согласие и приобретает предмет договора, либо нет. При наличии покупателя используется стандартная схема, а вот если его нет, то нужно рассмотреть дополнительные факторы.

Устав фирмы может как разрешать передачу третьим лицам, так и запрещать. Если запрета нет, то продавец просто ищет нового покупателя среди сторонних граждан и организаций. Учредитель меняется на совершенно новое лицо. Если продажа третьим лицам запрещена, то возможны два варианта:

- внесение изменений в Устав, на что должны быть согласны другие участники Общества;

- требование о выкупе доли.

Второй вариант предполагает, что долю выкупит не кто-то из членов, а сама организация. Данное требование должно быть исполнено в срок, не превышающий тридцати дней. Но Уставом может быть определен и иной временной отрезок.

По окончании установленного периода участник, выдвигающий подобное требование, должен получить причитающуюся долю уставного капитала. Право собственности делится между оставшимися членами в соответствии с их долями.

Данный порядок также требует внесения изменений в ЕГРЮЛ. Это придется сделать через нотариуса.

Продажа доли обществу имеет и свои недостатки. В первую очередь это касается выкупной цены. Чаще всего долю в Обществе можно было бы продать дороже, так как процедура не учитывает ряд особенностей, включая ликвидность и эффективность ООО.

Прочтите: Как разделить имущество ООО между учредителями

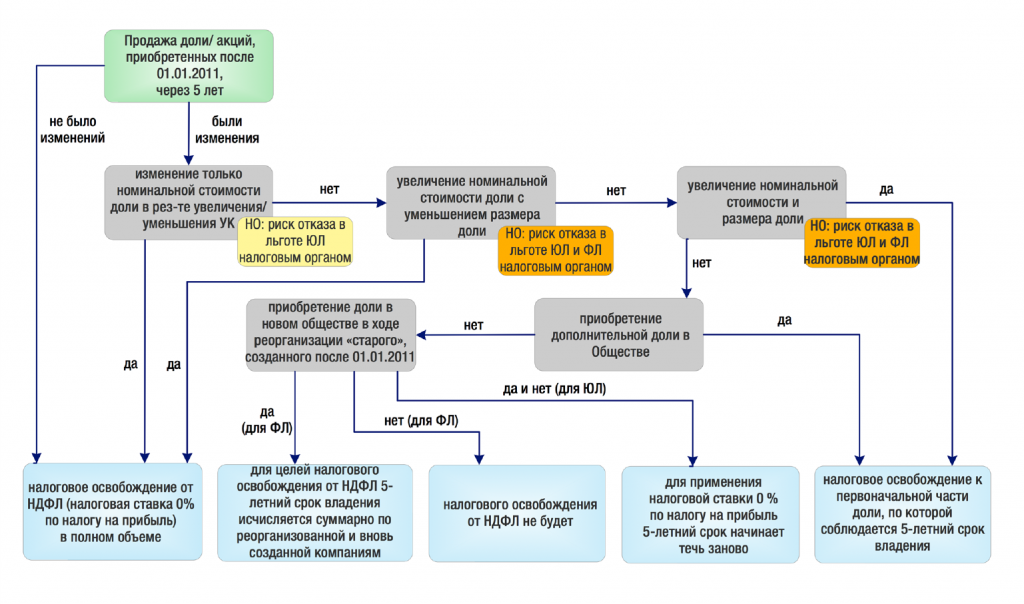

И наконец. При каких способах отчуждения доли/ акций будут действовать налоговые льготы

Налоговые льготы распространяются на ситуации:

-

купли-продажи долей/ акций;

-

выхода участника из Общества и получения им действительной стоимости доли;

-

уменьшения уставного капитала (номинальной стоимости долей/ акций) Общества с возвратом участнику/ акционеру части имущества.

Отмечаем, что Минфин РФ неоднократно отмечал, что налоговое освобождение применяется независимо от того, была ли доля в обществе отчуждена другим участникам, третьим лицам или самому обществу с выплатой действительной стоимости доли. Таким образом, смело не платим налог и при выходе из общества (при соблюдении прочих условий, конечно).

Однако важно! налоговые льготы не применяются при ликвидации общества и распределении имущества ликвидируемой компании. В случае ликвидации компании налогоплательщик может только уменьшить полученный доход на сумму произведенных расходов, связанных с приобретением доли/ акций, или применить вычет 250 000 руб

Налоговое освобождение применяется независимо от того, в какой форме получен доход налогоплательщиком при продаже доли/ акций: в денежной форме, в виде имущества, имущественных прав. То есть, если выходящий из ООО/ АО участник/ акционер в счет оплаты действительной стоимости доли получит от Общества недвижимость, то такой доход не будет облагаться НДФЛ при соблюдении остальных условий применения налогового освобождения.

Как же реализовать право налогового освобождения от НДФЛ

В случае отчуждения физическим лицом долей/акций по договору купли-продажи третьему лицу нет необходимости подавать налоговую декларацию по НДФЛ, так как объект обложения НДФЛ не возникает.

А при выходе участник должен сообщить организации о наличии у него оснований для получения налогового освобождения, чтобы она не выступала налоговым агентом и не удерживала НДФЛ с выплачиваемой ему действительной стоимости доли.

Таким образом, налоговое законодательство дает хорошие возможности по снижению налоговых платежей при продаже бизнеса. Конечно, есть и не бесспорные ситуации, однако их понимание дает возможность выработать оптимальный вариант поведения.

Кроме того, рассмотренные налоговые льготы могут быть полезны не только при продаже всего бизнеса третьим лицам, но и в рамках структурирования бизнеса при необходимости совершить различные трансформационные процедуры (выход из Общества, продажа доли другому лицу, мена долей между собственниками) с целью перехода от текущей модели бизнеса к новой.

Для удобство мы изложили все многообразие ситуаций в виде графической блок-схемы:

1. пп. 2.1. п. 1 ст. 268, ст. 280 НК РФ.

2. п.7 ст. 5 ФЗ от 28.12.2010 № 395-ФЗ (ред. от 02.11.2013) «О внесении изменений в ч. 2 НК РФ отдельные законодательные акты РФ»

3. См. например, письма Минфина РФ от 26.04.2016 г. № 03-04-05/24235, от 29.09.2016 г. № 03-03-06/2/56740; письмо Минфина РФ о

4. Письмо Минфина РФ от 02.12.2013 г. № 03-03-06/1/52260 (в отношении НК РФ), письмо УФНС России по г. Москве

5. Это подтверждается письмом Минфина РФ от 27.10.2011 г. № 03-04-06/4-291 «О налогообложении НДФЛ доходов физических лиц при продаже доли в уставном капитале ООО»

6. См. письмо Минфина России от 15.03.2016 г. № 03-04-06/14288 Об НДФЛ при продаже доли в уставном капитале ООО, если части доли получены в разное время

7. Письмо Минфина РФ от от 24.11.2017 г. № 03-03-06/2/77738

8. письма Минфина РФ от 28.12.2017 г. № 03-04-05/87782, от 22.12.2017 г. № 03-04-05/86203, от 23.06.2017 г. № 03-04-05/39562

9. абз. 2 НК РФ; письмо Минфина РФ от 07.04.2017 г. № 03-04-05/20718

Разновидности сделок с долями ООО

В общей сложности можно выделит две категории сделок с долями ООО исходя из целей и задач их заключения:

- Сделки по продаже (уступке) долей, направленные на изменение состава участников Общества, когда планируется вход и (или) выход участников, в том числе при расширении круга собственников путем перераспределения долей и выкупа доли третьим лицом.

- Сделки, при которых участник-продавец, Общество и (или) покупатель решают свои частные задачи, то есть речь при таких сделках идет сугубо о коммерческом интересе или иной персональной выгоде каждого из участников сделки.

Кроме того, по статусу покупателя сделки с долями бывают:

- в адрес другого действующего участника ООО, планирующего увеличить размер своей доли в компании;

- в адрес самого ООО, когда компания выкупает за свой счет продаваемую участником долю;

- в адрес третьего лица, которое намерено стать новым участником Общества.

Цели, задачи и избранная схема – важные аспекты осуществления сделок с долями ООО. Их нужно определять заранее и в соответствии с ними планировать ход сделки и необходимые процедуры, обязательные для соблюдения согласно закону и уставу компании.

Кому можно продать свою часть уставного капитала?

Отчуждение владельцем своей доли в ООО, (ГК РФ, статья 93), происходит:

- Путем заключения сделки.

- По правилам правопреемства.

- Иными способами, не запрещенными законом.

Купля-продажа долей участников в обществе с ограниченной ответственностью – один из наиболее распространенных способ выхода из общества.

По закону продать свою часть бизнеса можно как другому учредителю, так и третьим лицам. При этом отчуждение доли третьим лицам можно запретить уставом организации.

В ситуациях наложения запрета на продажу части уставного капитала постороннему покупателю иногда возникает вопрос, как же выйти из состава ООО, если участники отказались приобретать долю, а продажа сторонним людям запрещена уставом? Ответ на него предусмотрен законодательством: при подобных условиях продаваемая часть уставного капитала по требованию учредителя приобретается самим обществом.

В том случае, если заключение сделок с третьими лицами не запрещено уставными документами, то продать свои права участия в обществе можно и физическим лицам, и коммерческим компаниям. Закон не устанавливает особых указаний на то, кто вправе приобретать доли в обществе с ограниченной ответственностью.

Как действовать правильно при продаже доли в ООО

Продавцу

Ни в коем случае не нужно скрывать факт официальных семейных отношений и пытаться продать долю без разрешения супруга. Если он будет против, то легко обратится в суд, имущество вернут обратно, а вам придется оплатить убытки супругу и возвратить деньги покупателю. Поэтому лучше оформить сделку честно. А сложные переговоры с упрямым супругом можно доверить юристу.

Если по закону одобрения супруга не требуется, то заблаговременно соберите подтверждающие документы. Копии можно заранее показать нотариусу и, если понадобится, юристу покупателя.

Покупателю

Главное — добросовестно проверьте, что разрешение супруга продавца действительно не нужно. Для этого:

Выясните, был ли в браке продавец на момент вхождения в общество.

К сожалению, просмотреть паспорт на наличие штампа и сверить дату регистрации с датой покупки актива или учреждения ООО может быть недостаточно. Арбитражным судам известны случаи, когда брак продавца был оформлен в другом государстве, а в российском паспорте “семейная” страница была пустой (Дело № А40-167485/2015).

Выясните, был ли ваш контрагент гражданином другого государства. Если да, просите паспорт той страны или справку из зарубежного ЗАГС. Да, потребуется время, но это единственный алгоритм проверки, который надежно защитит от оспаривания сделки.

Новый паспорт тоже должен насторожить — при таком положении опять же спрашивайте у продавца справку из ЗАГС и хотя бы сохранившиеся копии старого документа.

Рекомендации продавцам ООО

Практика показывает, что ООО можно продать более успешно и за более высокую цену, если применять некоторые практические рекомендации.

ООО некоторых видов деятельности лучше продавать частями, разделив на обособленные компании

Проигрыш во времени – процедура несколько дольше, но значительный выигрыш по финансам.

До продажи следует максимально нивелировать все факторы, отрицательно влияющие на стоимость ООО: уладить проблемы правового характера, обеспечить благоприятный внутренний микроклимат.

В период отчуждения бизнеса владельцу стоит переложить некоторые свои функции на менеджеров, чтобы иметь возможность уделить время и внимание продаже.

Обеспечьте вашим менеджерам хорошие условия работы: фирма с высокооплачиваемыми специалистами стоит дороже.

При наличии проблем концентрируйтесь не на сложностях, а на возможностях. При продаже анонсируйте потенциальным покупателям не проблемы, а пути их решения.

Не перехваливайте: слишком радужная картина может насторожить покупателя или разочаровать его в будущем.

Особенности договора купли-продажи недвижимости

Недвижимость – это, как правило, дорогостоящее имущество, поэтому стороны при заключении сделки относительно таких объектов должны быть особенно внимательны. По договору купли-продажи недвижимости продавец обязуется передать в собственность покупателя земельный участок, здание, сооружение, квартиру или другое недвижимое имущество (статья 549 ГК РФ). Заключать такой договор допускается только в письменной форме путем составления одного документа, подписанного сторонами.

Как и для всякого договора купли-продажи, при продаже недвижимости существенным будет описание предмета договора, при этом в описании обязательно должны быть приведены данные, позволяющие определить расположение объекта на земельном участке или в составе другой недвижимости. Такие сведения можно получить из кадастрового паспорта или документов БТИ.

Другим существенным условием договора купли-продажи недвижимости является указание цены, без чего договор будет считаться незаключенным. Если же недвижимость относится к жилой, то Гражданский кодекс предусматривает третье существенное условие – перечень проживающих в нем лиц с указанием их прав на пользование жильем.

Сделка с недвижимостью должна обязательно пройти государственную регистрацию, и переход права собственности к покупателю происходит только после внесения регистрационной записи в ЕГРП и выдачи свидетельства о праве собственности. Недвижимость передается покупателю по передаточному акту, причем это может произойти как до государственной регистрации сделки, так и после нее, в связи с чем Росреестр не может требовать передаточного акта при подаче документов на регистрацию (постановление Президиум ВАС РФ от 20 сентября 2011 г. № 5785/11).

Обязательно необходимо проверить полномочия сторон на участие в сделке купли-продажи недвижимости. Если это ИП или организация, то можно провести стандартную проверку контрагента. Если стороной является физическое лицо, то кроме документа, удостоверяющего личность, от него нужно получить нотариальное согласие супруга на сделку или подтверждение того, что лицо не состоит в браке.

Когда договор купли-продажи недвижимости подписывает лицо, действующее по доверенности, необходимо проверить объем его полномочий, а также то, не была ли отозвана доверенность накануне сделки. По возможности рекомендуется настоять на том, чтобы договор купли-продажи и передаточный акт подписывал не посредник, а сам продавец или покупатель.

Госрегистрацию сделок купли-продажи недвижимости производит Росреестр, а можно подать документы и в многофункциональные центры по предоставлению государственных и муниципальных услуг (МФЦ). При любых сомнениях, которые возникают в процессе заключения договора, рекомендуем обращаться к специалистам этих учреждений. А собственники объектов недвижимости могут заранее обратиться в Росреестр с заявлением о невозможности проведения без их личного участия регистрационных действий с принадлежащим им объектам.

Как купить ООО — пошаговая инструкция

Приобретение действующего ООО – оптимальный вариант, когда стоит необходимость быстро начать бизнес. Но купля-продажа юридического лица таит для потенциального покупателя определенные риски, поэтому такого рода сделки должны проходить в определенной последовательности, которая позволит избежать множества неприятностей в дальнейшем.

В первую очередь необходимо проверить все учредительные документы ООО. Желательно заказать в налоговой выписку из ЕГРЮЛ, которая позволит точно проверить всех учредителей и руководителей данной организации, установить, не начата ли ликвидация предприятия

Сразу необходимо обратить внимание, как часто происходила смена собственников, если сменилось более двух или с момента смены участников прошло менее месяца, то от сделки стоит отказаться. Общение по сделке стоит вести только с учредителем, сделок по доверенности лучше также избегать

Во-вторых, у продавца необходимо запросить всю налоговую отчетность. Следует проследить её соответствие применяемой системе налогообложения, например, отчетность ООО на УСН состоит из одной налоговой декларации, но в компании должны быть и отчеты по среднесписочной численности, и отчеты перед внебюджетными фондами. На основании этих отчетов необходимо проверить налоговую задолженность, для этого стоит попросить продавца произвести сверку расчетов с ФНС. Этот документ позволит не только узнать о недоимках по налоговым платежам, но и о возможных налоговых санкциях, например, штрафах за нарушение кассовой дисциплины или несвоевременную сдачу отчетности.

В-третьих, продавец должен предоставить бухгалтерский баланс, позволяющий оценить финансовое положение компании. Если баланса нет или он не дает объективной картины, то стоит запросить у продавца все документы по хозяйственной деятельности: договора, выписки по расчетному счету

В банковской выписке стоит обращать внимание на расходные операции, собственник бизнеса должен быть в состоянии пояснить не только как снять деньги с расчетного счета ООО, но и для каких целей этот вывод средств использовался. При анализе движения денежных средств необходимо проверить соответствие операций с характером бизнеса, насторожить должны большие суммы входящих платежей, которые в тот же день расходятся мелкими платежками по нескольким контрагентам – это явный признак, что организация занималась обналичиванием денежных средств

На этом этапе имеет смысл заказать и оценку активов для определения реальной стоимости компании. Также здесь выявляются дебиторы и кредиторы ООО, по возможности проводится работа по определению графика погашения задолженностей.

В-четвертых, покупатель должен провести проверку кадровой политики. Проверяется порядок оформления трудовых отношений с работниками, наличие всей необходимой кадровой документации, а также расчеты с персоналом

Если сделке предшествовало увольнение персонала, то важно проверить правильность этой процедуры, особенно как была выплачена компенсация за неиспользованный отпуск при увольнении

В-пятых, если предыдущие этапы не выявили препятствий к сделке, то можно готовиться к заключению договора купли-продажи. На этом этапе лучше всего оставить за собой право подготовки необходимых документов и выбор нотариуса. Составление договора лучше поручить нотариусу, также передачу денег стоит провести в его присутствии – это избавит от возможных претензий со стороны продавца в дальнейшем.

Сохраните статью в 2 клика:

Купить или продать ООО не так уж и сложно, достаточно знать, как правильно провести эту процедуру и защитить себя от недобросовестных участников сделки. Продажа юридического лица – это не просто избавление от бизнеса, это шанс развить свою деятельность в новом направлении. Покупка же готового ООО – это возможность стать собственником собственного дела в короткие сроки, ведь весь процесс продажи занимает несколько часов, после чего можно начинать работать, например, организовывать дропшиппинг или участвовать в тендерах.