Код категории налогоплательщика в 3-ндфл

Содержание:

- Заполняем источники выплат

- Другие коды 2-НДФЛ

- Новые коды доходов

- Код дохода в 3-НДФЛ

- Как заполнять коды в декларации 3-ндфл

- Титульный лист 3-НДФЛ: код страны, налогового периода и другое

- Коды типов дохода 1С: Зарплата и управление персоналом, редакция 3.1

- Разъяснения ФНС

- Электронные трудовые книжки, СЗВ-ТД в ЗУП 3.1 — сборник ответов на вопросы и полезные ссылки

- Код дохода 4800: расшифровка

- К каким доходам нельзя применять код 4800

- Как правильно заполнить строку с кодом 4800 в справке 2-НДФЛ

- Если код 4800 ошибочный

- Код для вычета — не 4800

- Полезные документы

- Введены новые коды доходов и вычетов для НДФЛ.

Заполняем источники выплат

Допустим, в прошлом году мы продали квартиру. И по окончании календарного года нам необходимо заполнить специализированный бланк.

Для этого в программе “Декларация” переходим на вкладку “Доходы, полученные в Российской Федерации”.

При продаже имущества мы заполняем Источники выплат. Для этого нажимаем на плюс и пишем, к примеру, “Продажа квартиры”. Это может быть комната или, например, дом с земельным участком. В большинстве случаев достаточно будет написать только лишь эту фразу.

Иногда рекомендуется писать фамилию, кто у вас купил квартиру: “Продажа комнаты Соседову П.Р.”. Но это тоже не всегда получается корректно, так как покупателей может быть несколько.

Также в некоторых случаях можно указать адрес или город проданной квартиры или другого имущества. Например, “Продажа дома с земельным участком в деревне Простоквашино”. Это актуально в тех случаях, когда вы, например, продаёте 2 квартиры в течение одного календарного года. И используя их адреса, можно легко отличить одну от другой.

Заполнив наименование, нажимаем “Да”. Программа нам выдаёт сообщение о том, что не введён код ОКТМО, и также здесь написано, что при продаже имущества физическому лицу он не нужен. Поэтому нажимаем на кнопку Пропустить.

Коды дохода

Далее мы заносим полученный доход. Нажимаем на плюс в нижнем поле.

При продаже недвижимости мы выбираем код дохода 1510, который означает, что мы получили доход от продажи жилых домов, квартир, комнат, дач, садовых домиков, земельных участков, кроме долей.

Нажимаем в этом окне Да и записываем сумму полученного дохода, то есть стоимость, за которую квартира была продана. Например, сумма продажи составила 2, 7 млн рублей.

Коды расхода

После этого важно выбрать код вычета. При продаже недвижимого имущества здесь возможно 2 варианта вычетов:

- в пределах 1 млн рублей, если у вас нет документально подтверждённых расходов о покупке этой квартиры, в этом случае выбрается налоговый вычет 901.

- в сумме документально подтвержденных расходов, код вычета 903.

Давайте рассмотрим оба примера.

Документы на покупку отсутствуют

Допустим, мы получили продаваемую квартиру в наследство. У нас нет документа, который подтверждает покупку этой квартиры, то есть она нам досталась бесплатно. В этом случае мы можем использовать налоговый вычет в 1 млн рублей. Указываем месяц получения дохода: к примеру, мы продали квартиру в августе прошлого года.

В этом случае, в нашем образце заполнения должны отображаться следующие данные.

После нажатия на “Да” программа уточнит, чтобы декларированный доход был определён как 70% от кадастровой стоимости объекта. Нажимаем тоже “Да”.

Выбираем в меню программы “Просмотр” и смотрим, что у нас получается.

1-й лист идёт с данными на того, на кого составляется налоговая декларация. В разделе 1 у нас отображается налог, который нам необходимо будет заплатить.

Он равен 13% от разницы: из стоимости продажи квартиры мы вычитаем налоговый вычет в 1 млн рублей. В результате получается 1 700 000 рублей = 2 700 000 – 1 000 000. От этой суммы мы вычисляем 13% и получается сумма налога, подлежащая уплате в бюджет 221 000 рублей = 1,7 млн. * 13%

В разделе 2 декларации 3-НДФЛ у нас отображается расчёт налоговой базы. На листе А показаны все доходы, которые были получены в прошлом году. В данной декларации мы указываем только доход от продажи квартиры.

Лист Д2 отображает расчёт имущественных налоговых вычетов по доходам от продажи имущества и имущественных прав. В разделе 1.1 у нас заполняются цифры о нашей проданной квартире.

Есть документы на покупку

Теперь рассмотрим пример, если мы купили квартиру, к примеру, 2 года назад за 2 млн рублей. И вот решили её продать за 2 700 000 руб. В этом случае, будет выгоднее выбрать код вычета 903, то есть в сумме документально подтверждённых расходов. И здесь мы указываем сумму покупки данной квартиры в прошлых периодах – 2 млн рублей.

Смотрим, что у нас получается в итоге. В разделе 1 показан наш налог в данной ситуации. Он у нас вычисляется, как разница между суммой продажи этой квартиры и суммой её первоначальной покупки. Получается 700 000 рублей = 2 700 000 – 2 000 000. 13% от этой суммы составят 91 000 рублей.

Теперь на листе Д2 – расчёт имущественных налоговых вычетов – мы видим занесённые данные в разделе 1.3.

Другие коды 2-НДФЛ

Как мы уже сказали выше, последний раз коды были обновлены в конце 2017 года.

В результате чего свои персональные коды получили следующие виды доходов:

- компенсации за неиспользованный отпуск (код 2013);

- выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главбуху организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников-«северян» (код 2014);

- штрафы и неустойки, выплачиваемые организацией на основании решения суда за несоблюдение в добровольном порядке удовлетворения требований потребителя (код 2301);

- суммы списанного в установленном порядке безнадежного долга с баланса организации (код 2611);

- суммы доходов в виде процента (купона) по обращающимся облигациям российских организаций, номинированным в рублях (код 3023).

Также отдельный код (619) был присвоен вычету в сумме положительного финансового результата, полученного по операциям, учитываемым на индивидуальном инвестиционном счете.

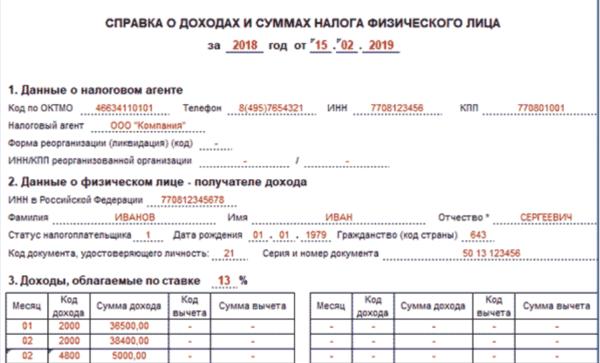

При заполнении справки 2-НДФЛ за 2018 год все вышеперечисленные коды актуальны.

Ключевой реквизит справки о доходах — это коды. 2300 — один из наиболее часто применяемых. Расскажем, что он означает и в каких случаях его нужно указывать.

В справках 2-НДФЛ отражают суммы выплат и соответствующие им коды согласно приказу ФНС от 24.10.17 № ММВ-7-11/820, вступившему в силу с 1 января 2018 года.

Каждой выплате работнику соответствует свой код — для зарплаты, выплат по договорам гражданско-правового характера, отпускных, материальной помощи и других доходов. А что такое код 2300? Подробнее — далее.

Новые коды доходов

В справке 2-НДФЛ налоговые агенты (организации или ИП) отражают только те доходы, источником выплаты которых является они сами. Причем вид выплаченных работнику доходов отражается в справке 2 НДФЛ в виде специального кода.

Какие доходы учитывать

В справку по форме 2-НДФЛ нужно включить все доходы, которые облагаются налогом. Таким образом, учтите все суммы, которые выплатили гражданину, как по трудовому, так и по гражданско-правовому договору (п. 3 ст. 226, ст. 210 НК РФ).

Доходы физических лиц отражаются в разделе 3 справок 2-НДФЛ. В заголовке этого раздела отражается налоговая ставка, применяемая к доходам. Если в течение 2016 года один и тот же человек получал доходы, облагаемые НДФЛ по разным ставкам, то раздел 3 потребуется заполнить отдельно для каждой налоговой ставки.

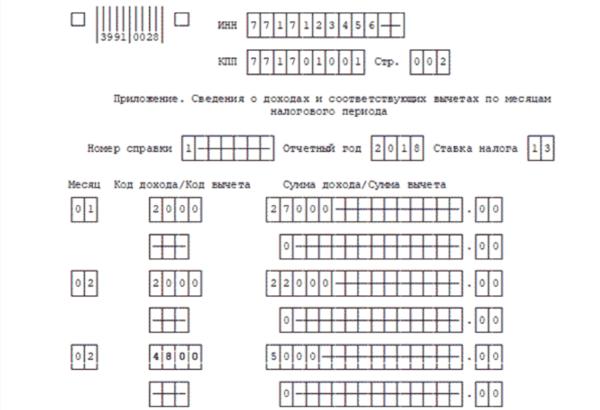

При заполнении таблицы раздела 3 справки 2-НДФЛ нужно применять приложения 1 «Коды доходов» и 2 «Коды вычетов» к приказу ФНС России от 10.09.2015 № ММВ-7-11/387. Каждому виду доходов и каждому виду налоговых вычетов присвоены специальные коды. Например, доходам в виде зарплаты соответствует код 2000. При выплате вознаграждений по другим гражданско-правовым договорам – код 2010, при выплате пособий по временной нетрудоспособности – код 2300. Если для дохода нет специального кода – код 4800. Отражаются коды доходов в разделе 3, например, так:

Основные коды доходов не изменились. Однако с 26 декабря 2016 года значение некоторых кодов доходов обновлены, а также добавлен некоторые коды. В частности, появилось два новых кода, которые потребуется указывать в справках многим налоговым агентам, а именно:

| Новый код дохода | Когда применять |

| 2002 | Если премия связана с производственными результатами и является частью оплаты труда. |

| 2003 | Для премий и других вознаграждений, которые компания платит за счет чистой прибыли. |

Код дохода в 3-НДФЛ

Сведения о том, как заполнить З-НДФЛ за прошедший год предоставлены на официальном сайте ФНС. На онлайн-ресурсе можно найти примеры оформления декларации с учетом различных нюансов, а также образцы заявлений.

Как указать сразу несколько видов

Доходы от любых продаж отражаются в кодах «01», «02», «03». Как правильно выбрать между первыми двумя кодами? Чтобы разобраться какой вариант от продажи недвижимости выбрать, необходимо понимать особенности определения налогооблагаемой базы по операциям, связанным с продажей собственности.

Напомним, что действующий бланк декларации 3-НДФЛ утверждён приказом Налоговой службы России от 24 декабря 2021 года № ММВ-7-11/671 (в редакции приказа от 25.10.2021 № ММВ-7-11/822). Строка 020 – «Код вида дохода» расположена на Листе А декларации, в котором отражают заработки от источников в России: Условно Лист А поделён на 3 одинаковые части. Но их может быть и больше. Например, когда данную отчётность человек подаёт сразу по нескольким основаниям: был доход от продажи квартиры, от сдачи жилья в аренду, от получения подарка свыше 4000 рублей, от дивидендов, зарплатные средства и др.

Отметим, что код вида дохода «06» может фигурировать на Листе А не один раз. Прежде всего, когда доход человек получал и по трудовому соглашению, и по гражданско-правовому договору (с тем же работодателем или иным заказчиком, подрядчиком). Также см. «». Как известно, декларацию по форме 3-НДФЛ люди заполняют в трёх случаях: 1.

Код вида доходов в 3-НДФЛ за 2021 год

В приложении 1 для кода дохода отведена строка 020, а в приложении 2 — строка 031. Коды видов доходов, приводимые в приложениях 1 и 2 к разделу 2, принципиально различны. Для приложения 1 они перечислены в приложении № 3 к Порядку заполнения 3-НДФЛ, содержащемуся в приказе ФНС от 03.10.2021 № ММВ-7-11/569@, которым утверждена и форма декларации.

Для облагаемых выплат физлицам ФНС установила более 50-ти кодов. Однако и их не хватило, чтобы зашифровать все возможные облагаемые поступления физлицам. Поэтому доходы, для которых не установлен отдельный код, указываются справках с кодировкой 4800.

В 2021 году коды доходов и вычетов по НДФЛ нужны при заполнении отчетности. Мы составили для вас удобную таблицу с расшифровкой по всем кодам, подготовили бесплатные справочники и образцы документов, полезные ссылки.

Полезные документы

Фирмы, предприниматели, у которых есть наемные сотрудники, а также «самозанятые» ИП и частники сдают справки в налоговую, если они выдавали физлицам вознаграждения, облагаемые налогом. К таким вознаграждениям относятся следующие денежные и неденежные выплаты физлицам:

Здесь заполняются и другие строки, в отличие от первого раза. Нужно рассчитать в 3-НДФЛ Приложение 7 строку 100 — часть использованного вычета. Переписываете его с прошлогоднего листа — в листе Д1 это строка 210.

- в договоре купли-продажи;

- если у вас нет договора, вы можете узнать номер купленного имущества на сайте Росреестра; в свободном доступе ведомство выдает справочную информацию о любых объектах недвижимости.

Как узнать номер объекта для 3-НДФЛ?

Механизм вычета: база за 2021 год составляла 600 000, из них был удержан и уплачен работодателем налог — 78 000. Каратаев подал документы в 2021 году и применил право на вычет. Из базы вычитается сумма вычета (отсюда и название — вычитание из базы): 600 000 — 2 000 000, но база не может быть отрицательной и приравнивается нулю. После применения вычета ИФНС как бы производит перерасчет, и база становится нулевой. Если база нулевая, то и налог нулевой, а значит, удержанная и уплаченная в прошлом году сумма — 78 000 — излишне уплаченная. Каратаев пишет заявление на возврат излишне уплаченной суммы, и ему их возвращают на указанный в заявлении счет.

В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю

Как заполнять коды в декларации 3-ндфл

Как указать сразу несколько видов Зачастую происходит так, что одно и то же физическое лицо имеет сразу несколько доходов, которые относятся к разным типам. В подобных ситуациях у налогоплательщиков начинают возникать мысли, что им понадобится оформлять сразу несколько бланков 3-НДФЛ. Однако это вовсе не так, поскольку лист А составлен таким образом, что в него можно внести больше одного типа прибыли.

Данный лист разделен на три одинаковые части, отделенные друг от друга чертой. В каждой из них специально отведено место для внесения вида дохода. В самой верхней части необходимо указывать код, предназначенный для шифровки основного типа прибыли, а затем уже ниже прописать цифры, соответствующие кодам дополнительных доходов.

Титульный лист 3-НДФЛ: код страны, налогового периода и другое

Таким образом, для Российской Федерации введена числовая комбинация – 643.Чтобы узнать код любой другой страны, необходимо просто воспользоваться общероссийским классификатором. Например, Австрийской Республике присвоен код 040, Греции – 300, Израилю — 376, Колумбии — 170, Корейской Народно-Демократической Республике – 156.Учитывая вышеизложенную информацию, налогоплательщику, оформляющему первый лист 3-НДФЛ, который является гражданином Российской Федерации, в поле, подписанном как код страны, нужно поставить цифровую комбинацию 643.На титульном листе отведено сразу два поля, требующих указания налогового периода, за который физическое лицо претендует на начисление вычета.

Первое поле состоит из двух ячеек, в которые нужно вписать код периода, а второе – из четырех, предназначенных для внесения года, дающего право налогоплательщику на возмещение НДФЛ.Федеральная налоговая служба 26 ноября 2014 года ввела в действие приказ под номером ММВ-7-3/600, в котором прописаны все существующие коды налоговых периодов. Предлагаем рассмотреть основные из них, которые чаще всего указываются в налоговых декларациях:

- 35-45 – шифр 35 прописывается в тех ситуациях, когда физическое лицо желает возместить налог за период, равный одному месяцу, 36 — двум месяцам, 37 – трем, и так далее до числа 45, предназначенного для налогового периода длительностью одиннадцать месяцев;

- 34 – данный код предназначен для претендентов на вычет, предоставляющих в бланке 3-НДФЛ информацию о своих доходах за отрезок времени, равный одному году;

- 50 – этот код необходим для обозначения последнего налогового периода в случае прекращения деятельности предприятия.

Жирным шрифтом на титульной странице налоговой декларации написано такое словосочетание, как сведения о документе, удостоверяющем личность. И первое, что требуется указать в данной графе, – это код документа.Поскольку действующим налоговым законодательством предусмотрено одновременно несколько видов деловых бумаг, с помощью

Образец 3-НДФЛ(13%) при стандартных налоговых вычетах

Нужно заполнить только Титул, Р.1, Р.2, Лист А, Лист Е1.

Новая форма с 2021 года (утверждена в октябре 2021 года).

. Исправьте данные в форме на свои с учётом поправок (смотрите первое предложение).

Пошаговая инструкция: ШАГ 1 Заполняем Лист Титул (Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ)).

Здесь всё просто: указываем номер корректировки (при первой подаче ставим цифру «0», при подаче после коррекции — «1», после второй коррекции — «2» и т.д.) Указываем налоговый период (код) — если декларация подается за год, то указываем цифру 34. Налоговый период — год, за который подаётся декларация.

Код страны — 643 (Российская Федерация). Указываем свои данные. Код вида документа — 21 (паспорт).

Образец заполнения декларации 3-НДФЛ Титул. ШАГ 2 Заполняем Р1 (Раздел 1.

Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета). Образец заполнения декларации 3-НДФЛ Р.1 КБК 1821 0100 110. Налог на доходы физических лиц с доходов, облагаемых по налоговой ставке, установленной пунктом 1 статьи 224 Налогового кодекса Российской Федерации, за исключением доходов, полученных физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, частных нотариусов и других лиц, занимающихся частной практикой КБК для уплаты ЕНВД (единый налог на вмененный доход) 18 210 502 010 021 000 000единый налог на вмененный доход за 2015, 2021 годы 18 210 502 010 022 100 000пени за 2021 год 18 210 502 010 022 000 000пени за 2021 год 18 210 502 010 023 000 000штрафы за 2015, 2021 годы КБК для уплаты УСН (упрощенная система налогообложения) 18 210 501 011 011 000 000налог с объекта обложения – доходы (6%) за 2015, 2021 годы 18 210 501 011 012 100 000пени — налог с объекта обложения доходы (6%) за 2021 год 18 210 501 011 012 000 000пени — налог с объекта обложения доходы (6%) за 2021 год 18 210 501 011 013 000 000штраф — налог с объекта обложения доходы (6%) за 2015, 2021 годы 18 210 501 021 011 000 000налог с объекта

Коды типов дохода 1С: Зарплата и управление персоналом, редакция 3.1

В приложении версии 3.1.10.443 и выше существует указание новых кодов типа дохода в таких документах, как «Ведомость в банк» и «Ведомость на счета» в категории «Выплаты».

При заполнении ведомости на начисление зарплаты, внимательно посмотрите на новую графу «Вид дохода».

Значения в нем соответствуют определенным кодам:

- Зарплата и другие доходы с ограничением взыскания – 1.

- Доходы, на которые невозможно обратить взыскание (без оговорок) – 2.

- Доходы, на которые невозможно обратить взыскание (с оговорками) – 3.

- Доходы без ограничения взысканий – тогда код не нужен.

Появилась колонка «Взыскано». В ней нужно указывать удержанные средства по исполнительным листам. Если при заполнении ведомости с кодом 1, к примеру, в ней оказались суммы, которые необходимо перечислить по другим основаниям, необходимо удалить их из документа вручную и сформировать другую ведомость с правильным кодом.

Документы на выплату, начиная с 1 июня создать без указания типа дохода не получится.

Некоторые организации при начислении зарплаты и других доходов гражданам применяют выгрузку реестра перечислений в банк. Чтобы реестры выгружались с указанием кода типов дохода, перейдите в категорию «Выплаты», выберите «Зарплатные проекты», окажитесь в нужном проекте и в графе «Формат файла» нажмите «Стандарт ЭОИ с банком (версия 3.6)».

С редакции 3.1.14 заполнение кода типа дохода при перечислении и заполнении ведомостей будет осуществляться в автоматическом порядке.

Остались вопросы? Закажите консультацию наших специалистов!

Материальная помощь к отпуску в 1С: ЗУП ред. 3.1

Как отозвать электронный счет-фактуру?

Разъяснения ФНС

Для премии в 2-НДФЛ код дохода 2002 выбирается в случае, когда вознаграждение начислено:

- по итогам трудовой деятельности за определенный период времени (месяц, год, квартал);

- за особо важные поручения или задания;

- в связи с присвоением почетного звания;

- в связи с получением наград за производственные достижения.

В справке ставится 2003 код по НДФЛ, если премия:

- выдана к юбилею;

- начислена к празднику;

- предназначена для дополнительного стимулирования;

- относится к иным выплатам, не связанным с выполнением трудовых или служебных обязанностей.

Иногда не получается однозначно отнести доход к тому или иному показателю. В сложных случаях выбора кода дохода для премии в 2020 году налоговому агенту рекомендуется обращаться с подробным запросом в ФНС России.

Пример 4

Таким образом, для разных видов премии код дохода НДФЛ может отличаться. Причем показатель не зависит от периодичности выплаты. Налоговый агент самостоятельно определяет, к какому коду отнести начисленное вознаграждение, руководствуясь действующим справочником кодировки доходов и собственным Положением о премировании (или иным локальным документом), позволяющим определить источник и порядок назначения сумм поощрения. Для премий коды дохода по НДФЛ в 2020 году – 2002 или 2003, в зависимости от причины выплаты.

Электронные трудовые книжки, СЗВ-ТД в ЗУП 3.1 — сборник ответов на вопросы и полезные ссылки

С 1 января 2020 г. начался переход на электронные трудовые книжки. До середины февраля 2020 г. все работодатели должны сдать первый отчет по форме СЗВ-ТД. Не смотря на то, что срок сдачи уже достаточно близок, информация по данному направлению постоянно изменяется и уточняется. Я постаралась собрать ключевые моменты, касающиеся перехода на электронный формат ведения трудовых книжек сотрудников в программе ЗУП 3.1, которые возникли при изучении этого нововведения. Данный сборник будет полезен как бухгалтеру/кадровику, так и 1С программисту или консультанту, сопровождающему переход. Весь предложенный материал можно найти самостоятельно, моей целью было собрать разные источники воедино дабы облегчить работу моим коллегам. В связи с тем, что информация может корректироваться и уточняться, необходимо проверять ее актуальность, поэтому в каждом найденном ответе указан источник для проверки

Внимание — данный сборник является справочным, работодатель должен руководствоваться исключительно Законодательством об электронных трудовых книжках. В сборник первоначально вошли только те вопросы, с которыми я столкнулась в своей работе лично, поэтому критика и предложения по дополнению приветствуются!

!!!UPD — произошло значительное изменение функционала СЗВ — ТД https://its.1c.ru/db/updinfo#content:701:1:issogl2_2

Код дохода 4800: расшифровка

Код 4800 — последний в приложении 1. В нем он расшифровывается как «иные доходы». Поясним в таблице 1, что к ним относится.

Таблица 1. Основные доходы по коду 4800 в справке 2-НДФЛ

- Суточные сверх необлагаемой НДФЛ нормы:

- более 700 руб. в сутки при командировках по России;

- более 2500 руб. — за границу

п. 3 ст. 217 НК РФ, письма Минфина от 01.02.2017 № 03-04-09/5325, ФНС от 19.09.2016 № БС-4-11/17537

- Суммы доплаты до среднего заработка к пособиям, выдаваемым работодателям за свой счет (по беременности и родам, по болезни и т. п.)

п. 1 ст. 217 НК РФ

- Сумма увеличения номинальной стоимости доли участника в уставном капитале

п. 5 ст. 226 НК РФ, письмо ФНС от 30.03.2016 № БС-4-11/5443

К каким доходам нельзя применять код 4800

Последняя корректировка ФНС детализировала доходы физлиц. Появилось пять новых кодов. К таким видам выплат больше нельзя применять 4800 код. Перечислим новые коды, предназначенные для них:

- 2013 — компенсации за неиспользованных отпусков;

- 2014 — выходные пособия, суммы среднемесячного заработка на период трудоустройства, выплата компенсаций руководителям, а также их заместителям и главным бухгалтерам в части, превышающей в целом 3-кратный размер среднемесячного заработка (шестикратный для работодателей, расположенных в районах Крайнего Севера и приравненных к ним местностях);

- 2301 — суммы штрафов и неустоек за несоблюдение Законом о защите прав потребителей от 07.02.92 № 2300-1;

- 2611 — безнадежные долги, списанные с баланса в установленном законодательством порядке;

- 3021 — проценты (купоны), полученные по обращающимся облигациям российских компаний, номинированным в рублях и эмитированным после 01.01.2017 года.

Также следует знать, что в справку 2-НДФЛ включают только налогооблагаемые суммы. То есть необлагаемые суммы не могут попасть в строки с 4800 кодом.

Суммы, которые облагаются НДФЛ до определенного предела следует включать в справку. В противном случае, информация о поступлениях физлицу будет недостоверной.

Как правильно заполнить строку с кодом 4800 в справке 2-НДФЛ

Правильное указание кода дохода 4800 в 2-НДФЛ рассмотрим на примере командировочных выплат.

В соответствии с положением о командировках работнику положены суточные в размере 1700 рублей в день при поездках по России. Сотрудника направили в командировку в г. Тверь на 5 дней.

1800 руб. х 5 дн. = 9000 руб.

700 руб. х 5 дн. = 3500 руб.

- НДФЛ удерживают из суммы:

9000 — 3500 = 5500 руб.

Ее указывают с кодом 4800 в справке 2-НДФЛ.

Если код 4800 ошибочный

Если у физлица есть иные доходы, для которых предусмотрены отдельные коды, но налоговый агент показал их по строке с кодом 4800, сведения считаются недостоверными. Инспекторы могут оштрафовать налогового агента на 500 рублей (п. 1 ст. 126.1 НК РФ).

В таком случае следует сдать уточненную справку. При этом в поле «Номер корректировки»:

- ставят “01” при подачи уточнения впервые;

- “02” при подаче второго уточнения и т. д.

Дату указывают новую.

Вместо кода 4800 ставят правильные коды из приложения 1 к приказу № ММВ-7-11/387@.

Также рассмотрим пример ситуации, когда налоговый агент не отразил доходы с кодом 4800 в справке.

Работник в течение года получил от работодателя в размере, не превышающем 4000 руб.:

- Материальную помощь;

- Подарки;

- Возмещение расходов на лечение.

Общая сумма полученных за год “льготных” доходов, полученных человеком за год, превысила 4000 руб.

Бухгалтер не отразил в справке 2-НДФЛ сумму превышения. У инспекторов возникли претензии. Они посчитали, что данные о льготируемых доходах не указаны. В соответствии со статьей 129.1 НК РФ решено выписать штраф. Сумма штрафа составит от 5000 до 20 000 руб.

Код для вычета — не 4800

Вычеты — это суммы дохода, которые освобождены от обложения НДФЛ. В справках обеих форм их также показывают с кодами. Но у них есть свой код 620 «Иные суммы, уменьшающие налоговую базу в соответствии с главой 23 НК»

Код 620 используют в отношении:

- сумм дополнительных взносов на трудовую или накопительную части пенсии; — отрицательного результата сделки с ценными бумагами, обращающимися на организованном рынке ценных бумаг, полученного за отчетный период;

- общей суммы расходов по финансовым операциям с инструментами срочных сделок не обращающихся на фондовом рынке.

Полезные документы

Фирмы, предприниматели, у которых есть наемные сотрудники, а также «самозанятые» ИП и частники сдают справки в налоговую, если они выдавали физлицам вознаграждения, облагаемые налогом. К таким вознаграждениям относятся следующие денежные и неденежные выплаты физлицам:

Кто должен знать код дохода в справке 2 НДФЛ 2021 год

Если в 2021г. фирма, предприниматель или частник выплачивали физлицам такие суммы, то сдавать справку по новой форме обязательно. А чтобы правильно заполнить отчетность, нужно знать код дохода в справке 2 НДФЛ 2021 год.

Расходы по операциям с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются ценные бумаги, фондовые индексы или иные производные финансовые инструменты, базисным активом которых являются ценные бумаги или фондовые индексы, учитываемым на индивидуальном инвестиционном счете

Сумма убытка по операциям РЕПО, принимаемого в уменьшение доходов по операциям с ценными бумагами, обращающимися на рынке ценных бумаг, в пропорции, рассчитанной как отношение стоимости обращающихся ценных бумаг, являющихся объектом операций РЕПО, к общей стоимости ценных бумаг, которые являются объектом РЕПО

Где в справке 2-НДФЛ ставятся коды вычетов в 2021 году

Так вот в новой справке для ИФНС расшифровку сведений о доходах и вычетах по месяцам потребуется вносить в отдельное приложение к справке. При этом стандартные, социальные и имущественные налоговые вычеты в приложении к справке не отражаются. Для них отведен раздел 3 в самой справке.

→→→→Коды доходов В 2021 году (приказом ФНС № ММВ-7-11/820@) в действующий перечень кодов видов доходов и по НДФЛ были внесены изменения. Новые коды применяются с 1 января 2021 года и необходимы при заполнении в 2021 году. В таблице ниже представлен полный перечень кодов доходов по НДФЛ: Таблица.

37, 38, 39 ГК РФ. Заключая такой договор, исполнитель обязуется выполнить определенный объем работ или оказать услуги по заданию заказчика из своих материалов и своими средствами. Однако допускаются случаи, когда заказчик снабжает исполнителя своими материалами, предоставляет ему свое оборудование.

Договор ГПХ: налоги и взносы в 2021 году

> > > Налог-налог 12 февраля 2021 Страховые взносы по ГПД в 2021 годах так же, как и взносы, начисляемые на доходы работников, оформленных по трудовым договорам, рассчитываются и уплачиваются с учетом обновившихся правил.

417439 ноября 2021 Проверьте расшифровку кодов доходов и вычетов по НДФЛ в 2021 году по таблице. ФНС обновила форму справки 2-НДФЛ, но в бланке остались поля для кодов. Мы рассмотрели особенности заполнения часто используемых кодов доходов и вычетов в 2-НДФЛ за 2021 год.

Введены новые коды доходов и вычетов для НДФЛ.

Комментарий

Приказом ФНС России от 28.09.2021 № ЕД-7-11/844@ внесены изменения в перечень кодов видов доходов и вычетов, применяемых для целей НДФЛ (утв. приказом ФНС России от 10.09.2015 № ММВ-7-11/387@).

Введены отдельные коды для следующих доходов:

1401 — доходы, полученные от сдачи в аренду или иного использования жилого недвижимого имущества;

1402 — доходы, полученные от сдачи в аренду или иного использования недвижимого имущества (за исключением доходов, полученных от сдачи в аренду или иного использования жилого недвижимого имущества);

2004 — суммы выплат ежемесячного денежного вознаграждения за классное руководство педагогическим работникам государственных и муниципальных общеобразовательных организаций, производимые за счет средств федерального бюджета;

2015 — суточные, превышающие 700 рублей за каждый день нахождения в служебной командировке на территории Российской Федерации, и превышающие 2500 рублей за каждый день нахождения в служебной командировке за пределами территории Российской Федерации;

2721 — стоимость имущества, полученного в порядке дарения (за исключением имущества, полученного в порядке дарения, налоговая база по которому определяется в соответствии с п. 6 ст. 210 НК РФ);

2763 — суммы материальной помощи, оказываемой образовательной организацией, по основным профессиональным образовательным программам, студентам (курсантам), аспирантам, адъюнктам, ординаторам и ассистентам-стажерам;

3011 — доходы в виде выигрышей, полученных от участия в лотерее.

Введены коды для следующих вычетов:

280 — сумма ставки или интерактивной ставки, уменьшающая сумму выигрышей, полученных от участия в азартных играх, проводимых в букмекерской конторе и тотализаторе;

323 — стоимость приобретенных налогоплательщиком за счет собственных средств лекарственных препаратов для медицинского применения, назначенных лечащим врачом ему, его супругу (супруге), родителям, детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет (в размере фактически произведенных расходов, но с учетом ограничения, установленного п. 2 ст. 219 НК РФ);

329 — сумма уплаченных налогоплательщиком в налоговом периоде за счет собственных средств за физкультурно-оздоровительные услуги, оказанные ему, его детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет физкультурно-спортивными организациями, индивидуальными предпринимателями, осуществляющими деятельность в области физической культуры и спорта в качестве основного вида деятельности (в размере фактически произведенных расходов с учетом ограничения, установленного );

511 — вычеты из суммы доходов в виде выигрышей, полученных участниками азартных игр и участниками лотерей;

512 — вычет из сумм материальной помощи, оказываемой образовательной организацией по основным профессиональным образовательным программам, студентам (курсантам), аспирантам, адъюнктам, ординаторам и ассистентам-стажерам.

Новые коды видов доходов и вычетов применяются с 9 ноября 2021 года.

Коды будут доступны в учетных решениях «1С:Предприятия 8» с выходом ближайших релизов.