Коммерческие автомобили в лизинг

Содержание:

- Лизинг и аренда: в чем разница?

- Какие преимущества и недостатки дает лизинг юридическому лицу

- Достоинства и недостатки лизинга для юридических лиц

- Причины для покупки автомобиля в лизинг

- Лизинг для физических лиц

- Понятие

- Что такое лизинг авто

- Плюсы и минусы лизинга автомобиля юридическим лицом

- Условия покупки авто в лизинг

- Договор лизинга

- Основные объекты лизинга автомобиля для юридических лиц

- Необходимые документы для оформления документов

- Лизинг для юридических лиц – виды и особенности

- Основные требования лизинговой компании к лизингополучателю – юридическому лицу

- Как взять машину в лизинг

- Оформляем фуру в лизинг за 7 шагов

- Какие документы необходимы для заявки

- Как купить машину в лизинг юридическому лицу – пошаговая инструкция

Лизинг и аренда: в чем разница?

Лизинг очень похож на аренду — клиент лизинговой компании, по сути, арендует имущество на протяжении всего срока договора. В обоих случаях есть владелец имущества, который готов его сдать на определенных условиях. Но между лизингом и арендой есть разница, причем весьма существенная. Ниже — ключевые параметры, по которым вы можете выбрать подходящий способ пользования имуществом и понять отличия.

| Параметры | Лизинг | Аренда |

| Правовая основа | Федеральный закон «О финансовой аренде (лизинге)» |

Гражданский кодекс РФ, ст.34. Федеральные законы об отдельных видах аренды. |

| Срок договора | Длительные сроки, которые, чаще всего, равны или близки к сроку полной амортизации имущества | Короткие сроки, которые можно продлить |

| Имущество | Нерасходуемое имущество, которое не имеет срока годности и не является природным объектом | Нерасходуемое имущество, которое не имеет срока годности и не ограничено в обороте |

| Возможность получения имущества в собственность | Есть | Нет |

| Право выбора имущества | Клиент сам выбирает имущество, которое хочет получить в лизинг | Клиент выбирает имущество из того, что ему предложит арендодатель |

| Пакет документов | Нужны документы, которые подтверждают существование бизнеса и платежеспособность | Подтверждать платежеспособность не нужно |

| Участники сделки | Арендодатель и арендатор | Лизинговая компания, клиент и продавец имущества. В сделке также могут участвовать страховые компании, юридические агентства и пр. |

| Ответственность за соответствие имущества заявленным требованиям | Несет арендодатель | Несет лизинговая компания, если сама предлагает имущество в лизинг и ищет продавца |

| Ответственность за утрату/порчу имущества | Несет арендодатель | Несет клиент |

| Субъект страхования имущества | Арендодатель | Чаще всего, клиент |

Какие преимущества и недостатки дает лизинг юридическому лицу

Если тщательнее рассмотреть предлагаемые предпринимателям преимущества договора лизинга, получится такой список:

- машина покупается, обслуживается и доставляется клиенту на средства лизинговой компании;

- обратившееся за деньгами предприятие выбирает на чей баланс ставить приобретаемое имущество;

- из-за большей продолжительности договора лизинга размеры регулярных платежей уменьшаются, чего невозможно достигнуть при взятии банковского кредита;

- для оформления лизинга не нужен залог, как и поручители;

- платежи вносятся на основании индивидуальной договоренности, а регулярность ограничена только фантазией участвующих сторон – можно платить ежемесячно, поквартально, раз в год и так далее.

Когда действие договора заканчивается юридическое лицо вправе выкупить арендованную машину. В этом случае оплачивается только остаточная стоимость. Часто лизингодатели, желая поскорее отбить вложенные в имущество средства, составляют план погашения так, что к моменту полной выплаты долга предпринимателям остается доплатить ничтожную сумму.

Оформления лизинга предпочтительнее для юридических лиц, приобретающих специализированный транспорт:

- пассажирские или бывшие в употреблении автомобили;

- грузовики и автобусы;

- технику для погрузочных работ, произведенную как на отечественных, так и на размещенных за пределами России предприятиях.

С решением лизинговые компании не затягивают. Максимум за два дня обращение рассмотрят и либо подпишут с обратившимся бизнесменом договор, либо откажутся. Рассмотрение заявки на банковский кредит отнимет больше времени.

Достоинства и недостатки лизинга для юридических лиц

Рассматривая лизинговую схему приобретения транспорта, организации должны учитывать все плюсы и минусы операции. Несмотря на явные преимущества, этот финансовый инструмент имеет и ряд недостатков.

Выгоды от заключения лизинговых сделок

Самое главное преимущество, которое дает автомобильный лизинг для юр лиц, — уменьшение базы налогообложения. Правила налогового учета позволяют зачислять все лизинговые платежи в состав расходов, что уменьшает налог на прибыль. НДС при внесении регулярных платежей также подлежит возврату.

Прочие достоинства приобретения машины в лизинг для юридического лица:

- Нет необходимости изымать приличную сумму из оборота или привлекать кредитные средства под залог имущества предприятия.

- Сохранение инвестиционной привлекательности компании. В бухгалтерском балансе лизинг отразиться, как арендные отношения, а не в сумме кредитов.

- Представителям малого и среднего бизнеса бывает достаточно сложно взять кредит, а лизинговые компании отказываются оформить сделку крайне редко.

- Быстрое формирование или обновление автопарка без крупных расходов оборотных средств.

Среди минусов процедуры лизинга для ООО можно отметить:

- непродолжительность срока действия договора (не более 5 лет);

- отсутствие права самостоятельно выбирать страховую компанию и СТО;

- запрет на использования авто для субаренды или передачу третьим лицам;

- оплата лизингодателю простоя в случае кражи транспорта или ДТП (за весь период вплоть до получения страховой компенсации);

- риск потери машины из-за несвоевременности платежей. Если банки за просрочку наказывают штрафами, то лизинговые компании более категоричны и сразу разрывают договор.

Важно! Потерять транспортное средство можно из-за финансовых проблем самого лизингодателя. Поэтому подобного рода сделки рекомендуется заключать только с надежными проверенными компаниями

Причины для покупки автомобиля в лизинг

Лизинг — один из самых выгодных способов финансирования для юридических лиц. Такой финансовый инструмент дает возможность получать не только налоговые преференции, но и организовать работу фирмы более эффективно.

Цена ниже рыночной стоимости

Один из главных критериев в вопросе выбора между лизингом и покупкой — остаточная стоимость автомобиля, по которой его можно будет выкупить по окончанию срока аренды. Рассчитывает его лизинговая компания, чтобы определить сумму ежемесячных платежей.

Обычно ежемесячный платеж рассчитывают, как разницу цены продажи и остаточной стоимости, разделенную на количество месяцев. Часто лизинговые компании предварительно договариваются о цене выкупа автомобиля, чтобы предложить клиенту оптимальные условия аренды.

Обратите внимание! Если остаточная стоимость слишком низкая, то чаще всего юридическому лицу выгоднее будет купить автомобиль

Отличное состояние авто

Если речь идет о новом автомобиле, то на момент оформления лизинга предприятие получает в распоряжение транспортное средство в отличном техническом состоянии.

Быстрый способ создать собственный новый автопарк

Если поддерживать текущее состояние, проводить своевременно осмотр и техническое обслуживание, после окончания договора лизинга можно выкупить авто, которое прослужит еще долгое время.

С таким подходом, лизинг автомобиля для ИП или ООО — разумное вложение средств.

Большой пробег

В конце срока аренды лизингодатель оценивает автомобиль, определяя остаточную стоимость. Такая оценка включает ограничения по пробегу, который транспортное средство может проехать.

Если предприятие, которое пользуется автомобилем на условиях лизинга, превысило такое количество километров, каждый из них будет оплачиваться отдельно.

Избежание хлопот при покупке

Не всегда юридические лица имеют время и желание заниматься длительным подбором автомобиля для покупки. Услуги лизинговых компаний позволяют оформить все намного быстрее.

От предприятия требуется, в основном, только выбрать хорошую компанию. Далее уже лизингодатель будет решать все юридические вопросы, заниматься сбором документов для оформления сделки.

Лизинг для физических лиц

Для частных лиц покупка автомобиля в лизинг тоже доступна. Если говорить о лизинге автомобиля для физических лиц простыми словами, то этот способ приносит максимальную выгоду при покупке дорогих авто иностранного производства. Но по данным на начало года, простые россияне в 2018 году чаще всего покупают бюджетные машины. Это касается не только небольших населенных пунктов, но и крупных городов, таких как СПб и Москва.

По отзывам клиентов, условия лизинга особо не отличаются от банковского кредитования. Аналогично требуется подтвердить платежеспособность, внести авансовый платеж и так далее.

По итогу, для обычного человека лизинг и автокредит практически не отличаются. В обоих случаях за неуплату платежей авто будет конфискован, а ранее внесенные платежи уже не будут возвращены.

Понятие

Слово «Лизинг» произошло от английского to lease, что коротко переводится как передача имущества в аренду. Однако, в него входит гораздо больше процессов, к которому имеет отношение следующий круг участников:

- получателя ТС – в качестве него выступает юр. лицо, то есть мелкие или крупные компании, которые приобретают транспортные средства для пользования;

- поставщика – это дилер или производитель ТС, сотрудничающий с компанией, занимающейся лизингом;

- лизингодателя – лизинговая компания, являющаяся звеном связи между лизингополучателем и поставщиком, она приобретает автомобиль для последующей сдаче в аренду с правом выкупа;

- СК – компания, оформляющая страховки для лизингополучателя.

Лизинг авто для юридических лиц раскрывает оптимальные условия пополнения автопарка для различных целей. Оно может быть поставлено на учет предприятия в общем режиме, откуда будут списываться ГСМ, предназначенные на обслуживание.

Что такое лизинг авто

Приобретение автомобиля в лизинг – уже довольно распространенное на практике явление. Чаще всего этой услугой пользуются юридические лица. А что, вообще, значит, взять авто в лизинг?

Если говорить простыми словами, то лизинг авто – это долгосрочная аренда транспортного средства с возможностью выкупить его.

Практическая суть этой финансовой операции заключается в следующем: компания или ИП может расширить автопарк, а поставщик и лизинговая компания получает стабильную прибыль в течение срока действия договора.

Рассмотрим, как работает схема лизинга. На самом деле, все довольно просто: вы выбираете автомобиль, лизинговая компания покупает его и сдает вам в аренду за определенную сумму.

Отметим, что существует 2 типа лизинга автомобилей:

- Финансовый. После окончания срока действия договора вы сможете выкупить машину.

- Оперативный. В этом случае вы обязаны вернуть авто лизингодателю.

На весь период действия договора автомобиль страхуется, а в случае форс-мажора страховка покроет расходы. Далее подробно разберемся с условиями получения автомобиля в лизинг.

Плюсы и минусы лизинга автомобиля юридическим лицом

Агрегируем все преимущества и недостатки лизинговой схемы для частных фирм.

Преимущества

Их очень много. И имеет смысл начать с самых фундаментальных:

- Лизинг дает возможность даже очень скромным компаниям с минимальными капиталами получить в пользование дорогостоящие объекты основных средств, которые позволяют вести рентабельный бизнес. Кроме того, несомненным плюсом лизинга является тот факт, что при его использовании развитие бизнеса происходит более интенсивно.

- Лизинг позволяет относить на себестоимость все 100% лизинговых платежей, а также предъявлять по ним НДС, уменьшая его величину к уплате. При использовании схемы лизинга у получателя не образуется базы по налогу на имущество. Рассматриваемая схема дает возможность колоссальной экономии на налогах (до 30% от лизинговой суммы).

- Проценты по кредитной составляющей лизинга берутся с остаточной суммы, которая уменьшается равномерными платежами. Это означает, что процентная часть каждый месяц также сокращается. В итоге финальное удорожание при величине процентной ставки за пользование кредитными деньгами на уровне 22% на разбеге в 24 месяца не превысит 12%.

То есть, если принять во внимание экономию по налогам, то стоимость лизинга для юридических лиц вообще может иметь отрицательную величину!

- Лизингодатель имеет возможность предлагать процент по кредитной части лизинга, меньше, чем банки. Это объективно и на этом нужно остановиться подробнее.

Речь идет о механике начисления и предъявления к уплате НДС по ставке 0%. Налог на добавленную стоимость – это налог оборотный, то есть, он платится с разницы между покупной и продажной ценой. (С этим связаны различные трудности при его администрировании, но речь не об этом). Лизинговая компания приобретает за 100% цены дорогостоящий объект основных средств и передает его лизингополучателю, получая взамен лишь:

- первоначальный платеж (на современном уровне – до 20% стоимости);

- ежемесячные суммы лизинговых платежей.

В общем итоге, каким бы ни был график лизинговых платежей, лизинговая компания не получит за первый квартал сделки больше 30% от стоимости объекта лизинга. А это в свою очередь означает, что у лизингодателя по данной сделке образуется отрицательный НДС к уплате. И так по каждой сделке. Это фундаментально, такая ситуация будет возобновляться постоянно.

И обычно лизинговая компания данные средства (отрицательного НДС) из бюджета истребует (через определенный лаг времени), так что у нее образуются резервы. Именно они и могут быть пущены на то, чтобы сокращать не только собственную маржу (комиссию) по сделке, но даже компенсировать часть банковского процента по кредитным деньгам. В итоге лизингополучатель, проявив искусство торга и должную степень настойчивости имеет возможность получить условия по реальному удорожанию, сравнимые с уровнем текущей инфляции.

Недостатки

Главным и единственным недостатком лизинга, как самостоятельного вида финансовой сделки, является тот факт, что объект основных средств (в нашем случае – автомобиль) лизингополучателю не принадлежит. Для юридических лиц крайне важным является величина основных фондов. Это дает возможность получать банковское кредитование, претендовать на банковскую гарантию, участвовать в тендерах, где присутствует такой ценз.

В случае с лизингом получаемые в пользование автотранспортные средства числятся на балансе лизингодателя, а на баланс получателя они перейдут только после того, как полностью самортизируются. То есть, в любом случае лизинг никак не способен увеличить объем основных фондов предприятия.

Но приятной компенсацией данного обстоятельства является ускоренное развитие, связанное с доступом к дешевым заемным деньгам.

Условия покупки авто в лизинг

Возможность приобрести автомобиль в лизинг для юридических лиц дают не только профильные лизинговые компании, но и множество коммерческих банков

Перед заключением сделки важно детально изучить условия, прописанные в договоре. Часто они бывают невыгодными для лизингополучателя, поэтому нужно изучать и обсуждать их заранее

Особое внимание нужно уделять изучению следующих моментов:

- Сумма первоначального взноса, ежемесячных платежей.

- Условия выкупа объекта.

- Кто будет балансодержателем объекта лизинга. Лизинговые компании готовы передавать транспорт на баланс получателя, либо отражать его в своей бухгалтерии до передачи права собственности.

- Страхование автомобиля. Лизинговые компании требуют, чтобы имущество, которое они передают в аренду, было застрахованным. Выбор страховой компании лизингодатели чаще всего оставляют за собой. Стоимость страховки может быть включена в ежемесячные платежи, либо компенсирована отдельно.

- Дополнительные расходы и обязанности. Нужно до заключения сделки обсудить момент регистрации транспортного средства в ГИБДД, оплату госпошлины, плановых технических осмотров.

Изучение условий договора и финансовой части

Основные параметры лизинговых продуктов, которые предлагает большинство финансовых учреждений:

- срок лизинга — от 1 до 5 лет;

- отсутствие ограничений по максимальной сумме сделки. Лимит будет зависеть от показателей финансового состояния лизингополучателя;

- удорожание в пределах 5-10 % годовых;

- первоначальный взнос — 10-15 % суммы сделки (некоторые компании предлагают 0 %);

- возможность оформления сделки без дополнительного обеспечения. Потребовать наличие поручителя могут только от компании, которая недавно начала свою деятельность.

Совет! Важно тщательно обдумать условия лизинга и вероятность задержки платежей. В последнем случае лизингодатель имеет право одностороннего расторжения договора без необходимости получать судебное решение

Договор лизинга

Важно внимательно изучить лизинговый договор перед заключением сделки. Именно этот документ регулирует взаимоотношения между лизингодателем и лизингополучателем

Часто он включает невыгодные условия, а потому лучше сразу задать интересующие вопросы лизингодателю.

Рассмотрим, на какие моменты в договоре надо обратить особое внимание:

Кто будет балансодержателем. Большинство лизинговых компаний готовы заключить договор как с передачей предметов лизинга на баланс лизингополучателя, так и без нее. В последнем случае клиенту не придется заниматься учетом и оплатой имущественных налогов, но вырастут платежи по лизингу.

Страхование объекта лизинга. Обычно все без исключения лизинговые компании требуют страховать полученное имущество. Стоимость страховки может оплачиваться отдельно или уже входить в лизинговые платежи.

Дополнительные расходы и обязанности

Очень важно еще на этапе переговоров решить, кто будет заниматься регистрацией автомобиля в ГИБДД, оплачивать госпошлину и нести другие возможные расходы, например, на оплату планового ТО.

Важно понимать, что лизинг является одним из видов арендных отношений. До конца договора имущество находится в собственности лизингодателя

Если клиент задержит оплату, нарушит требования по страховке или эксплуатации авто, то лизинговая компания может расторгнуть договор лизинга в одностороннем порядке и изъять машину. При этом ей даже не понадобится получать судебное решение.

Основные объекты лизинга автомобиля для юридических лиц

Каждому предприятию, в зависимости от его сферы деятельности и целей использования автотранспорты, нужно различное количество техники самых разных видов и марок. В соответствии с этим в лизинг можно приобрести любое транспортное средство:

- легковые авто любого класса и модели;

- грузовая техника, включая большегрузы или бензовозы;

- автобусы разной вместимости для организации коммерческих перевозок;

- сельскохозяйственная спецтехника для фермерских хозяйств.

К тому же, сегодня уже появилась возможность приобрести в лизинг спец технику. Что очень актуально при расширении производственных мощностей, которые требуют больших капиталовложений от собственника. А также, появившаяся возможность взять в лизинг авто с пробегом может помочь значительно сэкономить время и увеличить свой автопарк.

Необходимые документы для оформления документов

Чтобы заключить сделку и получить автомобиль на условиях лизинга, юридическим лицам необходимо собрать небольшой пакет документов. У разных компаний разный перечень требуемых бумаг.

Предприятию потребуется представить:

- правоустанавливающие документы (свидетельства ОГРН, ИНН, устав, решение о назначении руководителя);

- копии паспортов руководителя, главного бухгалтера;

- финансовую отчетность 1-5 последних отчетных периодов.

Обратите внимание! Некоторые компании реализуют программы экспресс-лизинга, позволяющие получить транспортное средство без предоставления финансовой отчетности. Таким образом, можно назвать лизинг одним из самых выгодных способов финансирования для юридических лиц

Помимо налоговых преференций, финансовый инструмент дает массу других преимуществ. Но, при условии грамотного выбора лизингодателя

Таким образом, можно назвать лизинг одним из самых выгодных способов финансирования для юридических лиц. Помимо налоговых преференций, финансовый инструмент дает массу других преимуществ. Но, при условии грамотного выбора лизингодателя.

Лизинг для юридических лиц – виды и особенности

Предлагаю начать с основного определения:

Лизинг бывает 3-х видов:

- финансовый;

- операционный (оперативный);

- возвратный (обратный).

Самый распространённый вид – финансовый лизинг.

В каких случаях он может быть востребован? В самых разных. Вот только один пример из практики.

Другим популярным у юридических лиц видом финансовой аренды считается операционный лизинг.

Основные особенности операционного лизинга:

- лизингополучатель имеет право прекратить договор аренды в любое время по собственной инициативе;

- техобслуживание и ремонт лизингового имущества осуществляется арендодателем;

- арендные платежи уменьшают налогооблагаемую прибыль компании-арендатора;

- экономия на налоге на имущество.

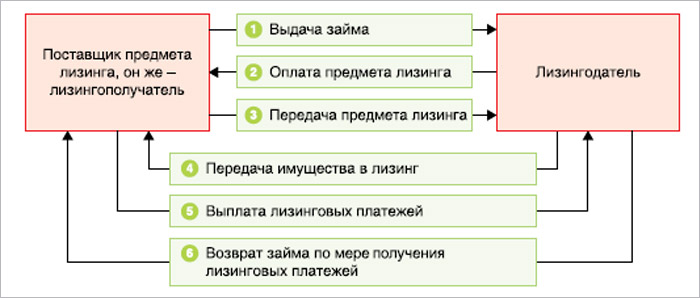

Для лучшего понимания и наглядности предлагаем схему взаимодействия участников при возвратном лизинге.

Отличительная особенность возвратного лизинга – лизингополучатель берёт в аренду своё же имущество, которое перед этим было продано лизинговой компании. Таким образом, предприятие получает без лишней волокиты необходимое финансирование, не переставая пользоваться своим имуществом.

Основные требования лизинговой компании к лизингополучателю – юридическому лицу

В основном лизинговые компании к свои клиентам – юридическим лицам предъявляют одинаковые требования, к которым относятся:

- срок деятельности — от 0,5 — 2 года;

- достаточный размер уставного и собственного капитала;

- прибыльность бизнеса — на последнюю отчетную дату должен отсутствовать непокрытый убыток прошлых лет и текущего года;

- стоимость лизинга не может превышать валюты баланса на последнюю дату отчету юридического лица;

- хорошая кредитная история.

Как правило, лизинговые компании предъявляют более лояльные требования к потенциальному клиенту. В первую очередь это связано с тем, что лизинговый автомобиль ликвиден, и, в случае невыполнения лизингополучателем условия договора, лизинговый автомобиль всегда можно выгодно реализовать.

Как взять машину в лизинг

Рассмотрим подробно, как приобрести автомобиль по договору лизинга. Представим ситуацию, что наличных средств для приобретения машины у вас нет, а в предоставлении кредита банковская организация отказала.

Вами принято решение оформить машину в лизинг. Для этого:

Выберите подходящую компанию и тщательно изучите ее условия. От вашего выбора будет зависть, насколько, вообще, целесообразна такая сделка

Обратите внимание на возможность выкупить ТС, на возможность обмена и так далее. Не забывайте о процентных ставках, условиях предоставления отсрочки и прочее.

Когда компания подобрана, подайте заявку

Можете приехать в офис либо воспользоваться онлайн-формой (практически все крупные организации дают такую возможность).

Соберите всю необходимую документацию, чтобы не тратить на это время потом.

После вынесения положительного решения вас пригласят для заключения договора. Читайте каждый пункт внимательно, если есть возможность, привлекайте юриста.

После подписания соглашения оплатите первый взнос.

Оформите страховой полис на машину. Часто лизингодатели помогают в этом.

Зарегистрируйте авто в ГИБДД. Многие лизинговые компании делают это сами, уточните, есть ли такая услуга в выбранной вами компании.

Остается производить регулярные платежи.

После окончания срока договора машину можно будет выкупить/вернуть лизингодателю.

Оформляем фуру в лизинг за 7 шагов

- Изучите предложения лизинговых компаний и подберите лизингодателя с наиболее выгодными и комфортными условиями конкретно для вас. Нужно учитывать размер авансового платежа, максимально возможный срок действия договора лизинга, размер переплаты, возможность выкупа раньше срока, условия страхования, наличие дополнительных комиссий.

- Составьте заявку на официальном сайте компании-лизингодателя. Здесь нужно указать все сведения о вашей компании, после чего потребуется предоставить следующую информацию: государственная регистрация, юридический адрес, финансовая отчетность за несколько кварталов, данные о банковских счетах, о руководителях и собственниках предприятия. Также укажите предмет лизинга — модель фуры, поставщика и место эксплуатации авто. Заявка рассматривается до 5 дней.

- Сотрудники лизинговой компании проанализируют документы и оценят вашу платежеспособность.

- Лизингодатель посчитает стоимость лизинговых услуг и подготовит коммерческое предложение.

- Лизингополучатель оплачивает первоначальный взнос (если таковой имеется по договору), комиссию по сделке, страховую премию по полису страхования транспортного средства (при необходимости).

- Лизинговая компания приобретает указанную лизингополучателем фуру и передает ее в пользование и владение лизингополучателю. Вам предстоит выплачивать регулярные лизинговые платежи согласно установленному графику.

- Выкупить предмет лизинга, то есть фуру, по остаточной стоимости можно будет после завершения срока действия лизингового договора или досрочно, если это предусмотрено условиями сделки.

Какие документы необходимы для заявки

Мы приводим стандартный перечень, но он может отличаться в различных лизинговых фирмах:

- Анкета, оформленная на сайте или в офисе компании-лизингодателя;

- Копия бумаг о гос. регистрации;

- Копия документа из налоговой о том, что компания стоит на учете;

- Копии бухгалтерских отчетов за последний год;

- Оригинал справок о годовых оборотах;

- Копия документов руководителя.

5 параметров, на которые нужно обратить внимание

- Размер авансового платежа. Стандартно размер первоначального взноса составляет 10-20% от цены фуры. На рынке также есть компании, которые могут в рамках акций предложить приобретение фуры в лизинг без аванса.

- Максимальная сумма сделки. Этот вопрос актуален для лизингополучателей, которые хотят приобрести сразу несколько большегрузных фур. Компании-лизингодатели могут устанавливать лимит для лизингополучателя индивидуально — исходя из его финансового состояния и платежеспособности.

- Ставка %. Традиционно удорожание объекта лизинга составляет до 15% в год.

- Страховка. Приобретая фуру в лизинг, будьте готовы оформить КАСКО на весь срок действия лизинговой сделки. Выплаты по страховке можно включить в ежемесячные платежи по лизингу.

- Обеспечение. Фуры оформляются в лизинг без дополнительного обеспечения в виде залога имущества и поручителей. Поручители могут потребоваться в исключительных случаях.

Как купить машину в лизинг юридическому лицу – пошаговая инструкция

Планируете для своей компании оформить в лизинг автомобиль, но не знаете, как это сделать быстро и выгодно? Держите мою мини-инструкцию в помощь.

Шаг 1. Выбираем автомобиль

Как правило, большинство юр. лиц оформление машины в лизинг начинают с выбора лизинговой компании. Я же предлагаю начать с подбора транспортного средства.

Так вы:

- промониторите цены на нужную модель;

- узнаете о действующих акциях и скидках;

- сможете аргументированно поторговаться с лизинговой компанией.

Запросите у нескольких автосалонов коммерческое предложение (КП) на интересующую марку автомобиля. Получив КП, разошлите самые лучшие как можно большему числу лизингодателей. Пусть они рассмотрят их и предложат условия, на которых готовы приобрести нужный вам объект.

Шаг 2. Выбираем лизинговую компанию

Получив обратную связь от лизинговых компаний, выберите то, что подходит вам наилучшим образом.

Перед принятием окончательного решения сравните кандидатов по следующим критериям:

- «Возраст» лизингодателя. Чем старше компания, тем она более опытнее и надёжнее.

- Их финансовое положение. Эта информация есть в открытых источниках и на официальных сайтах.

- Источники финансирования деятельности лизинговой компании. Это может быть: собственный капитал, банковские средства или деньги прочих инвесторов. От этого фактора зависит гибкость лизингодателя в принятии решений.

Ознакомьтесь с рейтингами кандидата. Сделать это можно на сайте агентства «Эксперт РА».

Не пренебрегайте отзывами тех, кто уже имеет опыт сотрудничества с приглянувшейся вам компанией. Из них можно почерпнуть много важных сведений, которые позволят сделать более правильный выбор.

Шаг 3. Собираем пакет документов

Перечень необходимых документов схож с пакетом для получения банковского кредита.

В него входят:

- заявление-анкета;

- учредительные документы компании-заявителя (копии);

- выписка из ЕГРЮЛ (оригинал);

- ИНН юр. лица (копия);

- бухгалтерская отчётность (копии);

- карточка с образцами подписей уполномоченных лиц компании (копия);

- справка об оборотах по банковским счетам;

- паспорта директора и учредителей (копии и оригинал), либо нотариально заверенная доверенность (оригинал) и паспорт лица, уполномоченного заключать лизинговую сделку от лизингополучателя (оригинал и копия);

- лицензия (копия) при наличии.

В принципе, перечень документов достаточен, чтобы заключить лизинговую сделку. Однако, некоторые лизинговые компании требуют дополнительную документацию.

Не бойтесь спрашивать цель их предоставления. Возможно, они не играют роли для принятия решения по сделке и её оформления, а просто запрашиваются по списку, который кто-то когда-то утвердил.

Шаг 4. Подписываем договор

Условия сторонами оговорены, документы собраны в полном объёме и надлежащего качества. Остаётся подписать договор и внести аванс.

Будьте предельно внимательны, читая договор. В таких бумагах мелочей нет.

Обращайте внимание на:

- % ставку по договору, а не на удорожание, выраженное в процентах;

- возможность досрочного погашения и его условия;

- на условия выплат при наступлении страхового случая и перечень ситуаций, не попадающих под страховое покрытие.

Есть непонятные моменты? Задавайте вопросы менеджеру, обслуживающему вас. Консультируйтесь с профильными специалистами.

Шаг 5. Забираем авто и ставим на учёт в ГИБДД

Договор подписан. Лизингодатель приобрёл необходимое авто. Вам остаётся только его забрать, предоставив доверенность.

Если договором предусмотрена регистрация транспортного средства самим лизингополучателем, то вам необходимо подготовить пакет обязательной для этой цели документации и в десятидневный срок обратиться с заявлением в отделение ГИБДД по месту регистрации вашей компании.

Перечень необходимых документов включает в себя:

- ПТС (оригинал);

- договор лизинга (оригинал);

- договор купли-продажи между автосалоном и лизингодателем (оригинал);

- акт приема-передачи ТС от автопродавца лизингодателю (оригинал);

- акт приема-передачи машины от лизинговой компании вашей фирме (оригинал);

- полис ОСАГО (оригинал+копия);

- выписка из ЕГРЮЛ;

- свидетельства ИНН и ОГРН (копии);

- устав компании (копия);

- доверенность на представителя компании (если он не директор);

- паспорт представителя;

- копия решения учредителей о назначении директора (если в ГИБДД едет директор);

- платёжное поручение об уплате госпошлины.

Сама процедура регистрации стандартна:

- В назначенное время посещаем ГИБДД.

- Подаём документы.

- Сотрудник ГИБДД проводит осмотр автомобиля.

- Получаем регистрационные знаки.