Нулевая декларация по усн за 2018 год для ип образец заполнения доходы

Содержание:

- В чём сложности совмещения

- Когда «нулевки» сдавать нужно, а когда нет

- Инструкция по заполнению декларации

- Пример заполнения в онлайн-сервисе декларации УСН Доходы минус расходы

- Общие правила заполнения отчетности

- Специальные сервисы для подготовки нулевой отчетности

- Нулевая отчетность ООО на ОСНО

- Надо ли на ПСН сдавать нулевые декларации

- Пошаговая инструкция по подаче декларации 3-НДФЛ через Госуслуги

- Формирование декларации по налогу на имущество в 1С

- Проверка базы 1С на ошибки со скидкой 50%

- Когда нет необходимости в сдаче рассматриваемой декларации?

- Какие сроки сдачи декларации по налогу на имущество?

- Куда сдавать декларацию?

- Бланк новой декларации по УСН

В чём сложности совмещения

Минусы совмещения в том, что требуется отдельно учитывать доходы, расходы, а также работников. То есть предпринимателю придётся вести две Книги учёта. Кроме того, раз в год необходимо подавать декларацию по УСН, даже если в рамках этой системы деятельность не велась (отчёт в этом случае будет нулевой).

Однако всё это не особенно сложно. Затруднения вызывает вопрос, как вести учёт. Об этом расскажем далее.

Учёт работников

Совмещение УСН и патента в 2021 году предполагает раздельный учёт персонала, нанятого по трудовым договорам. Лица на ГПХ, в том числе самозанятые, в расчёт не берутся. При этом численность на разных режимах не складывается.

Иначе говоря, у ИП на патенте и УСН одновременно может быть в общей сложности не более 145 человек: 130 на УСН и 15 на ПСН. Но тут есть нюанс: это верно при условии, что сотрудники заняты исключительно в деятельности по одному режиму. Однако такое бывает редко. Как правило, часть персонала можно отнести и к ПСН, и к УСН.

Вернёмся к нашему примеру про ИП Иванова. По направлению оптовой торговли в офисе и на складе у него работают 30 человек – они учитываются в рамках упрощёнки. В розничных магазинах трудятся ещё 10 человек – они относятся к ПСН. Кроме того, есть бухгалтер и водитель, труд которых нельзя отнести строго к опту или рознице.

Куда же включить таких сотрудников? Очевидно, в обе категории. То есть получается, что у ИП Иванова 32 человека учитываются в рамках УСН, и 12 – в рамках ПСН. Хотя всего у него работают 42 человека.

Учёт доходов

Доходы на ПСН учитываются для отслеживания лимитов, а на упрощёнке ещё и для расчёта налоговой базы. Подход простой: доходы в рамках каждого налогового режима записываются в свою Книгу учёта.

Некоторые сложности могут возникнуть с идентификацией доходов, которые поступают с одного кассового аппарата, применяемого и на УСН, и на ПСН. Выше упоминалось о возможности продавать обувь на УСН, а прочие товары – на патенте. Так вот, это как раз тот случай, если будет использоваться один кассовый аппарат.

Учёт расходов

Если применяется УСН с объектом «Доходы минус расходы», то нужно учитывать и затраты. Принцип тот же, что и при учёте доходов, то есть суммирование затрат в рамках режима. Но довольно много из них не отнести к той или иной системе в чистом виде (то же самое, что и с работниками). Их учитывают пропорционально доле дохода от деятельности в общем объёме дохода бизнеса.

Вернёмся к ИП Иванову. Его доходы на УСН – 40 млн рублей, на ПСН – 15 млн рублей. Расходы распределяются так: на упрощённой системе – 25 млн, на патенте – 10 млн, общие расходы – 1 млн рублей. Распределим сумму общих расходов между режимами:

- доход ИП: 40 млн + 15 млн = 55 млн рублей;

- доля дохода от УСН: 40 млн / 55 млн *100% = 72,7%;

- сумма общих расходов, приходящихся на долю УСН: 1 млн * 72,7% = 727 тыс. рублей;

- сумма общих расходов, приходящихся на долю ПСН: 1 млн – 727 тыс. = 273 тыс. рублей;

- всего расходов на УСН – 40 727 000 рублей, на ПСН – 15 273 000 рублей.

На УСН Доходы затраты не учитываются, но можно вычесть из налога сумму уплаченных страховых взносов.

У ИП на ПСН в 2021 году также появилась возможно учесть взносы – на них можно уменьшить стоимость патента. Страховые платежи следует учитывать раздельно – в рамках того режима, к которому отнесён сотрудник. Взносы за «общий» персонал, а также за самого предпринимателя, распределяются пропорционально долям доходов – точно так же, как показано выше для расходов.

Когда «нулевки» сдавать нужно, а когда нет

Чтобы понять отчитываться перед инспекцией или нет, нужно помнить, что уплата налогов и предоставление отчетности – это «две большие разницы». Даже если оборотов нет, работников тоже, налогов платить не с чего, да и нечем, отчитываться (причем не только перед налоговой) придется все равно.

Сейчас регистрация фирм при открытии происходит в «одно окно». То есть только в налоговой, а дальше инспекция сама известит о вас все фонды автоматически. Не нужно, как раньше, мотаться по пенсионным и соцстрахам, чтобы встать на учет или, чтобы уведомить всех об открытии расчетного счета. Вот и создается ложное впечатление, что никому ничего не должен.

На самом деле отчитываться придется до тех пор, пока ООО полностью не снялось уже самостоятельно с учета во всех органах: ИФНС, ПФР и ФСС.

Еще многие путают получение прибыли и предпринимательскую деятельность. Считая, что пока работают «в минус» отчитываться вроде бы и не за что. Вот появятся доходы – тогда и будем сдавать декларации. Это тоже не так.

Когда деятельность ведется, пусть даже убыточная, то тут не то что нулевые, нужно подавать полноценные отчеты со всеми оборотами и расчетами показателей.

Итак, когда же подаются нулевки? Нулевую отчетность сдаем когда:

- Кроме руководителя (который должен находиться в неоплачиваемом отпуске) нет никаких сотрудников, и зарплата не начисляется;

- Нет никакой деятельности (договоры не заключаются, товары не доставляются, услуги/работы не ведутся, даже если они оплачены раньше и просто нужно что-то доделать). А иначе акты выполненных работ/накладные будут подписаны текущим числом и при проверке могут возникнуть вопросы у инспекторов: отчеты пустые, а бизнес идет?

- Нет никаких оборотов по расчетному счету.

Но, все-таки есть ситуации, когда сдавать нулевые декларации не нужно. Например, когда у организации нет основных средств, то и пустую декларацию по налогу на имущество она не сдает. То же касается транспортного и земельного налога.

Что будет, если долго сдавать «нулевки»

Скорее всего рано или поздно у налоговиков возникнут вопросы. Они могут вызвать руководителя и потребовать представить пояснения. Если с вашим бизнесом все чисто, то просто нужно описать сложившуюся ситуацию и все.

Штрафовать за то, что деятельность приостановлена, и вы постоянно подаете нулевую отчетность, никто не будет. Как раз если ее не сдавать, тогда для налогоплательщика полный комплект санкций гарантирован.

Бывают случаи, когда ООО уже точно не возобновит свою деятельность. Тогда, чтобы не заморачиваться с нулевой отчетностью учредитель-гендиректор может все оставить как есть и ждать когда фирму закроет сама ИФНС.

Но, исключение из ЕГРЮЛ – это право налоговой, а не обязанность. Действительно, ООО могут ликвидировать принудительно, если нет отчетности и движения по расчетному счету в течение года. Однако иногда такие фирмы висят у инспекторов годами. А обязанность по сдаче отчетов никто не отменял.

Поэтому если затягивать, штрафы будут копиться как снежный ком. И еще, если фирму все-таки закроют по решению налоговой, то с этого момента ее учредитель не сможет открыть другое ООО еще три года.

Инструкция по заполнению декларации

Страница 1. Единая (упрощенная) налоговая декларация

Поле «ИНН»

. ИП и организации указывают ИНН, в соответствии с полученным свидетельством о постановке на учет в налоговом органе. У организаций ИНН состоит из 10 цифр, поэтому при заполнении необходимо в 2-х последних ячейках поставить прочерки (например, «5004002010—»).

Поле «КПП»

. ИП поле КПП не заполняют. Организации указывают КПП, который был получен в ИФНС по месту нахождения организации.

Поле «Вид документа»

. Ставится: «1 /– » (если за налоговый период декларация сдается первый раз), «3 /1 » (если это первое исправление), «3 /2 » (если второе) и т.д.

Поле «Отчетный год»

. В этом поле указывается год, за который сдается декларация. При этом отчетный период непосредственно по каждому налогу указывается ниже.

Поле «Представляется в»

. Здесь указывается наименование вашей ИФНС. Узнать его можно при помощи этого сервиса.

Далее указывается полное наименование организации, а в случае подачи декларации физлицом (ИП) – его фамилия, имя, отчество (полностью, без сокращений, в соответствии с документом, удостоверяющим личность).

Поле «Код ОКАТО»

Обратите внимание

, начиная с 1 января 2014 года в этом поле необходимо вместо кода по ОКАТО указывать код поОКТМО . Узнать код по ОКТМО вы можете при помощи этого сервиса.

Поле «Код вида экономической деятельности по классификатору ОКВЭД»

. В этом поле указывается код деятельности в соответствии с последним классификатором ОКВЭД. ИП и ООО могут найти свои коды деятельности в выписке из ЕГРИП (ЕГРЮЛ).

Обратите внимание

, при подаче декларации в 2021 году данный код нужно указывать в соответствии с новой редакцией ОКВЭД. Выполнить перевод кода из старой редакции в новую можно с помощью нашего сервиса по соответствию кодов ОКВЭД.

Таблица налогов

Графы 1 и 2

Здесь необходимо построчно указать налоги, по которым сдается декларация. При этом налоги вписываются в очередности, соответствующей нумерации глав части второй НК РФ по этим налогам. Номер главы указывается в графе 2 (см. Приложение 1).

Графы 3 и 4

Если для налога, налоговым периодом является квартал

, то в соответствующей ячейке графы 3 указывается значение –3 . При этом в графе 4 пишется номер квартала, за который подается декларация:

- I квартал – 01;

- II квартал – 02;

- III квартал – 03;

- IV квартал – 04.

Если для налога налоговым периодом является календарный год

, а отчетными периодами признаются квартал, полугодие и девять месяцев, то в соответствующей ячейке графы 3 указывается значение налогового (отчетного) периода:

- квартал – 3;

- полугодие – 6;

- 9 месяцев – 9;

- год – 0;

в графе 4 в этом случае ставится прочерк.

Остальные поля первой страницы

Поле «Номер контактного телефона налогоплательщика»

. Указывается в любом формате (например, «+74950001122»).

Поле «Декларация составлена на страницах»

. Здесь указывается количество страниц, из которых состоит декларация (обычно «001»).

Поле «c приложением подтверждающих документов или их копий»

. Здесь ставится количество листов у документов, которые прилагаются к декларации (например, доверенность представителя). Если таких документов нет, то поставьте прочерки.

Блок «Доверенность и полноту сведений, указанных в настоящей декларации подтверждаю»

- если декларацию сдает организация, то необходимо указать ФИО руководителя, поставить подпись, печать организации и дату подписания декларации;

- если декларацию сдает физлицо (ИП) – необходимо поставить только подпись и дату подписания декларации;

- если декларацию сдает представитель, дополнительно необходимо указать наименование документа, подтверждающего его полномочия (копия этого документа прилагается к декларации).

Страница 2. Сведения о физическом лице не являющемся ИП

Физические лица (не ИП

) которые по каким-либо причинам не хотят указывать в декларации свой ИНН, обязаны заполнить вторую страницу и отразить в ней свои персональные данные.

При заполнении второй страницы трудности обычно возникают только с полем «Код документа подтверждающего личность». Все коды документов перечислены в Приложении 2.

Приложение 2. Таблица кодов документов, подтверждающих личность налогоплательщика

| Код документа | Наименование документа |

| 10 | Паспорт иностранного гражданина |

| 12 | Вид на жительство в РФ |

| 14 | Временное удостоверение личности гражданина РФ |

| 21 | Паспорт гражданина РФ |

| 03 | Свидетельство о рождении (для лиц, не достигших 14 лет) |

| 23 | Свидетельство о рождении иностранного гражданина |

Пример заполнения в онлайн-сервисе декларации УСН Доходы минус расходы

Первая часть декларации для УСН Доходы минус расходы заполняется аналогично декларации УСН Доходы, поэтому повторять её не будем.

Вторая часть декларации заполняется иначе. Во-первых, здесь есть отдельные поля для указания понесённых расходов. Во-вторых, страховые взносы для этого варианта упрощённой системы включены в общую сумму расходов, поэтому отдельно не указываются. В-третьих, на УСН Доходы минус расходы применяются другие налоговые ставки: от 5% до 15% (ставки устанавливаются нормативными актами субъектов РФ). В-четвёртых, есть отдельное поле для отражения в декларации убытков прошлых лет, если они получены.

Правила налогового учёта для УСН Доходы минус расходы приближены к расчёту налога на прибыль. Кроме того, есть особенности учёта некоторых видов затрат, например, товаров, купленных для перепродажи. Если вы сомневаетесь в том, что правильно учли свои расходы, рекомендуем обратиться на бесплатную консультацию по налогообложению.

Для примера онлайн-заполнения декларации по УСН Доходы минус расходы возьмём ООО «Вега». Убытков прошлых лет у организации не было, налоговая ставка стандартная – 15%. Вот как выглядят заполненные поля интерфейса.

В заполненной декларации по этому примеру доходы и расходы отражаются в нарастающем порядке, как и для УСН Доходы.

Общие правила заполнения отчетности

Поданные налогоплательщиками отчеты сканируются и автоматически вносятся в спецпрограмму. Для упрощения распознавания программой данных, налоговые госорганы составили рекомендации относительно заполнения бланков отчетности. С ними необходимо ознакомиться перед тем, как заполнить нулевую декларацию для ИП.

Данные правила заключаются в следующем:

- все слова пишутся заглавными печатными буквами, если отчет составляется при помощи компьютерной техники – выбирайте шрифт Courier New (16-18 высота);

- суммы указываются исключительно в полных рублях;

- желательно использовать черную пасту, но подойдет и синяя (фиолетовая);

- помарки, исправления недопустимы, корректором пользоваться нельзя;

- каждая буква пишется в отдельной клеточке;

- в незаполненных клетках ставьте прочерки;

- если сумма равна нулю, то вместо «0» тоже ставьте прочерк «-»;

- отчет прошивать нельзя.

Бланк нулевой декларации для ИП 2020 скачать можно на нашем сайте. В зависимости от системы налогообложения предпринимателями предоставляются:

- декларация по УСН;

- декларация ЕНВД;

- декларация ОСНО;

- декларация НДС.

Специальные сервисы для подготовки нулевой отчетности

Для подготовки и сдачи нулевой отчетности в электронном виде существует множество специальных сервисов. Практически все бухгалтерские программы предоставляют такую возможность. У некоторых из них для такой услуги предсмотренные специальные тарифы, некоторые предлагают это сделать полностью бесплатно, как, например, 1С:Нулевка. Такой сервис особенно оценят индивидуальные предприниматели, которые работают без бухгалтера. Ведь им не только не придется тратить пусть даже небольшие деньги за сдачу отчетов, не имея доходов, но и не придется вникать, что именно и когда нужно сдать. В случае регистрации в программе она сама напомнит о том, какую нулевую отчетность надо сдать, и предложит сформировать необходимые документы. Все, что потребуется от ИП, — это просто ввести свои данные, ИИН, адрес регистрации и код ОКВЭД.

После того как отчеты сформированы, их можно отправить адресатам прямо по интернету (эта услуга является платной у всех операторов, в том числе и у 1С), а можно распечатать и направить всем адресатам по почте или отнести лично. В любом случае использование специальных сервисов существенно экономит время и может помочь не только ИП, но и опытному бухгалтеру, который ведет несколько фирм и предпринимателей, некоторым из которых необходимо сдавать «нулевку». Ведь в этом случае им также не придется следить за сроками всех отчетов, а также тратить лишние усилия на самостоятельное заполнение форм. Сервис позволяет сделать это буквально в три клика.

Нулевая отчетность ООО на ОСНО

Те ООО, которые находятся на ОСН являются плательщиками НДС и в ИФНС нулевую предоставляют в следующем составе:

- Декларация по НДС на бумажном носители или в электронном виде в срок до 25 числа месяца, следующего за отчетным периодом. При заполнении нулевой декларации следует соблюдать следующие требования: заполняется титульный лист и первый раздел декларации, а по остальным страницам в строках проставляются прочерки.

- По налогу на прибыль отчетность сдается каждый квартал либо ежемесячно (если за прошедший год прибыль составила более 15 млн., либо среднесписочная численность составляет более 100 человек). Документы подаются в срок до 1 месяца, следующего за отчетным периодом. Нулевая декларация заполняется следующим образом: заполнить следует первый раздел, 02 лист и первое, второе приложение. Так как значения прибыли отсутствуют, то проставляются прочерки.

Вместо указанных документов с прочерками, общество вправе сдать нулевую упрощенную декларацию (не декларацию УСН), утв. Приказом Минфина 62н от 10.07.2007.

- Расчет по страховым взносам, предоставляемый ежеквартально. С помощью данного отчета налоговый орган производит отбор тех лиц, кто не трудился от тех, кто трудился, но взносы не уплачивал. Если сотрудников в компании до 9 человек, то отчет можно предоставить в бумажном виде. В противном случае предоставляется он в электронном варианте. Подается отчет в срок до конца месяца, следующего за отчетным кварталом.

- Нулевой 6-НДФЛ. Специальных требований о предоставлении нулевого 6-НДФЛ нет. Однако, лучше это сделать, так как налоговая может произвести блокировку расчетного счета за несвоевременное предоставление расчета. А на то, чтобы разблокировать счет может уйти довольно много времени. Если в компании трудится 25 человек и более, то расчет подается только в электронном виде. Остальные компании вправе подать его на бумаге. Предоставить документ следует в срок до 1 месяца с момента окончания отчетного квартала.

- Бухгалтерский баланс и отчет о прибылях и убытках (приложения и пояснения к ним). Если компания не вела деятельность в отчетном периоде, это не означает, что баланс будет нулевым полностью. Обязательно указать потребуется уставный капитал общества, а остальные показатели могут равняться нулю.

Надо ли на ПСН сдавать нулевые декларации

Но как быть, если ИП на ПСН осуществляет только те виды деятельности, на которые получен патент? Зачем ему сдавать декларации по УСН или ОСНО, если он не ведет больше никакой бизнес?

К сожалению, ФНС не дает на это прямой ответ, в результате чего и возникают спорные моменты. Некоторые инспекции требуют от ИП на патенте сдавать нулевые декларации, а за несданную отчетность штрафуют и блокируют расчетный счет. Правы они или нет?

Получить ответ на такой вопрос может сам предприниматель, обратившись в свою налоговую инспекцию с письменным запросом. Нам в данный момент известно только про письмо Минфина РФ от 30.11.2011 N 03-11-11/297, где ведомство отвечает на вопрос ИП на ЕНВД.

Принцип расчета налога на вмененке похож на ПСН: в обоих случаях налог рассчитывается на основании возможного дохода по определенному виду деятельности. Поэтому, с некоторой натяжкой, можно применять этот подход и к патенту.

Так вот, Минфин считает, что если индивидуальный предприниматель осуществляет только виды деятельности, переведенные на уплату ЕВНД, то он не обязан подавать декларацию по НДФЛ.

Увы, но многие ИФНС ориентируются на те коды ОКВЭД, которые предприниматель заявил при регистрации. И если среди них есть только те, на которые получен патент, то с большой вероятностью, требовать нулевую отчетность от ИП не будут. Но если кодов ОКВЭД заявлено несколько, да еще и некоторые из них не вписываются в рамки ПСН, то безопаснее по ним отчитаться, сдав нулевую отчетность.

Как это выглядит на практике? Например, предприниматель хочет получить патент на парикмахерские и косметические услуги. Этому виду деятельности соответствует код ОКВЭД 96.02, который ИП указал в заявлении Р21001. Другие коды не заявлены, поэтому ИФНС не может требовать деклараций вне ПСН.

Но если, кроме 96.02 предприниматель впишет в заявление другие коды, то налоговая инспекция будет ждать по ним отчета. Ведь это общая практика – сдача нулевых деклараций при отсутствии деятельности.

Следующий вопрос – по какой форме сдавать нулевую декларацию? Если ИП не подавал уведомление о переходе на УСН, то считается, что другие заявленные виды деятельности он совмещает с ОСНО. А на этом режиме предприниматели сдают две декларации: по НДС и НДФЛ.

Если же после регистрации ИП не только оформил патент, но и подал уведомление о переходе на упрощенку, то он должен сдавать декларацию по УСН. При отсутствии другой деятельности, кроме патентной, она будет нулевой.

Что касается единой упрощенной декларации, то она может подаваться, если ИП не только не получал доходов, но и не проводил операции по расчетному счету. Кроме того, сдача ЕУД не может заменить нулевую 3-НДФЛ. единую упрощенную декларацию можно сдать только вместо нулевой по НДС или по УСН.

Какой же вывод можно сделать? Если предприниматель указал при регистрации несколько кодов ОКВЭД, и только по некоторым он получил патент, то надо сдавать нулевые отчеты в рамках УСН или ОСНО. И поскольку нулевая декларация по упрощенке сдается всего раз в год, и она довольно простая, предпринимателю лучше после регистрации перейти на УСН и совмещать этот режим с ПСН.

Бесплатное бухгалтерское обслуживание от 1С

Пошаговая инструкция по подаче декларации 3-НДФЛ через Госуслуги

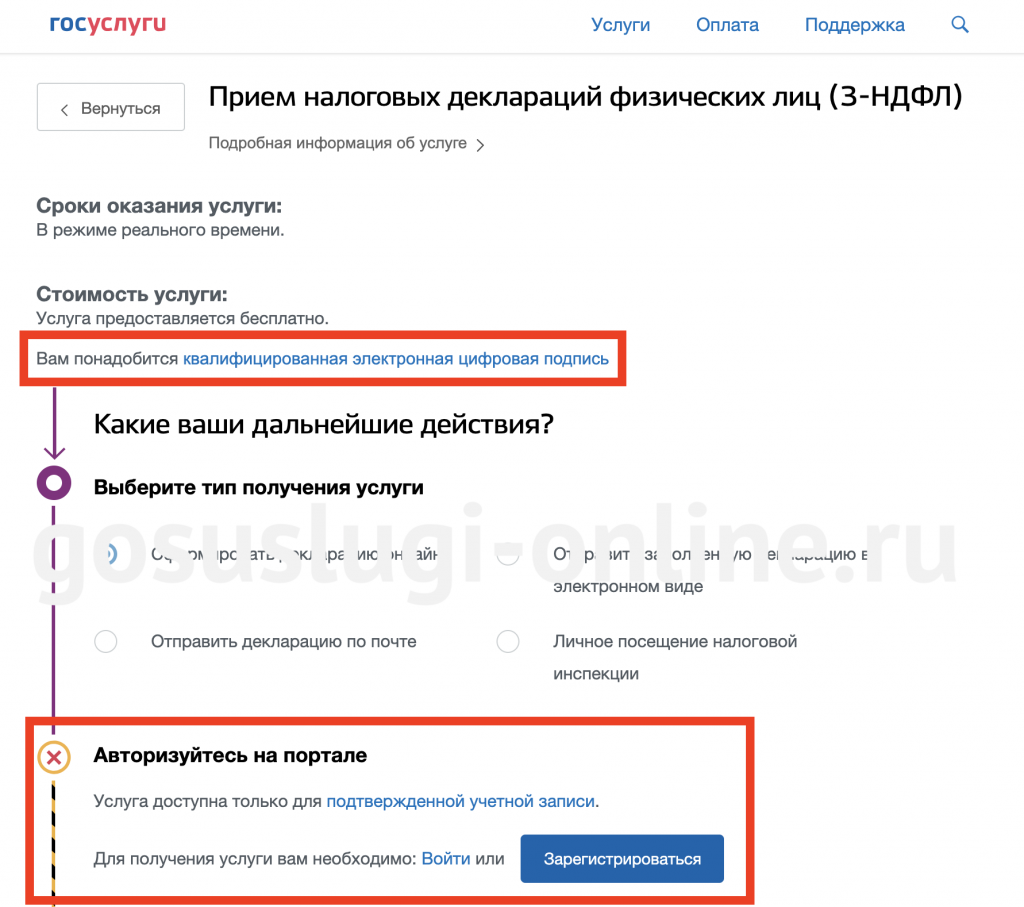

В первую очередь важно будет уточнить, что для заполнения 3-НДФЛ на сайте gosuslugi.ru необходимо соблюсти два условия:

- Чтобы воспользоваться данной услугой в электронном виде, необходимо быть зарегистрированным пользователем портала и иметь подтвержденную учетную запись.

- Для подачи декларации онлайн на сайте понадобится квалифицированная электронная подпись.

Если у вас уже есть подтвержденная учетная запись единого госпортала, осуществите вход в личный кабинет госуслуг и следуйте нашим инструкциям.

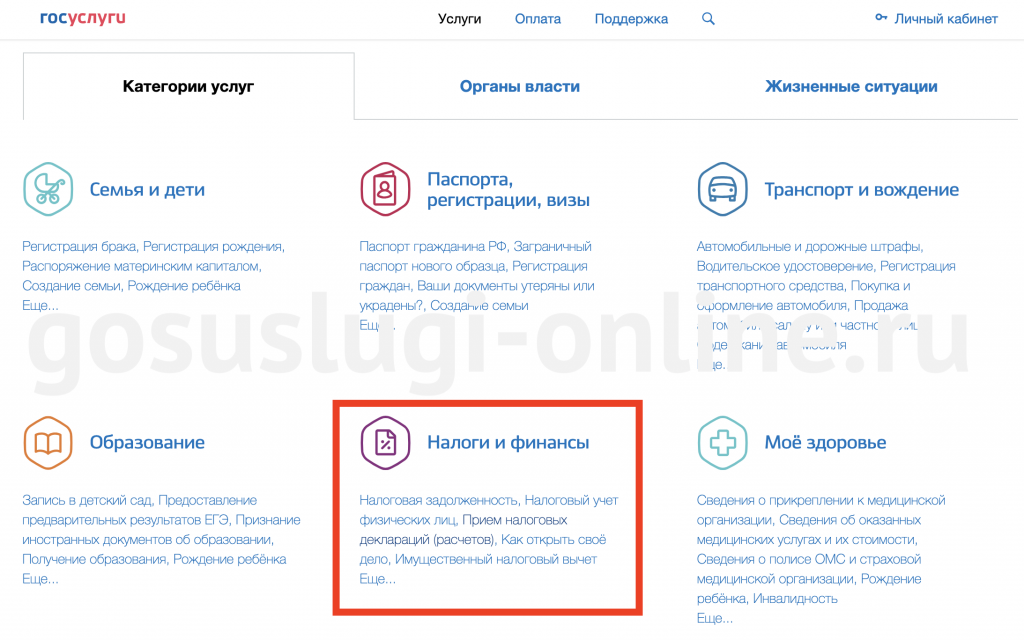

Поиск электронной услуги

Так как мы собираемся отчитаться перед государством о собственных доходах (как физического лица) и заплатить положенные налоговые сборы, интересующую услугу логично будет искать в разделе Налоги. Для этого на главной странице портала или в общем каталоге государственных услуг для граждан необходимо найти соответствующий информационный блок:

Здесь вы можете сразу выбрать пункт «Прием налоговых деклараций (расчетов)», чтобы приступить непосредственно к процессу подачи 3-НДФЛ через Госуслуги, или перейти внутрь самого раздела «Налоги и финансы» и ознакомиться со всеми предложенными возможностями. На детальной странице раздела вы увидите список популярных услуг и жизненных ситуация, связанных с данной сферой, а также ответы на часто возникающие у населения вопросы и полезные информационные материалы.

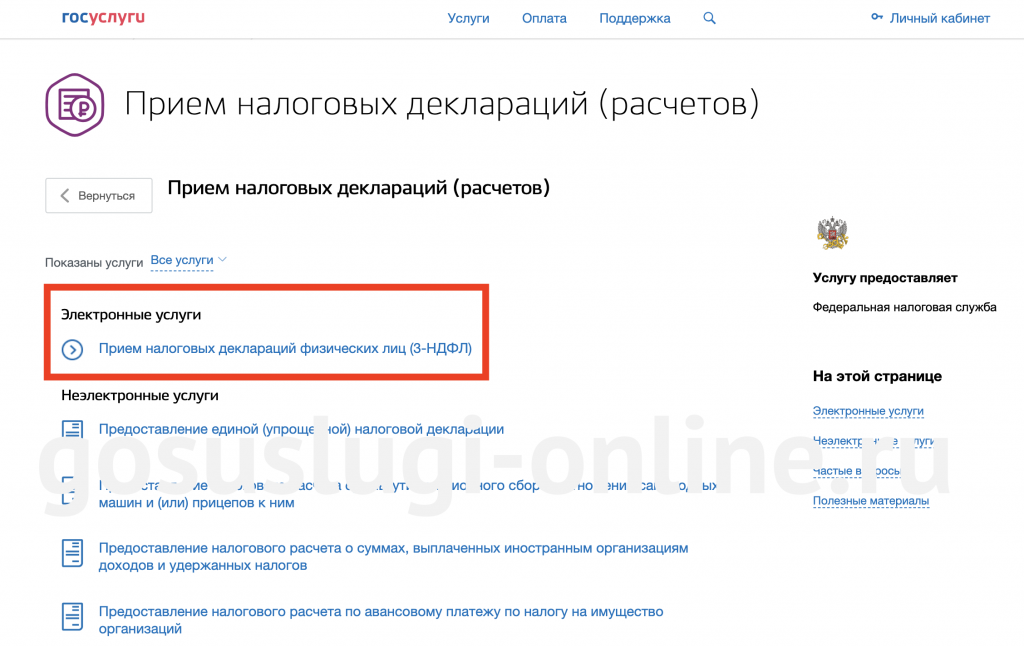

На странице услуги по приёму деклараций вы увидите полный список доступных электронных и неэлектронных услуг, как для физических лиц, так и для коммерческих предприятий и индивидуальных предпринимателей. На данный момент в электронном виде доступна только услуга «Прием налоговых деклараций физических лиц (3-НДФЛ)». Именно она нас и интересует.

Нажимаем на ссылку и переходим к заполнению требующихся форм.

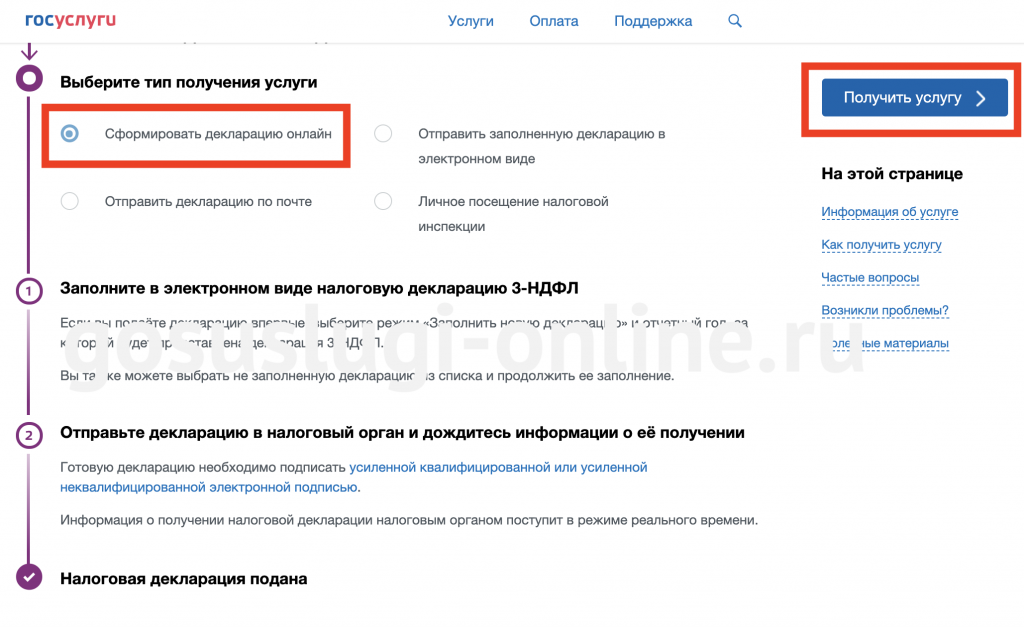

Выбор способа получения услуги

Перед вами на выбор будет представлено 4 варианта:

- Сформировать декларацию онлайн

- Отправить заполненную декларацию в электронном виде

- Отправить декларацию по почте

- Личное посещение налоговой инспекции

Для отправки информации о доходах физлица через Госуслуги, выберите первый вариант и нажмите кнопку «Получить услугу», как показано на картинке ниже:

Заполнение декларации 3-НДФЛ онлайн

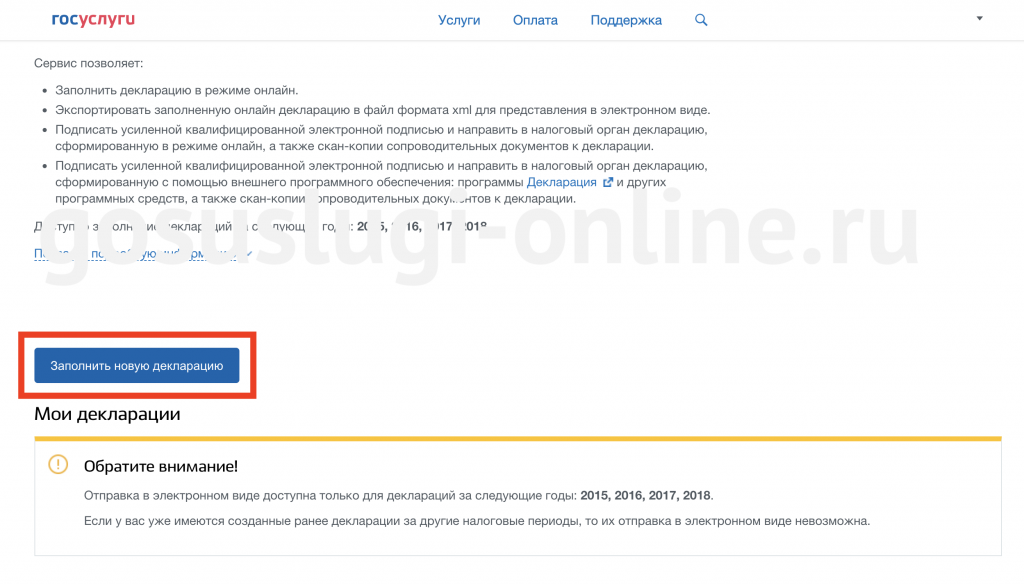

В открывшемся окне вы увидите подробное описание сервиса. Внимательно ознакомьтесь с предложенной информацией и нажмите кнопку «Заполнить новую декларацию» в конце страницы.

Через сайт госуслуг в режиме онлайн можно отчитаться только о доходах за 2015-2018 года. Выберите в открывшемся окне нужный год и перейдите далее.

Система попросит вас дать согласие на обработку предоставленных данных и передачу их на сервера ФНС. Поставьте галочку и нажмите кнопку «Продолжить».

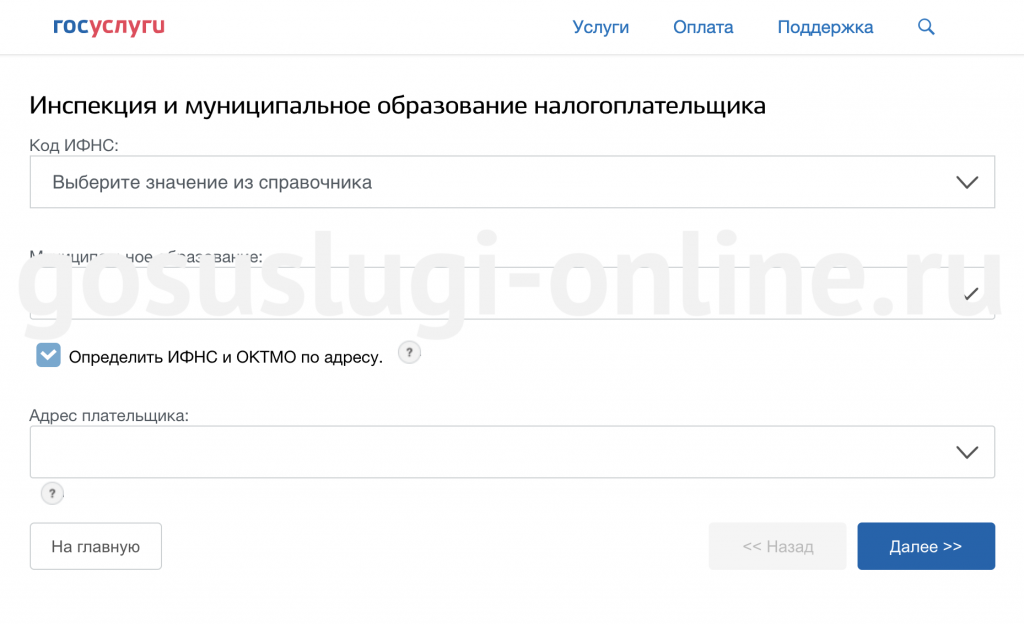

На следующем шаге необходимо будет заполнить данные декларации — сведения о вас как о налогоплательщике:

- выбрать категорию из предложенного списка;

- проверить личные и паспортные данные, которые автоматические заполнятся соответствующими данными из личного кабинета госуслуг;

- указать код ИФНС (выбрать из справочника) и ОКТМО или позволить системе определить их автоматически по вашему адресу;

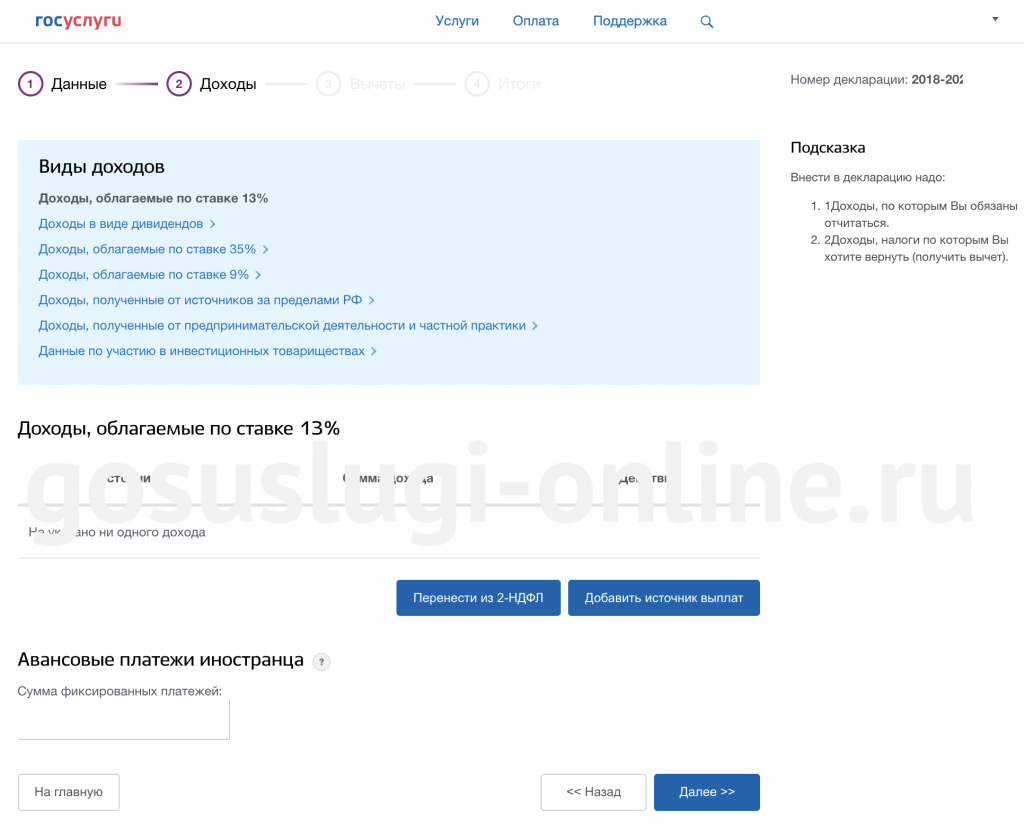

На следующем шаге требуется указать тип дохода и добавить информацию о самом доходе и его источнике, нажав на соответствующую кнопку. Заполняемые поля в появившейся форме будут зависеть от вида декларируемой прибыли.

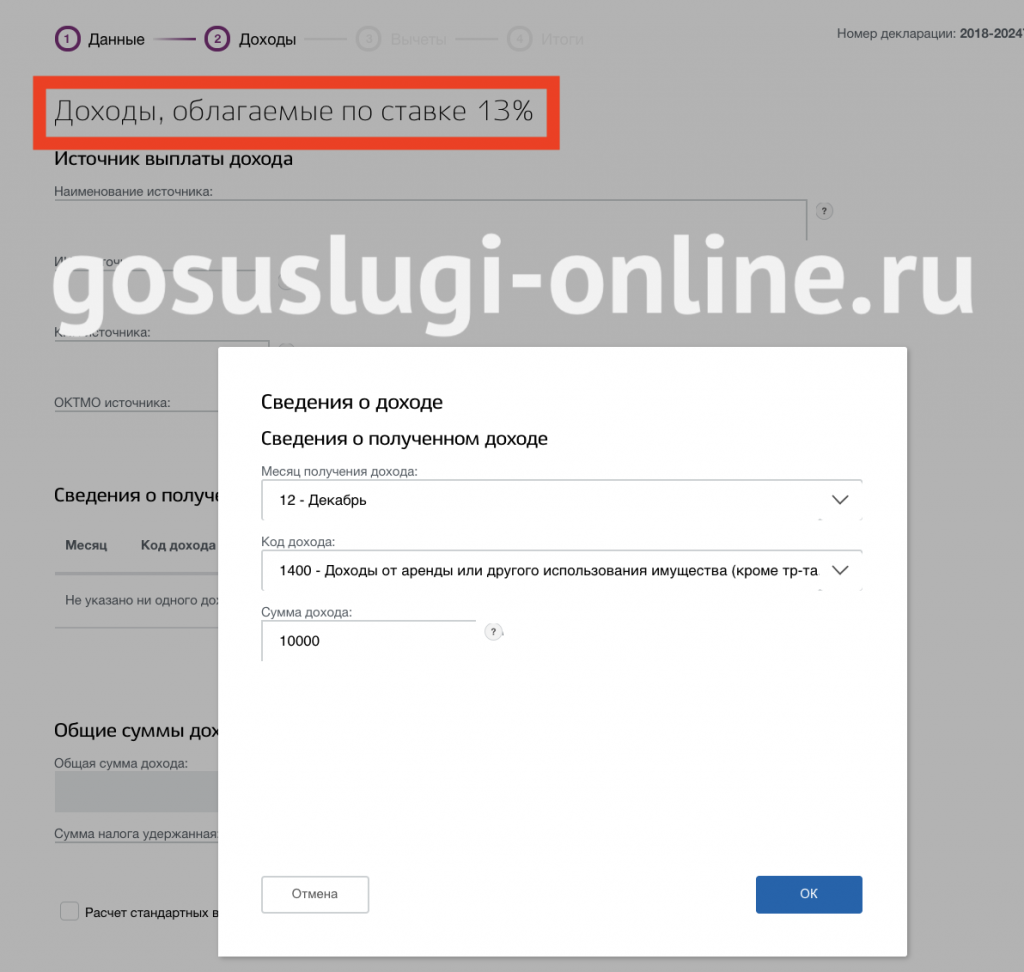

Например, если вы хотите показать доходы с аренды квартиру, то следует выбрать вариант «Доходы, облагаемые по ставке 13%», на открывшейся странице нажать кнопку «Добавить доход» и в качестве кода указать опцию «1400 — Доходы от аренды или другого использования имущества (кроме тр-та. и связи)».

Для каждого месяца укажите сумму полученной выплаты.

Для каждого месяца укажите сумму полученной выплаты.

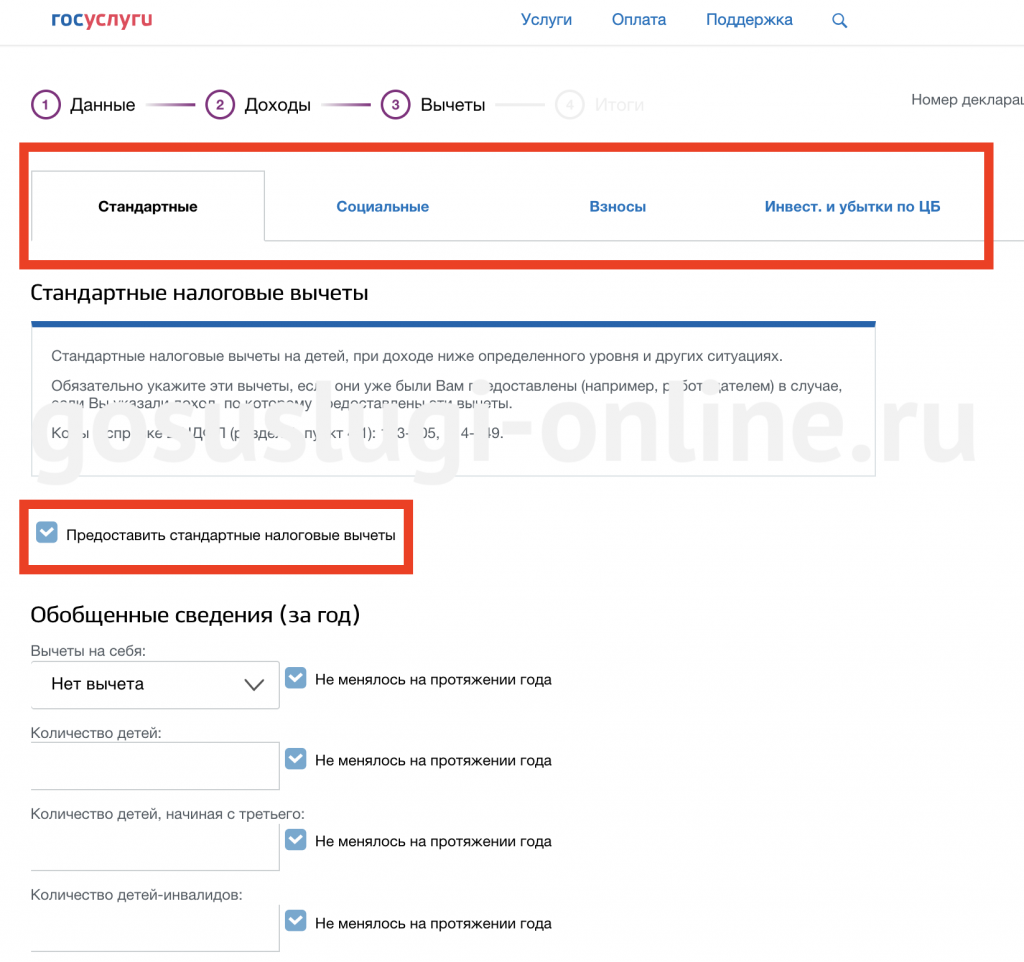

После того, как все источники выплат за декларируемый период будут добавлены в таблицу, перепроверьте информацию и нажмите кнопку «Далее». На экране появятся вкладки со справочной информацией по предоставлению налоговых вычетов. Для получения нужного вычета перейдите к соответствующей вкладке, нажмите на текст «Предоставить вычеты» и заполните предложенную форму.

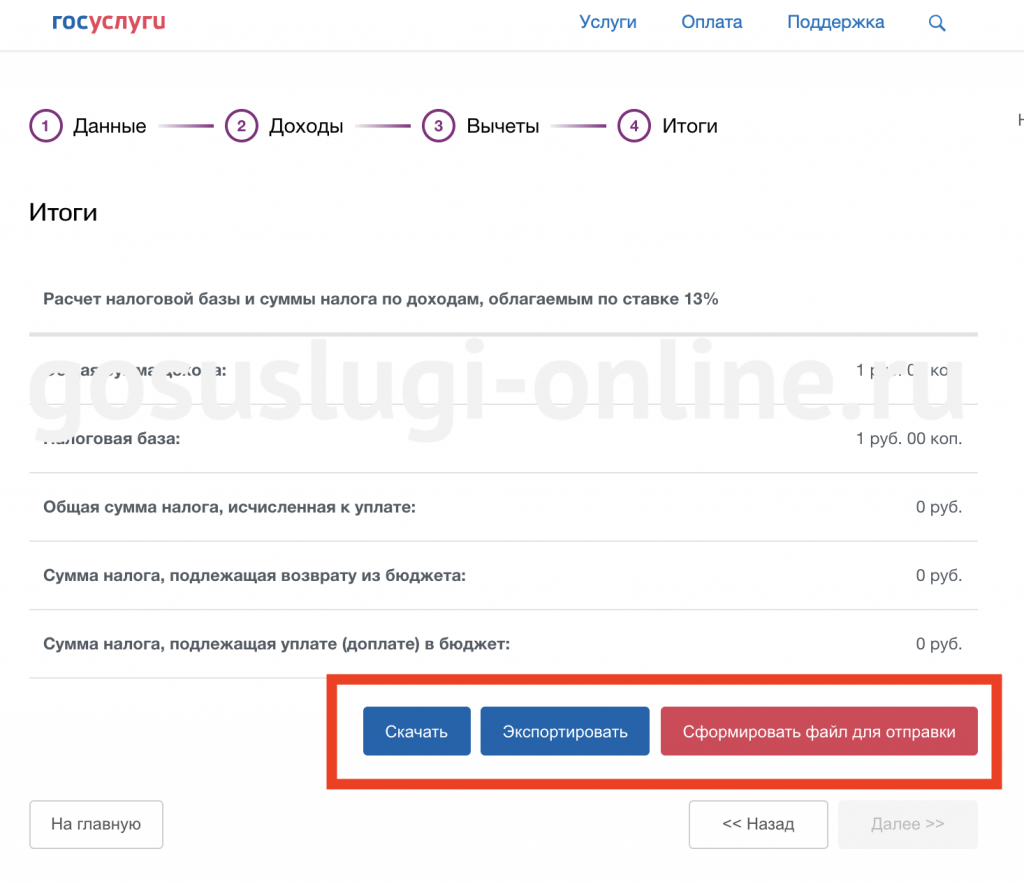

На последнем шаге вы увидите итоговую таблицу со всеми сведениями. Сформированную через госуслуги декларацию можно скачать в виде pdf файла и распечатать, экспортировать в xml для дальнейшего редактирования в специальных программах и сформировать файл, чтобы сдать 3-НДФЛ через Госуслуги.

Остается только нажать на кнопку «Сформировать файл для отправки», при необходимости прикрепить сопроводительные файлы, подписать сформированные документы с помощью УЭК при наличии установленного на устройстве ПО и действительного ключа усиленной квалифицированной электронной подписи для данного налогоплательщика, и отправить декларацию 3-НДФЛ в ФНС.

Формирование декларации по налогу на имущество в 1С

Для формирования декларации по налогу на имущество в 1С: Бухгалтерия необходимо совершить такие действия:

- в главном меню программы выбрать «Отчеты» → «1С-Отчетность» → «Налог на имущество»;

- в открывшемся окне нажать на кнопку «Заполнить». С левой стороны будут указаны разделы декларации, а с правой — сам расчет;

- каждую ячейку документа можно расшифровать, нажав соответствующую кнопку. Это действие позволит понять, каким именно образом образовалась та или иная сумма;

- после формирования декларации ее необходимо «Проверить» на соответствие контрольным соотношениям;

- если декларация заполнена верно, ее можно распечатать или выгрузить для отправки электронного файла в ИФНС.

Совет! К программе можно подключить сервис 1С: Отчетность, и тогда декларацию по налогу на имущество можно будет направлять непосредственно из 1С: Бухгалтерии без выгрузки электронного файла.

Проверка базы 1С на ошибки со скидкой 50%

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

- Неправильное указание НДС в документах;

- Ошибки во взаиморасчетах («красные» и развернутые сальдо по документам расчетов или договоров на счетах 60, 62, 76.);

- Отсутствие счетов-фактур, проверка дублей;

- Неправильный учет ТМЦ (пересорт, неверная последовательность прихода и расхода);

- Дублирование элементов (номенклатура, валюты, контрагенты, договоры и счета и т.д.);

- Контроль заполнения реквизитов в документах (контрагенты, договоры);

- Контроль (наличие, отсутствие) движений в документах и другие;

- Проверка корректности договоров в проводках.

Подробнее Заказать

Когда нет необходимости в сдаче рассматриваемой декларации?

Если у организации полностью отсутствуют основные денежные средства, облагаемые налогом на имущество, то вообще нет необходимости в сдаче такой декларации. К примеру, не нужно подавать декларацию, когда у компании на балансе имеются исключительно движимые основные средства.

Нужно обратить внимание, что с 2019 года налог платится только за объекты недвижимости. Об этом можно узнать в статье под номером 80

Найти этот момент возможно в пункте 1 данной статьи. Дополнительную информацию возможно узнать в статьях под номерами 373 и 374. Еще декларацию могут не сдавать предприниматели, поскольку им в принципе не нужно платить данный налог.

Следует запомнить, что налог начисляется по кадастровой стоимости имущества. Это делается только в том случае, если ранее в вашей области был принят соответствующий закон. Если конкретная недвижимость не попадает под нормы регионального закона — налог начисляется с остаточной стоимости.

Какие сроки сдачи декларации по налогу на имущество?

Декларация подается в налоговую по завершении налогового периода. Это может быть сделано не позднее 30 марта следующего года. При этом последний срок сдачи может попасть в нерабочий день. В таком случае нужно обратиться в налоговую в первый рабочий день.

В текущем году были внесены некоторые коррективы, в частности, срок сдачи документа в связи с карантином по причине распространения коронавирусной болезни был перенесен. Отныне сдать декларацию можно на три месяца позже установленного срока (следовательно, до 30 июня).

Куда сдавать декларацию?

Декларация обязательно должна быть направлена в ИФНС по месту нахождения имущества.

Как правильно заполнять декларацию?

Этот документ должен состоять из:

- титульного листа;

- раздела под номером 1 (сумма налога, подлежащая уплате);

- раздела под номером 2 (определение налоговой базы, исчисление точной суммы налога в отношении имущества, подлежащего налогообложению);

- пункта 2.1 (точные данные о недвижимости, которая обязательно облагается налогом);

- пункта под номером 3 (определение точной суммы налога, который требуется уплатить за конкретный период по объекту, налоговая база которого попадает под определение «кадастровая стоимость»).

В документе, который компания подает по месту своего нахождения, не стоит дублировать информацию, отраженную в декларациях, сдаваемых фирмой:

- по нахождению подразделений, выделенных на отдельный баланс;

- по нахождению объектов, которые являются территориально удаленными.

Остались вопросы или нужна помощь в составлении декларации? Закажите бесплатную консультацию наших специалистов!

Эффективное управление денежными потоками в период кризиса

Отчётность за 2019г. и 1 квартал 2020 года: новые сроки

Бланк новой декларации по УСН

В новой декларации десять страниц, вместо прежних восьми. Главные изменения отчетной формы по УСН связаны с применением новых лимитов:

- до 130 работников;

- до 200 млн рублей годового дохода.

Если плательщик УСН соблюдает обычные лимиты, то платит налог по ставке 6% для варианта «Доходы» и 15% для варианта «Доходы минус расходы». Ставки могут быть еще ниже, если это предусмотрено региональными законами.

Но для тех, кто попал в коридор между прежними лимитами и новыми, действует ставка 8% и 20% соответственно. Если же организация или ИП превышают и новые лимиты, то теряют право на УСН.

Для того, чтобы указать разные налоговые ставки, в новой декларации предусмотрели отдельные поля. Кроме того, теперь надо сообщать, на каком основании применяется пониженная налоговая ставка, установленная в регионе. Для этого предназначен специальный код обоснования, который формируется из двух частей.