Закон 54-фз о применении кассовой техники

Содержание:

- Особенности применения кассовых аппаратов по закону 54 ФЗ

- Как работает онлайн-касса

- Как перейти на онлайн кассы: пошаговый алгоритм

- Что такое 54-ФЗ

- Для кого обязателен переход на онлайн-кассу?

- Отчетность по онлайн-кассе

- Кто такой оператор фискальных данных и зачем он вообще нужен

- Снятие с учета онлайн-кассы

- Письмо Минфина России от 26 мая 2021 г. N 30-01-15/40362 Об особенностях применения контрольно-кассовой техники

- Изменения на 2019 год

- Какая онлайн-касса отвечает требованиям закона

- Описание закона

- О зачете или возврате предварительной оплаты и (или) авансов

- Зачем мы вообще переходим на онлайн-кассы? Какая от этого польза бизнесу?

Особенности применения кассовых аппаратов по закону 54 ФЗ

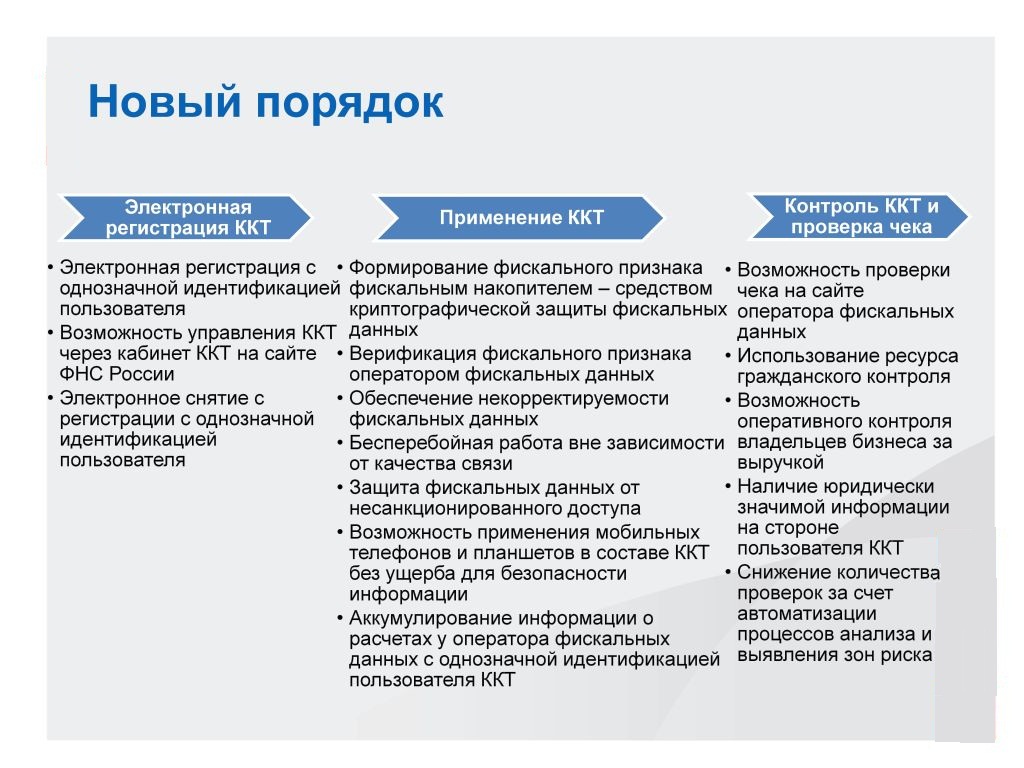

Для торговли необходимо зарегистрировать онлайн-кассу. Для этого нужно:

- Подать заявление в ФНС лично или через личный кабинет.

- Купить онлайн-кассу, которая будет соответствовать всем требованиям. Перечень разрешенных ККТ имеется на сайте ФНС в реестре оборудования.

- Заключить договор с любой ОФД. Для этого необходимо сделать электронную подпись.

- Зарегистрировать онлайн-кассу в налоговой инспекции.

- Активировать фискальный накопитель с помощью регистрационной карты.

- Указать данные для ОФД и подписать с ним документы.

Как правильно применять новое кассовое оборудование

Как правильно применять новое кассовое оборудование

Важно! Для работы ККТ нужен интернет. В некоторых случаях использовать кассовую технику можно удаленно

Это происходит, когда продавец может отойти от пункта, в котором находится касса, и производить торговлю. Это происходит:

В некоторых случаях использовать кассовую технику можно удаленно. Это происходит, когда продавец может отойти от пункта, в котором находится касса, и производить торговлю. Это происходит:

- При разносе товара или дистанционной торговле, при этом в эту категорию продажи через интернет не входят.

- При расчете на месте произведения работ.

При разносной торговле чеки теперь не выдаются. Если покупатель предоставил адрес электронной почты, то чек высылается в электронном виде. Если продавец адреса не получил, то чек высылать не обязательно.

Производить расчеты без ККТ возможно при применении электронных платежей, например, при перевозке багажа, или грузов.

Если реализация продукции осуществляется без ККТ, то чек можно предоставить:

- Во время оплаты и до оплаты через электронную почту.

- С помощью QR- кода.

Важно! Виды деятельности, при которых можно совершать удаленные продажи с ККТ: оплата проезда, оказание услуг на месте, при приеме оплаты за жилище или коммунальные услуги. Во время оказания услуг должен быть передан документ, в котором указан QR- код

Он поможет найти чек в базе данных при необходимости

Во время оказания услуг должен быть передан документ, в котором указан QR- код. Он поможет найти чек в базе данных при необходимости.

Во время оплаты билетов за проезд производится выдача билетов, на которых указан код, по которому можно получить полный чек за предоставление транспортных услуг.

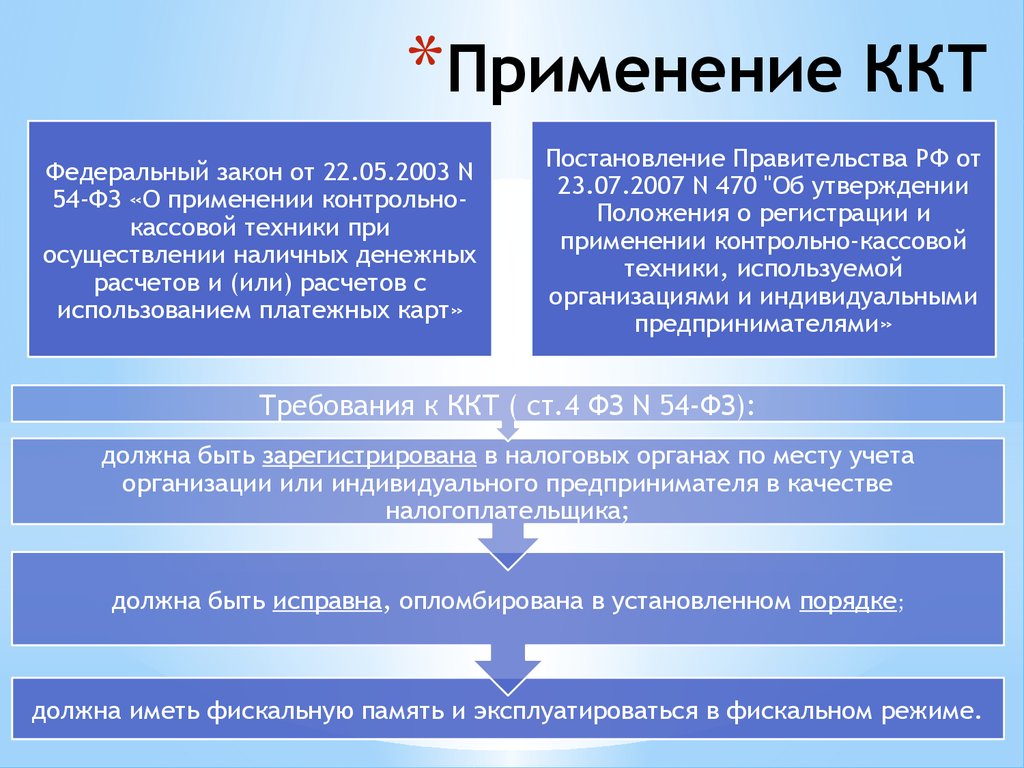

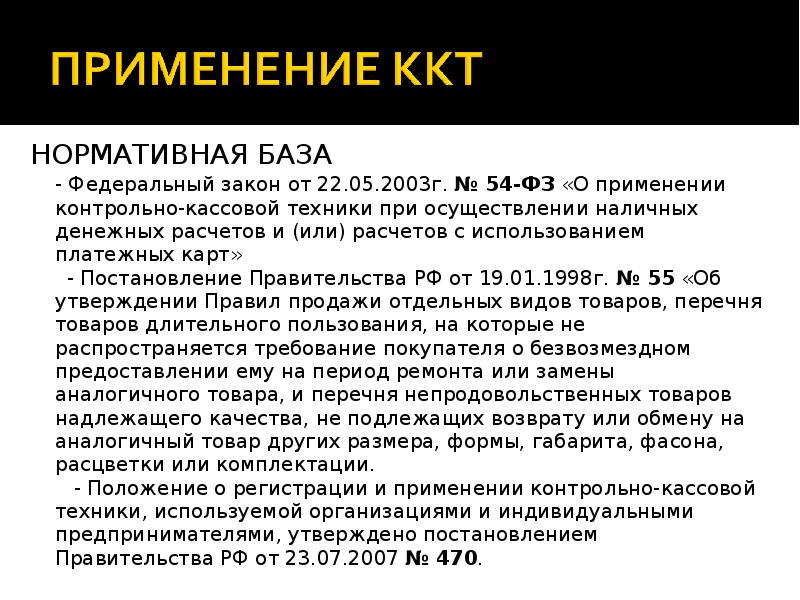

Законодательные акты и законы, которые обязуют использовать онлайн-кассы на территории РФ.

Законодательные акты и законы, которые обязуют использовать онлайн-кассы на территории РФ.

Ответственность за неправильное использование контрольно измерительной техники несет руководитель компании и бухгалтер. За все выявленные недочеты и ошибки будут налагаться штрафы. При этом повторные нарушения наказываются намного строже.

При нарушениях должностных лиц оштрафуют от 1 500 рублей до 3 000 рублей, а юридических — от 5 000 до 10 000 рублей. Поэтому необходимо хорошо подготовить персонал для работы с новой кассовой системой.

Теперь на чеках в обязательном порядке должны быть:

- Наименование организации или ИП

- ИНН.

- Сведение о купленном товаре, а именно страна производитель.

- Стоимость акцизного товара.

- При покупке товара, завезенного из заграницы, в чеке должен быть указан номер декларации, предоставленной на таможне.

Чек может быть представлен в электронном виде или выслан на мобильный телефон.

При возврате авансов в оздоровительных или спортивных организациях возможно формирование общего чека за определенный период времени, а точнее не позднее 10 дней после окончания отчетного периода.

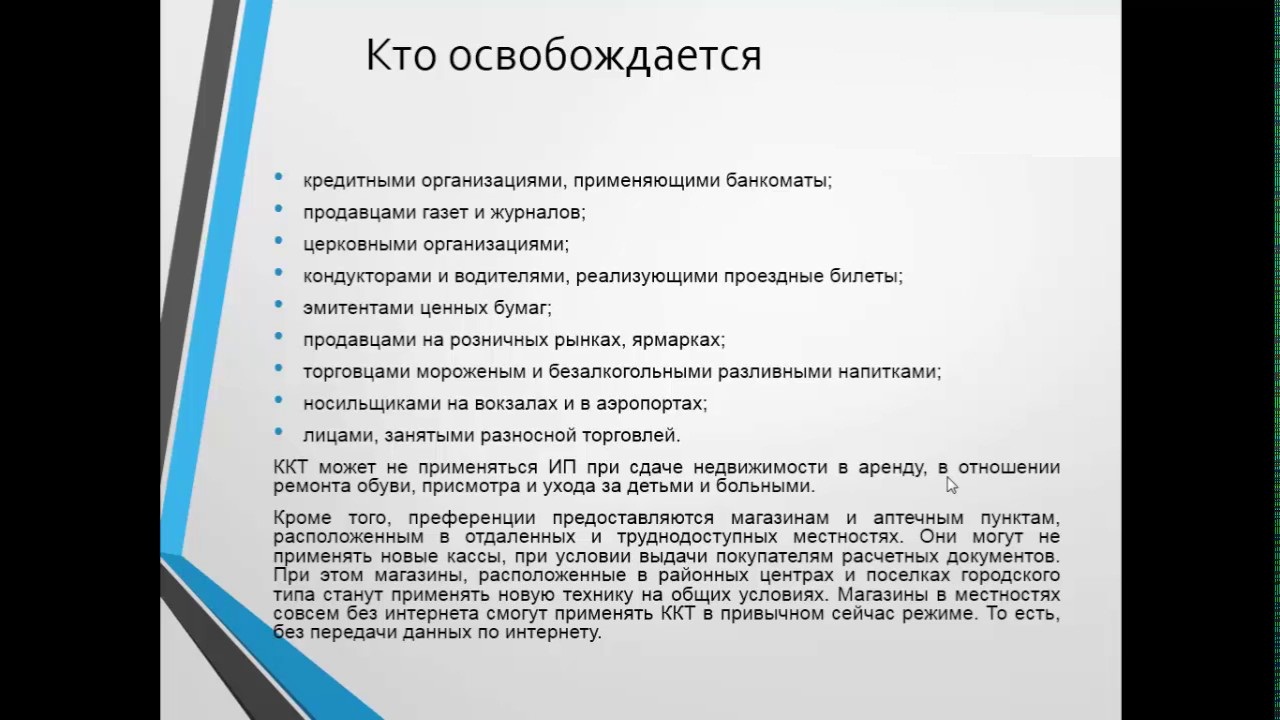

Список лиц и организаций, которые освобождены от установки ККТ.

Список лиц и организаций, которые освобождены от установки ККТ.

Принятие ФЗ 54 ККТ сделало обязанными предпринимателей и организации перейти на новый этап налогообложения. Теперь стали открытыми доходы и продажи. В целом это повлекло затраты, хотя часть потраченных средств ФНС возвращает. Это позволит упростить учет торговли и подачу документации в налоговую службу. Теперь все документы можно подписывать с помощью электронной подписи и решать все проблемы онлайн.

Как работает онлайн-касса

Новая касса, или онлайн-касса, сильно отличается от той, к которой привыкли продавцы. Во-первых, привычный кассовый блок (ЭКЛЗ — электронная контрольная лента защищённая) заменяется на фискальный накопитель. Это небольшое устройство, в памяти которого хранится информация обо всех продажах, выполненных на кассе. Фискальный накопитель шифрует данные и отправляет их в ФНС.

Заявленная стоимость фискального накопителя – 8 000 рублей, однако в настоящий момент в силу дефицита цена доходит и до 15 000 рублей. Срок работы прибора – 13 месяцев

Владелец кассы имеет право самостоятельно заменять фискальный накопитель по истечении периода использования. Но, судя по всему, поставщики кассовой техники будут требовать, чтобы это выполняли сертифицированные специалисты – например, в рамках договора обслуживания ККТ. В ином случае это может грозить снятием кассового аппарата с гарантии.

Кассовый аппарат также должен быть оборудован интерфейсом для подключения к интернету – проводному или беспроводному (WiFi, мобильный интернет).

Некоторые кассовые аппараты могут быть модернизированы под новые стандарты. Некоторые – нет. Это можно выяснить только у производителя.

Стоимость новых касс – от 18 000 до 70 000 рублей, в зависимости от характеристик и возможностей

При покупке нужно обращать внимание на то, входит ли в объявленную стоимость фискальный накопитель.

Как перейти на онлайн кассы: пошаговый алгоритм

Если предприниматель работает на общей системе налогообложения или «упрощенке», он попадает в число тех, кто должен провести переход на онлайн кассы с 2017 года. Порядок действий зависит от того, использовал ли он раньше ККТ, или ее необходимо приобрести. Чтобы процедура стала более понятной, действия по переходу на онлайн кассу, пошаговая инструкция изложены в табличном виде (табл. 1).

|

Шаг 1. Если кассовый аппарат имеется, нужно обратиться к производителю и выяснить, возможна ли его модернизация до требуемого уровня. Это включает возможность: 1) замены ЭКЛЗ на фискальный накопитель; 2) установки программного обеспечения, обеспечивающего печать нужных данных на чеке; 3) подключения к Интернету; 4) отправки электронных чеков на телефоны покупателей. |

|

|

Ответ положительный |

Если кассы не было, или доработка невозможна, или ее цена сопоставима с покупкой новой ККТ |

|

1. Заключить договор на апгрейд оборудования. Запланировать срок перехода на онлайн кассу, исходя из даты окончания действия ЭКЛЗ. |

2. Выбрать подходящий вариант из реестра зарегистрированных моделей на сайте ФНС. Подписать договор на покупку ККТ с производителем. |

|

3. Снять с учета старую технику в порядке, действующем до принятия нового закона. Нужно подать в инспекцию заявление, паспорт на ККТ, и подождать 5 дней. |

|

|

4. Провести обновление кассового оборудования. После этого производитель сам внесет аппарат в реестр ФНС. |

|

|

Шаг 2. Выбрать ОФД — оператора фискальных данных. Список организаций, имеющий право передавать информацию в налоговые органы, размещен на ее официальном сайте. Подписать договор, можно включить в него услугу регистрации новой ККТ. |

|

|

Шаг 3. Зарегистрировать аппарат. Новый порядок перехода на онлайн кассы предусматривает постановку на учет через личный кабинет на сайте ФНС. Для этого потребуется: 5) усиленная электронно-цифровая подпись для ИП; 6) сертификат ключа квалифицированной ЭЦП для организаций; 7) паспорт технического средства для внесения данных в форму заявления. |

Нужно обратить внимание на технические показатели накопителя (ФН). По закону, срок действия фискального признака для чеков установлен не меньше 13 месяцев для организаций на ОСНО и УСН, и до 36 месяцев — для ЕНВД, ПСН

На рынке пока немного моделей, способных обеспечить 3-х летнюю работу. Понятно, что частая замена ФН вызовет дополнительные затраты.

Что такое 54-ФЗ

Закон 54-ФЗ регламентирует правила применения контрольно-кассовой техники на территории РФ

Согласно 54-ФЗ, денежные расчеты с населением разрешается выполнять только с использованием контрольно-кассовой техники — онлайн касс. На кассе должна быть установлена актуальная прошивка, обеспечивающая корректную передачу данных о транзациях в ФНС. Покупателю товаров или услуг продавец обязан выдать кассовый чек в бумажном или электронном виде

Запрещено использование онлайн кассы без фискального накопителя (ФН). Это устройство является резервным хранилищем данных о всех транзакциях (продажах, возвратах и пр.). Фискальный накопитель подлежит обязательной периодической замене — через 13 или 36 месяцев, в зависимости от вида деятельности и системы налогообложения владельца кассы

Онлайн касса должна всегда быть подключена к интернету для онлайн передачи данных о каждой продаже (транзакции) в облачное хранилище. Следить за тем, что касса подключена к интернету обязан владелец кассы.

Сохранность данных о продажах и передачу их в ФНС обеспечивает оператор фискальных данных (ОФД), с которым владелец кассы обязан заключить договор на обслуживание.

Касса должна быть зарегистрирована в ФНС — по интернету через Личный кабинет на сайте nalog.ru.

Полное название и ссылка на официальный документ: Федеральный закон от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт».

Начиная с 2016 года в 54-ФЗ вносились многочисленные изменения, ниже приведены ссылки на основные.

Федеральный закон от 03.07.2016 № 290-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» и отдельные законодательные акты Российской Федерации». Этот Закон и является началом кассовой реформы, и повсеместного внедрения онлайн касс.

Федеральный закон от 03.07.2018 № 192-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации»

Федеральный закон от 06.06.2019 № 129-ФЗ «О внесении изменений в Федеральный закон «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации»»

Федеральный закон от 26.07.2019 N 238-ФЗ «О внесении изменений в статью 33.1 Федерального закона «О государственно-частном партнерстве, муниципально-частном партнерстве в Российской Федерации и внесении изменений в отдельные законодательные акты Российской Федерации» и отдельные законодательные акты Российской Федерации»

Полный список государственных документов, регламентирующих правила применения ККТ на территории РФ вы можете найти на официальном интернет-портале правовой информации www.pravo.gov.ru

Для кого обязателен переход на онлайн-кассу?

В 2017 году переход на онлайн-кассы обязателен для следующих субъектов:

ИП и компаний, которые оказывают конкретные виды услуг или выполняющие определенные работы. Все направления деятельности прописаны в ФЗ-54. Вот только некоторые из них — продажа прессы, сделки с ценными бумагами, реализация проездных билетов, торговля на рынке или в киосках, ремонт обуви, уход или присмотр за детьми и многое другое.

ИП, которые работают на «вмененке», а также предоставляющие услуги населению. В последнем случае обязательное условие — предоставление бланков строгой отчетности (БСО). Отдельный вопрос касается сроков перехода на онлайн-кассы. Так, до 1 июля 2018-го ИП и юрлица, предоставляющие услуги населению и выдающие БСО, могут не применять ККТ, но после достижения этого срока переход должен быть завершен.

ИП на патентном режиме, а также предприниматели на «вмененке» (для определенных работ). Как и в прошлом случае, озвученная категория ИП вправе работать с наличными и карточками без использования ККТ. Срок переход на онлайн-кассы аналогичен — до июля 2018 года.

ИП на ЕНВД, занимающиеся реализацией алкогольной продукции (исключение — пиво, пуар, сидр, медовуха). Такие предприниматели в своей деятельности обязаны применять ККТ.

Отчетность по онлайн-кассе

В процессе использования онлайн-касс оформляются следующие документы:

- Отчет о регистрации – формируется в личном кабинете ККТ, после получения от ФНС регистрационного номера кассового аппарата.

- Отчет об изменении параметров регистрации – формируется через личный кабинет ККТ, в том случае, если происходит перерегистрация кассового аппарата по причине установки нового фискального накопителя.

- Отчет об открытии смены – подготавливается кассиром-операционистом каждый день, перед принятием оплаты от первого покупателя. Отчет формируется в личном кабинете ККТ и автоматически направляется ОФД. После получения положительного подтверждения можно приступать к работе.

- Кассовый чек (БСО). Допускается два варианта выдачи – в электронной форме или в бумажном виде. Электронный чек (БСО) не печатается, а направляется покупателю на абонентский номер или e-mail покупателя, при условии предоставления им такой информации до момента расчета.

- Кассовый чек коррекции (БСО коррекции) – формируется для исправления ранее произведенной операции (применимо только для текущей смены, скорректировать вчерашние данные нельзя).

- Отчет о закрытии смены – подготавливается кассиром-операционистом в конце смены, аналогично отчету об открытии.

- Отчет о закрытии фискального накопителя – формируется через личный кабинет ККТ, в том случае, если происходит перерегистрация кассового аппарата или снятие с учета.

- Отчет о текущем состоянии расчетов – используется для проверки, все ли фискальные данные переданы в ОФД.

Обратите внимание, Минфин в письме №03-01-15/54413 от 16.09.2016 разъяснил, что компании и предприниматели, которые перешли на онлайн-кассы, вправе не использовать первичные кассовые документы

Перечень первичных кассовых документов, от которых можно отказаться

- КМ-1 (акт о переводе показаний и регистрации счетчиков).

- КМ-2 (акт о снятии показаний счетчиков).

- КМ-3 (акт о возврате денежных сумм).

- КМ-4 (журнал кассира-операциониста).

- КМ-5 (журнал регистрации показаний денежных и контрольных счетчиков ККМ, без кассира-операциониста).

- КМ-6 (справка отчет кассира-операциониста).

- КМ-7 (сведения о показаниях счетчиков ККМ).

- КМ-8 (журнал учета вызовов технических специалистов).

- КМ-9 (акт о проверке наличных средств кассы).

Кто такой оператор фискальных данных и зачем он вообще нужен

Законодательно в процессе передачи данных от кассы в ФНС предусмотрен обязательный посредник — оператор фискальных данных, или ОФД. Это компании, которым ФНС делегировала собирать информацию с фискальных накопителей касс и транслировать её на свои серверы. Реестр ОФД опубликован на сайте ФНС. Договор с ОФД должен быть заключён для каждой кассы. Стоимость годового договора — 3 000 рублей.

Важный вопрос – как быстро ваш чек будет отправлен в ФНС. В законе нет требования о моментальной отправке чека в ОФД. На это отводится до 30 календарных дней с момента формирования чека. Поэтому если «отвалился» интернет – ничего страшного не случится, неотправленные чеки будут накапливаться в фискальном накопителе, а при восстановлении связи – будут отправлены в ОФД. Но если в течение 30 дней информация не передана, то фискальный накопитель будет автоматически заблокирован и касса перестанет печатать чеки.

Несмотря на наличие посредника, ответственность за своевременность передачи данных в ФНС несёт владелец кассы.

Снятие с учета онлайн-кассы

Снятие онлайн-кассы с учета может происходит по двум причинам: на основании заявления от пользователя или по решению налогового органа.

Основания для снятия ККТ с учета по заявлению пользователя:

- Кассовый аппарат неисправен.

- Касса утеряна или похищена.

- ККТ передается другому пользователю.

Основания для снятия ККТ с учета по решению ФНС:

- Выявлены нарушения требований закона.

- Истек срок действия ключа фискального признака в фискальном накопителе.

Порядок снятия с учета онлайн-кассы

- Оформляем заявление о снятии с регистрации онлайн-кассы и в течение одного рабочего дня со дня наступления обстоятельств, в связи с которыми потребовалось снятие, направляем его в ФНС (в любую налоговую в бумажном виде, через личный кабинет ККТ, либо через ОФД). Если снятие с учета не связано с утратой (хищением), дополнительно нужно предоставить отчет о закрытии фискального накопителя.

- Получаем карточку о снятии с учета ККТ. Срок формирования ФНС карточки – 5 рабочих дней с даты подачи заявления. Еще через 5 рабочих дней вам направят актуальную карточку через кабинет ККТ или ОФД (при желании, в налоговой можно запросить бумажный экземпляр).

Письмо Минфина России от 26 мая 2021 г. N 30-01-15/40362 Об особенностях применения контрольно-кассовой техники

17 июня 2021

Департамент анализа эффективности преференциальных налоговых режимов Минфина России рассмотрел обращение и по вопросу применения контрольно-кассовой техники сообщает следующее.

В соответствии с пунктом 2 статьи 4.3 Федерального закона от 22.05.2003 N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» (далее — Федеральный закон N 54-ФЗ) перед началом осуществления расчетов с применением контрольно-кассовой техники формируется отчет об открытии смены, а по окончании осуществления расчетов — отчет о закрытии смены. Кассовый чек (бланк строгой отчетности) не может быть сформирован позднее чем через 24 часа с момента формирования отчета об открытии смены.

Кассовый чек и бланк строгой отчетности должны содержать обязательные реквизиты и отвечать требованиям статьи 4.7 Федерального закона N 54-ФЗ и Приказа ФНС России от 14.09.2020 N ЕД-7-20/662@ «Об утверждении дополнительных реквизитов фискальных документов и форматов фискальных документов, обязательных к использованию» (далее — Приказ), за исключением случаев, установленных Федеральным законом N 54-ФЗ.

Согласно положениям пункта 1 статьи 4.7 Федерального закона N 54-ФЗ и Приказа в состав фискальных документов «отчета об открытии смены», «кассового чека (бланка строгой отчетности)» и «отчета о закрытии смены» включается реквизит «кассир» (тег 1021) во всех случаях, за исключением применения контрольно-кассовой техники для расчетов, осуществляемых с использованием автоматических устройств для расчетов.

Учитывая изложенное, кассовый чек (бланк строгой отчетности) должен содержать должность и фамилию лица, осуществившего расчет с покупателем (клиентом), оформившего кассовый чек или бланк строгой отчетности и выдавшего (передавшего) его покупателю (клиенту) (за исключением расчетов, осуществленных с использованием автоматических устройств для расчетов, применяемых в том числе при осуществлении расчетов в безналичном порядке в сети «Интернет»).

Одновременно информируем, что Федеральный закон N 54-ФЗ не ограничивает использование дополнительного функционала контрольно-кассовой техники, в том числе дополнительных функций программного обеспечения контрольно-кассовой техники, позволяющих расширить возможности контрольно-кассовой техники для удобства ее использования, который приобретается пользователем контрольно-кассовой техники на добровольной основе.

Настоящее письмо Департамента не содержит правовых норм или общих правил, конкретизирующих нормативные предписания, и не является нормативным правовым актом. В соответствии с письмом Минфина России от 07.08.2007 N 03-02-07/2-138 направляемое мнение Департамента имеет информационно-разъяснительный характер по вопросам применения законодательства Российской Федерации и не препятствует руководствоваться нормами законодательства в понимании, отличающемся от трактовки, изложенной в настоящем письме.

| Заместитель директорадепартамента анализаэффективности преференциальныхналоговых режимов Минфина | А.Т. Заитов |

Изменения на 2019 год

ФЗ 54 о применении контрольно-кассовой техники произвел революционные изменения в налоговом учете торговых компаний и предпринимателей. В 2019 году федеральный закон потерпел поправки. Изменения уже вступили в силу.

Теперь кассы-онлайн нельзя использовать с памятью ниже 1.0. Передача данных должна быть форматом 1.05 или 1.1.

Устанавливать онлайн-кассу не нужно при сдаче собственного жилья с парковочными местами в аренду, при расчетах в образовательных учреждениях, в пунктах питания.

Важно! При безналичном расчете ККТ использовать нужно обязательно. При безналичном расчете, в котором со счета одной компании средства переводятся на счет другой, использовать чек не нужно

Применять чеки при использовании в компании банк-клиент тоже не нужно

При безналичном расчете, в котором со счета одной компании средства переводятся на счет другой, использовать чек не нужно. Применять чеки при использовании в компании банк-клиент тоже не нужно.

Не использовать ККМ могут хозяйствующие субъекты, ведущие следующую деятельность:

- Продажа газет, проездных в транспорте.

- Розничная торговля на ярмарках.

- Розничная торговля мороженным, разливными безалкогольными напитками, продажа молока с цистерн.

- Прием макулатуры, металлолома, стеклотары, пластика.

- Ремонт обуви.

- Изготовление ключей.

- Работа сиделки.

- Питание в учебных заведениях.

- Пахота огородов и пилка дров.

- Носильщики.

- Аренда жилья с парковочными местами.

Изменения вступили в силу с 1 июля 2019 года

Изменения вступили в силу с 1 июля 2019 года

При доставке курьером товаров чек будет предоставлен клиенту, если доставка производится на следующий день после оплаты, если доставка осуществляется позже, то чек отправляется на электронную почту. Если оплата производится после получения, то у курьера должна быть с собой онлайн-касса или чек будет отправлен на электронную почту, после того как курьер оповестит своих операторов.

Механические аппараты выдачи товара могут работать без ККТ, если:

- Нет подключения к электроэнергии.

- В нем нет дополнительных источников питания.

- Оплата осуществляется монетами номиналом в 5 и 10 рублей.

Такие аппараты могут выдавать игрушки, кофе, еду или любую другую мелочь.

Важно! Взносы в садоводческое общество не проходят через ККТ, а вот за охрану или ремонт в садовых кооперативах чеки должны выдаваться. В каждом чеке по правилу должен быть особый код QR

Появилась возможность использования коррекции чека, если в процессе работы были допущены ошибки продавцом. Теперь снимать с учета онлайн-кассу не нужно после ликвидации предприятия, после заявления от представителя работники ФНС снимут ее самостоятельно. Отменить заказ возможно с помощью функции возврата от покупателя

В каждом чеке по правилу должен быть особый код QR. Появилась возможность использования коррекции чека, если в процессе работы были допущены ошибки продавцом. Теперь снимать с учета онлайн-кассу не нужно после ликвидации предприятия, после заявления от представителя работники ФНС снимут ее самостоятельно. Отменить заказ возможно с помощью функции возврата от покупателя.

Какая онлайн-касса отвечает требованиям закона

Удостовериться, соответствует ли техника требованиям закона, поможет реестр контрольно-кассовой техники, который можно скачать с сайта ФНС. Реестр регулярно дополняется новыми моделями ККТ. Существует также реестр фискальных накопителей и список ОФД, которым Федеральная налоговая служба дала право обрабатывать фискальные данные.

Что будет, если использовать технику, которая не внесена в реестр или работать с незарегистрированным оператором? Есть риск получить предупреждение или штраф от 1,5 до 10 тыс. рублей по статье КоАП РФ за применение ККТ, которая не соответствует установленным требованиям.

Обратите внимание: кассу можно применять только по тому адресу, который был указан при ее регистрации в налоговой. При регистрации ККТ указывается адрес ее установки, а в чеке печатается место осуществления расчета

Если использовать кассу по другому адресу, то информация в чеке не будет соответствовать фактическому адресу продажи, а это нарушение требований статьи 4.2 Закона № 54-ФЗ.

Использование кассы в двух точках с разными адресами также является нарушением. Налоговики строго следят за соблюдением этого требования, поскольку хотят иметь беспрепятственный доступ к кассовой технике.

Описание закона

Если ознакомиться с кратким содержанием нового закона «Об онлайн-кассах», то он обязывает индивидуальных предпринимателей и коммерческие организации, применяющие ККТ, приобрести модели, оборудованные фискальным накопителем данных. Эти приборы позволят обеспечить оперативную передачу ФД налоговым органам через специальных операторов (на осуществление этой деятельности необходимо разрешение).

Порядок и срок перехода на онлайн-кассы

Как уже говорилось выше, не все лица, осуществляющие коммерческую деятельность и предоставляющие свои услуги потребителям, были обязаны перейти с обычных ККТ на онлайн-кассы одновременно. Эти нововведения закона «Об электронных кассах» вступали в силу постепенно, позволяя предпринимателям приобрести новые модели или переоборудовать старые (некоторые производители кассовых аппаратов допускают и такую возможность), чтобы они соответствовали требованиям нового федерального закона.

Крайние даты перехода со старых ККТ на новые онлайн-кассы:

- для владельцев вновь регистрируемых ККТ — 1 февраля 2017 года;

- для продавцов спиртосодержащей продукции — 31 марта 2017 года;

- для владельцев ККТ — 1 июля 2017 года;

- для предпринимателей на ПСН и/или ЕНВД — 1 июля 2018 года (до 1 июля 2021 года допустимо не вносить в чеки информацию о наименованиях и количестве товаров).

Остаются категории лиц, осуществляющих коммерческую деятельность, которые не обязаны осуществлять переходы на новые онлайн-кассы или пользоваться ККТ в целом. Это предприниматели, занимающиеся ремонтом обувной продукции, продавцы в газетных киосках, кондукторы, владельцы общепитов, кредитные организации и некоторые другие ИП и ЮЛ.

Скачать текст закона

Чтобы изучить поправки и дополнения, внесенные в законодательство РФ настоящим ФЗ, о внесении изменений в Федеральный закон «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт», достаточно ознакомиться с последней редакцией ФЗ «Об онлайн-кассах», доступной по этой ссылке.

О зачете или возврате предварительной оплаты и (или) авансов

Пунктом 2.1 ст. 1.2 Федерального закона № 54-ФЗ установлены особенности оформления чеков ККТ и БСО при осуществлении расчетов в виде зачета или возврата предварительной оплаты и (или) авансов, ранее внесенных физическими лицами за услуги:

-

в сфере культурно-массовых мероприятий;

-

перевозки пассажиров, багажа, грузов и грузобагажа;

-

связи;

-

в электронной форме, определенные ст. 174.2 НК РФ;

-

иные, определенные Правительством РФ.

В этом случае пользователь (налогоплательщик) может сформировать один общий чек ККТ (БСО), содержащий сведения о всех таких расчетах, совершенных в особый срок, как указывалось до сих пор: в течение суток либо за расчетный период, не превышающий календарного месяца или установленный законодательством РФ (но не позднее первого рабочего дня, следующего за днем окончания расчетного периода), притом без выдачи (направления) чека ККТ (БСО) клиенту.

Новым законом (с момента его предстоящей публикации) этот особый срок изменен. В качестве него теперь рассматривается расчетный период, не превышающий календарного месяца или установленный законодательством РФ (но не позднее 10 календарных дней, следующих за днем окончания расчетного периода), также без выдачи (направления) кассового чека (бланка строгой отчетности) клиенту.

Добавим, что названная поправка теперь дополнительно распространена на услуги в сфере:

-

жилищно-коммунального хозяйства (включая услуги ресурсоснабжающих организаций);

-

охраны и систем обеспечения безопасности;

-

образования.

Зачем мы вообще переходим на онлайн-кассы? Какая от этого польза бизнесу?

Перечислим вам преимущества перехода на онлайн-кассы, озвученные ФНС:

- возможность регистрации ККТ онлайн без визита в налоговый орган, что существенно экономит время и деньги налогоплательщика;

- использование инструментов бизнес-аналитики онлайн, что позволяет эффективно управлять своим бизнесом;

- возможность направлять кассовые чеки покупателю в электронном виде, что освобождает от затрат на чековую ленту;

- отказ от обязательного ведения форм первичной учетной документации (формы «КМ»);

- практический отказ от проверок добросовестных налогоплательщиков;

- ведение бизнеса в здоровых конкурентных условиях за счет пресечения возможности недобросовестных налогоплательщиков незаконно минимизировать свои налоговые обязательства и нечестно получать конкурентное преимущество;

- сокращение издержек за счет отказа от обязательного технического обслуживания и увеличения срока службы фискального накопителя;

- удобство онлайн-торговли для бизнеса, а именно: нет необходимости печатать кассовый чек и доставлять его покупателю, достаточно направить его в электронном виде.

О пользе закона 54-ФЗ для бизнеса также читайте в статье «В чем суть закона об онлайн-кассах и какая от него польза бизнесу».