Федеральные, региональные и местные налоги в 2021 году

Содержание:

- Кто не платит земельный налог в России

- Налоговая ставка земельного налога в МО

- Понятие налоговой базы

- 1. Земельный налог: кто должен оплачивать и какие земельные участки не облагаются земельным налогом?

- Есть ли льготы?

- Налоговая база

- Как платить? ↑

- Кто должен платить?

- Все об оплате земельных налогов

- Порядок оплаты

Кто не платит земельный налог в России

Прежде чем выяснять, кто освобожден от земельного налога физ лица, необходимо понять суть этого платежа и механизм его взимания. Земельный налог — на 100% местный, его платят по ОКТМО муниципалитета, к которому принадлежит участок и он всей суммой попадает в местный бюджет.

По этой причине основные виды категорий граждан освобождаются от налога на землю или получают вычет в соответствии с местным законодательством. Разумеется, на федеральном уровне тоже предусмотрены случаи, когда объекты или субъекты не облагаются земельным налогом.

Федеральный закон в данном случае — Налоговый кодекс России, в частности, — глава 31 второй части. В ней установлены несколько видов и механизмов освобождения от налогообложения по земельному налогу:

- виды земель — обладатели перечисленных категорий не должны платить налог на землю; они перечислены в ст.389 НК РФ;

- получатели вычета — в ст.391 НК РФ предусмотрена скидка на 6 соток земли для ряда граждан; разумеется, владельцам участка такого размера или меньше, вообще не надо платить земельный налог, т. к. база обложения будет равна нулю или отрицательной (отрицательная база тоже принимается равной нулю);

- льготы — находятся в ст.395 НК РФ, перечисленные там лица имеют право не платить налог на землю, для использования этого права им нужно подать заявление; если не заявить о своем желании, то льгота автоматически не предоставляется, как в случае вычета за 6 соток.

Среди видов земель, исключенных из обложения, для физических лиц важно, что отменен налог на землю под МКД, которая находится в общей собственности дома. Раньше налог на землю под зданием облагался пропорционально долям собственников МКД или в равных долях, если имущество было совместное

Остальные виды исключенных участков неактуальны для обычных граждан. При этом гражданину ничего не нужно предъявлять в инспекцию, ИФНС и так содержит необходимые сведения, получаемые от Росреестра.

Среди получателей вычета:

- инвалиды I и II групп и с детства;

- Герои России, Герои СССР и кавалеры ордена Славы;

- дети с инвалидностью;

- инвалиды и ветераны боевых действий, в т.ч. ВОВ;

- пенсионеры;

- «чернобыльцы»;

- испытатели ядерного оружия и ликвидаторы аварий, а также лица, перенесшие лучевую болезнь при этом или ставшие инвалидами.

Земельный налог не уплачивается в перечисленных случаях, а также в дополнительных пунктах, которые добавляет местное законодательство.

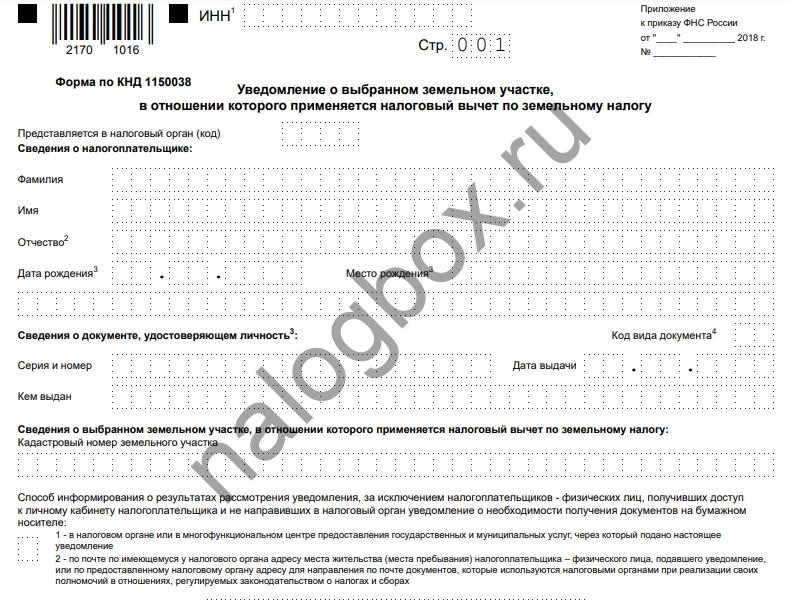

Вычет предоставляется по 1 участку (если их несколько). Гражданин, обладающий несколькими объектами, может выбрать, за какой получить скидку. Если он не выберет сам, то ИНФС вычтет 6 соток из самого большого участка. Для оформления выбора нужно заполнить уведомление. Его вы можете скачать здесь.

Льготников на федеральном уровне среди физических лиц практически нет — только обитатели Сибири, Севера и Дальнего Востока на исконных землях.

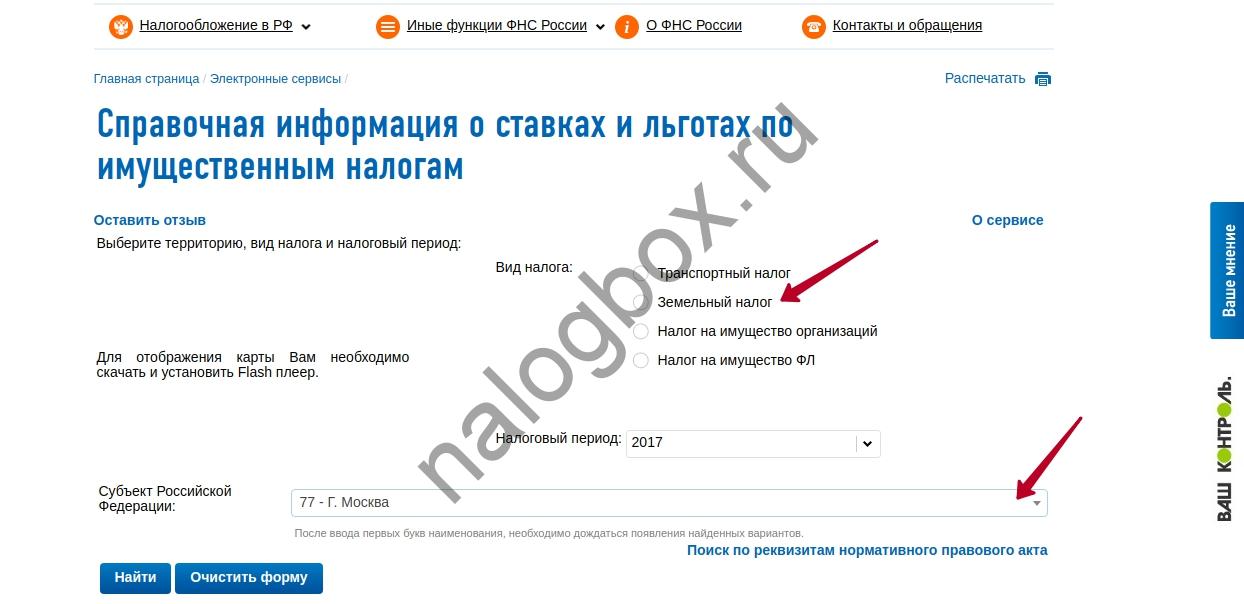

Чтобы узнать о скидках и льготах своего района или города, откройте сервис ФНС России «Справочная информация по имущественным налогам». Как это сделать:

- Откройте сайт ведомства.

- Прокрутите страницу вниз и войдите в раздел налогов.

- Выберите местные налоги.

- Перейдите к земельному налогу для граждан.

- Найдите вкладку льгот.

- Откройте сервис.

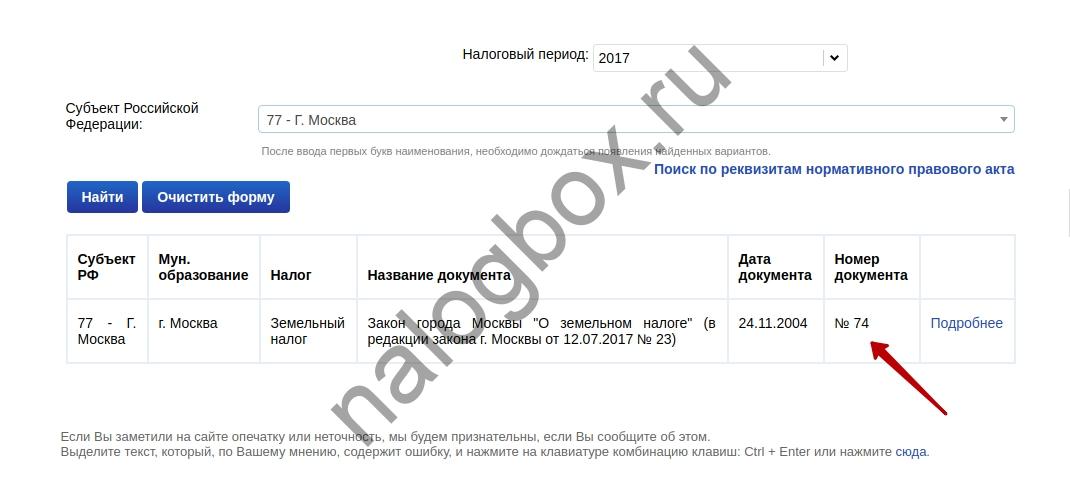

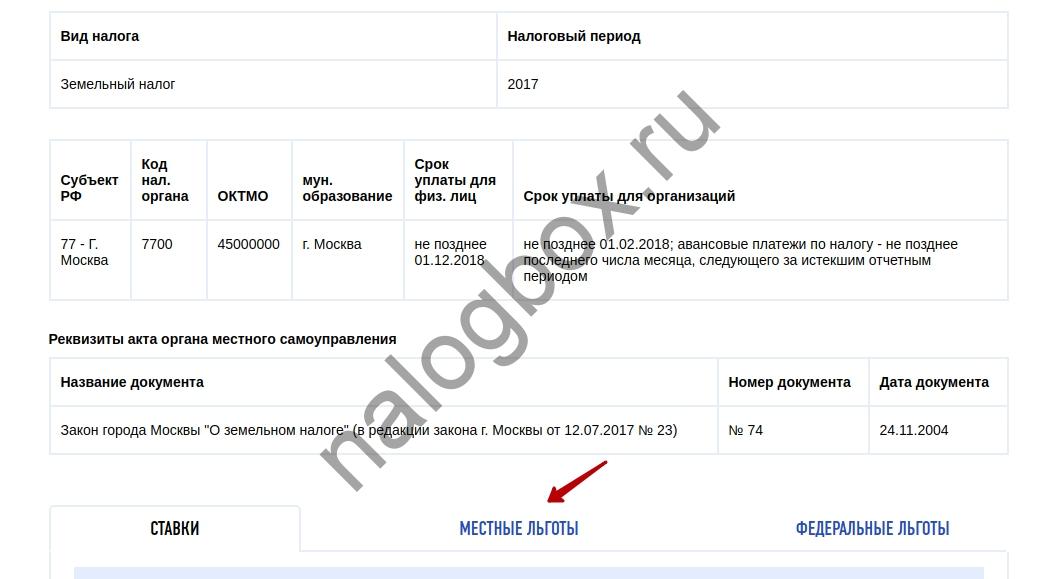

Сервисом пользоваться просто — укажите вид налога и территорию. Отобразится закон вашего города или района. Переходите ко вкладке льгот и просматривайте освобожденных. Например, в Москве действует закон № 74. Столица дает вычет в 1 000 000 рублей всем лицам, которые имеют право на скидку 6 соток по НК РФ и добавляет к ним всего одну дополнительную категорию — родитель в многодетной семье. Герои страны и СССР не облагаются на 100%.

Освобождаются ли военнослужащие от уплаты земельного налога? В Москве — нет, а в иных регионах и городах могут быть предусмотрены для них скидки от 50 до 100%.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Звонок по всей России бесплатный 8 800 350-94-43

Налоговая ставка земельного налога в МО

Налоговая база

Всего существует несколько разновидностей назначений земельных участков:

- No 566-РМ;

- No 564-РМ;

- No 563-РМ.

Ставка варьируется от 0,25% до 1,5%. Льготы предоставляются таким категориям граждан, как:

- инвалиды;

- пенсионеры;

- лица, которые участвовали в боевых действиях.

Для расчета ставки применяют специальные формулы. Н = К * С * М/12 – земельный налог. Кадастровая стоимость умножается на налоговую ставку и количество месяцев владения землей.

Для примера можно взять 15 соток, которые располагаются и зарегистрированы в Подмосковье. 7 миллионов 561 тысяч 950 рублей – полная сумма указанной в документах кадастровой стоимости. 504 тысяч 130 рублей – цена 1 сотки в Подмосковье.

Налоговая ставка для расчетов обозначена в 0,3%. Собственник распоряжается 100% площади участка. Общая сумма налога составляет 22 тысяч 685,85 рублей.

(Н = 7 561 950 (К) * 0,3% (С) * 12(М)/12) – так выглядит расчет с указанными цифрами. При применении льготы сумма налога 11 тысяч 342 рубля.

Советы экспертов:

- изучить наиболее свежую зарегистрированную кадастровую стоимость на земельный участок;

- уточнить ставку по налогу – размер должен обязательно соответствовать региональным законам. В противном случае расчет будет недействительным;

- изучить все действующие ставки по налогам в субъекте РФ;

- изучить практику применения налоговых ставок на земельные участки за последние 3 года;

- в соответствии со статьей 5 НК РФ сумма начисленного налога может подлежать пересчету;

- следует также следить за последними изменениями в ЗК РФ.

Федеральные льготы для москвичей

Необходимо предоставить документы в местный орган самоуправления по месту жительства. Дождаться ответа, а затем воспользоваться льготой – заплатить налог.

Применяют нормы:

- Конституции РФ;

- ЗК РФ;

- Федеральные законы РФ, содержащие нормы земельного права.

Зачастую гражданам приходится ежегодно платить от 150 до 2000 рублей. Некоторые категории граждан освобождаются от такого налога на 100%. Это означает, что гражданам нет необходимости выделять денежные средства на уплату земельного налога.

Для уплаты земельного налога устанавливают также специальные сроки – до 1 декабря. Юридические лица – до 1 февраля текущего года.

В противном случае такой налог будет считаться просроченным. В законах РФ также установлены штрафные санкции и пени в случае опоздания или полной неуплаты.

Заплатить земельный налог можно несколькими способами:

- через электронный сайт Госуслуги (в личном кабинете);

- через электронный сайт Налог.ру (в личном кабинете);

- через МФЦ или уполномоченный орган (местное отделение ФНС РФ).

Понятие налоговой базы

Что такое налоговая база на земельный участок, указано в Налоговом Кодексе страны. С помощью налоговой базы количественно выражается объект налогообложения, то есть земельный участок.

Что такое налоговая база на земельный участок, указано в Налоговом Кодексе страны. С помощью налоговой базы количественно выражается объект налогообложения, то есть земельный участок.

Налоговая база – это величина, на основании которой рассчитывается сумма налога путём умножения базы на налоговую ставку.

Итак, что является налоговой базой по земельному налогу? Налоговая база по земельному налогу определятся как кадастровая стоимость участка по состоянию на 1 января того года, который является налоговым периодом.

Особенности определения налоговой базы зависят от субъекта налогообложения. Для физических лиц и для юридических лиц предусмотрены различные правила определения конечной суммы налога на землю.

Налоговая база отдельно определяется в отношении долей в праве общей собственности на землю, если налогоплательщиками признаются разные лица или в отношении земли установлены различные налоговые ставки.

Определение базы для юридических лиц

Оценка налоговой базы юридическими лицами осуществляется самостоятельно на основании сведений государственного кадастра недвижимости на каждый участок земли, который принадлежит им на праве собственности или бессрочного владения.

Оценка налоговой базы юридическими лицами осуществляется самостоятельно на основании сведений государственного кадастра недвижимости на каждый участок земли, который принадлежит им на праве собственности или бессрочного владения.

Определяется налог за вычетом авансовых платежей по итогам отчетных налоговых периодов. У бухгалтеров ИП обычно возникают сложности в уплате данного налога, поскольку он не входит в единый налог по УСН. Его приходится оплачивать на общих основаниях, как и всем предприятиям, использующим общий режим налогообложения.

С 2015 года предприниматели оплачивают налог на землю на основании уведомлений налоговой службы без обязанности самостоятельного расчета.

Не определяется кадастровая стоимость других участников права владения, если владельцами здания, расположенного на земельном участке, одновременно с предпринимателем являются:

- государственные учреждения;

- государственные унитарные предприятия.

Они обычно используют недвижимость на праве оперативного управления или хозяйственного ведения, отчего освобождаются от уплаты земельного налога. Полную сумму налога приходится уплачивать полноправному собственнику – юридическому лицу.

Определение базы для физических лиц

Физические лица могут помимо права собственности и бессрочного пользованиях владеть землёй на праве пожизненно наследуемого владения. Граждане также получают уведомления от налоговой службы о подлежащих уплате налогах по их земельным участкам.

Физические лица могут помимо права собственности и бессрочного пользованиях владеть землёй на праве пожизненно наследуемого владения. Граждане также получают уведомления от налоговой службы о подлежащих уплате налогах по их земельным участкам.

Однако, проверять такие уведомления все равно стоит. Поэтому каждый должен знать, ка определяется налоговая база по земельному налогу, и что не является базой для исчисления земельного налога.

Узнать кадастровую стоимость также можно по письменному запросу в управление Росреестра или в земельной кадастровой палате по месту нахождения самого земельного участка.

Налоговое уведомление физическое лицо получает в срок не позднее 30 дней до уплаты налога. Граждане вправе воспользоваться налоговыми льготами по данному налогу.

От чего зависит налоговая база при взимании земельного участка? В каждом конкретном случае база и размер уплачиваемого налога будут зависеть от категории плательщика, от размера кадастровой стоимости объекта, от возможности применения льгот или иных способов уменьшения налоговой базы.

1. Земельный налог: кто должен оплачивать и какие земельные участки не облагаются земельным налогом?

Налогоплательщиками налога являются организации и физические лица, владеющие земельными участками на праве:

- собственности;

- постоянного (бессрочного) пользования;

- пожизненного наследуемого владения.

Земельным налогом не облагаются:

- земельные участки, изъятые из оборота в соответствии с законодательством РФ;

- земельные участки, ограниченные в обороте в соответствии с законодательством РФ;

- земельные участки из состава земель лесного фонда;

- земельные участки, занятые находящимися в государственной собственности водными объектами в составе водного фонда;

- земельные участки, входящие в состав общего имущества многоквартирного дома.

Есть ли льготы?

Детальный перечень льгот и порядок их применения в конкретном регионе устанавливается местными властями.

Среди физических лиц в качестве льготников чаще всего избираются пенсионеры, а также матери/отцы, относящиеся к категории многодетных.

Кто освобождается?

Нормы федерального законодательства предусматривают возможность полного освобождения от уплаты на землю ряда физических и юридических лиц.

К числу последних относятся:

- учреждения с организациями, входящие в уголовно-исполнительную систему;

- предприятия, по территории земельных участков которых проходят государственные автодороги общего пользования;

- организации, ведущие религиозную деятельность;

- общества и организации, состоящие из инвалидов или в качестве учредителей которых выступают инвалиды;

- организации, занимающиеся народными художественными промыслами (налог не платится только за территории, используемые в интересах развития и поддержания локальной культуры);

- компании, ведущие деятельность в особых экономических зонах;

- предприятия судостроения, работающие в границах промышленно-производственных экономических зон;

- управляющие компании в комплексе «Сколково».

Полное освобождение от уплаты данного налога имеют аборигены Крайнего Севера, эксплуатирующие земельные участки с целью сохранения и развития своей национальной культуры и традиций.

Помимо этого, 100-процентная льгота по земельному налогу по состоянию на 2020 год предоставляется:

- Героям Советского Союза и РФ;

- кавалерам ордена Славы;

- инвалидам и ветеранам боевых действий;

- инвалидам I-II групп, а также инвалидам детства при условии признания факта инвалидности до 2014 года;

- чернобыльцам и приравненным к ним категориям лиц;

- непосредственным участникам ядерных испытаний, а также тем, кто в результате этих испытаний заработал лучевую болезнь.

Пенсионеры

На федеральном уровне пенсионеры не освобождаются от уплаты земельного налога, однако, по решению местных органов власти, такая льгота может им быть предоставлена.

Налоговая база

Налоговая база определена как кадастровая стоимость земельных участков, признанных объектом налогообложения согласно Статье 389 Кода налога Российской Федерации с 1 января года, который является налоговым периодом.

Кадастровая стоимость земельного участка определена согласно законодательству земли Российской Федерации.

Организации налогоплательщиков определяют налоговую базу независимо на основе данных государственного Кадастра Недвижимого имущества на каждом земельном участке, принадлежащем им на праве собственности или праве на фиксированное (бессрочное) использование.

Налоговая база относительно земельных участков, которые находятся в совместном владении, определена для каждого из налогоплательщиков, которые являются владельцами этого земельного участка в пропорции к его акции в совместном владении.

Налоговая база относительно земельных участков, которые находятся в общей совместной собственности, определена для каждого из налогоплательщиков, которые являются владельцами этого земельного участка в равных долях.

Как платить? ↑

А также по налоговой ставке, установленной в соответствии с НК и законодательными актами субъектов федерации. Также при расчёте необходимо учитывать льготы, если они имеются.

Ставки

Существует 2 размера налоговых ставок по земельному налогу – 0,3% и 1,5% от кадастровой стоимости.

Ставка в 0,3% предусмотрена для участков земли, которые:

- Имеют сельскохозяйственное назначение и используются для производства сельхоз продукции в населённых пунктах.

- Используются в ЖКХ, но при этом не относятся к жилому фонду.

- Приобретены для садоводства, огородничества и подсобного хозяйства.

- Ограничены в обороте из-за того, что они используются для нужд обороны, таможни и безопасности.

Кроме этого, субъектам федерации разрешено в законодательном порядке изменять процентные ставки по налогу в зависимости от категории земель и их назначения. Но превышать предел, установленный в НК РФ нельзя.

Льготы (освобождение)

Государство предоставляет некоторым юридическим лицам льготы по земельному налогу.

Полностью освобождены от уплаты следующие категории юридических лиц:

- Организации уголовно-исполнительной системы нашей страны. Они освобождены от уплаты налога только в отношении земель, которые используются по назначению организации.

- Организации, владеющие на праве пожизненного владения земельными участками, которые заняты государственными автомобильными дорогами.

- Религиозные организации. Они освобождены от налога в отношении земель, на которых располагаются объекты религиозной и общественной направленности.

- Все организации инвалидов. Это касается как общественных объединений, так и объединений предприятий, уставный капитал которых на 80% состоит из взносов инвалидов.

- Организации народных промыслов.

- Организации, являющиеся резидентами особой экономической зоны в отношении тех участков земли, которые располагаются в пределах этой зоны и используются для осуществления предпринимательской деятельности организации.

- Организации, которые являются управляющими компаниями в Сколково.

- Организации судостроения, которые являются резидентами особой экономической зоны.

Порядок исчисления и уплаты

Многих интересует вопрос: с какого момента у юридических лиц возникает обязанность по уплате земельного налога? Ответ на этот вопрос разъяснил в своем письме от 12 октября 2009 г. N 03-05-05-02/62.

Юридические лица самостоятельно рассчитывают и уплачивают годовой земельный налог и авансовые платежи в течение года.

В качестве налоговой базы берётся кадастровая стоимость участка на 01 января текущего года. То есть, для уплаты налога за 2020 год, для расчёта берётся кадастровая стоимость на 01 января 2020 года.

Если право собственности на участок земли возникло в середине года, то рассчитывать налог нужно с учётом кратного числа количества месяцев в собственности.

Если участок земли достался юридическому лицу в наследство, то уплачивать налог нужно с 01 числа того месяца, в котором было открыто наследство.

Если юридическое лицо иметь льготы по налогу, то в налоговую инспекцию необходимо предъявить документы, которые эту льготу подтверждают.

Пример

Пример 1. Компания ООО «АВС» владеет на праве собственности участком земли, кадастровая стоимость которого на 01. 01. 2020 года равна 15 487 452 рублей.

За 2020 год компания должна уплатить налог в сумме:

15 487 452 * 1,5% = 232 311,8 рублей

Видео: земельный налог для организаций

https://youtube.com/watch?v=vCJZI_qeK0c

Сумма авансового платежа за каждый квартал будет равна:

232 311,8 / 4 = 58 078 рублей.

Пример 2. Компания ООО «Гамма» владеет участком земли сельскохозяйственного назначения, который используется для выращивания плодово-ягодных деревьев, необходимых для производства джема.

Производство джема, конфет и других кондитерских изделий является основной деятельность компании.

На 01. 01. 2020 года кадастровая стоимость земли определена в размере 58 785 412 рубля.

За 2020 год компания ООО «Гамма» должна уплатить налог в сумме:

58 785 412 * 0,3% = 176 356, 2 рубля.

Сумма авансовых платежей за каждый квартал равна:

176 356,2 / 4 = 44 089 рубля.

Пример 3. Компания ООО «Родник» получило в наследство участок земли. Наследство было открыто в марте 2020 года. На 01. 01. 2020 года кадастровая стоимость участка равна 26 840 259 рублей.

В 2020 году компания будет владеть участком 10 месяцев. Для расчёта необходимо применить коэффициент, равный 10/12 (по количеству месяцев владения участком в году).

За 2020 года компании должна будет заплатить:

26 840 259 * 1,5% * 10/12 = 335 503,2 рубля

Кто должен платить?

Вносить средства по налогу обязаны владельцы участков, которые признаны законодательством как объекты налогообложения.

Плательщики разделяются на категории:

- физические лица;

- индивидуальные предприниматели;

- юридические лица.

Возраст налогоплательщика-физлица не имеет значения. Малолетнему ребёнку-собственнику также вменяется подобная обязанность. Но в силу невозможности самостоятельно заработать, за детей налог оплачивают законные представители.

Пенсионеры также обязаны гасить налоговые долги по земле. Но они обладают правом на льготу. Это означает, что престарелые люди, владеющие недвижимостью, транспортом, землёй, могут выбрать за какое имущество не платить.

Если надел имеет нескольких собственников, плата рассчитывается пропорционально метражу участка каждого хозяина. Если пользование происходит на правах общей совместной собственности — определяется в равных частях.

На подаренную землю пошлину платит одаряемое лицо, т. к. оно становится собственником имущества. Если в договоре дарения прописан срок, когда участок переходит от одного владельца другому, то до момента перехода оплату вносит даритель.

Освобождаются от обязанности следующие лица:

- участники безвозмездного пользования имущества, независимо от того является договор срочным / бессрочным;

- арендаторы (ответственность несёт арендодатель (собственник)).

Все об оплате земельных налогов

Тема, касающаяся оплаты земельных налогов, вызывает много вопросов. Самые распространенные из них:

Кому платить земельный налог? – Данные средства направляются в бюджет того региона, к которому принадлежит земельный участок.

Как платить налоги на землю? – Это можно сделать, посетив местную ФНС или же посредством интернета: через сайты ФНС, Госуслуг, Сбербанк онлайн или сервис Яндекс.Деньги. Подробнее об оплате читайте здесь.

Сроки, порядок и правила уплаты

Платить налоги на землю нужно в местном регионе, к которому территориально относиться земельный участок.

ОБРАТИТЕ ВНИМАНИЕ. Сроки, обозначенные законодательством для уплаты налога на землю физическими и юридическими лицами, отличаются между собой

Когда платят земельный налог физические лица? – После того как получат уведомление от НС с указанным суммой налога за землю и сроком уплаты. Согласно изменениям ФЗ №320 от оплатить нужно до 1 декабря того года, который наступит после «оплачиваемого». То есть, до необходимо внести взнос на землю за 2018 год.

Даже если уведомление не пришло, НС обязуют население самостоятельно обратиться в инспекцию и сообщить о наличии в них земельных участков. Сделать это можно, записавшись на прием через онлайн-сервис :

Срок уплаты земельных налогов для юридических лиц совершенно другой, и отличается:

- во-первых – ежеквартальными авансовыми платежами;

- во-вторых – часть платежа за последний квартал нужно будет внести до 1 февраля текущего года.

При неуплате земельного налога налоговый кодекс предусматривает наказания – это пеня по земельным налогам или штраф, размером 20 или 40% от общей суммы, что зависит от тяжести нарушения.

Авансовые платежи

Этот раздел касается только юридических лиц, т. к. авансовые платежи за землю для простых граждан не предусмотрены налоговым кодексом.

Авансовые платежи по земельному налогу – это возможность оплачивать налог на землю авансами (по частям) поквартально на протяжении года.

ОБРАТИТЕ ВНИМАНИЕ. Местные власти могут освобождать фирмы от этой обязанности – вносить платежи ежеквартально

Тогда вноситься полная сумма в конце года.

Что касается сроков уплаты авансовых платежей по земельному налогу в 2018-2019 году, то здесь также местные власти на своей территории могут устанавливать разные даты. Чаще всего эти оплаты осуществляются поквартально, не позднее последнего дня того месяца, что следует за прошедшим кварталом. Узнать о датах для нужного региона можно здесь – – на сайте ФНС, указав в нужной строке код нужного региона.

Например, для жителей Санкт-Петербурга справочная информация по налоговым платежам выглядит так:

На скриншоте указаны сроки уплаты авансов и налога для предприятий этого города.

Каждый авансовый платеж составляет ? от общей начисленной суммы налога на землю за целый год.

КБК земельных налогов 2018-2019

Важной деталью при оформлении/оплате земельного налога являются коды бюджетных классификаций, или сокращенно КБК земельных налогов. ВАЖНО

При неверном указании любой цифры платеж может быть отправлен с неверным предназначением, что повлечет за собой долгие разбирательства

ВАЖНО. При неверном указании любой цифры платеж может быть отправлен с неверным предназначением, что повлечет за собой долгие разбирательства

Ниже представлены все коды, включая КБК по пеням земельного налога.

Отчетность по оплате налога на землю

Этот раздел опять-таки касается только организаций, так как население не обязано подавать отчеты об оплате земельного налога.

Отчетный документ – декларация по земельному налогу – предоставляется в НС единожды после полной оплаты налога на землю, до того года, что следует за подотчетным годом.

Заполняется декларация по форме КНД 1153005 в бумажном или электронном виде – как выберет налогоплательщик.

Скачать документ можно здесь – декларация для отчетности.

Порядок оплаты

Для погашения налоговых задолженностей предусмотрены различные варианты.

Внести денежные средства по квитанции можно:

- в офисе любого банка;

- в почтовом отделении (возможно сразу при получении заказного письма с уведомлением).

Доступно несколько способов оплаты через интернет:

В мобильном приложении Сбербанка можно произвести оплату по QR-коду:

- Зайдите в личный кабинет. Пройдите в раздел Платежи. Нажмите пункт оплаты по коду.

- Наведите камеру телефона на код в квитанции, просканируйте его.

- Появится форма, заполнение которой произойдёт в автоматическом режиме. Проведите оплату.

Пошаговая инструкция дистанционной оплаты через личный кабинет плательщика: