Эквайринг в сбербанке

Содержание:

- Торговый эквайринг в Сбербанке: тарифы для ИП и юридических лиц

- Сравнивая банки, читайте договор целиком, включая пункты «мелким шрифтом»

- Где взять оборудование для эквайринга?

- Не верьте рекламе или «сарафанному радио», сравнивайте условия разных банков

- Сбербанк-эквайринг — техподдержка (телефон)

- Подключение в Сбербанке услуги эквайринга

- Порядок заключения договора по эквайрингу в Сбербанке

- Что такое эквайринг

- Какой банк выбрать ИП для торгового эквайринга?

- Как воспользоваться услугой: действие клиента

- Тарифы на эквайринг в Сбербанке для юридических лиц и ИП

- Эквайринг Сбербанка что это такое простыми словами

- Эквайринг Сбербанк тарифы для ИП Московская область*

- Сбербанковский эквайринговый сервис

- Особенности тарифов на эквайринг для ИП и юрлиц

- Что необходимо для заключения договора на эквайринг от Сбербанка

Торговый эквайринг в Сбербанке: тарифы для ИП и юридических лиц

- Город регистрации – для московских компаний тарифы рассчитываются индивидуально, в регионах действуют фиксированные ставки.

- Вид деятельности – продуктовые супермаркеты, магазины одежды и обуви, рестораны, индустрия красоты, магазины стройматериалов и товаров для дома, сфера услуг и пр.

- Ежемесячный оборот по одному POS-терминалу – чем больше объем безналичных платежей, тем ниже ставка.

- Количество терминалов на одну точку.

| Оборот по терминалу (руб.) | Комиссия | Аренда POS-терминала |

| до 40 000 | 2,5% | 1 000 руб. |

| 40 000 — 80 000 | 2,5% | 500 руб. |

| 80 000 — 150 000 | 2,35% | 0 руб. |

| 150 000 — 200 000 | 2,3% | |

| 200 000 — 250 000 | 2,15% | |

| 250 000 — 300 000 | 2,1% | |

| от 300 000 | 2,05% |

Для новых клиентов в первый месяц действуют льготные условия: банк списывает лишь комиссию с безналичных платежей (без абонентской платы). Ставка варьируется от 1,8 до 2,3% (процент зависит от вида деятельности). По истечении промо-периода абонентская плата берется, только если ежемесячный оборот по одному терминалу составляет менее 80 000 руб.

- Подключение в течение одного дня.

- Современные платежные терминалы, которые принимают карты Мир, Виза, Мастеркард и Юнион Пэй.

- Расчеты с помощью банковских карт (в том числе с технологией бесконтактной оплаты) и приложений для смартфонов Apple, Android, Samsung.

- Бесплатные рекламные материалы и инструктаж для работников фирмы.

- Зачисление средств на счет не позднее следующего рабочего дня после оплаты картой.

- Перечисление денег на расчетный счет любого российского банка (не обязательно открывать счет в Сбербанке).

- Персональный менеджер и круглосуточная помощь от службы поддержки.

- Ежедневные отчеты с детализацией в личном кабинете.

- Доступные условия для малого бизнеса благодаря широкой тарифной сетке.

Торговый эквайринг обеспечивает проведение платежных операций через кассовое оборудование (стационарное или беспроводное) с ПО. Новейшие терминалы оснащаются системой бесконтактных платежей, итог по чеку в этом случае не должен превышать 1 тыс. рублей (по умолчанию). Все это снижает потери времени и дополнительные затраты (инкассационные издержки, проблема фальшивых купюр, проблема отсутствия купюр для выдачи сдачи и прочее).

Тарифы на эквайринг для юридических лиц в Сбербанке включают две составляющие:

- процент транзакции, удерживается Банком из суммы платежной операции за товар;

- оплата за сервисное обслуживание: удерживается ежемесячно не позднее 10 рабочего дня месяца, размер зависит от ежемесячной выручки организации или ИП (0-40 тыс. руб. — сервисная плата составит 1 тыс. рублей, 40-80 тыс. руб. — 500 руб., оборот свыше 80 тыс. — плата не взимается).

Банк назначает размер комиссии за переводы в зависимости от оборота по платежным картам.

- Эквайринг от Сбербанка с тарифом 2,5 % для юридических лиц с оборотом не более 30 тыс.рублей в месяц. Кроме этого, в оплату эквайринга включается стоимость аренды кассового терминала. По состоянию на апрель 2019 года она составляет 1 тыс. рублей в месяц за единицу оборудования.

- При обороте более 30 тыс. рублей в месяц — тариф рассчитывается в индивидуальном порядке.

В аренду предоставляются кассы «Эвотор» с установленным ПО, а также терминал для приема карт от ведущих производителей (Verifone, Pax, Ingenico и др.) с уже подключенной услугой эквайринга. Аренда для переносной модели кассового аппарата, в зависимости от выбранного тарифа (Старт или Бизнес), составляет 2000-3000 рублей в месяц; для стационарных — стоимость зависит от модели устройства и тарифа (2000-3400 руб.).

Установка кассового оборудования позволяет предпринимателям, которые попадают под требования ФЗ № 54, не только выполнять обязательства, но и наладить автоматизацию и управление бизнес-процессами через персональный профиль.

Сравнивая банки, читайте договор целиком, включая пункты «мелким шрифтом»

Даже если вы спешите решить проблему с карточными платежами на своей торговой точке, найдите время на внимательное изучение договора. Конечно, чтобы разобрать все подводные камни эквайринга, не хватит целой книги, но все-таки постарайтесь выяснить как можно больше нюансов. А мы вам в этом поможем и покажем на примерах, какие сюрпризы можно ожидать от банков.

Привязка к обороту торговой точки

Часто банки берут низкий процент по карточным платежам, но лишь до тех пор, пока оборот не упадёт ниже оговоренного уровня. Как только наступают сложные времена, и выручка снижается, приходит уведомление об увеличении ставки.

История бизнесмена на одном из отзовиков:

Владелец небольшой сети строительных магазинов, Владислав Крыжин, увидел рекламу, в которой банк Х предлагал процентную ставку по эквайрингу всего 1.3%. Предприниматель заключил договор, но через 3 месяца наступило межсезонье, выручка упала, и Владислав получил уведомление о том, что процентная ставка выросла до 1.8%. Когда бизнесмен пришел в банк за разъяснениями, менеджер показал договор с его подписью, где внизу мелким шрифтом написано, что при снижении оборота комиссия растет. И по факту банк поступил сравнительно честно, а непонимание связано с тем, что клиент изучал договор в спешке.

Обслуживание

Если вы берете в аренду терминал, выясните, кто будет заниматься его обслуживанием и на каких условиях. Чаще технику ремонтирует банк бесплатно, но в некоторых случаях может оказаться, что за устранение поломок придется платить вам, или еще хуже — искать самому мастера и оплачивать его услуги из своего кармана.

Даже если все расходы по обслуживанию берет на себя банк, это не значит, что ваши деньги в безопасности. Очень часто происходят задержки с ремонтом, из-за чего торговая точка простаивает, а бизнесмен недополучает прибыль. Поэтому в графе договора «обслуживание» внимательно читайте все пункты. В частности:

через какое время после вашего звонка приедет мастер;

он заберет устройство сразу, или потребуется экспертиза, после которой вас могут обвинить в неосторожном обращении с оборудованием;

предоставляется ли на время ремонта другой терминал;

подменная техника будет такой же по качеству и функционалу или устаревшей. Идеальный вариант — когда вместо сломанного аппарата банк предоставляет идентичный, но это случается крайне редко.. Такая история нам попалась на форуме предпринимателей:

Такая история нам попалась на форуме предпринимателей:

Татьяна занимается мелкооптовой торговлей кондитерскими изделиями. После расширения бизнеса она решила внедрить эквайринг и взяла у банка терминал в аренду.

Покупатели быстро поняли, что оплата картой — это удобно, и клиентская база торговой точки стала стремительно расти. Внезапно терминал сломался. Татьяна позвонила в банк в тот же день, но из-за большой загруженности мастер приехал только через неделю. Он забрал сломанный терминал и установил подменный, который через пару дней также приказал долго жить.

Всё это время отпускать товар приходилось только за наличку. Скопившиеся очереди отпугивали некоторых нетерпеливых покупателей, и те переметнулись к конкуренту. Результат — несколько ящиков пирожных, закупленных заблаговременно, испортились, не найдя своего покупателя, а торговая точка недополучила тысячи рублей.

Где взять оборудование для эквайринга?

Хотя теоретически для пользования эквайрингом от Сбербанка подойдёт любое современное расчётно-кассовое оборудование, при подключении имеет смысл приобрести активно предлагаемую эквайером онлайн-кассу Evotor («Эвотор»), представляющую собой единый программно-аппаратный комплекс, способный самостоятельно обрабатывать простые бухгалтерские операции.

Помимо онлайн-кассы, потребуется приобрести POS-терминал для непосредственной работы с пластиковыми картами, сканер штрих-кодов, информация с которого передаётся на кассу, и другое оборудование, например модуль ЕГАИС для реализации алкогольной продукции.

Стоимость комплекта может составлять от 27 до 45 тысяч рублей; суммы постоянно меняются в большую сторону, и чем раньше бизнесмен приобретёт РКО, тем больше он сможет сэкономить.

Не верьте рекламе или «сарафанному радио», сравнивайте условия разных банков

В рекламных роликах и статьях банки обычно выпячивают свои сильные стороны, стыдливо умалчивая о нюансах, которые разглашать невыгодно. Но именно эти нюансы могут стать головной болью бизнесмена и привести к потере денег…

Вот некоторые моменты, которые надо учесть при выборе банка-эквайера:

-

какую комиссию банк берет за обслуживание эквайрингового счета;

-

продает банк терминалы или сдает в аренду;

-

сколько стоит аренда/покупка терминала;

-

подойдут ли характеристики оборудования под задачи вашего бизнеса.

И это — далеко не полный перечень условий, которые стоит оценить, прежде чем подписывать договор с банком.

Сбербанк-эквайринг — техподдержка (телефон)

При возникновении проблем с использованием онлайн-касс или перебоях в работе ОФД предприниматель может связаться с техподдержкой ПАО «Сбербанк России», позвонив по одному из телефонов:

- 8(800)-350-01-23 (звонок бесплатный по всей стране);

- 8(495)-544-45-46;

- 8(495)-788-92-74.

Снявшему трубку оператору следует подробно описать проблему, назвать свои контактные данные и номер договора. В зависимости от сложности вопроса консультация может быть проведена «на лету»; в противном случае возможен выезд представителя банка по указанному бизнесменом адресу с целью внепланового обслуживания или настройки РКО.

Подключение в Сбербанке услуги эквайринга

Если вы решили получить услугу эквайринга в Сбербанке, первое, что требуется сделать, это оформить заявку. Образец её заполнения можно найти в интернете, сам бланк для заполнения расположен на официальном ресурсе финучреждения. Чтобы её заполнить, нужно перейти в раздел «Малому бизнесу». Там же на сайте можно досконально изучить все условия предоставления услуги.

В заявке следует указать:

- личные данные предпринимателя (ФИО);

- номер телефона;

- регион;

- населённый пункт;

- ИНН;

- краткую информацию о типе бизнеса;

- какие устройства для оплаты пластиковыми картами намерены установить.

Помимо заявки в банк нужно направить пакет документации:

- бумагу из ЕГС;

- документацию на лиц, обладающих правом подписи;

- справку о наличии права заниматься коммерческой деятельностью;

- справку из налоговой;

- справку о гос. регистрации.

После передачи всех перечисленных документов, соответствующий отдел Сбербанка изучает в течение 3-х дней поступившую информацию и принимает решение. Если оно положительное, заявителя приглашают в офис, чтобы обсудить детали, договориться, сколько будет стоить опция (фиксированная ставка за аренду и процент от поступивших с продаж денег), подписать соглашение и подключить услугу. Также нужно выбрать дату подключения и настройки терминалов.

После соблюдения всех формальностей, можно приглашать в магазин специалистов для установки устройств, принимающих оплату картами. Помимо установки, банковские сотрудники проводят инструктаж для работников заказчика по применению терминалов, рассматривая все их функции и возможные ошибки, возникающие при использовании. Если аппарат выдаст, к примеру, ошибку 99, продавцы будут знать её причину и пути устранения.

Порядок заключения договора по эквайрингу в Сбербанке

Отдел эквайринга Сбербанка имеет высококвалифицированных специалистов, всегда готовых оказать помощь. Наличие собственного процессингового центра позволяет предоставлять качественную услугу, а также обеспечивать сохранение конфиденциальной информации, благодаря наличию собственной службы безопасности. Процесс оформления эквайринга происходит следующим образом:

- Организация или индивидуальный предприниматель подаёт заявку на предоставление эквайринга в ПАО Сбербанк.

- Стороны (банк и клиент) подписывают договор, в котором указываются все основные моменты сотрудничества, права, обязанности, порядок расторжения и изменения, срок действия, стоимость и пр.

- Специалисты Сбербанка устанавливают оборудование, необходимое для работы с банковскими карточками.

- Персонал организации или ИП проходит обучение, в ходе которого сотрудники учатся использовать оборудование, соблюдать действующие правила и нормы законодательства.

После проведения оплаты картой денежные средства отправляются на расчётный счёт организации-клиента, при этом Сбербанк взимает комиссию за проведение операции.

Подать заявку в отдел эквайринга в Сбербанке можно в электронном виде, заполнив заявление на сайте банка, в котором требуется указать:

Также необходимо указать, имеет ли организация или ИП возможность в настоящее время провести оплату по безналичному расчёту и предоставить разрешение на обработку конфиденциальной информации. Если точек продаж несколько, то на каждую из них необходимо заполнить специальную форму. Договор эквайринга может быть изменен по договоренности сторон. Изменения вносятся путём подписания дополнительного соглашения. При внедрении Сбербанком новых технологий в сфере эквайринга, он обязательно уведомляет об этом клиентов. Технологии становятся доступными автоматически, без подписания соглашения.

Что такое эквайринг

Экваринг– что это такое? Так называется продукт банка, благодаря которому оплачивать покупки можно с помощью пластиковых карточек. Один из плюсов этого вида услуг для среднего и малого бизнеса– это быстрый и надежный способ получить денежные средства от физических лиц. Он включает также банковское и техническое сопровождение сделки.

Торговый эквайринг Сбербанк

Он позволяет платить пластиковыми картами в розничных точках. Кредитная организация предоставляет POS-терминал, через который будут проходить денежные средства. Также эквайринговая организация обучает сотрудников розничной точки. Каждая проведенная транзакция по безналичному расчету облагается комиссией, размер которой оговорен в соглашении.

Интернет эквайринг от Сбербанка

Это эквайринг, при котором покупка производится онлайн. Этот вид услуг относится к торговому эквайрингу. Различие заключается в том, что магазин и конечный потребитель не общаются лично. Продажа производится онлайн с помощью интернета. При таком виде торговли организация получает уведомление о перечислении средств покупателя на счет онлайн-магазина. Посредником в продаже может быть компания, которая занимается процессингом карт. Это способ обезопасить сделку от мошенников.

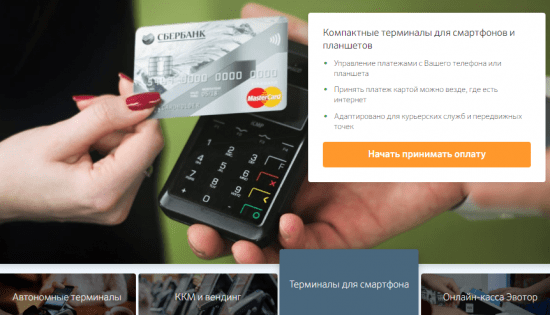

Сбербанк эквайринг мобильный

Он позволяет принять денежные средства через приложения на смартфоне или портативный терминал. Этим видом услуги пользуются курьеры, которым необходим прием платежей при продаже товара конечному покупателю. Данные банковской карты обрабатываются с помощью беспроводного платежного терминала mPos. Он оснащен GSM-модулем, в который вставлена сим-карта. Затем данные направляются на мобильный телефон курьера. Специальное приложение фиксирует сделку.

Какой банк выбрать ИП для торгового эквайринга?

При выборе банка следует обратить внимание на следующее:

- Оборудование. Для эквайринга необходимо ПО и оборудование. От качества техники зависит скорость связи с эквайером, безопасность расчетных операций. Поэтому перед заключением договора необходимо узнать у банковского учреждения насчет ПО, стоимости аренды. Чаще всего банки дают возможность использовать оборудование без оплаты при заключении договора на обслуживание.

- Способ связи терминала с банковским учреждением. Стоимость зависит от скорости авторизации. При медленном соединении затянется время обслуживания покупателей, продажи могут снизиться. Информация при оплате товаров, услуг платежными картами поступает сначала в процессинговый центр, затем в систему платежа, далее к эмитенту карты, проверяющему наличие средств. Затем данные снова передаются в терминал.

- Платежные системы банка-эквайера. Самые популярные платежные системы — Visa, Mastercard. Эквайер должен работать с ними.

- Обслуживание. Банковские учреждения бесплатно устанавливают, подключают оборудование, обучают персонал. Техобслуживание должно быть доступно круглосуточно, чтобы в любой момент можно было обратиться в банк, устранить неполадки.

- Тариф. Срок поступления средств на р/с имеет большое значение. Операция выполняется за один день, если обслуживающий РС банк и эквайер — одно учреждение. Необходимо уточнить сроки возврата средств на платежную карту при отказе от покупки. Оптимальный вариант: от 3 до 10 дней.

Как воспользоваться услугой: действие клиента

Банк позволяет пользоваться своими услугами как удаленно, так и непосредственно с помощью менеджера кредитной организации. Конечно, если индивидуальный предприниматель уже является клиентом Сбербанка, например, имеет расчетный счет, то с помощью личного кабинета он может пользоваться абсолютно всеми услугами кредитной организации.

Стоимость

На самом деле, для того чтобы начать пользоваться торговым эквайрингом плата не потребуется. Далее, в зависимости от предоставленного оборудования, будет рассчитываться индивидуальная стоимость аренды и обслуживание данного POS-терминала.

Тарифы

Обычно ежемесячная плата складывается из нескольких составляющих, это аренда POS –терминала, расчетно-кассовое обслуживание и банковский сервис. Для каждого клиента стоимость будет рассчитываться индивидуально, минимальная сумма оплаты 0,5% от оборота по терминалу, максимальная – 3,2%.

Что касается интернет-эквайринга, то в данном случае плата за безналичный перевод составит от 2,5% для индивидуальных предпринимателей. Кроме всего прочего, нужно учитывать, что в стоимость обслуживания входит не только проведение безналичных переводов, но и обслуживание POS-терминала, бесплатное обучение персонала и поддержка клиентов. Чем больше операции проводятся через терминал, тем меньше комиссия устанавливаются банком за обслуживание.

Тарифы на эквайринг в Сбербанке для юридических лиц и ИП

Банк предлагает три разновидности услуги – торговый, мобильный и интернет-эквайринг. Подключение осуществляется бесплатно.

Достаточно подать онлайн-заявку на веб-сайте Сбербанка и дождаться ответа специалиста в течение двух дней. После успешного подключения вы сможете принимать безналичные платежи непосредственно в своём магазине или на сайте.

Тарифы на торговый эквайринг в Сбербанке и другие разновидности услуги устанавливаются в персональном порядке. Размеры комиссии за платёжные операции, осуществляемые по технологии 3D-Secure, зависят от оборота средств клиента.

|

Величина оборота ИП или организации за календарный месяц |

Размеры взимаемой с клиента комиссии |

|

до 1 000 000 рублей |

2% |

|

1 000 000–3 000 000 рублей |

1,95% |

|

3 000 000–5 000 000 рублей |

1,9% |

|

5 000 000–7 000 000 рублей |

1,85% |

|

7 000 000–10 000 000 рублей |

1,8% |

| более 10 000 000 рублей |

определяются в персональном порядке |

Эквайринг Сбербанка что это такое простыми словами

Многие видели на кассах магазинов или других заведений терминалы, в том числе и переносные, через которые происходит оплата покупок. Нужно всего лишь поднести смартфон, свою карту, как произойдёт снятие средств. Различают контактные и бесконтактный способ оплаты. Сбербанк предлагает владельцам бизнеса установить у себя такие устройства для клиентов. Конечно же, предварительно заключается договор. Терминалы ориентированы на приём денег разных платёжных систем:

- МИР.

- Visa.

- Mastercard.

- UnionPay.

Несмотря на то что устройства ориентированы на приём карт Сбербанка, но клиенты могут расплачиваться и другими. Правда, тогда они платят существенную комиссию.

Какие плюсы имеет эквайринг от Сбербанка

Владельцам бизнеса выгодно такое сотрудничество и эквайринг от Сбербанка, так как:

- У посетителей и клиентов появляется возможность использовать безналичный расчёт. Это часто гораздо удобнее и быстрее, чем расплачиваться наличкой.

- Предлагается целая линейка устройств для эквайринга: от онлайн-касс Эватор до терминалов исключительно для смартфонов.

- Сбербанк добавляет магазин, торговую точку, компанию в список партнёров, что так же указывается в договоре. Теперь покупателям будут назначаться бонусы Спасибо, начисляемые на карту при расчёте за товары, услуги. Это будет способствовать повышению их лояльность, росту продаж.

Разновидности устройств в Сбербанк терминал эквайринг, онлайн кассы

Мало кто рассматривает сами устройства эквайринга от Сбербанка, так как только за последний год их появилось вдове больше. Причина понятна — разработаны программы для расчёта смартфоном, а также появились карты с бесконтактным списыванием средств. Для них и создавались новые терминалы, кассы. В Сбербанке насчитываются такие виды:

- Переносные, автономные терминалы.

- ККМ, вендинг и устройства для них. Речь идёт о контрольно-кассовых машинах, вендинговых аппаратах.

- Компактные терминалы, предназначенные для планшетов, смартфонов.

- Онлайн-кассы типа «Эватор». Это полноценный аппарат с печатью чеков.

Для сайтов, приложений тоже предлагаются разные решения. Возможна интеграция с ними, за счёт чего посетители онлайн-ресурса заказывают услуги, товары и рассчитываются так:

- Apple Pay, Google Pay или же Samsung Pay.

- Приём средств через соцсети.

- Подключение онлайн-кассы к магазину.

После подписания договора на эквайринг со Сбербанком выдаются данные для входа в личный кабинет. Там отслеживаются поступления средств, доходность онлайн-бизнеса и другие важные показатели.

Программа Спасибо в эквайринге от Сбербанка

Программа Спасибо разработана Сбербанком не только для владельцев его карт, но и партнёров. Это различные компании, магазины, сети и отдельные заведения, которые подписали договор с банком. Их перечень есть на его сайте. Он нужен всем владельцам карт Сбера, которые хотят получить бонусы и скидку за них в этих магазинах-партнёрах. Владельцам бизнеса такая бонусная программа сулит только выгоды, особенно если в торговых точках установлена техника для эквайринга. Преимущества Спасибо для них:

- Приток посетителей, клиентов. Они тратят деньги с карт Сбербанка и сразу же получают от него бонусные баллы. Спасибо начисляются даже в том случае, если их не дарит магазин. Сбербанк всегда зачисляет 0,5 % от израсходованной суммы. Это привлекает покупателей.

- Но если данная сеть, отдельная торговая точка дополнительно ещё и является партнёром, то клиенты получают ещё больше баллов и скидки за них. Партнёрский магазин числится в открытых списках Сбербанка, которые просматривают пользователи на сайте. Они могут таким образом выбрать место, где их устраивают бонусы и дисконт. Значит, за счёт этого и можно заполучить новых клиентов.

Чтобы всё произошло, конечно же, важно получить расчёт за товары или услуги картой Сбербанка. И на сайте, и в торговой точке всё происходит благодаря аппаратам и технологии эквайринга

Эквайринг Сбербанк тарифы для ИП Московская область*

Жители Московской области при торговле в 50-60 тыс. рублей внесут комиссию до 2,5% с обязательным платежом 500 руб.

При увеличении доли безналичных оплат до 1 млн., ставка снизится до 1,4-2,0%. Фиксированный сбор отсутствует.

Льготный период 2 месяца будет без фиксированных платежей и со средней ставкой 2,1%

*данные предоставлены на апрель 2020 года.

Стоимость эквайринга также зависит от региона регистрации торговой точки и сферы деятельности. Для различных регионов будут действовать свои эквайринг тарифы. Такое сравнение ставок, к примеру, в Москве и Новосибирске приведет к разным показателям. Для продуктового магазина ставка будет выше, чем для государственных услуг, но ниже, чем аренда недвижимости. Самая низкая ставка предусмотрена на лизинг и продажу автомобилей.

Для подключения эквайринга, вам нужно открыть расчетный счет в банке и установить терминалы на торговые точки для оплаты.

Собственникам магазинов и прочих торговых точек нужно выбрать инструменты, с помощью которых будет осуществляться оплата. Это один из факторов, влияющих на стоимость аренды устройств. Банковский сбор за одну операцию составляет 1,8-2,9%. Если торговля сетевая, то ставка по терминалам может быть минимальной и составит до 0,6%. Все тарифы для ИП по эквайрингу объединяет одно условие: увеличение количества платежей выгоднее и уменьшает комиссию. Также на уменьшение тарифа за аренду, вплоть до снижения до нуля процентов, влияет количество терминалов. Комиссия будет разной, в зависимости от того, одна штука установлена или несколько.

Сбербанковский эквайринговый сервис

Сбер предлагает своим клиентам три типа эквайринга: торговый, интернет- и мобильный. Рассмотрим их особенности далее.

Торговый

Федеральный закон “О внесении изменений в Федеральный закон “О национальной платёжной системе” и отдельные законодательные акты Российской Федерации” от 05 мая 2014 г №112-ФЗ обязывает юридические лица организовывать оплату предоставляемых ими товаров, услуг и работ безналичным способом. Касается это требование абсолютно всех торговых организаций (и ИП, и ООО) – с годовым оборотом более 60 000 000 рублей.

Т.к. пластиковая банковская карта является наиболее популярным средством безналичной оплаты, эквайринг для торговых предприятий с указанным выше оборотом обязателен. При отсутствии такой услуги юрлицо подлежит обложению штрафом.

Важно! Для компаний с меньшим оборотом средств эквайринг является эффективным инструментом привлечения новых клиентов и расширения аудитории пользователей. При наличии POS-терминалов у покупателей есть выбор – оплачивать товар наличностью или использовать для этой цели безнал.. Примечание 3

Практика показывает, что потребители, как правило, с куда большей готовностью расстаются с виртуальными деньгами – теми, что не осязаемы. Напротив, отношение к наличным средствам более бережное. Интересно, что средний чек в магазинах с безналичной системой оплаты в среднем больше на 10%

Примечание 3. Практика показывает, что потребители, как правило, с куда большей готовностью расстаются с виртуальными деньгами – теми, что не осязаемы. Напротив, отношение к наличным средствам более бережное. Интересно, что средний чек в магазинах с безналичной системой оплаты в среднем больше на 10%.

Стоит упомянуть ещё один один важный момент использования эквайринга – скорость расчётов. Тут польза есть как для продавца, так и для покупателя. Первый увеличивает количество обслуживаемых клиентов в единицу времени, второй экономит своё время.

Сбер перечисляет деньги на расчётный счёт юрлица на следующий день после оплаты. Это один из самых быстрых результатов на российском рынке банковских услуг. Подробнее обо всех опциях и условиях сберовского эквайринга читайте выше.

Интернет-эквайринг

Интернет-эквайринг особенно нужен тем компаниям, которые предпочитают принимать платежи за товары и услуги дистанционным образом. Данный инструмент незаменим в ситуациях, когда торговля организуется посредством веб-ресурса.

В рамках ИЭ Сбербанк применяет не только услугу приёма платёжных операций для торговых онлайн-площадок с помощью формы оформления покупки. Помимо этого, доступны следующие сервисы:

Чтобы реализовать торговый процесс через сайт, владельцу магазина нужно подключить специализированное программное обеспечение. Оно становится доступным для загрузки после заключения соглашения между банком и юрлицом. О том, как происходит процесс скачивания и установки ПО, бизнесмена консультирует сбербанковский специалист.

Кредитно-финансовое учреждение полностью берёт на себя ответственность за реализацию безопасности онлайн-транзакций и их круглосуточной обработки. Таким образом, деловая активность не тормозится, позволяя юрлицу эффективно вести бизнес.

Мобильный

Мобильный эквайринг наиболее интересен компаниям и индивидуальным предпринимателям с небольшими годовым оборотом денежных средств и клиентским потоком. Как правило, им пользуются те организации, которым не предъявляются требования по осуществлению приёма безналичной оплаты (см. выше).

Примечание 4. Услуга МЭ пользуется популярностью среди ИП и юрлиц, которые заняты в деятельности, осуществляемой по патенту или ЕНВД (Единому налогу на вменённый налог).

Считывание сведений с банковской карточки производится с помощью специальной приставки. Она называется mPOS-терминал. Подключается устройство к смартфону или планшету – при этом работает оно со сбербанковским приложением, установленным на девайс. Обязательное требование – наличие доступа к интернету.

Важно! Оптимально наличие Wi-Fi: в этом случае процесс авторизации банковского пластика занимает несколько секунд.

Наличие mPOS-терминала привлекает новых клиентов. К тому же растёт доверие покупателей к самому магазину (торговой платформе)

Немаловажно и то, что для компании серьёзно уменьшаются риски оплаты покупателем товаров и услуг фальшивыми купюрами

Особенности тарифов на эквайринг для ИП и юрлиц

Сложно сразу ответить, сколько будет стоить эта услуга в Сбербанке, поскольку все зависит от множества факторов. Стоимость эквайринга для бизнес-клиентов Сбербанка согласно тарифному плану «Торговый плюс» колеблется от 0,5 до 3%. Тарифы на эквайринг в Сбербанке для ИП и юрлиц зависят от:

- региона, в котором находится юридическое лицо или ИП (в Москве и области комиссия банка составляет 1,9%);

- условий договора, составленного в индивидуальном порядке с каждым клиентом;

- вида эквайринговых услуг (мобильный, интернет-эквайринг или торговый);

- оборотов организации (чем больше оборот, тем ниже процентная ставка).

Ежемесячно предприниматель должен оплачивать аренду оборудования в размере от 1,7 до 2,2 тыс. руб. Условиями договора между ИП/юрлицом и Сбербанком устанавливается минимальный месячный оборот. Если общая сумма операций за месяц по картам меньше минимально допустимой, то предприниматель в таком случае возмещает банку убытки в размере от 1 до 5 тысяч рублей.

Внимание! Размер процентной ставки с каждой проведенной операции возрастает на 0,2% каждый раз, когда клиентом нарушаются условия договора на подключение эквайринга (условия расчета за товары/услуги пластиковыми картами не соответствуют пакету эквайринговых услуг).

Каждый раз, когда держатель карты расплачивается ею, Сбербанк получает сигнал о производимой операции и передает данную информацию банку-эмитенту (тому, который выпустил пластиковую карту). В свою очередь банк-эмитент реагирует на это сообщение и перечисляет соответствующую сумму на расчетный счет предпринимателя в Сбербанке, за что последний собственно и взимает комиссию.

При подключении услуги эквайринга, банк обеспечивает своих клиентов всем необходимым оборудованием, проводит инструктаж по вопросам его использования, а при выходе из строя, неполадках и других сбоях, бесплатно его ремонтирует, по необходимости заменяет новым, прошивает. За все эти услуги плата также входит в сумму комиссии за эквайринг в Сбербанке.

Предприниматель комиссию за каждую транзакцию по эквайрингу оплачивает со своего счета, то есть покупатель не платит банку за эквайринговые услуги. Все расходы полностью ложатся на ИП или юридическое лицо, но они сумму комиссии включают в стоимость товара/услуги.

Что необходимо для заключения договора на эквайринг от Сбербанка

Решив подключить данную услугу для своей организации, необходимо связаться с представителем Сбербанка, нанеся визит в банк лично, через Сбербанк онлайн или по телефону. Для клиентов Сбербанка работает круглосуточная бесплатная горячая линия:

- с мобильного устройства на территории Российской Федерации – 900;

- с любого телефона на территории РФ — 8 (800) 555-55-50;

- если необходимо позвонить в Сбербанк, находясь за пределами России — +7 495 500-55-50, стоимость звонка согласно тарифу вашего оператора, включая роуминг.

Чтобы подключить эквайринг от Сбербанка необходимо предоставить следующий пакет документов:

- свидетельство о гос. регистрации.

- документы, удостоверяющие личность представителя торговой организации.

- карта с образцами подписей и оттиском печати.

- справка из банка, подтверждающая наличие расчетного счета.

- справка плательщика налогов.

На официальном сайте Сбербанка можно ознакомиться с примером заявления и договора-оферты, таким образом клиент может ознакомиться с условиями сотрудничества со Сбербанком. Использование договора-оферты удобно по нескольким причинам:

- клиент автоматически присоединяется к публичным условиям, размещенным на официальном сайте Сбербанка;

- при внесении изменений в договор-оферту, нет необходимости для клиента подписывать дополнительные соглашения, что позволяет в ту же минуту пользоваться всеми новыми условиями финансового обслуживания Сбербанка.

Договор о предоставлении услуги эквайринга состоит из нескольких пунктов и разделов. В самом начале договора описаны термины, актуальные при использовании эквайринга, а также предмет договора, общие положения, права и обязанности, как банка, так и клиента Сбербанка. Описаны следующие обязанности Сбербанка перед клиентом:

- Сбербанк самостоятельно устанавливает необходимое оборудование для эквайринга;

- Проводит обучение персонала;

- проводит обучение еще раз в случае набора нового штата сотрудников в организацию, а также при внесении серьезных изменений в пользовании оборудованием для расчета пластиковыми картами;

- банк обязан обеспечить для организации круглосуточную работу POS-терминалов;

- средства должны быть перечислены на расчетный счет организации в течение 2-х суток с момента оплаты товара или услуги покупателем.

Сбербанк имеет право:

- удерживать оплату за обслуживание согласно тарифу клиента из перечисленных сумм;

- вносить корректировки связанные с ошибочными платежами;

- менять условия договора-оферты при условии публикации на официальном сайте Сбербанка России;

- Также может меняться тариф на обслуживание;

- Необходимо, чтобы сумма платежей по банковским карточкам превышала 50 тысяч рублей в месяц, в противном случае Сбербанк вправе расторгнуть договор с клиентом.

Клиент обязан:

- вовремя оплачивать услуги, предоставленные Сбербанком, согласно выбранному тарифу;

- не использовать оборудование для эквайринга других банков;

- принимать оплату за товары, услуги и работы посредством использования пластиковых карт;

- соблюдать все условия сотрудничества, прописанные в договоре, в противном случае договор может быть расторгнут.

Как оформить заявку на подключения услуги эквайринг.

Подключение эквайринга от Сбербанка

После того, как клиент оставит заявку на подключение эквайринга, при условии, что все документы предоставленные клиентом в порядке, сотрудник Сбербанка связывается с клиентом для уточнения данных и работы над вопросами обратившегося. Задаваться вопросом, как подключить и как настроить терминалы нет необходимости. После заключения договора работники Сбербанка устанавливают и делают настройку терминалов в необходимой организации строго самостоятельно, помимо этого проводят инсталляцию и настройку ПО, которое необходимо для работы данного оборудования. Сбербанк может предоставить на первое время менеджера, который поможет разобраться в том, как пользоваться оборудованием и ответит на возникающие вопросы.

Какие преимущества вы получите при подключении эквайринга от Сбербанка, можете узнать из видео: