Онлайн-касса для ип без работников

Содержание:

- Объекты отсрочки

- Указание покупателей в чеках и БСО

- Преимущества и недостатки

- Главное новшество: номенклатура в чеке

- Сроки перехода на онлайн-кассы

- Отсрочка заканчивается, но не для всех

- О зачете или возврате предварительной оплаты и (или) авансов

- Планы на 2021 год

- Объекты отсрочки

- Онлайн-ККТ и наемная рабочая сила

- Кто может не применять онлайн-кассу и в каких случаях

- Особенности законопроекта о ККТ

- Маркировка парфюмерии

- Стоимость техники нового поколения

Объекты отсрочки

До 2021 года льготным периодом могут пользоваться:

- ИП с мелкими розничными продажами.

- Реализаторы услуг сиделок, репетиторов, нянь.

- Мелкие ремонтные работы.

- Спортивные организации.

- Образовательные учреждения.

- Реализаторы б/у товаров.

- Рантье и арендодатели.

- Садовые кооперативы.

Важно! Отсрочка действительна, если ИП работает самостоятельно, без наемного труда. ИП может выдавать товарный чек за полученный расчет

Это является гарантией оплаты

ИП может выдавать товарный чек за полученный расчет. Это является гарантией оплаты.

Продление сроков установки ККТ позволит малому бизнесу встать на ноги и в полной мере прочувствовать преимущества онлайн-касс. Какую ККТ поставить в торговой точке, поможет список разрешенного оборудования. Вводить информацию стало проще, а система ОФД позволит упростить систему документооборота.

Указание покупателей в чеках и БСО

С 1 июля в чеках и БСО, помимо продавцов, нужно будет указывать еще и покупателей. Это связано с расширением перечня обязательных реквизитов кассовых чеков и бланков строгой отчетности (Федеральный закон от 03.07.2018 № 192-ФЗ).

Но новые реквизиты касаются только тех чеков и БСО, которые были оформлены при расчетах между организациями и ИП с использованием наличных денег или пластиковых карт. По новым правилам в таких чеках и БСО должны указываться наименование покупателя, его ИНН, сведения о стране происхождения товара, сумме акциза и номер таможенной декларации.

При обычных расчетах с физлицами указывать в чеках покупателей не потребуется.

Кроме того, новые реквизиты вводятся для чеков и БСО, сформированных при выплате выигрышей в азартных играх, а также при получении страховой премии или при страховой выплате. Такие чеки должны содержать наименование клиента или страхователя, а также их ИНН.

Преимущества и недостатки

Введение онлайн-касс предприниматели воспринимают неоднозначно. Это нововведение принимается отрицательно из-за дополнительных затрат. Для анализа необходимо разобраться в положительных и отрицательных сторонах новшества.

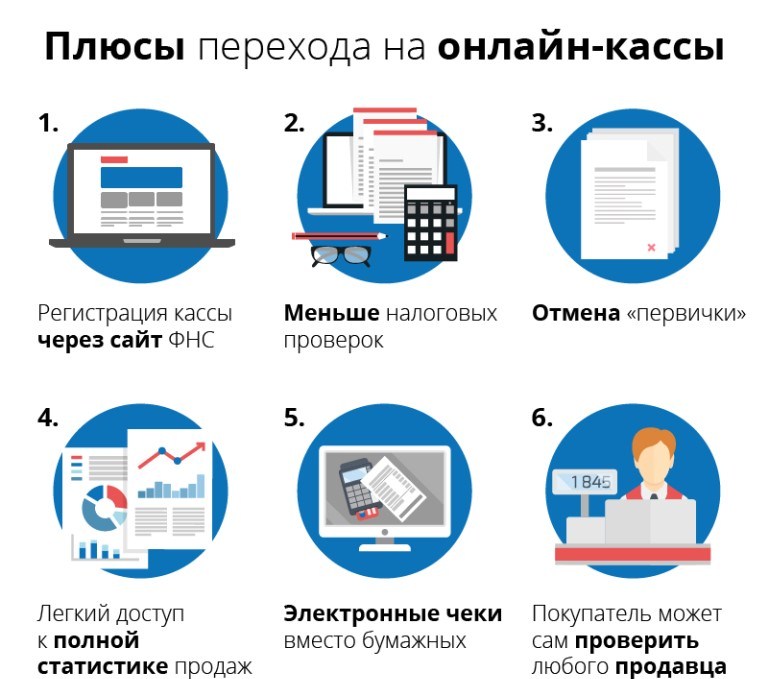

Преимущества онлайн-касс:

- Фиксация наличности.

- Выдача чеков покупателям.

- Сохранение информации о продажах.

- Передача информации в ОФД.

- Формирование электронных и бумажных чеков.

- Отправка чеков по электронной почте.

- Ведение отчетности благодаря ОФД.

- Легализация средств.

- Упрощение налогообложения.

- Упрощение замены расходных материалов для кассового оборудования.

Положительные стороны перехода на ККТ

Положительные стороны перехода на ККТ

Минусы кассового оборудования нового образца для индивидуальных предпринимателей:

- Лишние расходы на приобретение оборудования.

- Оплата обслуживания ОФД.

- Постоянный доступ в интернет.

- Расходы на обслуживание техники.

Внимание! Обслуживать онлайн-кассы можно самостоятельно, не прибегая к услугам сервисов

Главное новшество: номенклатура в чеке

Самое важное изменение для ИП в 2021 году – с 1 февраля онлайн-касса должна отражать в чеке номенклатуру реализуемых позиций. Требование затронет тех, кто применяет УСН, ЕСХН или работает на патенте

До указанной даты ИП на спецрежимах вправе не включать в чек подробности – достаточно общей суммы реализации. Однако с начала февраля к ним предъявляются такие же требования, как к организациям и предпринимателям на основной налоговой системе. В чеке ККТ с этого момента должны быть:

- название каждого товара, работы или услуги;

- количество;

- стоимость единицы.

Наименования разных товаров, в том числе однотипных, должны различаться. Например, если в продаже пирожки с разной начинкой, то следует указывать: пирожок с яблоком, пирожок с капустой, пирожок с картофелем. Если товар идентичный, например, молоко одинаковой жирности, целесообразно указать торговую марку или производителя: молоко «Моя деревня» 2,5%, молоко «Зорька» 2,5%.

Если покупатель вернул товар или отказался от услуги, те же реквизиты необходимо указывать в чеке ККТ с признаком расчета «Возврат прихода».

Если в момент оплаты точный список реализуемых позиций и их объём определить невозможно, допустимо указать общее название. Например, при внесении суммы за образовательные услуги можно указать «оплата за обучение». В таком случае формируется 2 чека:

- в момент внесения предоплаты на её сумму. Признак расчёта – «Аванс»;

- в момент совершения операции. В чек кассы с признаком «Полный расчёт» нужно внести весь список реализуемых позиций с названием, количеством и стоимостью единицы каждой из них. А при необходимости и сумму доплаты.

Штраф за нарушение

Если предприниматель проигнорирует требования закона в части номенклатуры в чеке, с 1 февраля 2021 года за это он может поплатиться штрафом по статье 14.5 КоАП. Его сумма для ИП составит 1,5-3 тыс. рублей.

Как подготовиться

Внести номенклатуру в кассу можно вручную или чрез загрузку файла. Для этого применяется кассовое ПО, сторонние сервисы или учётная система.

Ручной способ подойдёт тем, у кого немного позиций к реализации. Наименования формируются на основании данных на этикетках и ценниках товаров, дорабатываются с учётом приведённых выше требований или придумываются (для услуг). В базу данных кассы вносится название позиции и цена за единицу.

Вносить товары вручную трудоёмко. А учитывая, что печатать в чеке номенклатуру кассы должны уже с 1 февраля 2021 года, времени на это совсем не остаётся.

Сроки перехода на онлайн-кассы

Основная часть ИП перешла на ККТ в 2019 году. Остальная часть перейдет на новый режим работы в 2021 году, это касается налогоплательщиков ЕНВД, УСН и патентного налога. Установить отсрочку предложило государство.

Работать без кассы могут после установленного срока:

- Льготные организации.

- Бизнесмены с работой в трудных местах.

- Аптеки и медицинские учреждения в сельской местности.

Продлить амнистию для ИП предложило Министерство финансов, которое опубликовало список организаций, для которых применена льгота:

- Розничная торговля без сотрудников через автоматы.

- Услуги, облагаемые иными налогами.

- Патентная деятельность.

- Торговля в розницу в системах общественного питания.

- Торговля и услуги на ЕНВД.

Последний срок для перехода на ККТ

Последний срок для перехода на ККТ

на ЕНВД

Число обладателей ККТ пополнилось в 2019 году на предпринимателей, которые ведут розничную торговлю и имеют штат сотрудников. Остальные работают в упрощенном режиме.

ИП может вместо кассового чека выписывать товарный чек или квитанцию об оплате. Это должно происходить по требованию клиента, вид расчета может быть любой.

Важно! При использовании ЕНВД в чеке при продаже не акцизного товара может быть не указано, сколько было приобретено единиц товара. При покупке онлайн-кассы, в ФНС можно получить за нее налоговый вычет

Для этого необходимо обратиться лично или через сайт организации

При покупке онлайн-кассы, в ФНС можно получить за нее налоговый вычет. Для этого необходимо обратиться лично или через сайт организации.

Штраф при отсутствии ККТ на ЕНВД на сентябрь 2019 года составляет 10 000 рублей. При повторе нарушения и выручке более 1 000 000 рублей — закрытие на 1 год. Неправильная предоставленная информация — 1 500 рублей штрафа или предупреждение. Невыдача чека — 2 000 рублей штраф.

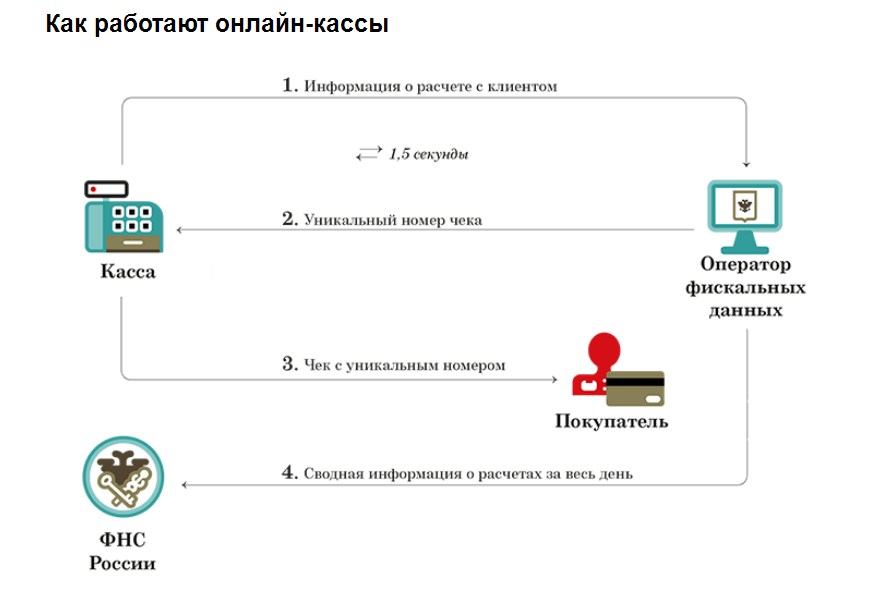

Работа системы ККТ

Работа системы ККТ

на УСН

Предприниматели на УСН при льготной работе и ведении строгого учета могут не устанавливать ККТ. Например, не ставить могут при продаже мороженого или журналов, сдаче собственности, ремонте одежды.

Компании могут продолжать свою деятельность до 2021 года и выдавать чеки на бумажной основе, не боясь штрафов. Исключение составляют фирмы, которые набрали в штат сотрудников и заключили трудовые договора. Они уже сегодня используют ККТ.

Важно! ИП на УСН, работающие с готовой продукцией, обязаны использовать онлайн-кассу. Онлайн-кассу в местности с плохой связью необходимо использовать в автономном режиме

А если торговая точка находится в трудно доступном месте, то использовать ККТ совсем не нужно

Онлайн-кассу в местности с плохой связью необходимо использовать в автономном режиме. А если торговая точка находится в трудно доступном месте, то использовать ККТ совсем не нужно.

Онлайн-касса не нужна при оплате клиентами по безналичному расчету. При оплате услуг или товаров через банк необходим чек.

Стоимость кассы с годовым обслуживанием в сентябре 2019 года обойдется в минимальную стоимость 30 000 рублей. В следующие годы оплачивать нужно будет только обслуживание ОФД и кассы, примерно 5 000 рублей в год. Расходы на кассу можно списать в декларации о доходах.

Срок для перехода на ККТ

Срок для перехода на ККТ

Отсрочка заканчивается, но не для всех

Для некоторых категорий налогоплательщиков законодатели ранее отложили переход на онлайн-кассы. Речь идет, конечно, о налогоплательщиках, объемы доходов у которых сравнительно невелики и для которых расход на приобретение данных ККТ и постановку их на учет является существенным.

Это индивидуальные предприниматели, применяющие ПСНО, а также организации и ИП, являющиеся плательщиками ЕНВД. В соответствии с п. 7.1 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ (в редакции Федерального закона от 03.07.2018 № 192-ФЗ) им было разрешено до 01.07.2019 осуществлять расчеты без применения ККТ при условии выдачи по требованию покупателя (клиента) документа (товарного чека, квитанции или другого документа, подтверждающего прием денежных средств за соответствующий товар (работу, услугу)) в порядке, установленном Федеральным законом № 54-ФЗ (в редакции, действовавшей до дня вступления в силу Федерального закона № 290-ФЗ, то есть до 15.07.2016).

Иначе говоря, до указанной даты такие налогоплательщики вправе были не применять ККТ при выполнении названного условия из п. 2.1 ст. 2 Федерального закона № 54-ФЗ в упомянутой редакции. Эта норма предусматривала, что подтверждающий документ выдается в момент оплаты товара (работы, услуги) и должен содержать следующие сведения:

-

наименование документа;

-

порядковый номер документа, дату его выдачи;

-

наименование организации (фамилия, имя, отчество индивидуального предпринимателя);

-

ИНН, присвоенный организации (индивидуальному предпринимателю), выдавшей (выдавшему) документ;

-

наименование и количество оплачиваемых приобретенных товаров (выполненных работ, оказанных услуг);

-

сумму оплаты, осуществляемой наличными денежными средствами и (или) с использованием платежной карты, в рублях;

-

должность, фамилию и инициалы лица, выдавшего документ, и его личную подпись.

Правда, в полной мере послаблением могли воспользоваться «вмененщики» и предприниматели на патенте – кроме тех, кто занимается розничной торговлей или оказанием услуг общественного питания (пп. 6 – 9 п. 2 ст. 346.26, пп. 45 – 48 НК РФ). На юридических лиц, работающих в этих сферах деятельности, данное послабление вовсе не распространялось, а ИП могли им воспользоваться только при отсутствии работников, с которыми заключены трудовые договоры.

Аналогичное послабление было сделано для организаций и индивидуальных предпринимателей, выполняющих работы (оказывающих услуги) для населения (п. 8 ст. 7 Федерального закона № 290-ФЗ). Оно также не касалось организаций и индивидуальных предпринимателей, имеющих работников, с которыми заключены трудовые договоры, и оказывающих услуги общественного питания.

Это послабление позволяло при оказании услуг населению не применять ККТ при условии выдачи соответствующих БСО в порядке, установленном п. 2 ст. 2 Федерального закона № 54-ФЗ (в редакции, действовавшей до дня вступления в силу Федерального закона № 290-ФЗ, то есть до 15.07.2016), до 01.07.2019 (данный порядок предусмотрен Постановлением Правительства РФ от 06.05.2008 № 359).

Наконец, организации и индивидуальные предприниматели, осуществляющие торговлю с использованием торговых автоматов, не имеющие работников, с которыми заключены трудовые договоры, тоже были вправе не применять контрольно-кассовую технику до 01.07.2019 (п. 11.1 ст. 7 Федерального закона № 290-ФЗ).

С указанной даты налогоплательщики перечисленных категорий должны применять ККТ в общем порядке, – за исключением индивидуальных предпринимателей, не имеющих работников, с которыми заключены трудовые договоры, независимо от режима налогообложения. Они при реализации товаров собственного производства, выполнении работ, оказании услуг вправе не применять ККТ при расчетах за такие товары, работы, услуги до 01.07.2021 (ст. 2 нового закона).

Эти индивидуальные предприниматели в случае заключения трудового договора с работником обязаны в течение 30 календарных дней с даты заключения такого договора зарегистрировать ККТ.

О зачете или возврате предварительной оплаты и (или) авансов

Пунктом 2.1 ст. 1.2 Федерального закона № 54-ФЗ установлены особенности оформления чеков ККТ и БСО при осуществлении расчетов в виде зачета или возврата предварительной оплаты и (или) авансов, ранее внесенных физическими лицами за услуги:

-

в сфере культурно-массовых мероприятий;

-

перевозки пассажиров, багажа, грузов и грузобагажа;

-

связи;

-

в электронной форме, определенные ст. 174.2 НК РФ;

-

иные, определенные Правительством РФ.

В этом случае пользователь (налогоплательщик) может сформировать один общий чек ККТ (БСО), содержащий сведения о всех таких расчетах, совершенных в особый срок, как указывалось до сих пор: в течение суток либо за расчетный период, не превышающий календарного месяца или установленный законодательством РФ (но не позднее первого рабочего дня, следующего за днем окончания расчетного периода), притом без выдачи (направления) чека ККТ (БСО) клиенту.

Новым законом (с момента его предстоящей публикации) этот особый срок изменен. В качестве него теперь рассматривается расчетный период, не превышающий календарного месяца или установленный законодательством РФ (но не позднее 10 календарных дней, следующих за днем окончания расчетного периода), также без выдачи (направления) кассового чека (бланка строгой отчетности) клиенту.

Добавим, что названная поправка теперь дополнительно распространена на услуги в сфере:

-

жилищно-коммунального хозяйства (включая услуги ресурсоснабжающих организаций);

-

охраны и систем обеспечения безопасности;

-

образования.

Планы на 2021 год

Мы рассказали про новшества в применении онлайн-кассы с 2021 года для ИП. Эти изменения уже утверждены. Теперь же кратко про свежие новости о том, что ещё может ждать предпринимателей в этой области.

Правительство задумало полностью переработать структуру законодательства о ККТ. В Налоговом кодексе может появиться самостоятельный раздел, посвящённый оперативному контролю. Закон 54-ФЗ в таком случае будет отменён. Вот основные новшества, которые мы можем увидеть уже в этом году:

- в НК РФ пропишут термин «фиксация расчётов» – она будет проводиться на основе кассовых и расчётных чеков, которые поступают на сервера ФНС;

- появятся понятия «мнимый расчёт» (несуществующая операция, которая проводится лишь для вида) и «притворный расчёт» (один расчёт с целью прикрыть другой). За это будут штрафовать;

- исчезнут бланки строгой отчётности;

- контроль в части применения ККТ будет проходить в форме оперативных проверок. Проверяющие получат гораздо больше полномочий и смогут привлекать к мероприятиям ФСБ;

- штрафы за нарушения, связанные с ККТ, перенесут из КоАП в Налоговый кодекс. Некоторые из них увеличат. Например, за приём денег «мимо кассы» ИП заплатит 50% от суммы расчета (сейчас 25-50%), но не менее 10 тыс. рублей. Такой же штраф будут налагать за притворный и мнимый расчёт;

- появятся новые виды санкций. За нарушение правил применения ККТ смогут блокировать автоматы для расчётов, счета, а также приостанавливать деятельность. Кроме того, с привлечением органов Роскомнадзора будут блокировать сайты, программные продукты, приложения и страницы в соцсетях, через которые проводятся расчёты без чеков.

Итак, мы рассказали про ожидающие ИП в 2021 году изменения, которые связаны с онлайн-кассами. Некоторые из них давно утверждены и точно вступят в силу – это требования к номенклатуре в чеке, отмена отсрочки и новый формат для маркировки. Что же касается глобальной переработки законодательства, то это пока в проекте. Следите за новостями, чтобы не пропустить новые требования, которые могут ввести для ИП в 2021 году.

Объекты отсрочки

До 2021 года льготным периодом могут пользоваться:

- ИП с мелкими розничными продажами.

- Реализаторы услуг сиделок, репетиторов, нянь.

- Мелкие ремонтные работы.

- Спортивные организации.

- Образовательные учреждения.

- Реализаторы б/у товаров.

- Рантье и арендодатели.

- Садовые кооперативы.

Важно! Отсрочка действительна, если ИП работает самостоятельно, без наемного труда. ИП может выдавать товарный чек за полученный расчет

Это является гарантией оплаты

ИП может выдавать товарный чек за полученный расчет. Это является гарантией оплаты.

Продление сроков установки ККТ позволит малому бизнесу встать на ноги и в полной мере прочувствовать преимущества онлайн-касс. Какую ККТ поставить в торговой точке, поможет список разрешенного оборудования. Вводить информацию стало проще, а система ОФД позволит упростить систему документооборота.

Онлайн-ККТ и наемная рабочая сила

Усилия Правительства РФ направлены на то, чтобы сделать применение онлайн-кассовых аппаратов в хозяйственной жизни страны повсеместным. Однако для некоторых категорий налогоплательщиков законом предусмотрены отсрочки по переходу на использование ККТ до 01 июля 2021 года. Как правило, это представители микробизнеса, для которых приобретение таких устройств, а также их обязательная регистрация будут слишком затратными мероприятиями. Перечислим категории этих налогоплательщиков:

Индивидуальные предприниматели без персонала.

Закон разрешает им не использовать в своей деятельности кассовые аппараты вне зависимости от того, в какой именно сфере деятельности они работают. Однако здесь присутствует исключение: если предприниматель занимается перепродажей покупных товаров, то установить кассу он уже должен.

Логика освобождения от установки ККТ в том, чтобы не создавать дополнительных обязательств для тех, кто занимается, фактически, малопроизводительным кустарным трудом. Коммерческая деятельность к данному труду не относится – экономически она более эффективна и прибыльна.

Однако законодатель никак не описывает разграничений, когда можно считать, что кустарь занимается перепродажей. К примеру, если, вырезая матрешки из дерева, он продал их вместе с корзиной, которую предварительно купил на рынке – будет ли это являться фактом коммерческой деятельности, требующей установки онлайн-ККТ.

Или если индивидуальный предприниматель сам (без помогающих ему физических лиц) будет приобретать те же матрешки в магазине, упаковывать их красиво и перепродавать уже дороже (в связи с наличием у товара более красивой упаковки). Может ли считаться такая деятельность уже коммерческой? А если матрешки у него будут проходить дополнительную обработку на токарном станке? Четкие критерии разграничения деятельности здесь не определены.

- Индивидуальные предприниматели на патенте, попадающие под освобождение от использования ККТ. У таких предпринимателей также не должно быть наемной рабочей силы.

- ИП на ЕНВД (без наемных работников) получили отсрочку на установку ККТ и теперь обязаны перейти на их использование до 01.07.2021.

- ИП, ведущие свою деятельность в труднодоступных и отдаленных населенных пунктах. (Такое «освобождение» связано с банальной технической невозможностью наладить использование онлайн-ККТ из-за отсутствия зоны радиопокрытия).

- ИП, которые заняты торговлей газетами и журналами на бумажных носителях.

Итак, индивидуальные предприниматели, у которых отсутствует наемная рабочая сила, находящиеся в следующих налоговых режимах: ОСНО, ЕНВД или на патенте, кассовые аппараты могут не использовать, как минимум, до 01.07.2021 года. (Но скорей всего, отсрочку будут продлевать).

Кто может не применять онлайн-кассу и в каких случаях

- при торговле газетами, журналами и прочей прессой;

- при реализации товаров на розничных рынках-ярмарках;

- при разносной реализации непродовольственных товаров;

- при продаже мороженого, разливных безалкогольных напитков, молока и прочих напитков в специализированных киосках;

- при торговле в отдаленных и труднодоступных местностях, где нет интернета или связь затруднена.

Эти исключения действуют для всех юрлиц и предпринимателей, но есть перечень оснований, которые предусмотрены специально для возможности неприменения ККТ для ИП на спецрежимах:

- При сдаче в аренду (внаем) принадлежащих предпринимателю на праве собственности жилых помещений, в том числе вместе с машино-местами, расположенных в многоквартирных домах.

- Реализация навынос входных билетов и абонементов на посещение государственных или муниципальных театров (за исключением реализации через интернет).

- При расчетах через автоматы, которые не питаются электроэнергией, монетами.

Необязательна до 01.07.2021 онлайн-касса для ИП без наемных работников, применяющих УСН и реализующих продукцию собственного производства. Если у предпринимателя появляется работник по найму, ему дается 30 календарных дней с даты заключения трудового договора на приобретение и регистрацию в ИФНС кассового аппарата в установленном порядке. В остальных случаях необходимо начать использование ККТ с начала осуществления деятельности, при котором его применение является обязательным.

Особенности законопроекта о ККТ

На самом деле в суровом законе содержатся послабления. Касательно рассматриваемой темы, следует отметить, что в 2021 году принята новая поправка к нормативно-правовому акту, которая дает отсрочку на установку кассы для ИП без наемных работников до 01.07.2021 года. Решено отменить обязательность установки касс для следующих категорий бизнесменов:

- занимающихся продажей товаров, произведенных собственными силами;

- занимающихся оказанием услуг;

- занимающихся выполнением работ.

Важно! Льгота распространяется на индивидуальных предпринимателей независимо от выбранной ими системы налогообложения, в том числе и для тех, кто применяет упрощенку.

Следует обратить внимание, что такие бизнесмены фактически попадают под категорию самозанятых. В текущем году зарегистрироваться в этом статусе можно лишь в четырех регионах, где проводится эксперимент по легализации деятельности микробизнесменов

Вся финансовая отчетность у самозанятых проходит посредством специально разработанного приложения.

Для жителей остальных субъектов Федерации возможность применить приложение для ведения деятельности пока отсутствует, поэтому для снижения административного и финансового давления на людей, работающих «на себя», и принят закон об отсрочке с 2021 года покупки кассового аппарата для ИП без работников. Этот льготный период также видится отсрочкой для законодателей, ожидающих итогов эксперимента по выводу самозанятых из тени, чтобы по результатам принять решение по остановке эксперимента, его продлении, распространении на другие российские регионы или вынесении какого-либо другого вердикта.

Следует обратить внимание, что отсрочка перестает действовать в следующих ситуациях:

- ИП нанимает работника;

- ИП начинает продавать товары сторонних производителей наряду или вместо произведенных своими силами;

- ИП параллельно с видами деятельности, попадающими под отсрочку, начинает заниматься другими направлениями, по которым льгота не предусмотрена.

В этих случаях следует в установленный срок приобрести онлайн-кассу и зарегистрировать ее в налоговых органах.

Также закон содержит смягчение требования о выдаче фискального чека для некоторых сфер предпринимательской деятельности. Вместо распечатки чека в момент безналичного расчета картой или оплаты наличкой допускается:

- направлять документ в электронном виде на адрес e-mail плательщика либо на мобильное устройство;

- формировать QR-код, содержащий всю необходимую информацию — при наличии возможности у клиента считать такой код.

Закон устанавливает полное равенство между бумажной и электронной версиями документов финансовой отчетности.

Маркировка парфюмерии

С 1 июля стартует эксперимент по маркировке духов и туалетной воды (постановление Правительства РФ от 26.06.2019 № 814). В ходе эксперимента на каждую упаковку парфюмерного изделия будет наноситься уникальный код, который позволит проследить движение духов по всей цепочке от производителя/импортера до конечного покупателя.

Участвовать в эксперименте будут производители, импортеры духов и туалетной воды, а также организации оптовой и розничной торговли. Эксперимент продлится до 30 ноября 2019 года. В этот период маркировка не приведет к подорожанию парфюма, поскольку коды будут выдаваться на безвозмездной основе. Подорожание произойдет уже после 1 декабря, когда маркировка станет обязательной.

Стоимость техники нового поколения

По правилам, ИП применяет онлайн-кассу с момента, когда у него возникает обязанность к применению контрольно-кассовой техники. Ключевая особенность новых ККТ — это передача сведений о совершенной покупке, расчетах в Налоговую инспекцию в режиме реального времени. Даже если связь с каналом ОФД временно отсутствует. Например, предприниматель отправился в отдаленный населенный пункт, в котором имеются проблемы со связью. Все операции, совершенные в момент перебоев со связью, будут учтены. И как только связь восстановится, агрегат самостоятельно отправит информацию в ФНС о совершенных покупках или расчетах.

Цена варьируется от 10 000 до 35 000 рублей. Но встречаются и более дорогие агрегаты стоимостью до 50 000, в зависимости от функционала. В цену ККМ нового образца входит не только сам агрегат, но и специальное подключение к каналу ОФД, фискальный накопитель, интернет-подключение. Некоторые компании предлагают арендовать кассовый терминал. Кроме того, предусмотрен вычет за покупку онлайн-кассы: для этого потребуется подать заявление на вычет в ИФНС и предоставить документы, подтверждающие расходы.