Ответственность за неприменение ккт в 2019 году

Содержание:

- Какая ответственность и какой штраф предусмотрены в Административном Кодексе РФ

- Как зарегистрировать кассовый аппарат для ИП

- Как избежать оплаты штрафа за невыданный чек

- Дело 3. Фермер не выдал чек покупателю, но смог оспорить штраф в 190 000 рублей

- Изменения: кого штрафуют за неиспользование кассы с октября 2020 года

- Кого не штрафуют

- Когда начнут штрафовать

- Наказание за неиспользование кассы

- Требования к документальному оформлению кассовых операций

- Особенности кассовых операций у ИП учётная документация

- В каком порядке выдаются деньги?

- Установка и регистрация

- Наказание и штрафы за отсутствие онлайн-касс

Какая ответственность и какой штраф предусмотрены в Административном Кодексе РФ

Рассмотрим сущность указанных нарушений и предусмотренные за их совершение санкции по закону.

За неиспользование онлайн-кассы (если товар продан без фискализации)

Итак, первое правонарушение — отпуск товара без фискализации на онлайн-кассе. Возможные разновидности такого правонарушения:

- прием денежных средств от покупателя при последующем неосуществлении пробития полученной суммы на онлайн-кассе;

- частичная фискализация суммы, полученной от покупателя (прием одной суммы, а отражение в чеке — меньшей);

- неправомерное использование альтернатив онлайн-кассам;

- пробитие чека на кассе старого образца — с ЭКЛЗ (которые по закону не могут применяться с 1 июля 2017 года).

Во всех указанных случаях в отношении хозяйствующего субъекта ФНС может инициировать санкции (п. 2 и п. 3 статьи 14.5 КоАП РФ):

- В виде штрафа:

- выписываемого на директора магазина либо иное должностное лицо (к ним приравнивается и собственник магазина в лице ИП) — в величине 25-50% от суммы, в отношении которой не осуществлена фискализация на онлайн-кассе (но не менее 10 000 рублей);

- выписываемого на торговое предприятие как юрлицо — в величине 75-100% от суммы, в отношении которой не осуществлена фискализация (но не менее 30 000 рублей).

- При повторном нарушении (при котором не осуществлена фискализация суммы в 1 млн. руб. и больше):

- в виде дисквалификации (принуждения к прекращению деятельности) должностного лица хозяйствующего субъекта на 1-2 года;

- в виде приостановки деятельности хозяйствующего субъекта на 90 дней.

Если сумма, не проведенная через кассу, не превысила 1 млн. рублей, то по логике норм КоАП РФ, приведенных выше, применяется только штраф в указанных выше величинах.

Следующее отмеченное нами нарушение — неприменение альтернатив онлайн-кассам. То есть — невыдача товарного чека (по запросу покупателя) или БСО (в любом случае — даже если клиент не попросил). Такое нарушение приводит ровно к тем же правовым последствиям, о которых сказано выше. В качестве измерителя штрафа рассматривается сумма, по которой не выдан товарный чек или БСО.

Если ККТ не соответствует требованиям закона или работает с нарушением действующих правил

Следующий тип нарушения — применение онлайн-кассы, которая не соответствует требованиям, установленным законом. Например, это может быть когда онлайн-касса:

- не зарегистрированная в установленном порядке в ФНС;

- с некорректно открытой (закрытой) сменой;

- неисправная (неспособная передать фискальные данные в ОФД).

В указанных случаях и иных, которые позволяют квалифицировать нарушение как применение онлайн-кассы, не соответствующей требованиям законодательства, ФНС может применить к хозяйствующему субъекту санкции в виде (п. 4 статьи 14.5 КоАП РФ):

- Предупреждения.

- Штрафа:

- на должностное лицо (либо ИП) — в величине 1 500 — 3 000 рублей;

- на торговое предприятие как на юрлицо — в величине 5 000 — 10 000 рублей.

Принципиальное отличие рассматриваемого нарушения от предыдущих (штрафуемых, очевидно, гораздо серьезнее) в том, что в данном случае предполагается использование устройства, соответствующего всем признакам онлайн-кассы. То есть — внесенного в реестр ККТ и имеющего фискальный накопитель. А если вместо онлайн-кассы используется что-то другое, то применение подобного устройства рассматривается как неосуществление фискализации выручки — и в отношении такого действия ФНС применяет санкции по п. 2 и 3 ст. 14.5 КоАП РФ.

Если не отправлен электронный чек (не выдан бумажный)

И еще одно возможное правонарушение в применении онлайн-касс связано с невыдачей покупателю чека. Он может быть:

- электронным (правонарушение — отказ хозяйствующего субъекта от отправки покупателю электронного чека на предоставленные контакты (e-mail или телефон));

- бумажным (правонарушение — невыдача чека, вне зависимости от наличия требования от покупателя).

При всех указанных правонарушениях, связанных с невыдачей чека, ФНС инициирует в отношении магазина санкции в виде (п. 6 ст. 14.5 КоАП РФ):

- Предупреждения.

- Штрафа:

- на должностное лицо (или ИП) — в величине 2 000 рублей;

- на торговое предприятие как на юр. лицо — в величине 10 000 рублей.

В некоторых случаях хозяйствующий субъект — при наличии формальных оснований для штрафа, вправе рассчитывать на то, что ФНС все же не будет инициировать предусмотренные нормами КоАП РФ санкции.

Видео — какой штраф, если нет онлайн-кассы, или нарушен порядок применения ККТ(комментарии к ст. 14.5 КоАП РФ):

Как зарегистрировать кассовый аппарат для ИП

Какой должна быть касса у ИП в 2021 году? ККМ старого образца предусматривала фискализацию информации через ЭКЛЗ путем снятия данных у продавца. Новые онлайн-модели оснащены усовершенствованным устройством – фискальным накопителем информации и имеют выход в интернет. При этом для передачи данных в ИФНС между налоговой инспекцией и продавцом находится специальная организация – ОФД (оператор фискальных данных), с помощью которого все сведения о наличных расчетах с клиентами оперативно поступают в контрольные органы.

Мы разобрались, должна ли быть касса у ИП. А как поставить аппарат на учет в налоговой инспекции, если онлайн-касса – это необходимость?

Покупка онлайн-кассы

Прежде чем покупать новую технику, убедитесь, что нельзя модернизировать старую. Для уточнения можно обратиться напрямую к поставщику ККМ с вопросом о возможности усовершенствования кассы. Когда модернизация допустима, аппарат необходимо снять с учета в ИФНС и передать производителю для выполнения комплекса работ. Стоимость такой услуги, безусловно, обойдется ИП дешевле, нежели приобретение новой электронной кассы. Примерная средняя цена работ по модернизации колеблется в диапазоне от 5 до 10000 руб. В то же время затраты на покупку новой ККМ составят 15000-30000 руб.

Выбор ОФД

После того, как ИП приобрел онлайн-кассу, следует выбрать ОФД, через которого сведения о реализациях будут передаваться в ИФНС. Как и поставщиков ККМ выбирать оператора следует исключительно из официального перечня. Основной ориентир при выборе – стоимость обслуживания, а также наличие дополнительных услуг, к примеру, онлайн-регистрация изменений, включая снятие ККМ с учета. Средняя цена обслуживания за первый год равна 3000 руб., в последующие годы – около 12000 руб. ежегодно. Дополнительно понадобится интернет-связь, стоимость которой составит еще около 6000 руб. в год.

Что включает в себя процесс регистрации онлайн-кассы в ИФНС:

- Подается заявление установленного образца – через сайт ФНС или своего ОФД, с которым предварительно заключен договор на оказание услуг. Дополнительно прилагаются подтверждающие соответствие ККМ нормативным требованиям техпаспорт, копии заключений и прочие документы по запросу налоговой инспекции.

- В течение одного рабочего дня ФНС сообщает заявителю регистрационный номер кассового аппарата: данные заносятся в ФН (фискальный накопитель) вместе с наименованием ИП.

- Регистрация ККМ осуществляется инспектором ИФНС в 5-дневный срок от момента подачи заявления – после чего данные по ККМ вносятся в карточку учета кассового аппарата, которая перенаправляется предпринимателю и служит официальным подтверждением постановки кассы на налоговый учет.

Как избежать оплаты штрафа за невыданный чек

В случае ошибок в составлении акта сотрудником налоговой инспекции индивидуальный предприниматель вправе оспорить решение в судебном порядке. Конечно, можно попытаться договориться мирным путем: для этого важны дипломатические способности предпринимателя, но такой подход работает далеко не всегда. Постараться убедить налоговика можно, сославшись на превышение полномочий должностного лица (выписывание акта находится в зоне компетенции начальника ФНС), а не рядового сотрудника.

Предприниматель избежал штрафа.

Если ИП не пробил чек, то штраф назначается исключительно при выполнении 2 условий:

- акт должен быть подписан начальником ФНС;

- вина ИП должна быть доказана.

Интересный факт! Судебная практика показывает, что если кассир не пробил квитанцию в течение нескольких минут – это не повод для выписывания санкции. Таким образом, в случае, если ИП не пробил чек по факту осуществления покупки, то можно сослаться на то, что он просто не успел этого сделать. Но надеяться на то, что суд точно примет такое заявление за основание для прекращения дела об административном правонарушении — не стоит, ведь согласно ст.5 ФЗ-54 от 22 мая 2003 г. чек выбивается в момент совершения покупки, но никак не позже.

Вот еще 3 обстоятельства, которые помогут избежать ответственности:

- стихийные бедствия и обстоятельства непреодолимой силы – отсрочка платежа;

- документально подтвержденное заболевание;

- когда действия, осуществленные предпринимателем, диктовал сотрудник налоговой, но это не привело к оплате штрафа.

Важно! Смягчить вину сможет трудная жизненная ситуация, факт насильственного принуждения. Это повлечет за собой снижение в 2 раза суммы ответственности

Крайне не рекомендуется использовать вышеуказанные советы, если они не имели место в реальной жизни. За дачу ложных показаний законодательством РФ предусмотрена уже уголовная ответственность, избежать которой точно не получится.

Важная информация по законодательству! Некоторые ИП вправе претендовать на перенос срока применения ККТ в своей деятельности до 1.07.2019 г.

К таким категориям граждан относятся:

- ИП на ЕНВД (кроме розничной торговли и предприятий общественного питания);

- ИП на ПСН;

- ИП в сфере розницы и общепита, если они не нанимают сотрудников и осуществляют свою деятельность собственными силами.

Важно! Вышеуказанное право не освобождает ИП от обязанности по требованию клиента выдать чек. Если ИП не пробили чек – штраф гарантирован

Штраф за продажу без чека при продаже товаров и оказании услуг – явление нередкое. Продажа без чека — ответственность, которая является правонарушением, и грозит для предпринимателя реальным штрафом. Сокрытие доходов наказуемо.

Не стоит испытывать судьбу и проносить товары «мимо кассы»: помимо штрафов, можно добиться проведения дополнительных внеплановых проверок из ФНС. Чтобы избежать негативных последствий работы с ККТ, нужно усилить контроль. В случае, если нарушение было допущено из-за невнимательности – постараться доказать непреднамеренность своих действий и выбить чек.

Дело 3. Фермер не выдал чек покупателю, но смог оспорить штраф в 190 000 рублей

Налоговая проверяла, как фермер соблюдает закон о кассах. При проверке выяснилось, что фермер продал 80 коров, получил за них 760 000 рублей наличными, но кассовый чек не пробил.

Фермера признали виновным и назначили штраф 190 000 рублей. Его на суде не было, потому что в повестке в строке «населенный пункт» был указан город Городовиковск, хотя дело рассматривали в суде по адресу Республика Калмыкия, село Приютное.

Второй суд отменил штраф за продажу без чека из-за ошибки в повестке: фермер не мог защищать себя в суде, потому что не знал, какой суд занимается его вопросом. А рассматривать дела без ответчика можно, только если ему отправили нормальное уведомление.

Как должно быть. На момент проверки у фермера не было обязанности использовать кассу, если он не занимался розничной торговлей, поэтому отбился бы от штрафа и без ошибки в повестке.

Как так вышло, что ни налоговая, ни первый суд не заметили, что у фермера нет обязанности пользоваться кассой, непонятно.

Изменения: кого штрафуют за неиспользование кассы с октября 2020 года

С 01.10.2020 перечень должностных лиц, привлекаемых к административной ответственности за неприменение ККТ или невыдачу кассового чека клиенту, увеличился. С этой даты в их число вошли кассиры ТСЖ и управляющих организаций, осуществляющих расчеты за услуги в сфере жилищно-коммунального хозяйства, водители и кондукторы общественного транспорта.

С 01.07.2021 обязанность использовать онлайн-кассы появилась у индивидуальных предпринимателей без сотрудников.

, чтобы прочитать.

Кого не штрафуют

- продажа периодических печатных изданий;

- продажа ценных бумаг;

- обеспечение питанием сотрудников и учащихся образовательных учреждений;

- торговля мороженым в киосках;

- ремонт и окраска обуви;

- вспашка огородов и распиловка дров.

Не обязаны использовать кассы и самозанятые — они по-прежнему оформляют чеки с помощью приложения «Мой налог».

Когда начнут штрафовать

Помимо организаций, которые не обязаны иметь кассу, выделяются и те, которые иметь ее обязаны, но действовал мораторий на наложение на них санкций при пренебрежении этой обязанностью.

К таковым относятся водители или кондукторы, реализующие проездные билеты, и организации, работающие в сфере ЖКХ, включая ресурсоснабжающие компании.

Наказание за неиспользование кассы

Собрали информацию про штрафы за отсутствие кассового аппарата в 2021 году в таблице:

|

Первичное совершение нарушения |

Повторное совершение нарушения при условии, что сумма операций, проведенных без ККТ, превысила 1 000 000 рублей |

|

|---|---|---|

|

Норма КоАП РФ |

||

|

— |

Административное приостановление деятельности на срок до трех месяцев |

|

| Какое наказание для должностного лица | 25-50% общей суммы операций, проведенных без необходимого оборудования, но не менее 10 000 рублей | Дисквалификация на срок от одного года до двух лет |

|

Какой штраф за неприменение ККТ в 2021 году для ООО и иных юридических лиц |

75-100% общей суммы операций, проведенных без необходимого оборудования, но не менее 30 000 рублей |

Административное приостановление деятельности на срок до трех месяцев |

Какой штраф грозит конкретному хозяйствующему субъекту, зависит:

- от того, является он ИП или юридическим лицом, — штраф за отсутствие кассового аппарата у ИП в 2021 году при первичной фиксации нарушения не установлен, а для юридического лица он составляет от 10 000 руб.;

- от объема расчетов, проведенных без использования ККТ;

- от того, впервые обнаружено нарушение или субъект уже привлекался за неиспользование необходимой техники.

Таким образом, размер санкции зависит от большого количества факторов. Чтобы его установить, требуется оценка документов нарушителя. Так, например, штраф за отсутствие терминала в магазине различен, если эта точка документально принадлежит ИП и юридическому лицу, — при первичном нарушении для ИП санкция не установлена вообще.

Требования к документальному оформлению кассовых операций

В определенной степени обеспечению сохранности денежных средств способствует действующий порядок документального оформления движения денежной наличности. Пунктом 22 Порядка ведения кассовых операций установлено, что все поступления и выдачи наличных денег в обязательном порядке учитываются кассиром в кассовой книге сразу же после совершения операции. Причем каждое предприятие ведет только одну кассовую книгу, которая должна быть пронумерована, прошнурована и опечатана. Количество листов в кассовой книге заверяется подписями руководителя и главного бухгалтера данного предприятия. Подчистки и неоговоренные исправления в кассовой книге не допускаются. Сделанные исправления заверяются подписями кассира, а также главного бухгалтера предприятия или лица, его заменяющего. Правильность ведения кассовой книги контролируется главным бухгалтером организации.

Прием наличных денег кассами предприятий производится по приходным кассовым ордерам, подписанным главным бухгалтером или лицом, уполномоченным на это письменным распоряжением руководителя предприятия.

Выдача денег из кассы производится строго по расходным ордерам или же надлежаще оформленным другим документам (платежным (расчетно-платежным) ведомостям, заявлениям на выдачу денег, счетам и др.) с наложением на этих документах штампа с реквизитами расходного кассового ордера. Документы на выдачу денег должны быть подписаны руководителем, главным бухгалтером предприятия или лицами на это уполномоченными, а также лицом, получившим деньги. Согласно п.27 Порядка ведения кассовых операций выдача денег из кассы, не подтвержденная распиской получателя в расходном кассовом ордере или другом заменяющем его документе, в оправдание остатка наличных денег в кассе не принимается. Эта сумма считается недостачей и взыскивается с кассира.

Выдачу денег кассир производит только лицу, указанному в расходном кассовом ордере или заменяющем его документе. Если выдача денег производится по доверенности, оформленной в установленном порядке, в тексте ордера после фамилии, имени и отчества получателя денег бухгалтерией указывается фамилия, имя и отчество лица, которому доверено получение денег. Если выдача денег производится по ведомости, перед распиской в получении денег кассир делает надпись: «По доверенности». При выдаче денег по расходному кассовому ордеру или заменяющему его документу отдельному лицу кассир требует предъявления документа (паспорта или другого документа), удостоверяющего личность получателя, записывает наименование и номер документа, кем и когда он выдан и отбирает расписку получателя.

Прием и выдача денег по кассовым ордерам может производиться только в день их составления.

При получении приходных и расходных кассовых ордеров или заменяющих их документов кассир обязан проверить:

- наличие и подлинность на документах подписи главного бухгалтера, а на расходном кассовом ордере или заменяющем его документе — разрешительной надписи (подписи) руководителя предприятия или лиц, на это уполномоченных;

- правильность оформления документов;

- наличие перечисленных в документах приложений.

При несоблюдении одного из этих требований кассир возвращает документы в бухгалтерию для надлежащего оформления.

Особенности кассовых операций у ИП учётная документация

Под кассовыми операциями ИП понимается приём и выдача наличных средств из кассы.

В связи с этим законодательство определяет два типа учётной документации:

- ПКО (приходный кассовый ордер);

- РКО (расходный кассовый ордер).

ИП должен сформировать порядок осуществления кассовых операций и допускать к работе кассира только после ознакомления с указанным регламентом под подпись.

Указом Банка России для индивидуальных предпринимателей предусмотрен упрощённый порядок ведения кассовых операций, а именно:

- допускается отсутствие лимита кассы (предельного значения наличной суммы для хранения в кассе без передачи денег в банк);

- не требуется формировать приходный и расходный кассовый ордер;

- нет необходимости ведения кассовой книги.

Важно: последствиями отказа от составления приходных и расходных ордеров может стать злоупотребление должностным положением и увеличение числа краж среди работников. Подобное решение обосновано для предпринимателей, осуществляющих бизнес единолично, без привлечения наёмных работников

Факт поступления выручки предприниматель может подтвердить кассовыми чеками, отчётами о закрытии смены, бланками строгой отчётности (БСО). Стоит отметить, что при осуществлении субъектами предпринимательства расчётов с покупателями при помощи банковского терминала или кассы ККМ обязан выдавать кассовый чек ИП по любой из операций, а при наличии запроса, отправлять документ на электронную почту. Выдачу зарплаты персоналу ИП может оформить платёжной ведомостью формы №Т-53 или расчётно-платёжной ведомостью №Т-49.

Применение кассовой техники для ИП в 2019 году:

- ИП, оказывающие услуги населению, имеют отсрочку по применению ККТ до 01.07.2019 при условии применения бланков строгой отчётности (БСО) и ЕНВД или ПСН. БСО должны быть изготовлены типографским методом либо автоматизированными системами, например, компьютером. №54-ФЗ определяет перечень направлений бизнеса, которые имеют право функционировать без ККТ.

- ИП, не занимающиеся оказанием услуг населению – предприниматели, трудящиеся в сфере розничной торговли обязаны использовать ККМ. С недавнего времени предпринимателей обязали использовать онлайн-кассы, главным отличием которых является наличие прямого выхода в интернет. В подобные кассы встроен фискальный накопитель, задача которого – хранить сведения о совершённых операциях и передавать их в ФНС. ИП на ЕНВД и ПСН могут не применять ККТ до 01.07.19. Свои права предприниматели сферы торговли в розницу и общественного питания могут применить, если не используют труд наёмного персонала (правило распространяется и на ИП, занимающихся торговлей через автоматы). Перечисленные выше субъекты предпринимательства должны выдавать чеки в качестве подтверждения получения наличных средств.

- ИП, занимающиеся специфичными видами деятельности – применять ККТ нет необходимости при торговле из цистерн, на рынке, при реализации безалкогольных напитков на розлив, а также торговле мороженым, газетами и журналами, при приёме утильсырья и стеклотары от населения.

- ИП, ведущие бизнес в труднодоступной (отдалённой) местности могут не использовать ККМ и не выдавать документов покупателям. Субъекты РФ самостоятельно утверждают перечень удалённых районов. Города, районные центры, посёлки городского типа не могут быть причислены к таковым.

Предприниматель лично несёт ответственность за введение ККТ, контролирует общий наличный оборот, даже если в штате имеется кассир.

В каком порядке выдаются деньги?

Как правило, выдача или выплата наличных денежных средств из кассы производится организацией в следующих типичных ситуациях:

- выплаты персоналу (зарплата, прочие выплаты);

- предоставление определенным сотрудникам подотчетных денег на конкретные нужды (когда уполномоченный работник израсходует данные средства, он должен будет подготовить и подать соответствующий авансовый отчет с приложением необходимых обосновывающих документов);

- наличные денежные средства сдаются (инкассируются) организацией в обслуживающее финансовое учреждение и зачисляется на банковский счет;

- погашение обязательств перед поставщиками по оплате товаров, услуг, работ (не более 100000 рублей по одному соглашению);

- дивидендные выплаты учредителям хозяйствующего субъекта.

Когда наличные средства выдаются получателю по РКО или платежной ведомости, кассир организации плательщика выполняет следующие действия:

- Проверяет, имеется ли на кассовом документе настоящая подпись главбуха, бухгалтера, руководителя. Данная подпись должна соответствовать утвержденному образцу.

- Проверяет соответствие (правильность) денежных сумм, указанных как цифрами, так и прописью.

- Если наличные средства предоставляются по РКО, кассиром проверяется наличие у их получателя подтверждающих документов, непосредственно упомянутых в этом РКО.

- Получатель должен документально удостоверить собственную личность (например, предъявлением паспорта). Если необходимо, получатель предъявляет кассиру не только паспорт, но и соответствующую доверенность.

- Наличные денежные средства выдаются непосредственно только субъекту (получателю), указанному в РКО и иных бумагах. Кассир при этом должен убедиться, что во всех имеющихся документах указываются одни и те же ФИО получателя или доверенного лица. Если получение наличности осуществляется субъектом по доверенности, данная доверенность становится приложением к кассовому документу (РКО).

- Кассир осуществляет подготовку нужной суммы денежных средств и передает бланк РКО получателю средств на подпись. Если оформляется электронный РКО, получатель может подписывать его электронной подписью.

- Денежные средства тщательно пересчитываются кассиром. Получатель при этом наблюдает за работой кассира. Корректная сумма наличности передается непосредственно получателю методом полистного пересчета. Получатель сразу же сверяет её и пересчитывает.

- Когда получатель принял деньги, бланк РКО подписывается самим кассиром.

Какие документы оформляются в организации?

Наличные деньги выдаются из хозяйственной кассы по РКО – расходному кассовому ордеру. Что касается выдачи зарплаты, стипендиальных и иных выплат персоналу, в этих случаях расходование наличности выполняется по РКО и платежным ведомостям.

Для выполнения необходимых кассовых транзакций обособленному подразделению организации передается наличные средства по РКО из кассы этого субъекта в порядке, регламентированном самим юридическим лицом.

Зарплата и прочие наличные выплаты персоналу осуществляются хозяйствующим субъектом по платежной ведомости.

Работник, получающий средства, ставит собственную подпись в нужной графе (рядом со своими ФИО). Невыплаченные (неполученные) деньги депонируются кассиром.

На сумму реально выданных средств, предусмотренных платежной ведомостью, составляется РКО. Совокупная величина, полученная суммированием депонированных средств и реально выданных денег, должна равняться итоговой сумме, фигурирующей в соответствующей ведомости.

Кроме того, РКО могут фиксироваться в журнале учета РКО и ПКО.

Следует помнить о том, что РКО изначально должны составляться корректно – вносить какие-либо исправления в эти бланки запрещается. Испорченный документ сразу же бракуется, что обуславливает составление и заполнение нового бланка РКО.

Бухгалтерские проводки

Как уже говорилось ранее, кассовая наличность расходуется хозяйствующим субъектом (юридическим лицом) на определенные нужды, что обуславливает необходимость оформления типичных проводок в бухучете по счету 50:

| Операция (описание) | Дебет | Кредит |

| Внесение оплаты поставщику | 76,60 | 50 |

| Осуществление дивидендных выплат | 75 | 50 |

| Предоставление работнику подотчетных денег | 71 | 50 |

| Выдача зарплаты наличностью | 70 | 50 |

| Наличность инкассируется (передается) в финансовое учреждение | 57 | 50 |

| 51 | 57 |

Установка и регистрация

Для полноценной работы онлайн-кассы и отсутствия подозрений со стороны контролирующих органов необходимо выполнить следующий порядок действий:

- Приобрести новое кассовое оборудование либо внести доработки в старую модель.

- Оформить договор по обслуживанию с ОФД и пройти регистрацию в личном кабинете.

- Обратиться в ФНС для постановки на учёт.

- Выполнить регистрацию непосредственно в кассовом аппарате.

- Добавить сведения из платёжного документа, полученного из онлайн кассы, в личный кабинет на сайте налоговой.

- Перейти в личный кабинет на сайте ОФД и проверить, дошли ли сведения по кассе.

Стоит подробно рассмотреть каждый из указанных пунктов списка.

Кстати, эти предприятия также можно привлечь к ответственности за получение наличных денег без кассы. Если кассовый аппарат уже установлен, тогда стоит проверить, можно ли внести в конструкцию доработки, отвечающие требованиям законодательства.

Договор с ОФД

Подписание договора с ОФД также не должно вызвать трудностей у бизнесмена. Стоит помнить, что работа с ОФД подразумевает использование электронной подписи.

Имея на руках кассовый аппарат, соответствующий требованиям, а также договор на обслуживание с оператором, обращаются в налоговую инспекцию. А можно просто зайти в личный кабинет на сайте этой структуры.

Регистрация в ФНС

Можно сделать два варианта подписи, каждый из которых будет предназначен для разных государственных структур. А можно сделать один вариант для всех. Это и дешевле, и практичнее.

Для регистрации ИП переходит на сайт ФНС. Далее стоит отыскать раздел под названием «Контрольно – кассовая техника». Здесь будет расположен пункт «Регистрация», в котором предприниматель должен ввести запрашиваемые сведения в специальную форму.

В заявлении прописывается такая информация:

- полные данные ОФД, с которым был подписан договор;

- сведения о владельце кассы, его идентификационный номер плательщика;

- серийный номер, модель и полное наименование кассовой техники;

- серийный номер, указанный на фискальном накопителе заводом производителем;

- полный адрес торговой точки, где будет работать касса;

- сведения о сегменте использования ККТ.

Когда заявление будет заполнено, предприниматель нажимает на кнопку «Подписать и отправить». Через 10 минут, если в инспекции будет принято положительное решение о регистрации, ККТ получит регистрационный номер. Отыскать эти данные можно в разделе с информацией о документах, переданных на рассмотрение в налоговую инспекцию.

Внесение данных в кассовый аппарат

Когда субъект хозяйствования получит данные с номером кассовой техники, приступает к настройке непосредственно онлайн-кассы. Производители такой техники постарались сделать настройку оборудования примерно одинаковой. В аппарате стоит найти настройки, затем выбрать пункт «ОФД», а потом раздел под названием «Регистрация».

Здесь вводятся:

- сведения о владельце аппарата и его идентификационный номер;

- полный адрес торговой точки;

- регистрационный номер, полученный в налоговой.

Дополнение данных в личном кабинете

Вся информация, которая присутствует на чеке, отражается и на сайте налоговой инспекции.

Соответственно, ИП контролирует:

- номер платёжного документа;

- точные время и дату, прописанные на чеке;

- фискальный признак.

По окончании регистрации онлайн-кассы на сайте инспекции появится электронная карточка этого оборудования.

Чтобы развеять все сомнения и приступить к законной работе стоит посетить сайт ОФД и проверить наличие сведений, предоставленных в ФНС.

Если всё совпадает, значит онлайн-касса подготовлена к работе. Теперь ведите деятельность, не боясь получить штраф за работу без кассового аппарата или неверные сведения с неё.

Наказание и штрафы за отсутствие онлайн-касс

Новый закон ввел не только порядок работы с кассовыми аппаратами, но и систему санкций, принимаемых к нарушителям. Они предполагают штрафы за различные проступки, связанные с недолжным использованием ККТ, с ее полным отсутствием, с отсутствием передачи данных с ККТ в ФНС. Все меры прописаны в Кодексе Российской Федерации «Об административной ответственности» статье 14.5 «Неприменение ККТ». Стоит сказать, что ранее санкций было всего две. Теперь их пятнадцать.

Перечень штрафов содержит:

- штрафы за неприменение кассовых аппаратов;

- штрафы за применение онлайн-касс, не соответствующих требованиям действующего законодательства;

- штрафы за ненаправленные кассовые чеки в электронном виде;

- штрафы за непредставление данных в Федеральную налоговую службу;

- отдельные штрафы.

Преимущества и сроки перехода на новую систему ККТ

Преимущества и сроки перехода на новую систему ККТ

Штрафы за неприменение кассовых аппаратов

Санкции, применяемые к юридическим лицам, которые не используют ККТ, но обязаны это делать следующие:

- Для юр.лиц от ¾ размера суммы расчета до 1 размера суммы расчета (но не менее 30 тысяч рублей).

- Для должностных лиц от ¼ размера суммы расчета до ½ размера суммы расчета (но не менее 10 тысяч рублей).

Если ИП или лицо повторно нарушило закон, а общая сумма расчетов составила один миллион рублей и более, то должностное лицо дисквалифицируется на один или два года, а юридическое лицо приостановит свою деятельность на 3 месяца.

Если при работе применяется онлайн-касса без фискального накопителя, аппарат не подключен к интернету или формирует чековые документы ненадлежащего образца, то на с юридического лица взыскивается штраф размером:

- До 3 тысяч рублей на должностное лицо.

- До 10 тысяч рублей на само юридическое лицо.

Штрафы за непредставление кассовых чеков в электронном виде

Если ИП или организация не передают покупателю чек по первой его просьбе в бумажном или электронном виде, то:

- Должностное лицо обязано выплатить штраф в размере двух тысяч рублей;

- Юридическое лицо должно погасить административные санкции на сумму до 10 тысяч рублей.

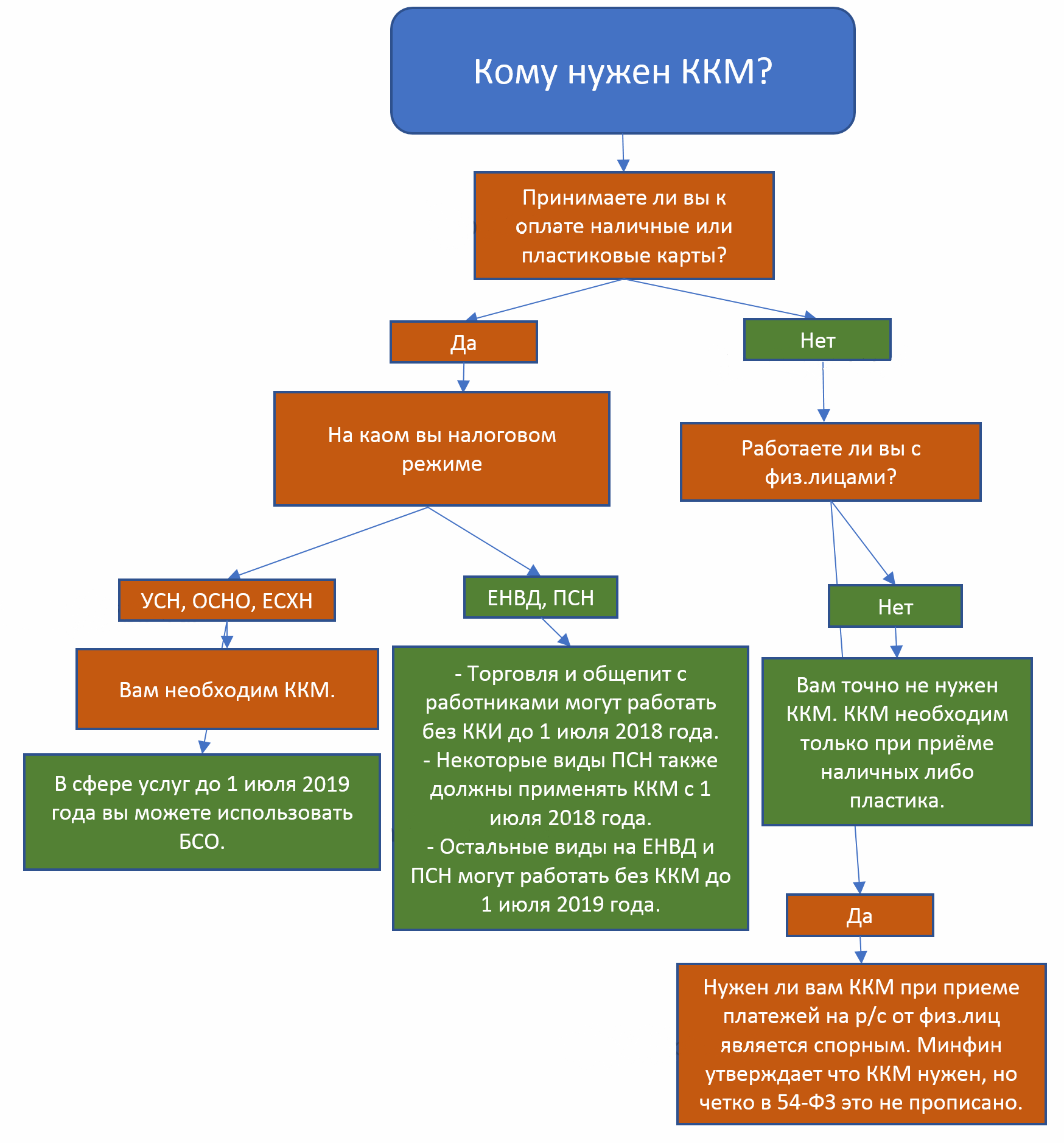

Кому нужен ККМ в 2019

Кому нужен ККМ в 2019

Штрафы за непредставление данных в ФНС

Если срок передачи данных в налоговую службу от юридического лица через оператора фискальных данных нарушен или лицо отказалось предоставлять данные, то:

- На него налагается штраф до 10 тысяч рублей.

- На должностное лицо — до 3 тысяч рублей.

Отдельные штрафы

Предусмотрены также отдельные штрафные санкции для:

- Операторов фискальных данных.

- Производителей контрольно-кассовой техники и фискальных накопителей.

- Организаций-экспертов.

Важно! Даже если правонарушение было совершено, есть возможность избежать наказания. Для этого следует сообщить о нем на добровольной основе и исправить его в срок до назначение наказания из налоговой службы

Чтобы не попасть под штрафные санкции, следует придерживаться официальных инструкций от ФНС

Чтобы не попасть под штрафные санкции, следует придерживаться официальных инструкций от ФНС