Список кодов доходов в справке 2-ндфл (2012, 4800 и др.)

Содержание:

- Как настроить ежемесячную премию

- Коды доходов в справке 2-НДФЛ в 2021 году

- Новые коды доходов в справке 2-НДФЛ в 2021 году

- Коды доходов в справе 2-НДФЛ: с 1530 по 1554

- Код дохода 4800: расшифровка

- К каким доходам нельзя применять код 4800

- Как правильно заполнить строку с кодом 4800 в справке 2-НДФЛ

- Если код 4800 ошибочный

- Код для вычета — не 4800

- Как заполнить справку 2-НДФЛ в 2021 году

- Оформление по коду 2003

- Начисление разовой премии в 1С: ЗУП

- Код дохода по ндфл в2018 при получении компенсации уволнении

- Заполняем коды вычетов

- Ответственность

- Отражение в 2 НДФЛ

- Отражение начисления ежемесячной премии в 1С: Зарплата и управление персоналом

- Остальные коды в справке 2-НДФЛ и их детальное рассмотрение

Как настроить ежемесячную премию

Для начала нужно зайти в меню «Настройка» в раздел «Начисления» и посмотреть, возможно такая выплата уже настроена.

Чтобы было легче искать, можно воспользоваться строкой поиска.

Регулярные выплаты назначаются кадровыми документами, например, приказом о приеме на работу. Как видно, данное вознаграждение за труд начисляется ежемесячно в процентном соотношении к окладу. В связи с тем, что эта сумма включается в состав фонда оплаты труда, следует установить соответствующий «маркер» напротив «Включать в ФОТ».

На вкладке «Зависимости» указывается список начислений, в расчетную базу которых входит эта премия (тогда она отобразится в левой части), либо в список удержаний. Последнее логично для данной выплаты, поэтому отражается в правой части, например, «Удержание по исполнительным листам». То есть такие удержания производятся в установленном законом и постановлением судебного пристава процентах из всех доходов работника. Поэтому вкладка «Зависимости» заполняется.

Далее необходимо указывать, включается ли данная выплата в базу начислений при расчете среднего заработка. Если да, то устанавливается соответствующая «галочка» на вкладке «Средний заработок».

На вкладке «Налоги, взносы» ставится «маркер» о том, что выплата облагается НДФЛ. Указывается код дохода. Указывается, что понимать под месяцем, за который начислен доход. В данном примере – это месяц, в течение которого осуществляется расчет.

Затем ставится отметка о том, что данная выплата облагается страховыми взносами и учитывается в расходах на оплату труда по пп. 2 ст. 255 НК РФ.

В случае, если в вашей версии программы нет такого начисления, то настроить его не составит труда по приведенной схеме. А также для определения видов и условий выплат премий можно изучить статью «Как начислить премию в 1С Бухгалтерия 8.3?».

Коды доходов в справке 2-НДФЛ в 2021 году

Коды доходов и вычетов используются при заполнении справки 2-НДФЛ.

Действующие в 2021 году коды:

- “обновлены” приказом ФНС № ММВ-7-11/820@ от 24 октября 2017 г.

- “обновлены” приказом ФНС № ММВ-7-11/633@ от 22 ноября 2016 г.

- утверждены Приказом ФНС № ММВ-7-11/387@ от 10 сентября 2015 г.

Коды видов доходов налогоплательщика

Ведомости СНД и ВС РФ, 1992, N 15, ст. 766; Собрание законодательства Российской Федерации, 2017, N 18, ст. 2665.

“Положение о порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности”, утвержденное Центральным Банком Российской Федерации” от 28.06.2017 N 590-П, зарегистрировано Министерством юстиции Российской Федерации 12.07.2017, регистрационный N 47364.

Статья написана по материалам сайтов: aktbuh.ru, evle.ru, nalog-spravka.ru.

Новые коды доходов в справке 2-НДФЛ в 2021 году

В соответствии с пунктом 1 статьи 230 НК РФ, в справке 2-НДФЛ в обязательном порядке следует указывать как коды доходов, так и вычетов по подоходному налогу. Для того чтобы указать коды в документе, налоговым агентам нужно ориентироваться на Приказ ФНС РФ № ММВ-7-11/387 от 10.09.2015 года, в котором содержится вся необходимая информация:

- в Приложении №1 – коды видов доходов;

- в Приложении №2 – коды видов вычетов;

Работники Федеральной налоговой службы время от времени дополняют существующий перечень кодов видов доходов и вычетов новыми кодами, внося соответствующие поправки.

- 2002 – для премий, включаемых в оплату труда;

- 2003 – для нетрудовых премий из прибыли (целевых средств).

Приказ ФНС № ММВ-7-11/820 от 24 октября 2021 года (документ опубликован 21.12.2017 года) внес новые корректировки в коды доходов, которые должны быть отражены в справке 2-НДФЛ. И несмотря на то, что поправки вступили в силу с 01.01.2018 года, при оформлении справки за 2021 год, нужно учитывать все новые коды доходов.

Коды доходов в справе 2-НДФЛ: с 1530 по 1554

| Код доходы | Расшифровка |

| 1530 | Доходы, которые получены по операциям с ЦБ (ценными бумагами), которые обращаются на организованном рынке ценных бумаг |

| 1531 | Доходы, которые получены по операциям с ЦБ, не обращающимся на организованном рынке ценных бумаг |

| 1532 | Доходы, которые получены от операций с производными финансовыми инструментами, обращающимися на организованном рынке и базисным активом которых являются фондовые индексы, ЦБ или другие производные финансовые инструменты, базисным активом которых являются ЦБ или фондовые индексы |

| 1533 | Доходы, которые получены от операций с производными финансовыми инструментами, не обращающимися на организованном рынке |

| 1535 | Доходы, полученные от проведения операций с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются ЦБ, фондовые индексы или другие производные финансовые инструменты, базисным активом которых являются ЦБ или фондовые индексы |

| 1536 | Доходы, которые получены от проведения операций с ЦБ, не обращающимися на организованном рынке ценных бумаг, которые на момент их приобретения отвечали требованиям, предъявленным к обращающимся ЦБ |

| 1537 | Доходы в виде процентов по займу, которые получены по совокупности операций РЕПО |

| 1538 | Доходы в виде процентов, которые получены в налоговом периоде по совокупности договоров займа |

| 1539 | Доходы, которые получены по операциям, связанным с открытием короткой позиции, являющимся объектом операций РЕПО |

| 1540 | Доходы, которые получены от реализации долей участия в уставном капитале организаций |

| 1541 | Доходы, которые получены в результате обмена ЦБ, переданный по первой части РЕПО |

| 1542 | Доходы, полученные в виде действительной стоимости доли в уставном капитале организации, которые выплачивают при выходе участника из организации |

| 1544 | Доходы, которые получены по операциям с ЦБ, обращающимися на организованном рынке ценных бумаг, учитываемым на ИИС (индивидуальном инвестиционном счете) |

| 1545 | Доходы, полученные от проведения операций с ЦБ, не обращающимися на организованном рынке ценных бумаг, учитываемых на ИИС |

| 1546 | Доходы, полученные от проведения операций с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых являются фондовые индексы, ЦБ или иные производные финансовые инструменты, учитываемые на ИИС |

| 1547 | Доходы, полученные от операций с производными финансовыми инструментами, которые не обращаются на организованном рынке ценных бумаг, учитываемым на ИИС |

| 1548 | Доходы, полученные от операций с производными финансовыми инструментами, которые обращаются на организованном рынке и базисным активом которых не являются ЦБ, фондовые индексы или другие финансовые инструменты срочных сделок, базисным активом которых являются фондовые индексы или ЦБ, учитываемые на ИИС |

| 1549 | Доходы, которые получены по операциям с ЦБ, не обращающимися на организованном рынке ценных бумаг, которые на момент их приобретения отвечали требованиям, предъявленным к обращающимся ЦБ, учитываемым на ИИС |

| 1550 | Доходы, которые получены налогоплательщиком при уступке прав требования по договору в долевом строительстве/инвестирования долевого строительства или по другому договору, связанному с долевым строительством |

| 1551 | Доходы в виде процентов по займу, которые получены по совокупности операций РЕПО, учитываемых на ИИС |

| 1552 | Доходы в виде процентов, которые получены в налоговом периоде по совокупности договоров займа, учитываемых на ИИС |

| 1553 | Доходы, которые получены по операциям, связанным с открытием короткой позиции, являющимся объектом операций РЕПО, учитываемых на ИИС |

| 1554 | Доходы, которые получен в результате обмена ЦБ, переданных по первой части РЕПО, учитываемых на ИИС |

Все налоговые агенты, которые проводят операции продажи/обмена/покупки ЦБ, должны отражать доходы отчете по НДФЛ. Код дохода 1530 в справке 2-НДФЛ предназначен именно для этого.

Код дохода 4800: расшифровка

Код 4800 — последний в приложении 1. В нем он расшифровывается как «иные доходы». Поясним в таблице 1, что к ним относится.

Таблица 1. Основные доходы по коду 4800 в справке 2-НДФЛ

- Суточные сверх необлагаемой НДФЛ нормы:

- более 700 руб. в сутки при командировках по России;

- более 2500 руб. — за границу

п. 3 ст. 217 НК РФ, письма Минфина от 01.02.2017 № 03-04-09/5325, ФНС от 19.09.2016 № БС-4-11/17537

- Суммы доплаты до среднего заработка к пособиям, выдаваемым работодателям за свой счет (по беременности и родам, по болезни и т. п.)

п. 1 ст. 217 НК РФ

- Сумма увеличения номинальной стоимости доли участника в уставном капитале

п. 5 ст. 226 НК РФ, письмо ФНС от 30.03.2016 № БС-4-11/5443

К каким доходам нельзя применять код 4800

Последняя корректировка ФНС детализировала доходы физлиц. Появилось пять новых кодов. К таким видам выплат больше нельзя применять 4800 код. Перечислим новые коды, предназначенные для них:

- 2013 — компенсации за неиспользованных отпусков;

- 2014 — выходные пособия, суммы среднемесячного заработка на период трудоустройства, выплата компенсаций руководителям, а также их заместителям и главным бухгалтерам в части, превышающей в целом 3-кратный размер среднемесячного заработка (шестикратный для работодателей, расположенных в районах Крайнего Севера и приравненных к ним местностях);

- 2301 — суммы штрафов и неустоек за несоблюдение Законом о защите прав потребителей от 07.02.92 № 2300-1;

- 2611 — безнадежные долги, списанные с баланса в установленном законодательством порядке;

- 3021 — проценты (купоны), полученные по обращающимся облигациям российских компаний, номинированным в рублях и эмитированным после 01.01.2017 года.

Также следует знать, что в справку 2-НДФЛ включают только налогооблагаемые суммы. То есть необлагаемые суммы не могут попасть в строки с 4800 кодом.

Суммы, которые облагаются НДФЛ до определенного предела следует включать в справку. В противном случае, информация о поступлениях физлицу будет недостоверной.

Как правильно заполнить строку с кодом 4800 в справке 2-НДФЛ

Правильное указание кода дохода 4800 в 2-НДФЛ рассмотрим на примере командировочных выплат.

В соответствии с положением о командировках работнику положены суточные в размере 1700 рублей в день при поездках по России. Сотрудника направили в командировку в г. Тверь на 5 дней.

1800 руб. х 5 дн. = 9000 руб.

700 руб. х 5 дн. = 3500 руб.

- НДФЛ удерживают из суммы:

9000 — 3500 = 5500 руб.

Ее указывают с кодом 4800 в справке 2-НДФЛ.

Если код 4800 ошибочный

Если у физлица есть иные доходы, для которых предусмотрены отдельные коды, но налоговый агент показал их по строке с кодом 4800, сведения считаются недостоверными. Инспекторы могут оштрафовать налогового агента на 500 рублей (п. 1 ст. 126.1 НК РФ).

В таком случае следует сдать уточненную справку. При этом в поле «Номер корректировки»:

- ставят “01” при подачи уточнения впервые;

- “02” при подаче второго уточнения и т. д.

Дату указывают новую.

Вместо кода 4800 ставят правильные коды из приложения 1 к приказу № ММВ-7-11/387@.

Также рассмотрим пример ситуации, когда налоговый агент не отразил доходы с кодом 4800 в справке.

Работник в течение года получил от работодателя в размере, не превышающем 4000 руб.:

- Материальную помощь;

- Подарки;

- Возмещение расходов на лечение.

Общая сумма полученных за год “льготных” доходов, полученных человеком за год, превысила 4000 руб.

Бухгалтер не отразил в справке 2-НДФЛ сумму превышения. У инспекторов возникли претензии. Они посчитали, что данные о льготируемых доходах не указаны. В соответствии со статьей 129.1 НК РФ решено выписать штраф. Сумма штрафа составит от 5000 до 20 000 руб.

Код для вычета — не 4800

Вычеты — это суммы дохода, которые освобождены от обложения НДФЛ. В справках обеих форм их также показывают с кодами. Но у них есть свой код 620 «Иные суммы, уменьшающие налоговую базу в соответствии с главой 23 НК»

Код 620 используют в отношении:

- сумм дополнительных взносов на трудовую или накопительную части пенсии; — отрицательного результата сделки с ценными бумагами, обращающимися на организованном рынке ценных бумаг, полученного за отчетный период;

- общей суммы расходов по финансовым операциям с инструментами срочных сделок не обращающихся на фондовом рынке.

Как заполнить справку 2-НДФЛ в 2021 году

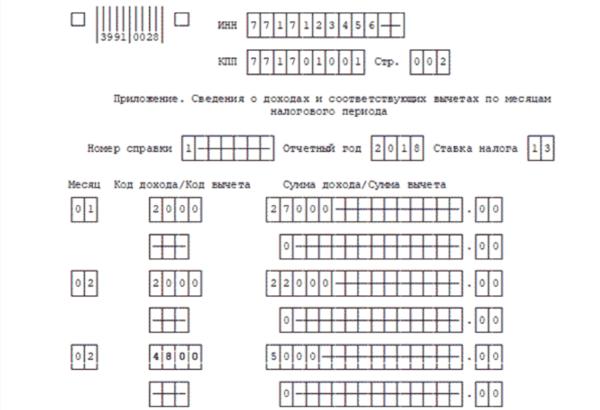

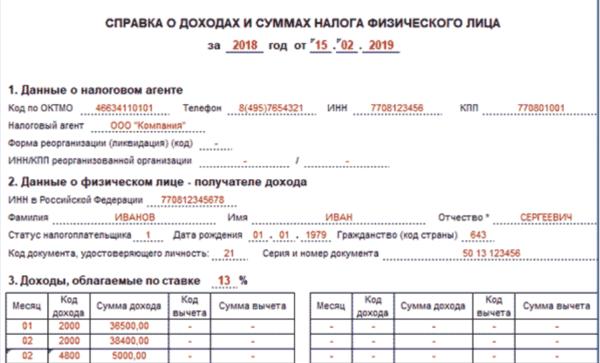

Отчетная форма состоит из общей части, трех разделов и приложения. Код премии в 2-НДФЛ, как и прочих выплат, указывается в приложении. Заполнение следует производить в следующем порядке:

- Общая часть. В ней указываются реквизиты организации и ИФНС, номер справки, отчетный период.

- Раздел 1. Он предназначен для отражения данных физлица: Ф.И.О., статус налогоплательщика, паспортные данные.

- Приложение. В нем указываются сведения о доходах и соответствующих им налоговых вычетах, в том числе код дохода премия в 2-НДФЛ.

- В разделе 3 отражаются годовые суммы предоставленных налоговых вычетов.

- Раздел 2 предназначен для отражения общей суммы выплат физическому лицу, рассчитанной налоговой базы, исчисленного, удержанного и перечисленного в бюджет налога

Оформление по коду 2003

Число 2003 указывают в форме 2-НДФЛ на поощрения, связанные с поздравлением сотрудников, на дополнительное стимулирование штата, выплаты, не касающиеся рабочего процесса.

Налоговым агентам доступен новый справочник кодов, который дает возможность быстро и точно определить подходящий шифр

Важно указать в документе его правильно. От этого зависит процент удерживаемого налога и соблюдения всех норм и законов Налогового кодекса

В случае заполнения справок в режиме онлайн, пользуясь специальным приложением, необходимо одноразово ввести коды в реестр, а потом просто привязывать к ним текущие выплаты. Работодателю или налоговому агенту необходимо следить за введением новых правил и норм при заполнении 2-НДФЛ — это убережет от ненужных ошибок и возможных штрафных санкций со стороны налогового органа.

Начисление разовой премии в 1С: ЗУП

Для прочих разовых начислений в программе используется специальный документ, который так и называется и находится в меню «Зарплата».

Им создаются различные надбавки, компенсационные выплаты и пр. Также вывести разовый документ можно из журнала «Все начисления». Чтобы посмотреть, как все работает, рекомендуется сначала настроить подходящее начисление. Предположим, требуется создать разовую поощрительную выплату к празднику «День народного единства».

Если создать такое начисление как «Премия», то с него начислятся налог на доходы физических лиц и страховые взносы. Однако, мы рассматриваем премию, которая выплачивается из чистой прибыли. Поэтому следует выбрать, например, «Прочие начисления и выплаты». Отметить, что начисление выполняется по отдельному документу.

Установить переключатель в положение «Результат выводится фиксированной суммой». Снять «галочки» с позиции

- «Включать в ФОТ» на вкладке «Основное»,

- «Включать в базу начислений при расчете среднего заработка» по отпускам и командировкам и для расчета пособий на вкладке «Средний заработок».

На вкладке «НДФЛ» следует установить маркер на том, что облагается по коду дохода 2003. Также можно установить код 4800 «Иные доходы». Все зависит от установленного порядка в фирме.

Категория дохода важна в организациях, где работают иностранцы — льготные нерезиденты, от этого зависит процент НДФЛ. В рассматриваемом случае это не принципиально, можно выбрать «Прочие доходы от трудовой деятельности». Установить маркеры:

- выплата полностью облагается страховыми взносами,

- статистическая отчетность не учитывается,

- не включается в расходы на оплату труда для налога на прибыль,

- в бухгалтерском учете «Как задано для начисления».

Выбрать соответствующее субконто, либо оно задается автоматически.

В заключение по клавише «Записать и закрыть» активировать начисление.

Код дохода по ндфл в2018 при получении компенсации уволнении

Ндфл с выходного пособия при увольнении Действующее законодательство позволяет выявить ситуации для уплаты выходных пособий:

- согласно статье 84 Трудового кодекса России, выплата осуществляется при расторжении трудового договора по причине нарушения правил заключения. Совершается это, если проступок не со стороны сотрудника, а продолжение выполнения трудовых функций невозможно;

- согласно статье 178 Трудового кодекса России, возможно получить выплату, если компания идет к ликвидации или сокращению штатной позиции;

- согласно части 3 аналогичного правового акта, расторжение трудового договора возможно в связи с призывом сотрудников в ВС;

- согласно абзацу 5 аналогичного правового акта, возможно получение выплат за счет отказа работника переводиться в другую местность для выполнения трудовых обязанностей.

Список все обстоятельств не закрыт.

Обязанность нанимателя по выдаче документов сотруднику

Выдавать при увольнении справку – не право, а обязанность нанимателя без напоминаний физ. лица об этой необходимости. Если справку не выдали вовремя, это выполняется после обращения работника в короткие сроки.

Эта норма закреплена в статье 62 ТК. При увольнении физ. лица работодатель предоставляет справку только по устному обращению сотрудника, который уточняет, за какой период нему нужен расчет.

Однако, если он предоставлен вовремя, лучше подкрепить просьбу заявлением о выдаче.

Предприятие выступает в роли налогового агента, который делает ежемесячные расчеты с физ. лицами – сотрудниками организации по выплате заработка, кроме того, начислять, удерживать и передавать НДФЛ в казну.

На практике нередки такие ситуации, когда при увольнении отчет 2 НДФЛ с последнего места не выдан вовремя по причине образования задолженности перед работником, а также при обнаружении ошибок в ведении бухучета компании.

Количество экземпляров отчета не регламентировано. При необходимости работник после увольнения обращается с письменной просьбой к руководителю компании о выдаче нескольких бланков, и он не вправе отказать.

Не дают справку 2ндфл

Поэтому такие справки должны предоставляться налоговым агентом каждый раз при поступлении от физических лиц — налогоплательщиков (в том числе работников и бывших работников) соответствующих запросов не позднее трех рабочих дней со дня подачи соответствующего заявления (ст. 62 ТК РФ).

Что касается даты справки, то в соответствии с разделом II «Заполнение формы Справки» Рекомендаций по заполнению формы 2-НДФЛ в поле «от » указывается дата (число, номер месяца, год) составления Справки путем последовательной записи данных арабскими цифрами, например: 15.01.2014, где 15 — число, 01 — месяц, 2014 — год.

К сведению:В то же время п. 2 ст.

Правила оформления документа

Вид декларации утвержден 30 октября 2021 года. В обязательные требования при заполнении 2 НДФЛ входит оформление следующих полей:

Информация о работодателе, реквизиты. Сокращения допускаются только согласно уставным актам;

- информация о получателе прибыли – физ. лице;

- прибыль, подлежащая налогообложению;

- вычеты, которые применены в отчетном периоде;

- сумма прибыли и НДФЛ.

В информационном поле об агенте необходимо указать полную информацию о юр лице.

В графе сведений о физ. лице сообщают следующее:

- Фамилию, имя, отчество;

- гражданство и статус как налогоплательщика;

- место регистрации и место жительства;

- паспортные данные.

Прибыль, с которой удерживают НДФЛ, отражают с разбивкой по месяцам. Одновременно указывают код дохода и налоговых вычетов с указанием сумм. Если физ. лицо имело право на иные вычеты – социальные или имущественные, эти сведения отражают в справке 2 и указывают, что такое право было представлено.

Бланк в обязательном порядке заверяют у руководителя или иного уполномоченного лица и ставят печать. Справка считается недействительной без печати.

За искажение сведений, затягивание по времени к налоговому агенту применяют административные санкции.

Заполняем коды вычетов

Коды вычетов проставляются в разделе № 3 формы 2-НДФЛ. Их можно условно разделить на 4 группы:

- стандартные;

- социальные;

- имущественные;

- другие.

Коды вычета приведены в Приложении № 2 к Приказу ФНС РФ от 10.09.2015 № ММВ-7-11/387@ (наиболее распространенные):

- стандартный вычет на первого ребенка – «126»;

- стандартный вычет на второго ребенка – «127»;

- социальный вычет по расходам на обучение самого ребенка – «320»;

- социальный вычет по расходам на обучение детей – «321»;

- имущественный вычет при покупке жилья – «311».

Если сотруднику предоставляется несколько вычетов одновременно, например, на покупку жилья и стандартный вычет на ребенка, то в каждом месяце в справке проставляется два поля или более (при необходимости). По каждому полю проставляется своя сумма вычета.

Кроме того, каждый вычет должен быть подтвержден документально, а именно заявлением работника с указанием реквизитов документов, подтверждающих право на вычет (код, номер и дата уведомления, а также код налогового органа, выдавшего данное уведомление).

Суммы вычетов указываются в общей сумме за один календарный год в разрезе каждого вида вычета: стандартный, социальный или имущественный.

Более подробно о нюансах заполнения формы 2-НДФЛ можно прочитать в статье «ТОП-10: нюансы заполнения 2-НДФЛ».

Ответственность

При заполнении 2-НДФЛ в 2021 году необходимо проверять ошибки даже в том случае, когда данные вносятся в программе

Особенное внимание нужно обратить на коды и уточнять, не вывели ли из категории «Иные доходы» ещё какие-нибудь виды прибыли. За предоставление некорректной информации предусмотрен штраф в размере 500 рублей за каждый лист, содержащий ошибки

Коды доходов в справке НДФЛ — важная его часть, поэтому стоит ежегодно проверять их актуальность, так как они постоянно меняются и уточняются. Это поможет не только держать отчетность в порядке и давать сотрудникам только правдивую информацию, но и избежать проблем с налоговой службой.

Отражение в 2 НДФЛ

Пособие по временной нетрудоспособности облагается налогом (кроме БиР), соответственно и в 2 НДФЛ должны быть эти суммы. Код дохода в справке 2 НДФЛ по больничным выплатам – 2300. Также с суммы компенсации осуществляется уплата взносов (кроме ФСС).

НДФЛ: какой применить код дохода по командировочным в справке 2 НДФЛ

По общим правилам предприятие перечисляет деньги за период болезни в течение 10 дней или в ближайшую выплату заработной платы (аванса) после предоставления бюллетеня. Налог удерживается в день перечисления средств, а датой уплаты НДФЛ считается последний день месяца, в котором произведена выплата.

Например, сотрудник болел с 25 марта по 4 апреля, 5-го числа он вышел на работу и сдал лист нетрудоспособности. Сумма пособия составила 11 680 рублей, средства перечислили работнику с зарплатой в марте 10-го числа. В 2 НДФЛ эта сумма отразится апрелем с кодом дохода 2300.

Что делать, если работник болел в одном месяце, а компенсацию выплатили в другом. Такая ситуация возможна при долгосрочной болезни, например если сотрудник находился три месяца по больничному листу. ФНС определила, что пособие является доходом того месяца, в котором оно было перечислено.

Исключением являются пособия, выплачиваемые за производственную травму. Они полностью покрываются за счет ФСС, облагаются налогом, но страховые взносы не перечисляются.

На сегодняшний день во многих регионах страны внедрен “пилотный проект”, по нему работодатель перечисляет пособие только за 3 дня, остальную сумму компенсации ФСС самостоятельно переводит на счет работника. Как отражается в 2 НДФЛ больничный лист в этом случае?

Код дохода в справке НДФЛ 2 в 2021 году

Бухгалтер отражает только то, что перечисляет организация, по остальной части налоговый агент – ФСС. Если работнику, например, для получения налогового вычета, нужна информация по сумме пособия выплаченного ФСС, ему следует обратиться в отделение фонда.

Декретные листки не облагаются налогом, поэтому и отражать их в 2 НДФЛ не нужно. Также не показываются и выплаты по уходу за ребенком, они не подлежат налогообложению.

По сотрудницам находящимся в декрете, работодатель не предоставляет отчетность, по всем остальным сотрудникам сдают справки до 1 апреля следующего года. В противном случае предусмотрена дисциплинарная ответственность – штраф 200 рублей за каждого человека.

Важно отразить правильный код дохода при расчете больничного листа в справке 2 НДФЛ. Несмотря на то, что этот документ не проверяется при налоговой проверке, инспекция, при наличии сомнений, запросит от налогового агента пояснения

Какой код дохода используют в 2 НДФЛ при аренде машины

Отражение начисления ежемесячной премии в 1С: Зарплата и управление персоналом

Предположим, что на предприятии с 1 сентября 2021 года введены ежемесячные премии в размере 20% к окладу, в связи с увеличением объемов реализации. Для создания этой премии следует перейти в меню «Настройка» — «Начисления». По кнопке «Создать» откроется создание нового начисления.

Основную информацию следует заполнить по аналогии с описанным выше видом дохода, при этом на вкладке «Основное» нужно указать формулу расчета. Для этого можно взять формулу существующих начислений:

ПроцентЕжемесячнойПремии / 100 * РасчетнаяБаза

и скорректировать ее.

Либо настроить самим. В рассматриваемом случае – 20% к окладу. Соответственно, следует нажать гиперссылку «Редактировать формулу». В открывшемся окне выбрать соответствующий показатель, ввести расчет и нажать клавишу «Проверить». После прохождения проверки нажать «ОК».

На вкладке «Средний заработок» также следует определиться как вознаграждение входит в базу начислений. Здесь нужно понять, будет ли при неполном месяце работы премия равняться 20% оклада. Или следует учитывать ее также частично. Рекомендовано о.

На вкладке «Налоги и взносы» все указывается так же, как в рассмотренном выше случае.

После внесения всех настроек следует записать начисление одноименной кнопкой. Для наглядности предлагаем создать документ Изменение оплаты сотрудников из меню «Зарплата». В созданном документе нужно добавить премию, допустим, для Булатова И.В.

После добавления соответствующей строки изменится ФОТ с 75000 руб. (оклад), на 90000 руб. (оклад плюс премия). Дату документа необходимо поставить 1 сентября 2021 года. После ввода информации нажать кнопку «Провести и закрыть».

Остальные коды в справке 2-НДФЛ и их детальное рассмотрение

Для выплатных действий по материальной помощи и поддержки в рамках рассматриваемого документа используется несколько шифров. Рассмотрим несколько основных направлений, которые чаще всего фигурируют в рамках рассматриваемой документации:

- 2710. Здесь речь идет о материальной помощи. Исключение составляет материальная помощь, предоставляемая на основании кодов дохода 2760, 2761, 2762. Данный вид государственной поддержки не подлежит обложению сборами и взносами со стороны государства и является особенным.

- 2760. Это материальная помощь. Ее оказание производится со стороны работодателя в адрес сотрудников и бывших сотрудников, которые на сегодня уже уволились.

- 2761. Этот тип поддержки оказывается инвалидам со стороны общественных фондов и структур с одноименным названием. Таким образом, организации, поддерживающие инвалидов материально, выплачивают им определенные суммы, которые и подлежат подобному кодированию.

- 2762. В данной ситуации речь ведется о суммах единовременной помощи и поддержки материального характера. Такая помощь оказывается работникам при рождении детей. Также она предоставляется не только биологическим родителям, но и другим официальным опекунам.

На самом деле, таких кодовых значений, встречающихся в справке, существует огромное множество. Особого внимания заслуживает значение 4800. Если для какой-то операции не предусмотрен индивидуальный код, в процессе заполнения документа необходимо проставить 4800.

В частности, к таким значениям можно отнести компенсационные выплаты за неиспользованные отпускные в процессе увольнения, а также выходные пособия, достигающие размера трехкратного заработка и более, суточные и командировочные, доплаты и компенсационные начисления.