Как правильно выделить ндс из суммы?

Содержание:

- Как посчитать НДС с использованием онлайн калькуляторов

- Алгоритм расчета НДС.

- Вычет НДС из суммы

- Расчет суммы с НДС

- Ставки НДС

- Расчет налога, включенного в стоимость

- Что такое Налог на добавленную стоимость

- Стандартная формула вычисления НДС 20%

- Формулы и примеры расчета НДС

- НДС от суммы

- Формула расчета НДС 20%

- Калькулятор НДС онлайн

- Срок уплаты на спецрежимах

- Срок уплаты

- Сроки уплаты НДС

- Что такое расчетная ставка

- Формулы и порядок расчёта

- Как посчитать НДС от суммы

- Как рассчитать, какой НДС подлежит к уплате в бюджет

- Немного об НДС

Как посчитать НДС с использованием онлайн калькуляторов

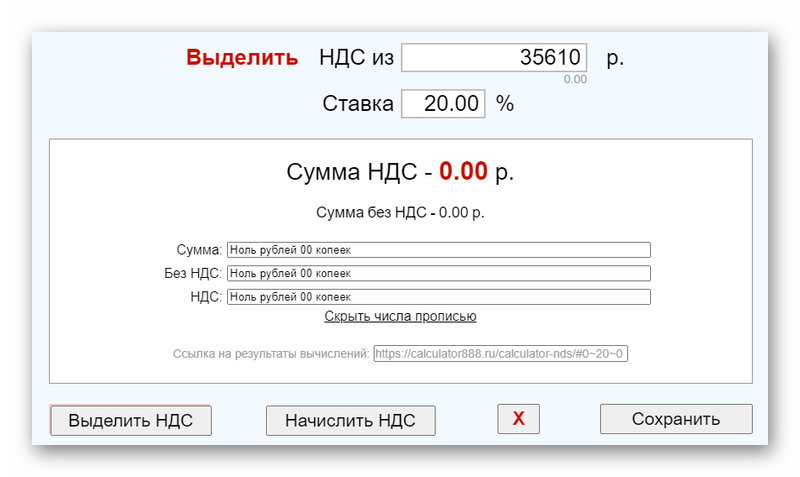

Когда нужно посчитать несколько цифр, достаточно воспользоваться обычным калькулятором. Но если необходимо посчитать много позиций и уточнить НДС, то удобнее пользоваться готовыми решениями. Для этого подойдут простые онлайн калькуляторы. Они работают по одному алгоритму, но некоторые, например, как этот https://calculator888.ru/calculator-nds, позволяют сразу получить данные об итоговой сумме с НДС, без налога или отдельно выделить только его.

Это удобно, когда ведется учет. Но также в бухгалтерии часто применяют средства Excel. В программе можно задать формулу с 20 процентами НДС и потом автоматически получать необходимую сумму. Есть и другие специализированные программы, которыми пользуются на предприятиях. Но дополнительно не лишним будет периодически проверять правильность вычислений. Так как в налоговой отчетности нужно учитывать каждую копейку, иначе могут возникнуть проблемы.

Алгоритм расчета НДС.

С порядком расчёта НДС можно ознакомиться в НК РФ. Налоговый кодекс содержит и величину ставки НДС (она может быть 0% или 10%, но мы будем говорить о ставке 18%, применяемой по умолчанию).

Проще всего рассчитать НДС, используя специальный онлайн калькулятор или одну из бухгалтерских программам. И все-таки каждый предприниматель должен уметь производить расчет НДС по формулам.

1. Чтобы рассчитать НДС надо цену с НДС умножить на 18 и разделить на 118.

2. Отняв полученное число от суммы с НДС, мы узнаем сумму без НДС.

3. Чтобы начислить НДС надо цену без НДС умножить на 0.18 (чтобы получить сумму НДС) и к полученному результату прибавить цену без НДС.

Вычет НДС из суммы

Может потребоваться не только расчет стоимости товара или услуги вместе с суммой НДС, но и расчет НДС из суммы, в которую он уже включен. Для этого используется специальная формула выделения НДС.

Для того чтобы узнать размер налога, нужно из общей суммы вычесть показатель без отчисления. Есть другая, более сложная формула расчета НДС. Она выглядит так – показатель с налогом – показатель с налогом/1+применяемый тариф = значение с налогом (1 – 1/1+тариф).

Например, значение с включением сбора составляет 500 000. Ставка составляет 20%. Тогда получается следующее при подставлении данных в формулу – 500 000 * (1 – 1 / 1,20) = 83333,33. Таким будет размер платежа, соответственно, цена без НДС будет 500 000 – 83333,33 = 416 666, 66. Есть другой вариант расчета НДС от суммы. Формула: итоговая стоимость * размер ставки / 100+тариф, составляющий 10 или 20%.

Расчет суммы с НДС

Сумма с НДС рассчитывается с использованием несложной формулы. Порядок расчета устанавливается следующим образом – берется база, с которой взимается налог, значение умножается на размер тарифа. Если он нулевой, нет необходимости рассчитывать сбор.Пример расчета НДС – если база составляет 200 000, а ставка – 20%, то получается 200 000 * 20/100 = 40 000.

Популярен вопрос, как высчитать НДС с какого-либо значения. Например, есть определенный показатель, а нужно вычислить размер платежа с налогом. Для этого могут применяться две формулы. В первом случае к базе (S) прибавить произведение показателя на ставку, деленное на 100. Также можно использовать формулу S * (1 + ставка/100). Если база составляет 10 000, применяется 20%, то расчет будет 10 000 * 1,20 = 12 000.

Ставки НДС

Размеры ставок НДС регламентирует 164 статья НК РФ.

Инфо

Особенности порядка уплаты НДС. Срок сдачи декларации по НДС Для всех организация определен единый отчетный период — квартал.

Также если вы делали восстановление НДС, ранее принятого к вычету, то не забудьте прибавить к общей сумме начисленного НДС сумму восстановленного налога. Формула вычета НДС НДС, принимаемый к вычету в том или ином квартале, рассчитывается по нижеприведенной формуле: Если у организации/ИП есть НДС, подлежащий вычету, по строительно-монтажным работам, выполненным для собственного потребления, то этот НДС прибавляется к общей сумме НДС, принимаемой к вычету в конкретном квартале

Итоговая сумма НДС Сумма НДС, которую нужно уплатить в бюджет по итогам квартала, рассчитывается следующим образом: Важно отметить, что если в результате расчетов итоговое значение у вас получилось равным нулю, то в бюджет ничего платить не нужно

Если же полученное значение отрицательное, то вы вправе претендовать на возмещение НДС из бюджета.

Зная ставку, рассчитать НДС 18% (или 10%) несложно: нужен лишь калькулятор и листок бумаги.

Попробуйте наш калькулятор НДС с прописью

Расчет налога, включенного в стоимость

В некоторых случая, например, когда товар был куплен и отгружен или работы произведены ранее, НДС может быть уже включен в стоимость. Тогда необходимо рассчитывать его иначе.

Обычно это происходит в таких случаях:

- при проведении авансовых платежей в счет будущей поставки товаров/оказанных услуг или работ;

- если в договоре указана стоимость при условии, что в нее уже включен НДС, но его сумма не рассчитана.

В этом случае есть две формулы расчета НДС:

- умножение стоимости сделки с налогом на 20 и деление на 120;

- умножение стоимости налога на 0,2 и деление на 1,2.

Еще один способ — взять 16,6666…% от суммы, полученное число округляется до копеек. Исходя из этой формулы расчета, можно понять, как посчитать сумму без НДС.

Что такое Налог на добавленную стоимость

Это косвенный налог, который государственные органы взимают с юридических лиц и предпринимателей. Уплачивается он несколько раз — по количеству совершённых операций. Начисляется на услуги и товары. Наиболее распространённая ставка в России — 20 процентов, хотя некоторые товары попадают под сниженную 10-процентную ставку. Также существует льготный тариф в 0%.

Такой платёж — наиболее действенный и простой способ пополнения государственной казны. Полный список услуг и товаров, которые им облагаются, можно узнать на сайте местной Налоговой службы. Если коротко, то онлайн расчёт НДС 20 процентов требуется предпринимателям, которые совершают следующие операции:

- продажа готового продукта сетям розничных магазинов;

- розничная продажа конечному потребителю;

- реализация производственного сырья.

Налог обязаны уплачивать:

- ИП и физические лица, которые работают в семейном бизнесе;

- хозяйственные, муниципальные, промышленные и производственные предприятия, имеющие банковский расчётный счёт;

- иностранные компании, работающие в России;

- банки и страховые фирмы;

- некоммерческие организации (то есть НКО), если они занимаются коммерческой или хозяйственной деятельностью.

С первого взгляда может показаться, что налог платят только фирмы и предприниматели. На самом деле вся нагрузка в итоге ложится на конечного покупателя, так как производитель закладывает объём выплат государству в стоимость конечного продукта.

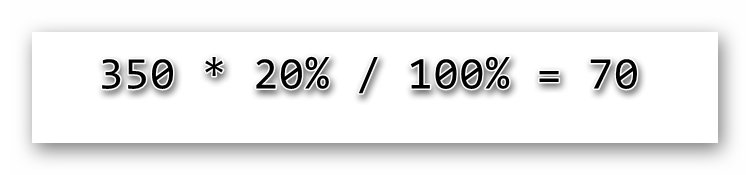

Стандартная формула вычисления НДС 20%

Если нужно определить только объем налога без учета самой стоимости, то действует стандартная формула НДС. Согласно этой формуле нужно умножить общую сумму на ставку и поделить итоговое значение на 100%.

Например, мы покупаем колбасу, которая стоит 350 руб. без учета НДС в 20%. Соответственно нам нужно умножить известную стоимость на 20 процентов, а сумму поделить на 100%.

Получается 70 руб. – это и есть сумма вычета. То есть, если цена указана без учета НДС, то нам будет необходимо заплатить 350+70=420 руб.

Можно пойти и более простым путем. Для этого просто умножаем стоимость товара на 0,20. Получаем все те же 70 руб. добавочной стоимости. Просто в этом случае ставка выражается не в привычных процентах, а в доле.

Формулы и примеры расчета НДС

Общий порядок расчета, формулы, а также размер ставки детально регламентирован 21 главой НК РФ. Правительство Российской Федерации периодически вносит в нее поправки, поэтому будет не лишним регулярно проверять содержание главы. Помните — если изменения в налоговом законодательстве вступили в силу, ваше незнание новых поправок не станет смягчающим обстоятельством в суде.

Формула того, как высчитать НДС в 18%, бывает трех видов: от суммы, «в том числе» и сумма с НДС. Разберем каждый из них отдельно.

Как посчитать НДС от суммы — формула и примеры для 18 и 20 процентов

Правильно вычислить размер налога может сделать даже человек без специальной подготовки. Все, что потребуется — это умножить число без налога на размер ставки. Формула расчета НДС 18 процентов выглядит так:

Налог на добавленную стоимость = стоимость без налога * (Процент налоговой ставки / 100)

или

Налог = стоимость без налога * 0,18

Для новой ставки в размере 20% умножать число нужно на 0,2.

Если разбирать на примере:

- Стоимость товара, с которой взимается налог, у вас составляет 20 000 рублей. Чтобы посчитать итоговое отчисление в счет налога на добавленную стоимость, просто умножьте это число на 0,18 — и получится 3600 рублей.

- При новой 20-ти процентной ставке, которую Правительство РФ недавно анонсировало, формула немного меняется, и умножать число нужно на 0,2. В итоге при тех же 20 000 рублей руководителю компании нужно перечислить в налоговую службу 4000 рублей.

Как посчитать НДС «в том числе»

Сумма «в том числе» означает, что в стоимость товара уже заложен налог на добавленную стоимость в размере 10 или 18 процентов. Например, вам могут продать товар стоимостью 2000 рублей с уже оплаченным НДС, в такой ситуации задача — посчитать НДС в том числе.

Это производится по следующей формуле:

НДС = общая стоимость * налоговая ставка / (100 + Ставка налога)

Разбирая на примере: если нужно посчитать НДС от товара со стоимостью 2000 рублей (с уже включенным налогом 18%), то нужно: 2000 умножить на 18, а затем полученное число поделить на 118. Итого получится — 305,08 рублей.

Расчет суммы с НДС

В ситуациях, когда себестоимость товара значительно увеличилась (например, из-за резкого скачка курса валют или из-за инфляционного всплеска), бухгалтерам предприятий нужно посчитать сумму со включенным в нее налогом. Фактически это означает посчитать конечную стоимость товара для потребителя.

Почитать сумму с НДС просто. Сделать это можно по двум формулам:

Сумма со включенным в нее налогом = Сумма без НДС + НДС

или

Сумма с налогом = Сумма без НДС * 1,18 (в зависимости от ставки может быть также «1,1» и «1,2»)

Как выделить НДС 18 от суммы

Вычленение налогового обременения от общего числа нужно, как правило, в двух случаях:

- Для проверки бухгалтерского баланса и верности введенных данных;

- Для отслеживания, контроля и систематизации отчислений в налоговую службу.

Вычленить сумму налога можно, разделив общую сумму на 1 + налоговая ставка (то есть 1 + 0,18). Далее понадобится вычесть от полученного числа исходную сумму и умножить все на значение «-1». Вопреки распространенному мнению, после расчета ничего прибавлять не нужно — итоговая сумма и есть размер НДС, можно лишь округлить ее до копеек, если это вам необходимо.

Схематически формула выглядит так:

НДС 18 = ((общая сумма / (1 + 0,18)) — общая сумма)*-1

На примере:

- Всего у бухгалтера имеется 40 000 рублей, в которые уже включен НДС по ставке 18%. Нам нужно высчитать уплаченный государству налог. Для начала поделим 40 000 на 1 + 0,18 — получится 33898,30;

- Из этой суммы нужно вычесть 40 000 — получается значение «-6101,69»;

- Умножаем на «-1» и получаем значение «6101,69». Это и есть НДС, выделенный из общей суммы.

НДС от суммы

Так как ставка в начале 2019 года была повышена, в расчётах применяется новая. Иначе использование прошедшей ставки будет считаться незаконным и инспекционный орган сочтёт это как занижение налоговой базы, что может привести к проверкам, штрафным санкциям и даже судебному разбирательству.

Итак, чтобы посчитать НДС 20 от суммы можно применить одну из этих формул:

- Стоимость товара без % * 20% – процентный метод.

- Стоимость продукта без % *20/100 – арифметический способ.

- Стоимость материала без % * 0,2 – долевой приём.

Все три варианта являются равнозначными, их можно применять дополнительно для собственной проверки. Главный принцип – умножение первоначальной цены какого-либо продукта без НДС, то есть себестоимость, на ставку, и на выбор есть несколько модификаций: 20%, 20/100, 0,2. Каждый для себя выберет то, что будет наиболее удобно и сможет вычислить НДС. Какое бы значение не было подставлено в схему, результат будет одинаковым.

Теперь рассмотрим ситуацию на конкретном примере.

Между компаниями «Металл» и «Мир изделий» заключён договор, в котором указана сумма за отгруженные заготовки без учёта НДС, она равняется 289 408 рублям. По предмету продажи видно, что он относится к основному критерию налогообложения и ставка составляет 20%. Специалист «Металл» при поступлении партии груза произвел расчёты, оформил и заполнил накладную, счёт-фактуру. Далее представлена формула расчёта 20%, по которой были выявлены налог на добавленную стоимость и цена с учетом этой надбавки:

Далее высчитывается стоимость всего груза с учётом налога, для этого прибавляем к общей сумме уже известный нам процент:

Для подтверждения правильности расчёта можно использовать другие модификации схемы, чтобы выявить конкретную стоимость процентной ставки:

Формула расчета НДС 20%

Расчет НДС проводится по специальным формулам. Используя программу, можно определять сумму автоматически и за короткий промежуток времени, не требуется вручную рассчитывать показатели. Однако, если такой возможности нет, производится вычисление по формуле суммы НДС.

Например, известен показатель С. Надо определить показатель тарифа, который составляет 20%. Тогда значение равно С * 20/100. К примеру, значение составляет 2000. Если 2000*20/100, будет показатель 400.

Можно также рассчитать число с налогом. Например, известна сумма С. Нужно определить параметр с начислением взноса. Формула будет следующей: С+С*20/100. Если используются другие ставки, их размер ставится вместо числа 20. Например, нужно определить, сколько составит сумма с тарифом, если без него она равна 500. Рассчитывается как 500*1,2= 600.

Другая ситуация, когда известна цена с учетом ставки, а нужно узнать показатель без нее. Тогда выводится формула С+(20/100) *С. К примеру, исходная сумма составляет 1120. Тогда согласно выражению 1200/1,2=1000.

Существует способ выделить размер взноса из общей суммы. К примеру, известен показатель с прибавленным тарифом и нужно определить его размер. Для этого применяется сначала способ расчета тарифа без налога. Размер сбора будет вычисляться так: Сумма со сбором – показатель с тарифом/1,2, если ставка составляет 20%. В ином случае используются цифры 1,1, 1,18. Не требуется проводить расчеты, если размер налога имеет нулевой процент.

Калькулятор НДС онлайн

Калькулятор НДС производит расчет налога онлайн. Калькулятор поможет выделить или начислить НДС. Результаты отображаются как цифрами, так и прописью.

Вы можете изменить ставку НДС, скопировать и сохранить итоговые расчеты в памяти калькулятора.

parseInt(e.chapter_limit)){for(var r=[],a=»»,n=0;n=t.client_width)&&(«0»!=e.html.group?t.client_block?(null==r.group]&&(r.group]=[]),r.group].push(e.html.html_block)):(null==r.group]&&(r.group]=[]),r.group].push(e.html.html_main)):t.client_block?r.push(e.html.html_block):r.push(e.html.html_main));for(var o in r)a=»object»==typeof r?a+»\n»+r.length-1)]:a+»\n»+r;if(«»!=a){if(void 0!==e.how.simple&&(«1″==e.how.simple.position&&jQuery(«.flat_pm_start»).after(a),»2″==e.how.simple.position&&jQuery(t.content_until[Math.round(t.content_until.length/2)]).after(a),»3″==e.how.simple.position&&jQuery(«.flat_pm_end»).before(a)),void 0!==e.how.onсe){if(«true»==e.how.onсe.search_all)var i=jQuery(«body»).children();else i=t.content_until;(i=i.find(e.how.onсe.selector).add(i.filter(e.how.onсe.selector))).length>0&&(l=»bottom_to_top»==e.how.onсe.direction?i.length-e.how.onсe.N:e.how.onсe.N-1,»before»==e.how.onсe.before_after?jQuery(jQuery.grep(i,function(e,t){return t==l})).before(a):jQuery(jQuery.grep(i,function(e,t){return t==l})).after(a))}if(void 0!==e.how.iterable&&(i=(i=»true»==e.how.iterable.search_all?jQuery(«body»).children():t.content_until).find(e.how.iterable.selector).add(i.filter(e.how.iterable.selector))).length>0){var l=e.how.iterable.N,_=0;»bottom_to_top»==e.how.iterable.direction&&(i=i.get().reverse()),»before»==e.how.iterable.before_after?jQuery(jQuery.grep(i,function(e,t){return(t+1)%l==0})).each(function(){flat_func_before(jQuery(this),a,_),_+=10}):jQuery(jQuery.grep(i,function(e,t){return(t+1)%l==0})).each(function(){flat_func_after(jQuery(this),a,_),_+=10})}if(void 0!==e.how.popup){var s=!0;jQuery.arcticmodal(«close»),»px»==e.how.popup.px_s?jQuery(window).scroll(function(){jQuery(this).scrollTop()>e.how.popup.after&&s&&(s=!1,jQuery(»+(«true»==e.how.popup.cross?»:»»)+a+»»).arcticmodal())}):setTimeout(function(){jQuery(»+(«true»==e.how.popup.cross?»:»»)+a+»»).arcticmodal()},1e3*e.how.popup.after),jQuery(«body»).on(«click»,».flat_pm_arcticmodal .flat_pm_cross»,function(){jQuery.arcticmodal(«close»)})}if(void 0!==e.how.outgoing){var f;switch(s=!0,e.how.outgoing.whence){case»1″:f=»top»;break;case»2″:f=»bottom»;break;case»3″:f=»left»;break;case»4″:f=»right»}jQuery(«body»).append(‘»+(«true»==e.how.outgoing.cross?»:»»)+a+»»),»px»==e.how.outgoing.px_s?jQuery(window).scroll(function(){jQuery(this).scrollTop()>e.how.outgoing.after&&s&&(s=!1,jQuery(«.flat_pm_outgoing.»+f).addClass(«show»))}):setTimeout(function(){jQuery(«.flat_pm_outgoing.»+f).addClass(«show»)},1e3*e.how.outgoing.after),jQuery(«body»).on(«click»,».flat_pm_outgoing .flat_pm_cross»,function(){jQuery(this).parent().removeClass(«show»)})}}}}function flat_jQuery_is_load(){if(flat_pm_arcticmodal_load(),flat_pm_arr.length>0){jQuery(»).each(function(){var e=jQuery(this);e.parent().is(«a»)&&e.parent().attr(«data-flat-attr»,»a-img»),e.parent().is(«p»)&&e.parent().attr(«data-flat-attr»,»p-img»),e.parent().parent().is(«p»)&&e.parent().parent().attr(«data-flat-attr»,»p-img»)});var e=new Date,t={},r=!0;t.client_width=window.innerWidth,t.client_date=e.getFullYear()+»-«+(2==(e.getMonth()+1+»»).length?e.getMonth()+1:»0″+(e.getMonth()+1))+»-«+(2==(e.getDate()+»»).length?e.getDate():»0″+e.getDate()),t.client_time=(2==(e.getHours()+»»).length?e.getHours():»0″+e.getHours())+»:»+(2==(e.getMinutes()+»»).length?e.getMinutes():»0″+e.getMinutes()),t.client_block=detectAdb_var,t.client_country,t.client_city,t.content_until=jQuery(«.flat_pm_start»).nextUntil(«.flat_pm_end»),t.client_os=flatDetect.OS,t.client_browser=flatDetect.browser,t.client_referer=flatDetect.referer;for(var a=0;anew Date(t.client_date+»T»+flat_pm_arr.date.time_to+»:00″)||new Date(t.client_date+»T»+t.client_time+»:00″)new Date(flat_pm_arr.date.date_to+»T00:00:00″)||new Date(t.client_date+»T00:00:00″)

Срок уплаты на спецрежимах

Если организация или индивидуальный предприниматель находятся на спецрежиме и освобождены от уплаты НДС, при этом могут все равно возникать ситуации, когда все-таки приходится уплачивать налог.

Они включают:

- Ввоз товаров из стран ЕАЭС — не позднее 20 числа следующего месяца.

- Выступление в роли налогового агента — при покупке работ у иностранной компании в день перечисления денег, во всех остальных случаях – по общим правилам.

- При выставлении счета с указанной суммой НДС _ не позднее 25 числе месяца, следующего за кварталом, когда был выставлен такой счет.

Этой информации может быть не всегда достаточно для людей, которые разбираются в этом вопросе. Но здесь собрано все про НДС для начинающих, что нужно знать.

Срок уплаты

Для большинства плательщиков НДС и налоговых агентов применяется общее правило уплаты, а именно: ежемесячно в размере 1/3 от суммы НДС, которая подлежит уплате по итогам отчетного квартала.

Сумма должна быть перечислена не позднее 25 числа каждого месяца квартала, который следует за отчетным. Таким образом, по итогам первого квартала НДС оплачивается организацией в апреле, мае и июне.

Сроки уплаты НДС за 4 квартал переносятся на следующий год.

При ввозе товаров из стран ЕАЭС оплачивается ввозной НДС. Для него действуют другие правила: крайний срок уплаты – до 20 числа месяца, следующего за месяцем принятия на учет товаров или сроком платежного договора.

Сроки уплаты НДС

НДС — это ежеквартальный налог. Уплачивают его равными частями в течение трех месяцев, следующих за отчетным кварталом (ст. 174 НК РФ). Например, начисленный НДС за первый квартал нужно уплатить равными частями за апрель, май и июнь. Крайний день платежа — 25 число каждого месяца. Если день выпадает на выходной, крайний срок переносится на ближайший следующий рабочий день. В таблице мы собрали сроки уплаты НДС в 2021 году для ИП и ООО на ОСНО.

| Налоговый период | Срок уплаты |

| 4 квартал 2021 года | 25 января 2021 |

| 25 февраля 2021 | |

| 25 марта 2021 | |

| 1 квартал 2021 года | 26 апреля 2021 |

| 25 мая 2021 | |

| 25 июня 2021 | |

| 2 квартал 2021 года | 26 июля 2021 |

| 25 августа 2021 | |

| 27 сентября 2021 | |

| 3 квартал 2021 года | 25 октября 2021 |

| 25 ноября 2021 | |

| 27 декабря 2021 |

Налоговые агенты обязаны перечислить НДС в аналогичные сроки. Но есть исключения для агентов, которые покупают товары или услуги для продажи в РФ у зарубежной компании, не состоящей на учете в России. Такие агенты должны уплатить НДС в тот же день, когда перечисляют вознаграждение зарубежной фирме.

У компаний и предпринимателей на УСН тоже может возникнуть НДС к уплате. В таблице перечисляем такие ситуации и сроки уплаты.

| Ситуация | Крайний срок уплаты |

| Упрощенец ошибочно выставил счет-фактуру | 25-ое число месяца, следующего за кварталом выставления счет-фактуры |

| Импортировали товар из стран ЕАЭС | 20-ое число месяца, следующего за месяцем принятия товаров к учету или следующего за месяцем, в котором наступил срок платежа по договору лизинга |

| Упрощенец — налоговый агент | В день перечисления денег иностранной компании. |

Что такое расчетная ставка

Начисление НДС осуществляется после применения конкретной ставки. Есть два варианта расчетных показателей – 10/110, 20/120. Помимо этих ставок, применяются основные – 0, 10, 20. Основной процент – 20%, используется почти во всех случаях реализации продукции, которая не относится к льготной категории товаров.

Расчетные ставки применяют при выделении отчислений во время получения средств, также в случае получения авансов по предстоящей поставке или передаче прав по имуществу. Актуален вопрос, как добавить НДС при заполнении счетов – фактур. Должна быть внесена разница между ценами с учетом сбора, размер налога, применяемая ставка, полная цена и стоимость продажи со сбором.

Формулы и порядок расчёта

Представитель бизнеса знает, что бухгалтерия – один из компонентов компании, без которого нельзя обойтись. Именно здесь происходят денежные операции, и именно поэтому денежные функции должен выполнять квалифицированный и знающий человек.

После внесения изменений в законодательство практически на большинство продукции, оказании платных услуг и выполнении работ действует налог на добавленную стоимость по ставке 20%. Соответственно, в формулах подставляется эта цифра.

Чтобы не возникало ошибок, стоит понимать, как прибавить НДС из суммы, как конкретно высчитывать сам процент, а также, как определить, в стоимость уже вошла надбавка или нет.

Распишем каждый из этих обстоятельств.

Как посчитать НДС от суммы

Чтобы разобраться, как правильно выделить НДС из суммы, не надо обладать особыми знаниями или опытом работы в финансовой структуре. Можно понять механизм на самом простом примере.

Индивидуальный предприниматель купил у поставщика для своего магазина запчасть на машину за 1200 рублей. 200 рублей в этой сумме заложено в качестве обязательного сбора. Получается «чистая» стоимость товара составляет 1000 руб. Реализовать деталь владелец магазина планирует за 1500 рублей (стандартная наценка для этой категории продукции 25%). Но в розничную цену тоже необходимо заложить 20% ставку. Значит, ценник будет составлять 1800. При этом в бюджет предприниматель заплатит за вычетом уже заплаченной ставки поставщику: 1800 х 20% — 200 = 160.

Кроме того, законодательством предусмотрена в ряде случаев компенсация, так называемый налоговый вычет. В зависимости от вложений в бизнес (инвестиции в оборудование, открытие новых филиалов, выход на региональный уровень) и личных обстоятельств (покупка жилья в ипотеку, обучение детей, опекунство над родителями или инвалидами) каждый добросовестный плательщик может претендовать на возврат, уплаченных в бюджет средств. Причём это качается не только предпринимателей и юридических лиц, но и рядовых потребителей.

Формула расчета НДС

Для точного расчёта налога на добавленную стоимость применяются формулы, определенные законодательством. Для человека, далекого от бухгалтерии и ведения отчетности, заучивать их нет необходимости. Достаточно изучить принцип действия. Существует несколько формул для выделения сбора на добавленную стоимость:

Простой расчёт от определенной суммы: Х умножить на 20/100.

Цена продукции 15 000 рублей, из неё необходимо продавцу заплатить в бюджет 20%. 15 000 х 20/100 = 3 000. Именно столько будет составлять государственная наценка, которая станет частью общего финансового фонда страны.

Формула для определения общей суммы со сбором: Х + Х умноженное на 20/100

Например, партия из 10 комплектов нижнего белья стоит 60 000 рублей, с включенным взносом в бюджет. Чистая цена составляет 48 000 рублей. 12 000 рублей – налог. Несложные вычисления подтверждаются приведенной формулой: 48 000 + 60 000 х 20/100 = 60 000.

Формула для определения суммы без сбора: Х/Y х 100 на Х, где Х – чистая стоимость, Y – налог равный 20% (20/100).

Бюджет на закупку чая для специализированного магазина составил 150 000 рублей. Чтобы высчитать цену реализации продукции, необходимо подставить значения в формулу 150 000 / 120 х 100 = 125 000 или 150 000 / 1,2 = 125 000.

Каждый пользователь может начислить НДС на калькуляторе. Достаточно ввести исходные данные, чтобы за секунды получить основную информацию о платежах. Программа работает на актуальных формулах, разработанных ФНС. С помощью инструмента можно выделить или начислить налог на любую сумму. Алгоритм действий предельно прост:

- в верхнем поле ввести сумму товаров или услуг;

- ввести ставку налогообложения – 20% или 10%;

- выбрать действие – прибавить или вычесть 20% из суммы онлайн (выделить/начислить).

Выделить НДС прописью

Одним из преимуществ онлайн калькулятора налога на добавленную стоимость является вывод результата прописью. Это позволяет пользователю грамотно заполнить финансовые документы, в частности декларации для сдачи в ФНС. Ошибки в официальных отчётах, кассовых ордерах и другой документации недопустимы. Даже единичная опечатка может стать причиной отказа в принятии финансовой отчётности государственными органами. В свою очередь это повлечёт материальные убытки, в частности невозможно будет оформить налоговый вычет или подтвердить уплату сбора за уже приобретенный товар. Штраф – самое мягкое наказание за незначительные на первый взгляд ошибки.

Калькулятор помогает исключить даже вероятность негативного сотрудничества с госструктурами. Преимущества сервиса может оценить, как потребитель товаров и услуг, так и узкопрофильный специалист (менеджер, бухгалтер, аудитор, финансовый консультант). Программа существенно экономит ценное время, и позволяет лишний раз проверить знания в области российского налогообложения.

Как рассчитать, какой НДС подлежит к уплате в бюджет

Согласно статье 164 Налогового Кодекса Российской Федерации, товары, реализуемые на внутреннем рынке, должны облагаться НДС. Все поступающие от налогового обременения деньги должны быть начислены на счета налоговой службы не позже момента истечения налогового периода.

Вы можете рассчитать конечный размер отчислений в налоговую службу, воспользовавшись формулами выше. Налоговую ставку для расчетов берите, исходя из статьи 164 НК РФ:

В соответствии с п

1, ставка в размере 0% актуальна для товаров, идущих на экспорт: нефтедобывающих, транспортирующих природный газ и нефтеперерабатывающих предприятий; международных транспортных услуг; для услуг по пригородной и дальней перевозке железнодорожными сообщениями; для товаров, имеющих важное значение для проводимых на территории РФ крупных международных мероприятий (Олимпиады, FIFA и т.д.);

В соответствии с п. 2, ставка 10% установлена для большинства продовольственных товаров (подробнее в пп

1), детских товаров, лекарственных изделий и медицинского оборудования, а также ставкой 10% облагается внутреннее воздушное сообщение (перелеты внутри страны);

В соответствии с п. 3, все остальные категории товаров облагаются налогом в размере 18%.

Немного об НДС

Налог на добавленную стоимость (НДС) — косвенный налог, согласно которому компании перечисляют в бюджет часть добавленной стоимости товаров и услуг. Закон от 03.08.18 № 303-ФЗ вносит изменения в ставку НДС, указанную в п. 3 ст. 164 НК РФ. С 1 января 2021 года ставка по налогу увеличилась с 18% до 20%. Рост НДС затронул не всех налогоплательщиков: есть льготный перечень товаров, их продавцы продолжат работать на ставке 10%.

Теперь в России размер НДС может быть 0%, 10%, либо 20%, в зависимости от типа деятельности компании.

Сумма НДС в бюджет равна сумме налога, исчисленного по ставке 10%, 20% с налоговой базы, минус сумма налоговых вычетов.

Расчет НДС делается по каждой ставке в отдельности. НДС, который уплачен при приобретении товаров, выполнении работ и оказании услуг, не подлежащих налогообложению, не принимается к вычету. Цена товаров и услуг определяется компаниями исходя из НДС.