Налоговые ставки по ндс в 2020-2021 годах в россии

Содержание:

- Что еще изменилось вместе с увеличением НДС?

- Ошибки расчета НДС

- Как посчитать НДС от суммы

- О налоге на добавленную стоимость

- Что такое НДС

- Правила расчета НДС онлайн

- Формулы расчёта НДС по ставке 20% от суммы

- Начисление налога при ставке в 20 процентов

- Быстрый расчет стоимости с НДС по коэффициенту

- Как рассчитать НДС за налоговый период?

- Стандартная формула вычисления НДС 20%

- НДС в том числе

- Суть налога на добавочную стоимость

- Алгоритм определения налога

- Расчёт НДС, который ранее уже был включён в стоимость продукта

- Что такое расчетная ставка

- Тарифы и плательщики

- Что такое правило 5 процентов по НДС и как его применять

- Какие договоры не потребовалось исправлять?

Что еще изменилось вместе с увеличением НДС?

В связи с изменением ставки НДС поменялась декларация по налогу, а также форма книг продаж и покупок. В бухгалтерских программах также потребовалось сделать некоторые перенастройки.

Однако наши клиенты, которые находятся у нас на комплексном обслуживании бухгалтерии, все эти «организационные» изменения на себе не почувствовали – переход со «старого» НДС на новый для них проходил в штатном режиме

Кроме того, одновременно с законом о повышении ставки НДС до 20% были приняты поправки в Налоговый кодекс, сокращающие срок камеральной проверки по НДС на месяц (). Закон вступил в силу с 3 сентября 2018 года, и на «камералку» по НДС инспекторам теперь отводится два месяца. Но проверка пройдет быстрее, только если у инспекторов не возникнет подозрений и вопросов к отчетности и подтверждающим документам. Если же они заподозрят малейшее нарушение, срок проверки будет продлен на месяц.

Ошибки расчета НДС

Неверное исчисление НДС влечёт за собой наложение штрафных санкций на организацию. Но зачастую ошибочный расчёт всё же встречается:

| Ошибка | Комментарий |

| Авансовые платежи не включаются в налоговую базу | В соответствие со авансовые платежи подлежат исчислению НДС. |

| Принимается к учёту входной НДС при некорректно оформленном счёте-фактуре | Данная ошибка может вызвать подозрение и недоверие налоговых органов. Необходимо внимательно следить за входящими счетами-фактурами. |

| Отсутствует раздельный учёт | В случае, если организация отказывается вести раздельный учёт операций, облагаемых НДС и не облагаемых НДС, вычету НДС подлежать не будет. |

| Возмещение НДС за штраф или неустойку | Штраф или неустойка не являются товарами, работами, услугами, в связи с чем возмещение НДС производить нельзя. |

Как посчитать НДС от суммы

Чтобы разобраться, как правильно выделить НДС из суммы, не надо обладать особыми знаниями или опытом работы в финансовой структуре. Можно понять механизм на самом простом примере.

Индивидуальный предприниматель купил у поставщика для своего магазина запчасть на машину за 1200 рублей. 200 рублей в этой сумме заложено в качестве обязательного сбора. Получается «чистая» стоимость товара составляет 1000 руб. Реализовать деталь владелец магазина планирует за 1500 рублей (стандартная наценка для этой категории продукции 25%). Но в розничную цену тоже необходимо заложить 20% ставку. Значит, ценник будет составлять 1800. При этом в бюджет предприниматель заплатит за вычетом уже заплаченной ставки поставщику: 1800 х 20% — 200 = 160.

Кроме того, законодательством предусмотрена в ряде случаев компенсация, так называемый налоговый вычет. В зависимости от вложений в бизнес (инвестиции в оборудование, открытие новых филиалов, выход на региональный уровень) и личных обстоятельств (покупка жилья в ипотеку, обучение детей, опекунство над родителями или инвалидами) каждый добросовестный плательщик может претендовать на возврат, уплаченных в бюджет средств. Причём это качается не только предпринимателей и юридических лиц, но и рядовых потребителей.

Формула расчета НДС

Для точного расчёта налога на добавленную стоимость применяются формулы, определенные законодательством. Для человека, далекого от бухгалтерии и ведения отчетности, заучивать их нет необходимости. Достаточно изучить принцип действия. Существует несколько формул для выделения сбора на добавленную стоимость:

Простой расчёт от определенной суммы: Х умножить на 20/100.

Цена продукции 15 000 рублей, из неё необходимо продавцу заплатить в бюджет 20%. 15 000 х 20/100 = 3 000. Именно столько будет составлять государственная наценка, которая станет частью общего финансового фонда страны.

Формула для определения общей суммы со сбором: Х + Х умноженное на 20/100

Например, партия из 10 комплектов нижнего белья стоит 60 000 рублей, с включенным взносом в бюджет. Чистая цена составляет 48 000 рублей. 12 000 рублей – налог. Несложные вычисления подтверждаются приведенной формулой: 48 000 + 60 000 х 20/100 = 60 000.

Формула для определения суммы без сбора: Х/Y х 100 на Х, где Х – чистая стоимость, Y – налог равный 20% (20/100).

Бюджет на закупку чая для специализированного магазина составил 150 000 рублей. Чтобы высчитать цену реализации продукции, необходимо подставить значения в формулу 150 000 / 120 х 100 = 125 000 или 150 000 / 1,2 = 125 000.

Каждый пользователь может начислить НДС на калькуляторе. Достаточно ввести исходные данные, чтобы за секунды получить основную информацию о платежах. Программа работает на актуальных формулах, разработанных ФНС. С помощью инструмента можно выделить или начислить налог на любую сумму. Алгоритм действий предельно прост:

- в верхнем поле ввести сумму товаров или услуг;

- ввести ставку налогообложения – 20% или 10%;

- выбрать действие – прибавить или вычесть 20% из суммы онлайн (выделить/начислить).

Выделить НДС прописью

Одним из преимуществ онлайн калькулятора налога на добавленную стоимость является вывод результата прописью. Это позволяет пользователю грамотно заполнить финансовые документы, в частности декларации для сдачи в ФНС. Ошибки в официальных отчётах, кассовых ордерах и другой документации недопустимы. Даже единичная опечатка может стать причиной отказа в принятии финансовой отчётности государственными органами. В свою очередь это повлечёт материальные убытки, в частности невозможно будет оформить налоговый вычет или подтвердить уплату сбора за уже приобретенный товар. Штраф – самое мягкое наказание за незначительные на первый взгляд ошибки.

Калькулятор помогает исключить даже вероятность негативного сотрудничества с госструктурами. Преимущества сервиса может оценить, как потребитель товаров и услуг, так и узкопрофильный специалист (менеджер, бухгалтер, аудитор, финансовый консультант). Программа существенно экономит ценное время, и позволяет лишний раз проверить знания в области российского налогообложения.

О налоге на добавленную стоимость

НДС представляет собой налог федерального значения. Он взимается косвенным образом. То есть итоговую цену оплачивает покупатель, но поступление обеспечивают компании и предприниматели.

В том числе НДС – это конечная цена за товар, куда включен сбор. Пошлина стала использоваться в РФ с 1992 года. Первоначальный размер был на отметке 28%. В 2004 произошли изменения, и НДС стал 18%. В 2019 году был подписан указ, согласно которому ставка с 1 января составит 20%.

Чтобы рассчитать сумму, требуется стоимость товара умножить на 0,2 (при основной ставке 20%).

Также есть пониженная ставка на определенные категории. Сюда входят продукты питания, медицинские товары, книги и учебники.

Обыватели считают, что сами ИП оплачивают товарные сборы. Это не совсем так. В итоге пошлину оплачивает именно покупатель.

Все происходит примерно по следующему алгоритму:

- Предположим, что компания заказала сырье для производства продукции. Организация выплачивает деньги продавцу материалов, и на эту цену начисляется налоговый сбор.

- Далее компания производит свою продукцию и решает, какая конечная цена будет у товара. Пошлина при этом пока не рассчитывается, подсчитываются только расходы.

- На этом этапе организация анализирует количество затрат и устанавливает конечную цену за товар с учетом затрат, акцизов и т.д. Здесь в стоимость включается НДС в том числе.

После продажи продукции организация подсчитывает прибыль и вычитает ставку налога. Получившуюся сумму компания откладывает на исполнение налоговых обязательств.

Что такое НДС

Налог на добавленную стоимость — один из косвенных налогов Российской Федерации. Он играет ключевую роль в формировании федерального бюджета, составляя в среднем 33-34% от объёма его доходной части. Роль этого сбора трудно переоценить — треть всех государственных доходов, источником которых выступают деньги граждан.

Название прямо отражает суть налогового обязательства: представляет собой дополнительное начисление к стоимости продукции в определённом процентном отношении. Начислять НДС обязаны все организации и индивидуальные предприниматели, работающие по общей системе налогообложения (ОСНО).

В России действует 3 ставки НДС, самой распространённой является 20% (до января 2019 года 18%). Другие варианты — 0% и 10%. Пониженные процентные ставки предусмотрены для продовольственных и детских товаров, книг, медицинских изделий и племенного скота.

Так как этот налог является косвенным, начисленный НДС находится «внутри» цены продукции или услуги. Уплачивает его потребитель во время покупки. Изучите чек из любого крупного магазина: по каждому наименованию там указана ставка и сумма НДС. Без этого налога сумма покупок была бы меньше. Именно с увеличением ставки с 18% до 20% связан массовый рост цен на все категории товаров в первом квартале 2019 года.

Налог на добавленную стоимость включается в цену товара для потребителя

Как правильно выделить и начислить НДС

Как рассчитать НДС? Налог представляет собой процентное отношение от первоначально установленной стоимости товара. То есть, схема расчета суммы НДС такова:

- Продавец определяет оптимальную цену товара, которая принесёт ему необходимую прибыль.

- От этой цены он вычисляет налог на добавленную стоимость — 10% или 20%.

- Полученное значение добавляется в стоимость продукции и реализуется покупателям.

- Покупатели приобретают товары и уплачивают продавцу НДС (зачастую даже не вдаваясь в подробности, что платят не только за покупку, но и налог государству).

- Продавец разделяет полученные деньги на собственную прибыль, а положенную сумму перечисляет в бюджет.

Теперь рассмотрим правила расчёта и выделения этого косвенного налога и определим, как он меняет цену товара для потребителя.

Посчитать НДС очень просто, для этого не требуется бухгалтерское образование. Формула:

первоначальная стоимость товара х налоговую ставку

или:

- стоимость товара х 1,2 (для ставки 20%)

- или стоимость товара х 1,1 (для ставки 10%).

Предположим, оптимальная цена товара для продавца составляет 99 рублей. Но он работает по общему налогообложению, а значит должен платить налог на добавленную стоимость по ставке 20%.

Считаем сумму налога:

99 х 20% = 19,8 рублей надо будет перевести в бюджет. Чтобы не лишить себя прибыли, организация добавляет эти 19 рублей в цену реализации.

Считаем конечную цену товара для потребителя:

99 + 19,8 или 99 х 1,2 = 118,8 рублей.

Таким образом, косвенный сбор «незаметно» увеличивает стоимость покупок для потребителей на 1/5 относительно изначально установленной продавцом цены.

Как поступать, если требуется обратная операция — выделить сумму налога из известной стоимости продукции? Это также просто. Порядок расчета НДС в стоимости товара таков:

стоимость товара / (100 + ставка налога) х ставку налога.

Например, стоимость стакана кофе составляет 99 рублей. По чеку известно, что он продан со ставкой 20%. Посчитаем сумму НДС и стоимость товара без неё:

- 99 / (100 +20) х 20 = 16,5.

- 99 — 16,5 = 82,5 рубля.

То есть, продавцу была бы выгодна цена в 82,5 рубля. Но у него есть обязательства перед бюджетом, поэтому он увеличивает её на 20%.

Начислить и выделить НДС можно вручную, с помощью онлайн-калькулятора или в таблице Excel

Правила расчета НДС онлайн

Размер налога на конкретный товар или услугу можно вычислить самостоятельно при помощи формул. Но это не самая простая процедура, при которой возможны некоторые ошибки в вычислениях. Гораздо проще НДС рассчитать онлайн, воспользовавшись соответствующим интернет-калькулятором.

Обычно электронная форма предлагает выбрать тип расчёта – выделить или начислить НДС. После нажатия соответствующей кнопки или клика по строке с названием режима работы изменится используемая формула. Помимо этого для расчёта НДС онлайн действуют и другие правила:

- возможность изменения ставки;

- сохранение в памяти калькулятора последних введенных данных о режиме работы и ставке налога;

- в любой момент расчёт можно сбросить к первоначальным настройкам и ставке в 20 %;

- результаты расчёта выдаются в виде чисел и прописью, что удобно использовать для копирования;

- нажатие кнопки сохранения позволяет зафиксировать результат расчёта;

- в форму допускается вносить изменения и удалять ненужные расчёты;

- кликнув по строке таблицы с сохраненными результатами, можно перенести информацию в основные расчеты;

- ссылку на полученные расчеты можно переслать по e-mail или через мессенджер.

Важно! Зная, как высчитать НДС в 20 % через онлайн-калькулятор, можно сберечь время и собственные нервы. Не имеет смысла только использование конвертера /0 при заполнении отчётности на экспортируемые товары

Формулы расчёта НДС по ставке 20% от суммы

В соответствии со ставка налога НДС будет зависеть от той хозяйственной деятельности, которую ведёт организация:

| Ставка НДС | Хозяйственная деятельность |

| 0% | Продажи в пределах таможенной зоны, экспорт продукции, международные перевозки. |

| 10% | Продажа детских товаров, товаров медицинского назначения, некоторых продовольственных товаров, печатных изданий, племенных животных и птиц. |

| 20% | Вся хозяйственная деятельность, не упомянутая выше. |

Предпринимателям приходится иметь дело с двумя случаями расчёта НДС:

- необходимо определить НДС от стоимости товаров, работ, услуг;

- необходимо выделить НДС из уже имеющейся итоговой суммы.

В случае, если необходимо вычислить НДС по ставке 20% от стоимости товаров, работ, услуг, используется следующая формула:

НДС = ОС * 0,20

ОС – общая сумма

Пример:

ООО «АБВ» реализует продукцию ИП Семёнову С.С. на сумму 85000 рублей.

НДС 20%. Размер НДС составит 85000 * 0,20 = 17000 рублей.

Сумма к оплате составит 85000 + 17000 = 102000 рублей.

Итого:

Стоимость продукции – 85000 рублей

НДС 20% — 17000 рублей

К оплате – 102000 рублей.

В случае, если необходимо выделить НДС по ставке 20% из уже имеющейся итоговой суммы рекомендуются к использованию следующие формулы:

НДС = ОС / 120 * 20

ОС – общая сумма

Пример:

Для начала необходимо определить итоговую сумму: 210 * 100 = 21000 рублей.

НДС составит: 21000 / 120 * 20 = 3500 рублей.

Сумма без НДС: 21000 – 3500 = 17500 рублей.

Итого:

НДС 20% — 3500 рублей.

Общая сумма к оплате 21000 рублей.

Читайте так же ⇒ \» Как и когда оформляется счет-фактура без НДС — образец в 2021\»

Начисление налога при ставке в 20 процентов

В интернете существует множество калькуляторов. По ним легко высчитать и выделить НДС, начислить его, и провести другие операции

Для многих опытных или начинающих специалистов, бизнесменов, важно понимать саму суть транзакций, иначе могут быть совершены ошибки при развитии различных направлений в предприятии

Алгоритм начисления остаётся одним и тем же. До января текущего года долгое время была основная ставка 18% наряду со льготными 10% на некоторые виды товара и 0% при экспорте материала. Несмотря на изменения, в действующие формулы достаточноподставить 20 процентов, и тогда расчёт НДС будет правильным, и, следовательно, налогооблагаемая система будет в рамках закона.

Чтобы произвести начисление, необходимо воспользоваться определённой моделью:

- Стоимость без НДС* 0,2= сумма налога.

- Цена без НДС*1,20= платёж с учетом процентной ставки.

Как выходит из формул, начислять необходимо к исходной сумме продукции.

Быстрый расчет стоимости с НДС по коэффициенту

Многие налоговики, бухгалтеры и экономисты при расчете НДС используют не вышеописанные формулы, а коэффициенты. Например, при расчете НДС на реализованную продукцию (как в примере № 1) искомую величину можно вычислить так:

8 650 х 1,18 = 10 207 руб.

Обратный расчет (как в примере № 3):

63 200 х 0,152542 = 9 640 руб.

Коэффициенты не отображают смысл налога на добавленную стоимость, а только помогают рассчитывать его более упрощенно. При любом, даже незначительном, изменении ставки налога, вышеуказанные коэффициенты потеряют значимость. Применять их можно только для расчета НДС по ставке 18 или 10%. Еще один нюанс — при использовании коэффициентов часто происходит некорректное округление, а именно — во второй цифре после запятой. Поэтому, большинство бухгалтеров все-таки предпочитают использовать формулы для расчета НДС, которые дают гарантированно правильный результат.

Как рассчитать НДС за налоговый период?

Налоговым периодом для уплаты НДС является квартал (). Декларация в налоговые органы должна быть предоставлена в следующие сроки:

| Квартал | Срок предоставления декларации |

| 1 квартал | До 25 апреля |

| 2 квартал | До 25 июля |

| 3 квартал | До 25 октября |

| 4 квартал | До 25 января |

Уплата НДС производится равными частями до 20 числа каждого месяца следующего квартала:

| Квартал | Сроки уплаты НДС |

| 1 квартал | До 25 апреля, до 25 мая, до 25 июня |

| 2 квартал | До 25 июля, до 25 августа, до 25 сентября |

| 3 квартал | До 25 октября, до 25 ноября, до 25 декабря |

| 4 квартал | До 25 января, до 25 февраля, до 25 марта |

Для проведения верного расчёта НДС за квартал необходимо:

1. Определить налоговую базу – сумма всех доходов, полученных налогоплательщиком в течение налогового периода ():

НБ = ДР + Ав

НБ – налоговая база

ДР – доходы, полученные от реализации

Ав – авансы

2. После определения налоговой базы необходимо произвести исчисление НДС:

НДС = НБ * 0,10 (0,18 или 0,20)

НБ – налоговая база

3. После исчисления НДС необходимо произвести налоговый вычет ().

Вычет – это сумма НДС, которую организация уже уплатила поставщикам товаров, работ, услуг.

- Исчислить НДС, подлежащий уплате в бюджет:

НДС(б) = НДС – В

НДС(б) — НДС, подлежащий уплате в бюджет

НДС – НДС, полученный в ходе расчёта

В — вычет

Для того, чтобы предприниматель смог подтвердить достоверность сведений – необходимо заполнять следующие документы:

- счёт-фактура;

- Книга продаж;

- Книга покупок.

В случае проверки налоговыми органами данная документация должна быть предоставлена проверяющим.

Такие исчисления НДС организации обязаны производить ежеквартально. Законодательство не запрещает переносить вычеты на последующие кварталы в течение трёх лет, но исчисленный НДС подлежит уплате в строго определённые сроки.

Читайте так же ⇒ «Счет-фактура на аванс: когда выписывается»

Стандартная формула вычисления НДС 20%

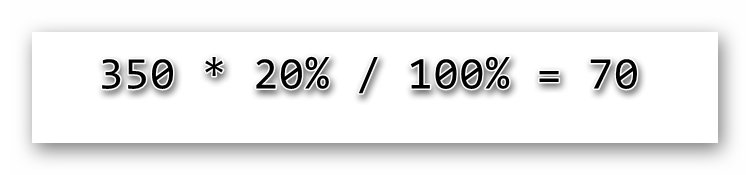

Если нужно определить только объем налога без учета самой стоимости, то действует стандартная формула НДС. Согласно этой формуле нужно умножить общую сумму на ставку и поделить итоговое значение на 100%.

Например, мы покупаем колбасу, которая стоит 350 руб. без учета НДС в 20%. Соответственно нам нужно умножить известную стоимость на 20 процентов, а сумму поделить на 100%.

Получается 70 руб. – это и есть сумма вычета. То есть, если цена указана без учета НДС, то нам будет необходимо заплатить 350+70=420 руб.

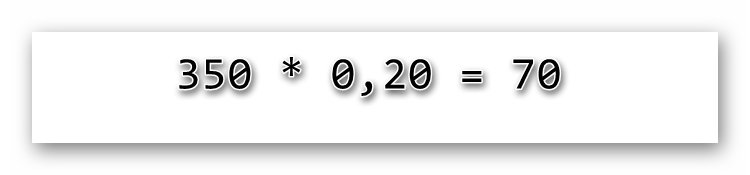

Можно пойти и более простым путем. Для этого просто умножаем стоимость товара на 0,20. Получаем все те же 70 руб. добавочной стоимости. Просто в этом случае ставка выражается не в привычных процентах, а в доле.

НДС в том числе

В прошлом пункте уже была использована вторая схема, при которой можно найти НДС и процент на эту сумму. Здесь преимущественный акцент смещён на прибавление, который определяет конечную стоимость продукции. К сумме плюсуются полученные цифры.

Если обратимся к знакомому примеру исходя из проделанных манипуляций, представитель ПАО «Мир изделий» должен будет уплатить при отгрузке товара 347 289, 60 рублей и включить туда надбавку.

Трудностей при таком расчёте возникнуть не должно, так как имеется только одно действие. Если же вдруг необходимо проверить и обезопасить себя, стоит положиться на современные вычислительные специальные калькуляторы в онлайн, то есть для этого не нужно будет выходить даже из дома и провести операции в пару кликов.

Сравним для наглядности теоретические требования со случаем на практике. И не забываем, что необходима будет формула для расчёта НДС 20 процентов, которая была продемонстрирована выше.

Изначальная стоимость товара без НДС составляет 50 000. Затем узнаём, какая цена будет выставлена в СФ бухгалтером этой фирмы, то есть 50 000 умножаем на 0,2, получаем 10 000. Чтобы узнать общую сумму с НДС в том числе, прибавляем к 50 тысячам начисленный процент в размере 10 тысяч, в результате чего итогом становится 60 тысяч. Именно этот платёж нужно будет внести покупающей стороне поставляющей компании.

Суть налога на добавочную стоимость

НДС представляет собой один из косвенных налогов, который может быть списан несколько раз в соответствии с числом торговых операций. Размер налога составляет определенный процент от стоимости продукции.

Что такое НДС и правила его расчета онлайн. Как правильно это сделать вручную — пошаговая инструкция с формулами. Примеры расчета НДС своими руками и онлайн.

Данный сбор направляется напрямую в бюджет государства, его можно назвать оптимальным видом налога, которые взыскиваются с производителей и конечных потребителей. Существуют группы товаров, при производстве которых данный налог вычитают не один раз:

- при реализации сырья для производства;

- при передаче готовой продукции в розничную продажу;

- при реализации в розницу конечному потребителю.

Получается, что для некоторых товаров вычитание НДС может производиться до 3-х раз. Такая схема позволяет избежать уклонения от взыскания налоговых выплат. В то же время налог с продаж, применяемый в качестве аналога в ряде других стран, фактически оплачивает только конечный потребитель. При каскадной системе сборов, действующей в РФ, бюджет пополняется более эффективно. Если даже одна из сторон сделки уклонится от оплаты, компенсация будет получена от другой стороны, принимающей участие в более раннем или более позднем её этапе.

Ещё недавно ставка НДС составляла 18 %. После того как стало известно о повышении привычной цифры на 2 %, начали проявляться протесты общественности. Данная мера была подвергнута критике со стороны большинства политологов и специалистов по экономике. Такая реакция объясняется тем, что незначительное на первый взгляд повышение неизбежно повлекло бы рост цен на всё без исключения. Несмотря на бурные возмущения, объём налога на добавленную стоимость в России повысился и, начиная с 2019 года, равняется 20 %.

Рост налоговой ставки

Важно! Обозначенная ставка применима к большей части товаров и услуг. Однако существуют исключения. В качестве примера можно назвать товары медицинского назначения, детские товары и ряд продуктов питания, для которых установлен сбор в размере 10 %

Кроме того, налогом не облагают экспортную, то есть вывозимую за границу, продукцию.

Алгоритм определения налога

Для подсчета НДС в том числе оптимально следовать определенному плану.

Для начала необходимо узнать, к какому типу принадлежит операция. Если это производство или реализация продукции, строительство или безвозмездная передача прав собственности, то процесс облагается налоговой ставкой.

Далее находится налоговая база. При отгрузке товаров этим показателем выступает стоимость без учета пошлины.

На последних этапах узнается процентная ставка – для большинства операций это 20%. Затем по формуле считается общее значение с учетом НДС.

Важно внимательно исполнять шаги алгоритма. Неправильно определенная ставка сделает весь подсчет ошибочным

Также налоговая база должна быть подсчитана с соблюдением действующего законодательства.

Расчёт НДС, который ранее уже был включён в стоимость продукта

Как уже было сказано, не во всех ситуациях применяется только одна формула, размещённая в предыдущих частях. Если в договоре прописаны конкретные параметры товара, а также условия, например, стоимость продукта с прибавлением процента, выделения НДС, или если между предприятиями практикуется предоплата в счётбудущих отгрузок, существует необходимость провести соответствующие расчёты и вписать корректировки в авансовый СФ, документацию при поставке.

Итак, формула, как рассчитать НДС 20 процентов от суммы, включающей налог, выглядит следующим образом:

- Цена товара с учетом процента20/120, или

- Цена продукта с %/1,202.

Как и в прошлом случае, эти схемы идентичны друг другу, то есть при проверке по обеим формулам результат будет одним и тем же. Не стоит забывать, что есть фактор ошибки, поэтому стоит всё внимательно и правильно рассчитать, узнать точные цифры и аккуратно вносить данные.

Приведём пример. Между предприятиями ООО «Берег» и ООО «Рыбак» был заключён контракт. В нем прописано, что в их систему включаются предоплаченные средства в размере 30% к общей сумме. Процентная ставка, по которой образуется налог, составляет 20%, так как продукция относится к этой группе товаров.

Для подробного ознакомления можно прочитать некоторые статьи НК РФ, где прописаны группы товаров, относящиеся к той или иной категории. Аванс был перечислен «Берегу» суммой 325 100 рублей. Сотрудник этого бренда произвёл расчёт НДС и оформил СФ на предоплату. Выглядит это следующим образом:

325 100*20/120= 54 183,33 руб. – получаем такую вычисленную плату, составляющую налог на добавленную стоимость.

Можно также использовать второй путь:

325 100/1,2*0,2=54 183,33 руб. Мы отчётливо видим, что результаты совпадают, значит, подсчёты оказались верными, и надбавка производится согласно теперь известному числу.

Что такое расчетная ставка

Начисление НДС осуществляется после применения конкретной ставки. Есть два варианта расчетных показателей – 10/110, 20/120. Помимо этих ставок, применяются основные – 0, 10, 20. Основной процент – 20%, используется почти во всех случаях реализации продукции, которая не относится к льготной категории товаров.

Расчетные ставки применяют при выделении отчислений во время получения средств, также в случае получения авансов по предстоящей поставке или передаче прав по имуществу. Актуален вопрос, как добавить НДС при заполнении счетов – фактур. Должна быть внесена разница между ценами с учетом сбора, размер налога, применяемая ставка, полная цена и стоимость продажи со сбором.

Тарифы и плательщики

Налог на добавленную стоимость регулируется в законодательном порядке. Правила и методы начисления, категории облагаемых субъектов и объектов, а также исключения, изложены в Налоговом кодексе. Текущий размер ставки НДС равен 18%, но есть категории, которые облагаются меньшими ставками.

Согласно налоговому законодательству, плательщикам НДС являются:

- Организации. К числу данных организаций относят промышленные и финансовые учреждения, частные предприятия, которые оформлены как юридические лица, предприятия, имеющие иностранные инвестиции, международные союзы, функционирующие на территории России, некоммерческие учреждения, осуществляющие операции коммерческого характера.

- Индивидуальные предприниматели (частные), занимающиеся бизнесом и стоят на учете в налоговой службе как физические лица.

- Лица, перевозящие продукцию посредством пересечения таможенной границы Таможенного союза.

В налоговом кодексе указывается какие именно льготные категории освобождаются от начисления НДС, в общем объеме количество исключений и льгот насчитывается более 100 пунктов.

Предприниматель уплачивает налог только с той суммы, которая равна добавленной стоимости на реализуемую продукцию. Расчет суммы налога происходит путем умножения фиксированной процентной ставки на стоимость продаваемой продукции, при этом, по действующему законодательству разрешается сократить сумму налога на тот размер, который ранее уплачивался поставщикам.

При осуществлении внешнеторговых операций НДС начисляется на полную таможенную стоимость продукции. Если товар идет на экспорт, то налоговая ставка равна 0%. Подобная схема обеспечивает равные права международной конкуренции.

Что такое правило 5 процентов по НДС и как его применять

Если организация, помимо операций, которые облагают НДС, выполняет операции, не подлежащие налогообложению (освобожденные от налогообложения), то организуйте их раздельный учет. Раздельный учет ведите по двум направлениям:

- по стоимости отгруженных товаров, работ, услуг, имущественные прав, облагаемых и не облагаемых налогом;

- по суммам входного НДС, включенного в стоимость товаров, приобретенных для выполнения облагаемых и не облагаемых НДС операций (раздельный учет входного НДС).

Не путайте понятия «раздельный учет» и «распределение входного НДС». Раздельный учет – это основа для распределения входного НДС. По данным раздельного учета бухгалтер определяет, какая сумма входного НДС относится к налогооблагаемым операциям, а какая – к операциям, освобожденным от налогообложения. Первую часть принимают к вычету, а вторую – включают в стоимость реализованных товаров или услуг или относят на расходы по правилам статьи 170 НК.

Лимит в 5 процентов по правилу о «пяти процентах» дает лишь право принимать к вычету весь входной НДС, не распределяя. Причем это право распространяется лишь на те покупки, которые организация одновременно использует в облагаемых и не облагаемых НДС операциях.Если организация приобрела имущество, которое изначально предназначено только для операций, освобожденных от налогообложения, правило «пяти процентов» не действует. Как применять правило 5 процентов по НДС в 2020 году >>>

Не распределять входной НДС можно только в одном случае. Это возможно, если за квартал доля расходов на приобретение, производство или реализацию товаров (работ, услуг, имущественных прав), реализация которых освобождена от НДС, не превышает 5 процентов. Тогда всю сумму входного НДС, предъявленную поставщиками в этом квартале, можно принять к вычету.

Если расходы на необлагаемые операции превышают 5 процентов, то НДС по смешанным покупкам можно принять к вычету только частично — пропорционально доле выручки от облагаемых операций в общей сумме выручки за квартал.

Отметим, что при расчете расходов на необлагаемые операции налоговики требуют учитывать не только прямые, но и косвенные расходы.

Пример: как распределить входной НДС по имуществу, предназначенному для освобожденных от налога операций

ООО «Альфа» в течение квартала приобрела товары, предназначенные: 1) для облагаемых и не облагаемых НДС операций. Стоимость товаров – 240 000 руб. (в том числе НДС – 40 000 руб.); 2) для операций, освобожденных от налогообложения. Стоимость товаров – 6000 руб. (в том числе НДС – 1000 руб.). За квартал «Альфа» реализовала: – товары, облагаемые НДС, – общей стоимостью 720 000 руб. (в т. ч. НДС – 120 000 руб.); – товары, освобожденные от НДС, – общей стоимостью 177 000 руб. Доля операций, освобожденных от налогообложения, за квартал равна: 177 000 руб.: (720 000 – 120 000 + 177 000) х 100% = 22,8 процента. Чтобы решить, нужно ли распределять входной НДС по первой группе товаров, бухгалтер «Альфы» рассчитал долю расходов на реализацию товаров, освобожденных от налогообложения, в общей сумме расходов. При этом он руководствовался методикой расчета, закрепленной в учетной политике. За квартал общая сумма прямых расходов, списанных на реализованную продукцию, составила 287 000 руб. Из них 280 000 руб. – на продукцию, облагаемую НДС, 7000 руб. – на продукцию, освобожденную от налогообложения. Сумма общехозяйственных расходов, списанных на реализованную продукцию, составила 130 000 руб. Бухгалтер распределил ее пропорционально прямым расходам по методике, утвержденной в учетной политике. Сумма общехозяйственных расходов, списанных на продукцию, облагаемую НДС, составила: 130 000 руб. х 280 000 руб. : 287 000 руб. = 126 829 руб. Сумма общехозяйственных расходов, списанных на продукцию, освобожденную от налогообложения, равна: 130 000 руб. х 7000 руб. : 287 000 руб. = 3171 руб. Общая сумма расходов на реализацию продукции составила 417 000 руб. (287 000 руб. + 130 000 руб.). Доля расходов на реализацию продукции, не облагаемой НДС, составила: (7000 руб. + 3171 руб.) : 417 000 руб. х 100% = 2,44%. Поскольку доля расходов по операциям, не облагаемым НДС, меньше 5 процентов, входной НДС по первой группе товаров (40 000 руб.) бухгалтер «Альфы» не распределяет, а полностью принимает к вычету. Входной НДС по второй группе товаров (1000 руб.) бухгалтер не распределяет, а полностью включает в стоимость товаров. Несмотря на то, что доля расходов по операциям, не облагаемым НДС, меньше 5 процентов.

Какие договоры не потребовалось исправлять?

- Если стоимость устанавливается в спецификациях, приложениях или других дополнительных документах к договору.

- Если компания продает товары или оказывает услуги, облагаемые НДС по ставке 10 или 0%. Ставка 10% используется при продаже социально значимых товаров: продукты, лекарства, детские товары, услуги по внутренним воздушным перевозкам граждан.Нулевая ставка используется в основном при экспорте товаров, при оказании услуг по международным перевозкам.

- Если по договору предусмотрено право продавца в одностороннем порядке увеличить стоимость в случае увеличения НДС. К слову, такая ситуация встречается очень редко.