Как правильно выделить ндс 18 и 20: формула расчета

Содержание:

- Определение и общие понятия

- Как рассчитать НДС (20%) для юридических лиц на калькуляторе НДС

- Расчет НДС: формула расчета

- Как рассчитать НДС (20%) для ИП

- Как упростить процедуру расчета

- Формулы и примеры расчета НДС

- Как посчитать НДС с использованием онлайн калькуляторов

- Как посчитать НДС?

- Кто обязан платить

- Как посчитать НДС от суммы

- Формула расчета НДС

- Определяем размер с НДС по базе

- Как рассчитать НДС (20%) для ИП

- Что такое налоговый вычет

- Вычет НДС из суммы

- Способ 2. Пользовательская функция

- Как вычесть НДС из общей суммы

- Как выделить НДС 18 от суммы: формула

- Способ 1. Ручной ввод формул

- Ошибки расчета НДС

Определение и общие понятия

Определение ввёл французский экономист Морис Лоре в 1954 году. В 1958 году налог был впервые применен на государственном уровне во Франции, а уже через два года распространился по всей Европе. Внедрение такой формы финансового обложения практически полностью решало дефицит поступлений в бюджет. Главное преимущество – нейтральность в отношении любого производства. Облагается только добавленная стоимость, которую платит конечный покупатель.

Но если копнуть глубже, сбор платят все участники рынка. На простом примере, можно понять суть механизма. Человек покупает в магазине хлеб и платит полную стоимость, в которую уже заложен НДС. Но до этого момента, хлебозавод закупил масло, муку, дрожжи, другие ингредиенты продукции, при этом воспользовался услугами водоканала и регионального поставщика электричества. Каждая позиция сметы содержит государственный сбор. И так можно по цепочке отследить всех производителей и поставщиков, которые реализовали свои товары и услуги, внесли в бюджет взнос, прежде чем хлеб попадёт на стол к конечному потребителю. То есть каждый человек так или иначе участвует в финансовой «пирамиде».

Налог на добавленную стоимость платят все предприниматели, независимо от вида деятельности. Исключение составляют субъекты, использующие УСН, ЕНВД, и предприятия с минимальными оборотами бизнеса (общая выручка не больше 2 млн. рублей в год). Законодательством определено 3 ставки: 20%, 10% и 0%. Чаще всего применяется 20% основная ставка. Пониженная 10% ставка распространяется на детские товары, учебники, продукты питания, отдельные категории медицинских товаров и деятельность по разведению племенных животных. Льготную ставку используют при реализации товаров и услуг, определенных статьей 164 НК РФ.

Как рассчитать НДС (20%) для юридических лиц на калькуляторе НДС

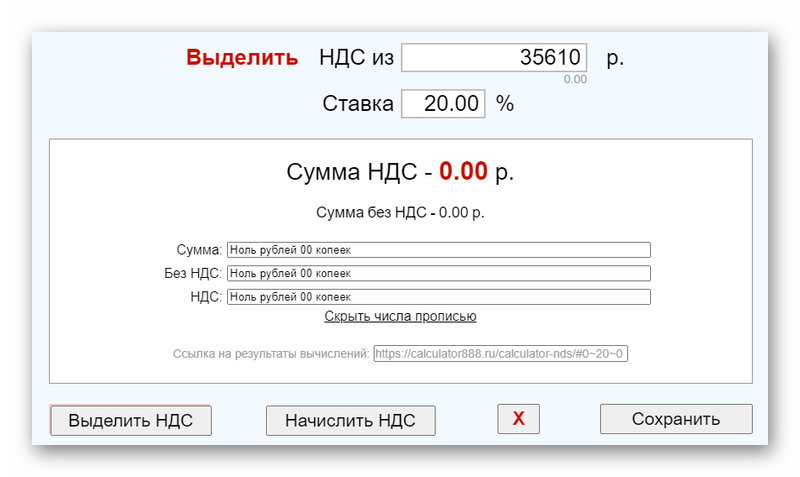

Вы представитель организации или индивидуальный предприниматель и хотите понять, как посчитать сумму с НДС, чтобы включить налог в итоговую цену товара, или узнать, как выделить НДС из суммы? Чтобы использовать онлайн НДС калькулятор, нужно выполнить единственное действие — ввести число в строку.

Справа появятся выделенный и начисленный налог, а также сумма продажи или покупки с учетом и без учета налога.

Так как некоторые товары облагаются по ставке 10%, то в строке «ставка налога» возможно изменение значения, калькулятор НДС формирует значение с учетом этой ставки.

В полях справа тут же появятся правильные итоговые цифры.

Формула расчета НДС

Для выделения НДС из суммы нужно Цену с НДС умножить на 20 и разделить на 120. Попробуем посчитать НДС, выделим НДС из 550: 550х18/120=83.90. НДС равен 83.90, сумма без НДС — 550-83.90 = 466.10.

Начислять НДС тоже не сложно. Необходимо Цену без НДС умножить на 0.20 (получаем сумму НДС) и к получившемуся результату прибавить Цену без НДС. Для примера начислим НДС на 550: 550х0.20+550=649. НДС равен 99.00, сумма с НДС 649.00..

Это интересно: ИФНС России № 31 по г, москве

Расчет НДС: формула расчета

Есть некоторые правила, как посчитать НДС. Для расчета нужно определить, как выделить НДС из суммы, каков будет показатель вычетов по налогу, какой размер сбора потребуется восстановить к оплате. Восстановлению подлежат показатели, принятые к вычету по операциям, которые отображены в НК РФ в статье 170.

Есть формула, по которой рассчитывается начисленный при реализации сбор. Так, для определения показателя нужно умножить облагаемую базу на применяемую ставку. Отчисления просто рассчитать для чайников – например, если база составляет 100 000, атариф 10%, то сбор составит 10 000.

Показатель к уплате рассчитывается, как выделенный платеж при реализации – входной сбор к вычету + восстановленный сбор при наличии. По общим правилам база устанавливается на наиболее раннюю из дат – на день оплаты или отгрузки.

Перед тем, как выделить НДС из суммы, следует установить, какой тариф может быть принят. Всего выделяют три варианта – 0, 10 и 20%. Нулевой процент применяется при продаже продукции, вывезенной на экспорт, а также товаров, помещенных под процедуру СТЗ, при организации международной перевозки.

Льготным начислением в 10% облагается продукция, имеющая социальное значение для населения. К ней относят ряд продовольственных товаров, детские изделия, печатные издания, некоторую медицинскую продукцию и т.д. В остальных ситуациях используется основной тариф в 20%. В случае получения авансового платежа и ситуациях, когда база устанавливается в особом порядке, используются тарифы 10/110, 20/120.

Как рассчитать НДС (20%) для ИП

Пользуйтесь тем же калькулятором НДС. Для ИП он рассчитывается так же, как и для организаций. В сроках уплаты тоже нет никакой разницы — налогоплательщики подают декларацию и платят в бюджет до 25-го числа месяца, идущего за отчетным кварталом.

Как посчитать НДС 20% от суммы (формула)

Формула расчета НДС поможет сделать это быстро и без проблем. Вот принцип, который используется в калькуляторе, чтобы осуществить вычисление НДС в случае, если налог включен в стоимость. Например, это необходимо, чтобы корректно поставить на учет основные средства или просто понять, сколько вы переплатили государству. Если понять принцип, то делать расчет можно и без помощи сервиса. Вдруг под рукой не окажется интернета?

Чтобы выделить НДС: разделите нужную величину на 1+20% (это 1,20), затем отнимите исходную сумму, умножьте на –1 и округлите до копеек в ближайшую сторону.

Разберем формулу на нашем примере: выделим сумму по ставке 20% из 120 рублей.

Начислить НДС на нужную сумму еще проще. Если величину дохода без НДС умножить на 0,20, получится сумма самого налога, а если умножить на 1,20 — стоимость товара с учетом налога.

Снова простейший пример: начисляем НДС 20% на 100 рублей.

Из истории возникновения НДС

В России НДС (Налог на Добавленную Стоимость) впервые был введен в 1992 году. Первоначально правила и порядок начисления НДС регулировались отдельным законом «О налоге на добавленную стоимость», позже НДС стал регулироваться 21 главой Налогового кодекса. Изначально ставка НДС доходила до 28%, но позже была снижена до 20%. Сейчас основная ставка НДС, действующая на территории России — 20%. Пониженная ставка НДС 10% действует на медицинские и детские товары, печатные издания, книжную продукцию.

Как упростить процедуру расчета

Юридические лица весь бухгалтерский учет, а также расчет пошлин, ведут с помощью специального компьютерного компонента «1С». Благодаря программе удобно систематизировать учет предприятия.

Когда считается сбор, получившееся число нужно записывать на бумагу или электронный носитель. Чтобы избежать лишней «писанины», лучше всего применять xls-файлы. «Эксель» позволяет задать нужные формулы, прописать порядок действий и создать таблицу, где все суммы будут рассчитываться автоматически.

Руководители предприятий, которые не приобрели продукт «1С» могут без труда проводить расчеты в xls. Файлы не только помогают точно находить искомые значения суммы НДС без использования калькулятора, но также автоматизирует учет.

Рассчитывать пошлину на добавленную стоимость – обязанность всех предприятий, ведущих деятельность по правилам основной системы налогообложения (ОСНО). Чтобы не допускать ошибок при самостоятельном расчете, необходимо использовать готовые формулы и внимательно проводить расчеты. Онлайн-калькуляторы значительно упрощают нахождение значений. Для автоматических расчетов, а также упорядочивания учета идеально подходит программа «1С» или xls-файлы.

Формулы и примеры расчета НДС

Общий порядок расчета, формулы, а также размер ставки детально регламентирован 21 главой НК РФ. Правительство Российской Федерации периодически вносит в нее поправки, поэтому будет не лишним регулярно проверять содержание главы. Помните — если изменения в налоговом законодательстве вступили в силу, ваше незнание новых поправок не станет смягчающим обстоятельством в суде.

Формула того, как высчитать НДС в 18%, бывает трех видов: от суммы, «в том числе» и сумма с НДС. Разберем каждый из них отдельно.

Как посчитать НДС от суммы — формула и примеры для 18 и 20 процентов

Правильно вычислить размер налога может сделать даже человек без специальной подготовки. Все, что потребуется — это умножить число без налога на размер ставки. Формула расчета НДС 18 процентов выглядит так:

Налог на добавленную стоимость = стоимость без налога * (Процент налоговой ставки / 100)

или

Налог = стоимость без налога * 0,18

Для новой ставки в размере 20% умножать число нужно на 0,2.

Если разбирать на примере:

- Стоимость товара, с которой взимается налог, у вас составляет 20 000 рублей. Чтобы посчитать итоговое отчисление в счет налога на добавленную стоимость, просто умножьте это число на 0,18 — и получится 3600 рублей.

- При новой 20-ти процентной ставке, которую Правительство РФ недавно анонсировало, формула немного меняется, и умножать число нужно на 0,2. В итоге при тех же 20 000 рублей руководителю компании нужно перечислить в налоговую службу 4000 рублей.

Как посчитать НДС «в том числе»

Сумма «в том числе» означает, что в стоимость товара уже заложен налог на добавленную стоимость в размере 10 или 18 процентов. Например, вам могут продать товар стоимостью 2000 рублей с уже оплаченным НДС, в такой ситуации задача — посчитать НДС в том числе.

Это производится по следующей формуле:

НДС = общая стоимость * налоговая ставка / (100 + Ставка налога)

Разбирая на примере: если нужно посчитать НДС от товара со стоимостью 2000 рублей (с уже включенным налогом 18%), то нужно: 2000 умножить на 18, а затем полученное число поделить на 118. Итого получится — 305,08 рублей.

Расчет суммы с НДС

В ситуациях, когда себестоимость товара значительно увеличилась (например, из-за резкого скачка курса валют или из-за инфляционного всплеска), бухгалтерам предприятий нужно посчитать сумму со включенным в нее налогом. Фактически это означает посчитать конечную стоимость товара для потребителя.

Почитать сумму с НДС просто. Сделать это можно по двум формулам:

Сумма со включенным в нее налогом = Сумма без НДС + НДС

или

Сумма с налогом = Сумма без НДС * 1,18 (в зависимости от ставки может быть также «1,1» и «1,2»)

Как выделить НДС 18 от суммы

Вычленение налогового обременения от общего числа нужно, как правило, в двух случаях:

- Для проверки бухгалтерского баланса и верности введенных данных;

- Для отслеживания, контроля и систематизации отчислений в налоговую службу.

Вычленить сумму налога можно, разделив общую сумму на 1 + налоговая ставка (то есть 1 + 0,18). Далее понадобится вычесть от полученного числа исходную сумму и умножить все на значение «-1». Вопреки распространенному мнению, после расчета ничего прибавлять не нужно — итоговая сумма и есть размер НДС, можно лишь округлить ее до копеек, если это вам необходимо.

Схематически формула выглядит так:

НДС 18 = ((общая сумма / (1 + 0,18)) — общая сумма)*-1

На примере:

- Всего у бухгалтера имеется 40 000 рублей, в которые уже включен НДС по ставке 18%. Нам нужно высчитать уплаченный государству налог. Для начала поделим 40 000 на 1 + 0,18 — получится 33898,30;

- Из этой суммы нужно вычесть 40 000 — получается значение «-6101,69»;

- Умножаем на «-1» и получаем значение «6101,69». Это и есть НДС, выделенный из общей суммы.

Как посчитать НДС с использованием онлайн калькуляторов

Когда нужно посчитать несколько цифр, достаточно воспользоваться обычным калькулятором. Но если необходимо посчитать много позиций и уточнить НДС, то удобнее пользоваться готовыми решениями. Для этого подойдут простые онлайн калькуляторы. Они работают по одному алгоритму, но некоторые, например, как этот https://calculator888.ru/calculator-nds, позволяют сразу получить данные об итоговой сумме с НДС, без налога или отдельно выделить только его.

Это удобно, когда ведется учет. Но также в бухгалтерии часто применяют средства Excel. В программе можно задать формулу с 20 процентами НДС и потом автоматически получать необходимую сумму. Есть и другие специализированные программы, которыми пользуются на предприятиях. Но дополнительно не лишним будет периодически проверять правильность вычислений. Так как в налоговой отчетности нужно учитывать каждую копейку, иначе могут возникнуть проблемы.

Как посчитать НДС?

Большинство субъектов предпринимательской деятельности, работающих на общей системе налогообложения, являются плательщиками налога на добавленную стоимость

Чтобы не возникло проблем с фискальными органами, очень важно четко понимать, как он рассчитывается. Если не разобраться с механизмом вычислений, то довольно легко оказаться в ситуации, когда совершенная сделка по продаже какой-либо продукции не принесет прибыли из-за того, что сотрудник, отвечающий за ценообразование, банально забыл о надбавке

Необходимо хорошо ориентироваться в том, как грамотно производить расчеты, чтобы устанавливать адекватные цены на реализуемые товары.

Таким образом, очень важно определиться: что у вас есть изначально и что вы хотите получить в результате вычислений? Разберем, как считать налог в разных случаях

Расчет НДС от суммы

Здесь, как правило, ни у кого не возникает проблем, потому что посчитать 18 или 10 процентов от суммы сможет даже школьник младших классов.

Расчет НДС в том числе

Высчитать НДС в том числе – это определить размер налога, уже заложенного в имеющуюся цифру. Например, говорят так: цена товара 1000 рублей, в том числе НДС. Для того чтобы рассчитать налог на добавленную стоимость в таком случае, нужно воспользоваться формулой.

Если требуется посчитать сумму без налога, то можно пойти двумя путями:

- Сумма без НДС = Сумма с НДС – НДС;

- Сумма без НДС = Сумма с НДС / 1,18.

Конечно, любая из формул приведет к одному и тому же результату, ориентироваться стоит лишь на то, как вам удобнее производить вычисления.

Расчет суммы с НДС

Зачем он обычно требуется и какую формулу применить? Представим, что есть цена без НДС, возникшая в результате увеличения себестоимости продукта на желаемую прибыль. Перед реализацией необходимо вычислить сумму с НДС, которая и будет конечной ценой для покупателя.

Сделать это можно несколькими способами, например по одной из двух формул:

- Сумма с НДС = Сумма без НДС + НДС;

- Сумма с НДС = Сумма без НДС * 1,18.

Кто обязан платить

Расчет делают все организации и предприниматели, которые реализуют товары , выполняют работы, оказывают услуги или ввозят заграничную продукцию через таможню.Обложению подлежат полученные авансы и бесплатные продукция или услуги.

Высчитать и заплатить НДС обязаны все экономические субъекты РФ, кроме:

- ИП и компаний, применяющих упрощенную систему налогообложения (УСН);

- хозсубъектов, перешедших на вмененку (ЕНВД);

- компаний, годовая выручка которых менее 2 млн руб.

ВАЖНО!

Чтобы получить освобождение и не платить НДС, организация обязана подать соответствующее заявление в ФНС.

Как посчитать НДС от суммы

Чтобы разобраться, как правильно выделить НДС из суммы, не надо обладать особыми знаниями или опытом работы в финансовой структуре. Можно понять механизм на самом простом примере.

Индивидуальный предприниматель купил у поставщика для своего магазина запчасть на машину за 1200 рублей. 200 рублей в этой сумме заложено в качестве обязательного сбора. Получается «чистая» стоимость товара составляет 1000 руб. Реализовать деталь владелец магазина планирует за 1500 рублей (стандартная наценка для этой категории продукции 25%). Но в розничную цену тоже необходимо заложить 20% ставку. Значит, ценник будет составлять 1800. При этом в бюджет предприниматель заплатит за вычетом уже заплаченной ставки поставщику: 1800 х 20% — 200 = 160.

Кроме того, законодательством предусмотрена в ряде случаев компенсация, так называемый налоговый вычет. В зависимости от вложений в бизнес (инвестиции в оборудование, открытие новых филиалов, выход на региональный уровень) и личных обстоятельств (покупка жилья в ипотеку, обучение детей, опекунство над родителями или инвалидами) каждый добросовестный плательщик может претендовать на возврат, уплаченных в бюджет средств. Причём это качается не только предпринимателей и юридических лиц, но и рядовых потребителей.

Формула расчета НДС

Для точного расчёта налога на добавленную стоимость применяются формулы, определенные законодательством. Для человека, далекого от бухгалтерии и ведения отчетности, заучивать их нет необходимости. Достаточно изучить принцип действия. Существует несколько формул для выделения сбора на добавленную стоимость:

Простой расчёт от определенной суммы: Х умножить на 20/100.

Цена продукции 15 000 рублей, из неё необходимо продавцу заплатить в бюджет 20%. 15 000 х 20/100 = 3 000. Именно столько будет составлять государственная наценка, которая станет частью общего финансового фонда страны.

Формула для определения общей суммы со сбором: Х + Х умноженное на 20/100

Например, партия из 10 комплектов нижнего белья стоит 60 000 рублей, с включенным взносом в бюджет. Чистая цена составляет 48 000 рублей. 12 000 рублей – налог. Несложные вычисления подтверждаются приведенной формулой: 48 000 + 60 000 х 20/100 = 60 000.

Формула для определения суммы без сбора: Х/Y х 100 на Х, где Х – чистая стоимость, Y – налог равный 20% (20/100).

Бюджет на закупку чая для специализированного магазина составил 150 000 рублей. Чтобы высчитать цену реализации продукции, необходимо подставить значения в формулу 150 000 / 120 х 100 = 125 000 или 150 000 / 1,2 = 125 000.

Каждый пользователь может начислить НДС на калькуляторе. Достаточно ввести исходные данные, чтобы за секунды получить основную информацию о платежах. Программа работает на актуальных формулах, разработанных ФНС. С помощью инструмента можно выделить или начислить налог на любую сумму. Алгоритм действий предельно прост:

- в верхнем поле ввести сумму товаров или услуг;

- ввести ставку налогообложения – 20% или 10%;

- выбрать действие – прибавить или вычесть 20% из суммы онлайн (выделить/начислить).

Выделить НДС прописью

Одним из преимуществ онлайн калькулятора налога на добавленную стоимость является вывод результата прописью. Это позволяет пользователю грамотно заполнить финансовые документы, в частности декларации для сдачи в ФНС. Ошибки в официальных отчётах, кассовых ордерах и другой документации недопустимы. Даже единичная опечатка может стать причиной отказа в принятии финансовой отчётности государственными органами. В свою очередь это повлечёт материальные убытки, в частности невозможно будет оформить налоговый вычет или подтвердить уплату сбора за уже приобретенный товар. Штраф – самое мягкое наказание за незначительные на первый взгляд ошибки.

Калькулятор помогает исключить даже вероятность негативного сотрудничества с госструктурами. Преимущества сервиса может оценить, как потребитель товаров и услуг, так и узкопрофильный специалист (менеджер, бухгалтер, аудитор, финансовый консультант). Программа существенно экономит ценное время, и позволяет лишний раз проверить знания в области российского налогообложения.

Формула расчета НДС

Выделение НДС

Возьмем изначальную сумму 10 000 руб. с процентной ставкой в 18%. Чтобы получить в итоге сумму без НДС, нужно проделать следующий расчет:

- возьмем коэффициент 1+НДС/100, получим: 1+18/100 = 1,18;

- считаем сумму без НДС: 10 000/1,18 = 8474,58;

- разница между изначальной и рассчитанной суммой будет составлять 1525,42. Она и будет выделенной суммой НДС.

Начисление НДС

Сейчас начислим НДС, изначальные данные такие же: 10 000 руб. и ставка 18%.

- коэффициент будет составлять 18/100 = 0,18;

- вычисляем размер НДС: 10 000×0,18 = 1 800;

- сумма с НДС будет составлять 11 800 = 10 000 + 1 800.

Обычно налогоплательщики быстро разбираются с тем, как посчитать НДС, и даже сами могут об этом не знать, что владеют данной информацией. В Интернете много онлайн-калькуляторов выделения и начисления НДС, они упростят процесс расчета.

Начисленный (исчисленный) НДС — сумма НДС, которые определяется (начисляется, исчисляется) с налоговой базы.

Определяем размер с НДС по базе

Вычесть НДС со знанием базы несложно. Применяются специальные Excel формулы. Сначала нужно выделить размер сбора – он может составлять 18%, 20 или 10. Показатель в 18 процентов, применяющийся ранее, не актуален с 2019 года.

Если прибавить размер сбора к исходным данным, можно получить итоговое значение. При наличии базы сначала нужно определить процентный показатель (10 или 20%), после сложить значения.

При выполнении расчетов по базе следует сделать два раздельных столбца, если значения облагаются разными налогами. Например, если ставка льготная и составляет 10% (применяется для социально значимых товаров, некоторых лекарств, сельхозпродуктов, детских и печатных изделий), то рассчитываться она будет по формуле с тарифом 10%, основная ставка составляет 20% и будет иметь другие значения при расчете.

Формула для НДС в экселе будет выглядеть так: данные обложения + база * 10%, либо база * 110%. Для расчета курсор ставится на нужную ячейку, после чего вписывается формула. Если показателей в таблице несколько, столбец растягивается.

В случае выявления ошибки в документе нужно в кратчайшие сроки сообщить об этом в фискальные органы. Тогда есть вероятность избежать санкций со стороны налоговой службы. При расчете вычетов нужно учитывать их долю, так как есть законодательно допустимые нормативы, при превышении которых возникает риск проверки со стороны ФНС.

Как рассчитать НДС (20%) для ИП

Индивидуальные предприниматели, которые проводят небольшое число операций за месяц, могут самостоятельно находить значения сборов в онлайн-калькуляторах, которые всегда покажут правильный результат.

Пользователь выбирает нужный режим – «Начислить» или «Выделить НДС». Выбранный режим и ставку сервис сохраняет в памяти устройства. Чтобы сбросить пользовательские настройки, необходимо нажать «X».

Калькулятор налогов показывает результаты в числовом и прописном виде. Всю истории. Операций можно сохранять нажатием соответствующей кнопки. Скопированную таблицу легко отправлять по электронной почте или мессенджеру.

Вы представитель организации или индивидуальный предприниматель и хотите понять, как посчитать сумму с НДС, чтобы включить налог в итоговую цену товара или услуги, или узнать, как выделить НДС из суммы? С помощью онлайн-инструмента сделать это чрезвычайно просто. Чтобы использовать онлайн НДС калькулятор, выполните единственное действие — введите число в строку.

Так как некоторые товары облагаются по ставке 10%, то в строке «ставка налога» разрешено изменение значения, калькулятор НДС формирует значение с учетом этой ставки.

В полях справа тут же появятся правильные итоговые цифры.

Для ИП он рассчитывается так же, как и для организаций. Пользуйтесь тем же калькулятором НДС. В сроках уплаты тоже нет никакой разницы — налогоплательщики подают декларацию и платят в бюджет до 25-го числа месяца, идущего за отчетным кварталом.

Чтобы выделить НДС: разделите нужную величину на 1 20% (это 1,20), затем отнимите исходную сумму, умножьте на –1 и округлите до копеек в ближайшую сторону.

Разберем формулу на нашем примере: выделим сумму по ставке 20% из 120 рублей.

Начислить НДС на нужную сумму еще проще. Если величину дохода без НДС умножить на 0,20, получится сумма самого налога, а если умножить на 1,20 — стоимость товара с учетом налога.

Что такое налоговый вычет

В формулу для расчета НДС данный показатель также включается. Есть некоторые проценты из суммы, установленные законами, которые безопасно принимать к возвращению.

Плательщики налога на ОСН имеют право вычесть НДС за налоговый период. Несмотря на наличие права на вычет по платежу, воспользоваться им можно только при соблюдении некоторых условий. Приобретенные объекты должны применяться в операциях, которые облагаются налогом, материальные ценности должны быть поставлены на учет, требуется наличие корректно оформленных счетов фактур, а также первичной документации.

Есть некоторые правила составления счета-фактуры – документ должен включать номер и дату, данные о поставщике и покупателе, отправителе груза, цены за единицу товара без добавленной стоимости, перечень продуктов, номер платежного документа приперечислении аванса, страну происхождения товаров, номер ГТД и т.д.

При невнесении взноса своевременно, а также при допущении ошибок во время заполнения декларации, есть риск перевода пени и штрафов. Размер санкций зависит от того, было ли совершено правонарушение умышленно или нет, каков размер задолженности. Если вычет превышает установленный норматив, может быть назначена выездная проверка налоговыми органами. В среднем допустимая доля вычета составляет 88%, но этот показатель различен в зависимости от областей.

В некоторых случаях фискальные органы могут отказать в возмещении вычетов – это связано с использованием лицом льгот – компании и ИП на УСН не могут заявлять вычет, также при выявлении сотрудничества с компаниями – однодневками, при низкой выручке орган может отказать в возврате.

Вычет НДС из суммы

Может потребоваться не только расчет стоимости товара или услуги вместе с суммой НДС, но и расчет НДС из суммы, в которую он уже включен. Для этого используется специальная формула выделения НДС.

Для того чтобы узнать размер налога, нужно из общей суммы вычесть показатель без отчисления. Есть другая, более сложная формула расчета НДС. Она выглядит так – показатель с налогом – показатель с налогом/1+применяемый тариф = значение с налогом (1 – 1/1+тариф).

Например, значение с включением сбора составляет 500 000. Ставка составляет 20%. Тогда получается следующее при подставлении данных в формулу – 500 000 * (1 – 1 / 1,20) = 83333,33. Таким будет размер платежа, соответственно, цена без НДС будет 500 000 – 83333,33 = 416 666, 66. Есть другой вариант расчета НДС от суммы. Формула: итоговая стоимость * размер ставки / 100+тариф, составляющий 10 или 20%.

Способ 2. Пользовательская функция

Поэтому в качестве ещё одного подхода к подсчету формулы, напишем пользовательскую функцию, которая объединяла бы все варианты расчета и автоматизировала расчеты, чтобы уменьшить вероятность ошибки, к примеру, при наборе формулы.

Как мы уже выяснили, расчет зависит от 3 параметров: исходной суммы (для которой будем производить расчет), размера ставки (18%, 10% или 0%) и типа расчета (выделение, вычитание или прибавление).

Поэтому в качестве аргументов функции и зададим указанные параметры.

Переходим в окно редактора Visual Basic (сочетание клавиш Alt + F11), добавляем новый модуль (через меню Insert -> Module) и затем копируем туда код нашей функции:

Функция для расчета НДС

Visual Basic

Public Function НДС(ByVal Amount As Double, Optional ByVal Rate As Double = 0.18, Optional ByVal TypeVAT As Integer = 0)

If TypeVAT = 0 Then

НДС = Amount * Rate

ElseIf TypeVAT = 1 Then

НДС = Amount / (1 + Rate) * Rate

ElseIf TypeVAT = 2 Then

НДС = Amount * (1 + Rate)

Else

НДС = Amount / (1 + Rate)

End If

End Function

|

1 |

PublicFunctionНДС(ByValAmount AsDouble,OptionalByValRate AsDouble=0.18,OptionalByValTypeVAT AsInteger=) IfTypeVAT=Then НДС=Amount*Rate ElseIfTypeVAT=1Then НДС=Amount(1+Rate)*Rate ElseIfTypeVAT=2Then НДС=Amount*(1+Rate) Else НДС=Amount(1+Rate) EndIf EndFunction |

Подробнее остановимся на аргументах функции:

- Amount (обязательный аргумент) — сумма, для которой рассчитывается налог;

- Rate (необязательный аргумент) — размер налоговой ставки (значение по умолчанию 18%);

- TypeVAT (необязательный аргумент) — тип расчета налога, 0 — выделение (вариант когда в переменной Amount НДС не учтен), 1 — выделение (вариант когда в переменной Amount НДС уже учтен), 2 — прибавление, любое другое число — вычитание (значение по умолчанию 0).

Пару слов о параметрах аргументов функции.

Параметр ByVal позволяет обратиться к переменной (в данном случае СУММА) по значению, т.е. после вызова функции значение переменной останется неизменным (даже если функция изменяет их значение).

Чтобы можно было пропускать какие-то переменные при вызове функции, мы добавляем параметр Optional перед именем переменной, что делает ее необязательной для применения.

Переходим к следующему шагу.

Функция написана, теперь нам осталось научиться ее применять. Вернемся в Excel и посчитаем налог для уже разобранных примеров.

Вызвать функцию мы можем либо напрямую набрав ее в строке формул, либо найти ее в категории Определенные пользователем через мастер функций:

В итоге получаем, что результаты расчета формулы и применения функции совпали, что и требовалось показать.

Теперь немного усложним задачу, и добавим в качестве изменяющегося параметра размер ставки (для примера возьмем размер ставок в различных странах):

Как вычесть НДС из общей суммы

Обратный расчет, когда известна итоговая стоимость товара или услуги и необходимо выделить из нее НДС. Как высчитать НДС 18%, который включен в стоимость товара? Для расчета применяется следующая формула: НДС = Итоговая стоимость х 18 /118 — 18% ставка. Или, если речь идет о льготной ставке налога: НДС = Итоговая стоимость х 10/110 — 10% ставка.

Пример 3

Пример № 3: ООО «Лагуна» должна оплатить счет, выставленный ИП за оказание определенных услуг. Итоговая сумма оплаты по счету составляет — 63 200 руб. К услугам, указанным в счете, применяется НДС по обычной ставке — 18%. Как рассчитать, сколько составляет НДС? Используем формулу: НДС = 63 200 х 18 / 118 = 9 640 руб. 68 коп. Рассчитанная сумма НДС указывается в декларации для налогового вычета.

Как выделить НДС 18 от суммы: формула

Чтобы вычислить налог, достаточно воспользоваться простой логикой. В сумму уже включен НДС, ставка которого составляет 18%. Значит прописанное в счете число – 118% от изначального. Чтобы найти величину налога, достаточно поделить исходное число на 118% и помножить на 18%. Аналогичным порядком рассуждений можно пользоваться и для ставки 10%.

Для тех, у кого нет времени на логические рассуждения, существует готовая формула выделения НДС. Она выглядит так:

Размер налога = Сумма с НДС* 18/ 118 или

Размер налога = Сумма с НДС* 10/ 110.

Подставляя значения, прописанные в счете, можно в два действия найти искомые суммы.

Попробуйте наш калькулятор НДС, позволяющий произвести эти расчеты.

Способ 1. Ручной ввод формул

Давайте подумаем какие вообще есть варианты подсчёта формулы налоговых отчислений.

У нас есть 3 варианта — мы можем либо отдельно рассчитать налог, либо добавить, либо вычесть.

В итоге, после выбора варианта подсчета, полученный результат можно вручную ввести в поле ввода с помощью формулы.

Рассмотрим каждый из трех вариантов более подробно.

Выделение НДС

Предположим, что у нас есть сумма S (без учета налога) и мы хотим выделить для нее величину налога на добавленную стоимость.

Для выделения налога нам нужно эту сумму умножить на налоговую ставку, т.е. S * 18%:

Рассмотрим еще один вариант, пусть в сумму S уже включен налог.

В этом случае, так как в начальной величине S содержится 18% ставка, поделив сумму на 118% и умножив на 18% мы получим выделенный налог на добавленную стоимость, т.е. (S / 118%) * 18%:

Прибавление НДС

Начальные условия те же самые, для суммы S рассчитаем полную сумму с учетом налога. Чтобы прибавить НДС необходимо к сумме (100%) добавить выделенный налог (18%), другими словами умножить ее на 118%, т.е. S * 118%:

Вычитание НДС

Начальные условия — нам известна сумма S, но с тем условием, что в ней уже учтен налог.

Так как итоговая сумма составляет 118% (как в примере выше), то чтобы вычесть НДС и получить сумму без учета налога, нам необходимо разделить ее на 118%, т.е. S / 118%:

Как видим у нас есть 3 варианта формулы расчета, в зависимости от того, что именно и как нужно посчитать.

Ошибки расчета НДС

Неверное исчисление НДС влечёт за собой наложение штрафных санкций на организацию. Но зачастую ошибочный расчёт всё же встречается:

| Ошибка | Комментарий |

| Авансовые платежи не включаются в налоговую базу | В соответствие со авансовые платежи подлежат исчислению НДС. |

| Принимается к учёту входной НДС при некорректно оформленном счёте-фактуре | Данная ошибка может вызвать подозрение и недоверие налоговых органов. Необходимо внимательно следить за входящими счетами-фактурами. |

| Отсутствует раздельный учёт | В случае, если организация отказывается вести раздельный учёт операций, облагаемых НДС и не облагаемых НДС, вычету НДС подлежать не будет. |

| Возмещение НДС за штраф или неустойку | Штраф или неустойка не являются товарами, работами, услугами, в связи с чем возмещение НДС производить нельзя. |