Сколько процентов составляет ндфл в 2020 — 2021 годах

Содержание:

- Как использовать калькулятор НДС

- Расчет налога на прибыль организаций

- Пример расчета НДС

- НДС от суммы

- Роль налога на добавленную стоимость в РФ

- Как рассчитать, какой НДС подлежит к уплате в бюджет

- Расчёт НДС, который ранее уже был включён в стоимость продукта

- Когда можно пользоваться прежней ставкой НДС

- Как рассчитать НДС 18% от суммы?

- Что такое правило 5 процентов по НДС и как его применять

- Особенности начисления

- Ставка, формулы, используемые для исчисления

- Как считать налог добавочной стоимости к уплате

- По каким формулам рассчитывают НДС

- Что такое НДС и в каких размерах он взимается?

- Формулы и порядок расчёта

- Что такое расчетная ставка

- Рекомендуем утвердить в учетной политике

- Формула для расчета

- Расчет суммы с НДС

Как использовать калькулятор НДС

Подобный расчет — самый ходовой в бизнесе, и госзакупки тут не исключение, редкий участник обходится без него. В одной из статей мы подробно рассказывали, как правильно учитывать эту налоговую выплату в 2020 году. Вычислить вручную по формулам — достаточно долгий процесс, который нередко сопряжен и с вычислительными ошибками. Самый простой и верный способ узнать, как выделить НДС из суммы, — это воспользоваться нашим онлайн-калькулятором. Пользоваться им очень просто. Для расчета потребуется знать два значения: сумма и ставка.

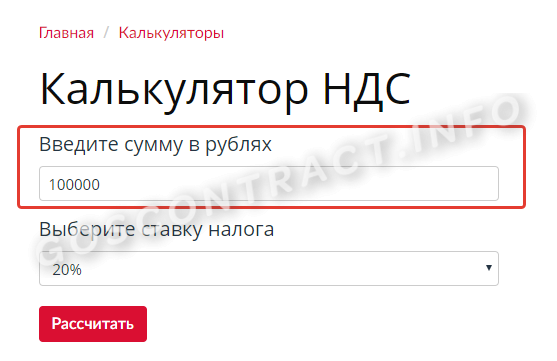

Шаг 1. Введите требуемую цифру в строку ввода.

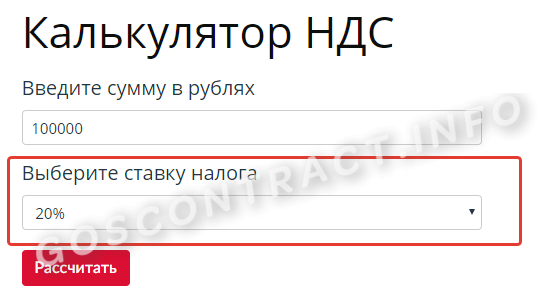

Шаг 2. Выберите нужную ставку. Например, вы озадачены вопросом, как рассчитать по 10%. Для этого достаточно поменять значение налога в строке показателя ставки на нужное значение. Требуемые итоги автоматически рассчитаются по 10%.

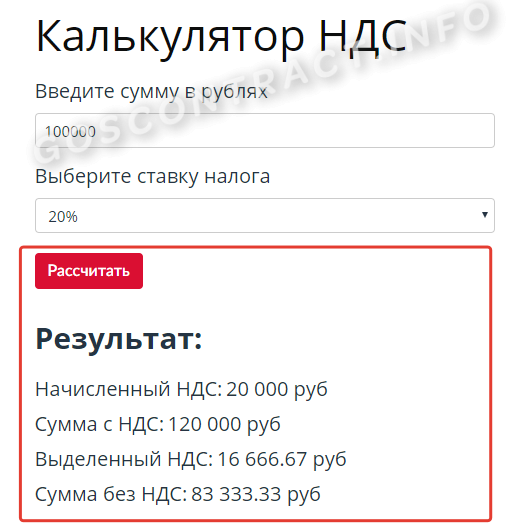

Шаг 3. Нажмите на кнопку «Рассчитать» онлайн-калькулятора расчета НДС. Под ней отобразятся результаты: начисленный, выделенный налог и итог с ним и без него.

Расчет налога на прибыль организаций

Налог на прибыль организаций рассчитывается по следующей форме:

Налоговая база

База налога на прибыль определяется как разница между доходами и расходами (прибыль). В случае если расходы превышают доходы, база признается равной нулю. И налог в бюджет не уплачивается.

Обратите внимание, прибыль определяется нарастающим итогом с начала года. Примечание: если прибыль облагается разными ставками, то налоговая база рассчитывается отдельно по каждой ставке

Примечание: если прибыль облагается разными ставками, то налоговая база рассчитывается отдельно по каждой ставке.

В случае если у организации имеется убыток, подлежащий переносу, он также уменьшает базу по налогу.

Налоговая ставка

Основная ставка – 20%. Налог, уплаченный по данной ставке, распределяется в бюджеты в следующих пропорциях:

- 3% – в федеральный бюджет.

- 17% – в бюджет субъекта РФ.

Специальные налоговые ставки

| Налоговая ставка | Вид дохода |

|---|---|

| 30% | Доходы от оборота ценных бумаг (кроме доходов по дивидендам), учитываемых на счетах депо, при нарушении процедуры представления информации налоговому агенту |

| 20% | Доходы иностранных организаций не относящиеся к деятельности через постоянное представительство (кроме доходов, поименованных в п.2,3,4 ст.284 НК РФ) |

| Доходы от деятельности по добыче углеводородного сырья в отношении организаций, отвечающих требованиям п.1 ст. 275.2 НК РФ | |

| 15% | Доходы в виде процентов по государственным и муниципальным ценным бумагам |

| Доходы иностранных организаций, полученные в виде дивидендов от российских компаний | |

| 13% | Доходы российских организаций в виде дивидендов от российских и иностранных компаний |

| Доходы от дивидендов, полученных по акциям, права на которые удостоверены депозитарными расписками | |

| 10% | Доходы иностранных организаций, не связанные с деятельностью в РФ через постоянное представительство, от использования, содержания или сдачи в аренду подвижных транспортных средств или контейнеров в связи с осуществлением международных перевозок |

| 9% | Доходы в виде процентов по муниципальным ценным бумагам, эмитированным на срок не менее трех лет до 1 января 2007 г., а также иные доходы, указанные в пп. 2 п. 4 ст. 284 НК РФ |

| 0% | Перечень организаций, имеющих право применять нулевую ставку поименован в ст. 284 НК РФ. |

Авансовые платежи

Авансовые платежи уплачиваются одним из трех способов:

- Каждый квартал с уплатой ежемесячных платежей.

- Каждый квартал без уплаты ежемесячных платежей.

- Ежемесячно по фактической прибыли.

Более подробно о порядке расчета, сроках и способах уплаты авансовых платежей.

Пример расчета налога на прибыль по итогам года

Налогооблагаемый доход ООО «Ромашка» за 2018 год составил 35 млн. руб.

Расходы, принимаемые в уменьшение доходов, составили 15 млн. руб.

База по налогу составит 20 млн. руб. (35 млн. руб. – 15 млн. руб.)

Ставка – 20 %.

Налог, рассчитанный по итогам 2018 года, будет равен 4 млн. руб. (20 млн. руб. х 20%).

Уплаченные за год авансовые платежи составили 3 млн. руб.

Налог к уплате в бюджет составит 1 млн. руб. (4млн. руб. – 3 млн. руб.), из них:

- 30 000 руб. в федеральный бюджет.

- 170 000 руб. в бюджет субъекта РФ.

Бесплатная консультация по налогам

Пример расчета НДС

Используя приведенные выше формулы, разберем, как правильно считать НДС (сверх суммы и в том числе), на примерах.

Пример 1

- Сначала определим стоимость партии без НДС (налоговую базу):

55 руб. × 100 000 шт. = 5 500 000 руб.

- Посчитаем НДС от суммы:

5 500 000 × 20/100 = 1 100 000 руб.

- Вычислим сумму с НДС:

5 500 000 + 1 100 000 = 6 600 000 руб.

- Или определить итоговую сумму можно сразу, без предварительного расчета налога:

5 500 000 × 1,20 = 6 600 000 руб.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

- стоимость без НДС — 5 500 000 руб.,

- НДС 20% — 1 100 000 руб.,

- итого с НДС — 6 600 000 руб.

Пример 2

По прайс-листу ООО «Икс» цена бордюрного камня с учетом НДС составляет 240 руб. за 1 шт. Покупатель заказал партию из 10 тыс. штук. Посчитаем НДС 20%.

- Сначала определим итоговую стоимость партии:

240 руб. × 10 000 шт. = 2 400 000 руб.

- Посчитаем НДС в том числе:

2 400 000 / 120 × 20 = 400 000 руб.

- Остается сумма без НДС:

2 400 000 – 400 000 = 2 000 000 руб.

Ее также можно найти без предварительного выделения налога:

2 400 000 / 1,20 = 2 000 000 руб.

Проверить правильность расчета можно, начислив НДС на полученную стоимость без налога:

2 000 000 × 20/100 = 400 000 руб.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

- стоимость без НДС — 2 000 000 руб.,

- НДС 20% — 400 000 руб.,

- итого с НДС — 2 400 000 руб.

О том, как отразить в декларации по НДС и в бухучете рассчитанную сумму НДС, смотрите в Готовом решении от КонсультантПлюс. Пробный доступ к К+ получите бесплатно.

НДС от суммы

Так как ставка в начале 2019 года была повышена, в расчётах применяется новая. Иначе использование прошедшей ставки будет считаться незаконным и инспекционный орган сочтёт это как занижение налоговой базы, что может привести к проверкам, штрафным санкциям и даже судебному разбирательству.

Итак, чтобы посчитать НДС 20 от суммы можно применить одну из этих формул:

- Стоимость товара без % * 20% – процентный метод.

- Стоимость продукта без % *20/100 – арифметический способ.

- Стоимость материала без % * 0,2 – долевой приём.

Все три варианта являются равнозначными, их можно применять дополнительно для собственной проверки. Главный принцип – умножение первоначальной цены какого-либо продукта без НДС, то есть себестоимость, на ставку, и на выбор есть несколько модификаций: 20%, 20/100, 0,2. Каждый для себя выберет то, что будет наиболее удобно и сможет вычислить НДС. Какое бы значение не было подставлено в схему, результат будет одинаковым.

Теперь рассмотрим ситуацию на конкретном примере.

Между компаниями «Металл» и «Мир изделий» заключён договор, в котором указана сумма за отгруженные заготовки без учёта НДС, она равняется 289 408 рублям. По предмету продажи видно, что он относится к основному критерию налогообложения и ставка составляет 20%. Специалист «Металл» при поступлении партии груза произвел расчёты, оформил и заполнил накладную, счёт-фактуру. Далее представлена формула расчёта 20%, по которой были выявлены налог на добавленную стоимость и цена с учетом этой надбавки:

Далее высчитывается стоимость всего груза с учётом налога, для этого прибавляем к общей сумме уже известный нам процент:

Для подтверждения правильности расчёта можно использовать другие модификации схемы, чтобы выявить конкретную стоимость процентной ставки:

Роль налога на добавленную стоимость в РФ

Налог на добавленную стоимость является косвенным налогом федерального значения и играет существенную роль в формировании бюджета Российской Федерации. Регулирует налог на добавленную стоимость Глава 21 Часть 2 Налогового Кодекса Российской Федерации.

Роль НДС в государстве достаточно высока. В настоящее время вся сумма налога уходит в Федеральный бюджет, что позволяет решать такие важные государственные задачи, как:

- возврат государственного долга;

- повышение пенсионных и социальных выплат гражданам Российской Федерации;

- реализацию ряда федеральных социальных программ и др.

Как рассчитать, какой НДС подлежит к уплате в бюджет

Согласно статье 164 Налогового Кодекса Российской Федерации, товары, реализуемые на внутреннем рынке, должны облагаться НДС. Все поступающие от налогового обременения деньги должны быть начислены на счета налоговой службы не позже момента истечения налогового периода.

Вы можете рассчитать конечный размер отчислений в налоговую службу, воспользовавшись формулами выше. Налоговую ставку для расчетов берите, исходя из статьи 164 НК РФ:

В соответствии с п

1, ставка в размере 0% актуальна для товаров, идущих на экспорт: нефтедобывающих, транспортирующих природный газ и нефтеперерабатывающих предприятий; международных транспортных услуг; для услуг по пригородной и дальней перевозке железнодорожными сообщениями; для товаров, имеющих важное значение для проводимых на территории РФ крупных международных мероприятий (Олимпиады, FIFA и т.д.);

В соответствии с п. 2, ставка 10% установлена для большинства продовольственных товаров (подробнее в пп

1), детских товаров, лекарственных изделий и медицинского оборудования, а также ставкой 10% облагается внутреннее воздушное сообщение (перелеты внутри страны);

В соответствии с п. 3, все остальные категории товаров облагаются налогом в размере 18%.

Расчёт НДС, который ранее уже был включён в стоимость продукта

Как уже было сказано, не во всех ситуациях применяется только одна формула, размещённая в предыдущих частях. Если в договоре прописаны конкретные параметры товара, а также условия, например, стоимость продукта с прибавлением процента, выделения НДС, или если между предприятиями практикуется предоплата в счётбудущих отгрузок, существует необходимость провести соответствующие расчёты и вписать корректировки в авансовый СФ, документацию при поставке.

Итак, формула, как рассчитать НДС 20 процентов от суммы, включающей налог, выглядит следующим образом:

- Цена товара с учетом процента20/120, или

- Цена продукта с %/1,202.

Как и в прошлом случае, эти схемы идентичны друг другу, то есть при проверке по обеим формулам результат будет одним и тем же. Не стоит забывать, что есть фактор ошибки, поэтому стоит всё внимательно и правильно рассчитать, узнать точные цифры и аккуратно вносить данные.

Приведём пример. Между предприятиями ООО «Берег» и ООО «Рыбак» был заключён контракт. В нем прописано, что в их систему включаются предоплаченные средства в размере 30% к общей сумме. Процентная ставка, по которой образуется налог, составляет 20%, так как продукция относится к этой группе товаров.

Для подробного ознакомления можно прочитать некоторые статьи НК РФ, где прописаны группы товаров, относящиеся к той или иной категории. Аванс был перечислен «Берегу» суммой 325 100 рублей. Сотрудник этого бренда произвёл расчёт НДС и оформил СФ на предоплату. Выглядит это следующим образом:

325 100*20/120= 54 183,33 руб. – получаем такую вычисленную плату, составляющую налог на добавленную стоимость.

Можно также использовать второй путь:

325 100/1,2*0,2=54 183,33 руб. Мы отчётливо видим, что результаты совпадают, значит, подсчёты оказались верными, и надбавка производится согласно теперь известному числу.

Когда можно пользоваться прежней ставкой НДС

Налоговая служба опубликовала перечень ситуаций, при которых применяется ставка НДС 18% (18/118). Если в организации возникают операции:

- по возврату авансового платежа, полученного в 2021 году;

- по необходимости зачесть аванс, полученный до окончания 2021 года;

- при возврате товара, продажа которого произошла до 31.12.2021 года и отразить в чеке коррекции НДС 18%.

Также фискальные службы отмечают, что указать ставку налога 18% можно (если возникает необходимость) и после того, как организация провела обновление программного обеспечения онлайн кассы.

Обоснование данных ситуаций приводится в письме ФНС России от 13.12.2021 № ЕД-4-20/24234@.

Как рассчитать НДС 18% от суммы?

В статье рассмотрим методы расчета НДС с помощью онлайн-калькулятора и формулы. Данный расчёт нужен в случаях, когда его нужно добавить в стоимость товара или услуги, а также для внесения полученных значений в налоговую декларацию.

Как посчитать (выделить, начислить) 18-10%% НДС — онлайн-калькулятор

Для расчёта суммы НДС 18% (или 10%) можно воспользоваться онлайн-калькулятором — инструментом автоматического расчёта по заданной сумме на странице сайта.

Самостоятельный расчёт НДС по формуле (пример)

Расчет НДС, который в обязательном порядке начисляется на все реализованные товары и предоставленные услуги, делается по следующей формуле:

НДС = БдН х СтН / 100, где:

- БдН — налогооблагаемая база;

- СтН — ставка налога для данной категории товаров или услуг.

Как рассчитать НДС от суммы: онлайн-калькулятор, формула расчета, примеры?

Пример 1

Пример № 1: ООО «Куб» оказало услуги клиенту и предоставляет ему счет к оплате. Стоимость оказанных услуг составляет 8 650 руб. Ставка НДС — 18%. Применив формулу, получаем: НДС = 8 650 х 18 / 100 = 1 557 руб. Следовательно, организация выставляет клиенту счет за оказанные услуги, в который включена стоимость услуг + НДС, рассчитанный на эту стоимость. В этом случае счет для клиента будет содержать:

- Наименование видов работ и их перечень.

- Раздел «Итого», где будет указана стоимость оказанных услуг — 8 650 руб.

- НДС — 18% и сумму этого налога — 1 557 руб.

- Раздел «Всего к оплате», состоящий из стоимости работ и НДС.

Итого к оплате = 8 650 + 1 557 = 10 207 руб. Именно эту сумму должен выплатить клиент организации.

Пример 2

Пример № 2: ООО «Интеграл» осуществило поставку детского питания на сумму 28 200 рублей. Данная категория товара в России относится к льготной категории и ставка НДС для нее составляет 10%. Используя вышеуказанную формулу, производим расчет: НДС = 28 200 х 10 /100 = 2 820 руб. Общая сумма, которую должен оплатить покупатель детского питания составляет: 28 200 + 2 820 = 31 020 руб.

Что такое правило 5 процентов по НДС и как его применять

Если организация, помимо операций, которые облагают НДС, выполняет операции, не подлежащие налогообложению (освобожденные от налогообложения), то организуйте их раздельный учет. Раздельный учет ведите по двум направлениям:

- по стоимости отгруженных товаров, работ, услуг, имущественные прав, облагаемых и не облагаемых налогом;

- по суммам входного НДС, включенного в стоимость товаров, приобретенных для выполнения облагаемых и не облагаемых НДС операций (раздельный учет входного НДС).

Не путайте понятия «раздельный учет» и «распределение входного НДС». Раздельный учет – это основа для распределения входного НДС. По данным раздельного учета бухгалтер определяет, какая сумма входного НДС относится к налогооблагаемым операциям, а какая – к операциям, освобожденным от налогообложения. Первую часть принимают к вычету, а вторую – включают в стоимость реализованных товаров или услуг или относят на расходы по правилам статьи 170 НК.

Лимит в 5 процентов по правилу о «пяти процентах» дает лишь право принимать к вычету весь входной НДС, не распределяя. Причем это право распространяется лишь на те покупки, которые организация одновременно использует в облагаемых и не облагаемых НДС операциях.Если организация приобрела имущество, которое изначально предназначено только для операций, освобожденных от налогообложения, правило «пяти процентов» не действует. Как применять правило 5 процентов по НДС в 2020 году >>>

Не распределять входной НДС можно только в одном случае. Это возможно, если за квартал доля расходов на приобретение, производство или реализацию товаров (работ, услуг, имущественных прав), реализация которых освобождена от НДС, не превышает 5 процентов. Тогда всю сумму входного НДС, предъявленную поставщиками в этом квартале, можно принять к вычету.

Если расходы на необлагаемые операции превышают 5 процентов, то НДС по смешанным покупкам можно принять к вычету только частично — пропорционально доле выручки от облагаемых операций в общей сумме выручки за квартал.

Отметим, что при расчете расходов на необлагаемые операции налоговики требуют учитывать не только прямые, но и косвенные расходы.

Пример: как распределить входной НДС по имуществу, предназначенному для освобожденных от налога операций

ООО «Альфа» в течение квартала приобрела товары, предназначенные: 1) для облагаемых и не облагаемых НДС операций. Стоимость товаров – 240 000 руб. (в том числе НДС – 40 000 руб.); 2) для операций, освобожденных от налогообложения. Стоимость товаров – 6000 руб. (в том числе НДС – 1000 руб.). За квартал «Альфа» реализовала: – товары, облагаемые НДС, – общей стоимостью 720 000 руб. (в т. ч. НДС – 120 000 руб.); – товары, освобожденные от НДС, – общей стоимостью 177 000 руб. Доля операций, освобожденных от налогообложения, за квартал равна: 177 000 руб.: (720 000 – 120 000 + 177 000) х 100% = 22,8 процента. Чтобы решить, нужно ли распределять входной НДС по первой группе товаров, бухгалтер «Альфы» рассчитал долю расходов на реализацию товаров, освобожденных от налогообложения, в общей сумме расходов. При этом он руководствовался методикой расчета, закрепленной в учетной политике. За квартал общая сумма прямых расходов, списанных на реализованную продукцию, составила 287 000 руб. Из них 280 000 руб. – на продукцию, облагаемую НДС, 7000 руб. – на продукцию, освобожденную от налогообложения. Сумма общехозяйственных расходов, списанных на реализованную продукцию, составила 130 000 руб. Бухгалтер распределил ее пропорционально прямым расходам по методике, утвержденной в учетной политике. Сумма общехозяйственных расходов, списанных на продукцию, облагаемую НДС, составила: 130 000 руб. х 280 000 руб. : 287 000 руб. = 126 829 руб. Сумма общехозяйственных расходов, списанных на продукцию, освобожденную от налогообложения, равна: 130 000 руб. х 7000 руб. : 287 000 руб. = 3171 руб. Общая сумма расходов на реализацию продукции составила 417 000 руб. (287 000 руб. + 130 000 руб.). Доля расходов на реализацию продукции, не облагаемой НДС, составила: (7000 руб. + 3171 руб.) : 417 000 руб. х 100% = 2,44%. Поскольку доля расходов по операциям, не облагаемым НДС, меньше 5 процентов, входной НДС по первой группе товаров (40 000 руб.) бухгалтер «Альфы» не распределяет, а полностью принимает к вычету. Входной НДС по второй группе товаров (1000 руб.) бухгалтер не распределяет, а полностью включает в стоимость товаров. Несмотря на то, что доля расходов по операциям, не облагаемым НДС, меньше 5 процентов.

Особенности начисления

Согласно законодательству, плательщиками НДС являются практически все предприятия, независимо от отраслевой деятельности, организационно-правовой формы, вида собственности, и размера уставного капитала.

Налоговые агенты не облагаются НДС, но при этом они обязаны удерживать и уплачивать все налоги (в том числе НДС) со своих партнеров и поставщиков. Налоговые агенты обязаны вести отчетность операционной деятельности и предоставлять документы в государственные органы налогового контроля.

Субъекты хозяйственной деятельности, которые не являются плательщиками НДС:

- Учреждения и предприниматели, которые уплачивают единый налог. Схема оформления ЕНВД для различных типов деятельности изложена в Налоговом кодексе (согласно внесенным изменениям и дополнениям в 2002 году). Если предпринимательская деятельность охватывает несколько различных отраслей производства, то ЕНВД для каждой отраслевой деятельности оформляется раздельно в индивидуальном порядке.

- Предприятия, перешедшие на упрощенную систему налогообложения.

- Сельскохозяйственные предприятия, перешедшие на Единый Сельскохозяйственный Налог.

Вышеперечисленные субъекты не ведут бухгалтерскую отчетность и налоговую документацию по уплате НДС. Обязательства по уплате НДС у субъектов, которые не являются плательщиками НДС возникают в случаях аренды государственного имущества, либо при покупке продукции или услуг у иностранных предприятий, не находящихся территориально в пределах России.

С целью упрощения схемы начисления налога, установлено, что объектом налогообложения является весь суммарный оборот, изготовляемого товара включающий издержки производства и реализации.

Размер оплаты налога определяется как разность между суммами налога вырученного от продажи и уже уплаченной ранее стоимости материалов, приобретенных у поставщика.

Объектами, которые облагаются НДС являются:

- Продажа товаров и услуг, включая предметы залога, а также правопередача на владение.

- Распространение на территории России товаров, осуществление работ и услуг для собственных потребностей, расходы, которые не исчисляются при расчете общей прибыли организации.

- Осуществление монтажных и строительных работ для потребителя.

- Ввоз продукции через таможенную границу России.

Не являются объектами обложения НДС следующие категории:

- Процедуры, связанные с обращением валюты (исключение — нумизматика).

- Процедуры по передаче капитала, основных средств и других нематериальных активов правопреемникам при изменении формы собственности.

- Процедуры передачи капитала, материальных и нематериальных активов некоммерческим предприятиям.

- Передача недвижимости, основных средств дорог, электросетей и подстанций для безвозмездной эксплуатации органам государства.

- Передача имущества приобретаемого с целью приватизации.

- Предоставление услуг и исполнение работы, касающейся органов системы государственного аппарата власти.

- Передача имущественных прав правопреемникам.

- Передача материальных средств некоммерческим организациям на развитие целевого капитала.

Снижение ставки НДС до 10% производится в следующих случаях:

- При продаже продовольственных товаров, входящих в приведенный список подпункта 1 п. 2 ст. 164 НК.

- При продаже специализированных детских товаров, предусмотренных в подпункте 2 п. 2 ст. 164 Налогового Кодекса.

- При продаже печатных изданий и книг, относящихся к сфере культуры и образования.

- При продаже медицинских изделий и товаров перечень которых предписан Налоговым кодексом.

- При продаже и передаче крупного рогатого скота и племенных животных (овцы, свиньи, лошади и т.д).

Ставка, формулы, используемые для исчисления

В соответствии со ст.163 НК РФ ставка налога НДС будет зависеть от той хозяйственной деятельности, которую ведёт организация:

| Ставка НДС | Хозяйственная деятельность |

| 0% | Продажи в пределах таможенной зоны, экспорт продукции, международные перевозки. |

| 10% | Продажа детских товаров, товаров медицинского назначения, некоторых продовольственных товаров, печатных изданий, племенных животных и птиц. |

| 18% | Вся хозяйственная деятельность, не упомянутая выше. |

Очень важно правильно определить налоговую ставку, дабы избежать проблем с налоговыми органами. Предпринимателям приходится иметь дело с двумя случаями расчёта НДС:

Предпринимателям приходится иметь дело с двумя случаями расчёта НДС:

- необходимо определить НДС от стоимости товаров, работ, услуг;

- необходимо выделить НДС из уже имеющейся итоговой суммы.

В случае, если необходимо НДС от стоимости товаров, работ, услуг, используются следующие формулы:

НДС 18%:

| НДС | = | Общая сумма | * | 0,18 |

НДС 10%:

| НДС | = | Общая сумма | * | 0,10 |

Например:

ООО «АБВ» реализует продукцию ИП Мохову М.М. на сумму 70000 рублей. НДС 18%. Размер НДС составит 70000 * 0,18 = 12600 рублей. Сумма к оплате составит 70000 + 12600 = 82600 рублей.

Итого:

Стоимость продукции – 70000 рублей. НДС 18% – 12600 рублей. К оплате – 82600 рублей.

В случае, если необходимо выделить НДС из уже имеющейся итоговой суммы рекомендуются к использованию следующие формулы:

выделение НДС 18%:

| НДС | = | Общая сумма | 118 | * | 18 |

выделение НДС 10%:

| НДС | = | Общая сумма | 110 | * | 10 |

выделение НДС 0% не производится.

Например:

Итого:

Сумма без НДС – 12712 рублей. НДС 18% – 2288 рублей. Общая сумма к оплате 15000 рублей.

Как считать налог добавочной стоимости к уплате

Для того, чтобы расчет НДС к уплате был правильным, необходимо знать две вещи. Это:

- база налогообложения;

- сумма налоговых вычетов.

Дело в том, что в бюджет платится разница между НДС, начисляемым бухгалтером, и налоговыми вычетами. Иногда получается даже так, что сумма вычетов даже превышает налог на добавочную стоимость.

Тогда предприятие имеет право потребовать компенсацию государства или же учесть полученную разницу в будущих платежах.

Для того, чтобы посчитать и выделить НДС из цены товара, к которой этот налог уже приплюсован, используют такую формулу – 100/118*18. Понятно, что число 18 означает здесь 18-процентную ставку налога.

То есть, примитивно говоря, вся сумма делится на 118 % (цена + налог), получается 1%, который умножается на 18.

По каким формулам рассчитывают НДС

Для расчета НДС применяются две формулы. Первая — для расчета налога на добавленную стоимость. Она выглядит так:

Начисление НДС = Х * 20 / 100, где Х — это цена товара без НДС

Допустим, производитель мебели произвел диваны и определил, что цена одной единицы товара — 20 000 рублей. Теперь ему надо рассчитать стоимость товара с НДС.

- 20 000 * 0,2 = 4 000 рублей — это сумма НДС, ее продавец прибавляет к стоимости товара без НДС;

- 20 000 + 4 000 = 24 000 рублей — по этой цене диван будет отправлен в магазин или конечному потребителю.

Вторая формула — это выделение НДС. Чтобы узнать, сколько в цене заложено НДС, нужно цену с НДС умножить на 20 и разделить на 120:

Выделение НДС = Y * 20 / 120, где Y — это цена товара с НДС

Вернемся к примеру с диванами. Магазин, получив диван от поставщика за 24 000 рублей, выставил его в продажу за 33 990. В эту цену уже входит налог на добавленную стоимость в размере 33 990 * 20 / 120, а именно — 5 665 рублей.

Таким образом, мебельный магазин сначала получил налоговый кредит, уплатив 4 000 рублей налогов мебельной фабрике, но потом получил от покупателя дивана 5 665 рублей налога, включенного в розничную цену. До 25 числа следующего месяца после отчетного магазин обязан перечислить в бюджет разницу между этими налогами, то есть 2 665 рублей.

В этом и заключается основная сложность учета НДС. Во-первых, нужно собрать все первичные документы с поставщика, затем получить все документы от покупателя, рассчитать уплаченный НДС, полученный, рассчитать стоимость налога. По сути, бизнес в этой ситуации является оператором по сбору налога для казны.

Что такое НДС и в каких размерах он взимается?

Государству для функционирования — содержания армии, поддержку дорог, больниц и т.д. — требуются денежные средства, из которых и формируется бюджет. Практически полностью бюджет пополняется за счет налоговых начислений. Так как функционирование государства попросту невозможно без бюджета, норма по выделению части прибыли в счет налога введена законодательно.

Порядок начислений, сроки и размер налога определен отдельным Налоговым Кодексом. Если налоговый орган получает от гражданина отказ начислять государству процент от дохода в счет налога, гражданина ожидает суд, по итогам которого ему могут вынести вердикт — от штрафа до уголовной ответственности.

Поэтому в 1992 году и было введено понятие «НДС». Эта аббревиатура расшифровывается как налог на добавленную стоимость. Добавленной стоимостью называют все то в цене товара, что превышает ее себестоимость (в соответствии с трактовкой «прибавочной стоимости» Карла Маркса). К примеру, если считать, что себестоимость производства за налоговый период составила 10 рублей, а продано товара было на 20 рублей, добавленная стоимость составит 10 рублей (нужно вычесть итоговую стоимость от себестоимости).

Согласно 164 статье Налогового Кодекса Российской Федерации, НДС реализуется по трем ставкам:

- 18% — основная для большинства видов товаров;

- 10% — уменьшенная налоговая ставка для жизненно важных или базовых продуктов (некоторые печатные издания, медицинское оборудование, необходимые для жизни продовольственные продукты, а также средства гигиены);

- 0% — ставка установлена для товаров, идущих на экспорт. Кроме того, не облагаются НДС почтовые марки, лицензии и прочие специфические товары, не требующие большого количества времени и денег на производство одной единицы продукции.

Формулы и порядок расчёта

Представитель бизнеса знает, что бухгалтерия – один из компонентов компании, без которого нельзя обойтись. Именно здесь происходят денежные операции, и именно поэтому денежные функции должен выполнять квалифицированный и знающий человек.

После внесения изменений в законодательство практически на большинство продукции, оказании платных услуг и выполнении работ действует налог на добавленную стоимость по ставке 20%. Соответственно, в формулах подставляется эта цифра.

Чтобы не возникало ошибок, стоит понимать, как прибавить НДС из суммы, как конкретно высчитывать сам процент, а также, как определить, в стоимость уже вошла надбавка или нет.

Распишем каждый из этих обстоятельств.

Что такое расчетная ставка

Начисление НДС осуществляется после применения конкретной ставки. Есть два варианта расчетных показателей – 10/110, 20/120. Помимо этих ставок, применяются основные – 0, 10, 20. Основной процент – 20%, используется почти во всех случаях реализации продукции, которая не относится к льготной категории товаров.

Расчетные ставки применяют при выделении отчислений во время получения средств, также в случае получения авансов по предстоящей поставке или передаче прав по имуществу. Актуален вопрос, как добавить НДС при заполнении счетов – фактур. Должна быть внесена разница между ценами с учетом сбора, размер налога, применяемая ставка, полная цена и стоимость продажи со сбором.

Рекомендуем утвердить в учетной политике

- учет доходов, не подлежащих налогообложению НДС, вести в программе (наименование) с применением аналитических характеристик по счетам 90.01 «Выручка» (для 1С8: справочники «Номенклатурные группы» и «Ставки НДС») и 91.01 «Прочие доходы»;

- вести раздельный учёт входящего НДС на счёте 19 «НДС по приобретённым ценностям» с использованием средств программы (наименование).

Включать в расчёт расходы, признанные для целей составления отчёта о финансовых результатах.

Значение «совокупные расходы» законодательством не урегулировано, следовательно, подлежит утверждению учётной политикой. Рекомендация определять указанные расходы на основании данных бухгалтерского учета дана в соответствии с письмом Минфина России от 29 мая 2014 г. № 03-07-11/25771.

Расходы, относящиеся как облагаемым, так и к необлагаемым операциям, распределять пропорционально (выбрать: расходам или доходам).

1.3. При приобретении основных средств или нематериальных активов, используемых для осуществления как облагаемых, так необлагаемых НДС операций, учёт входящего НДС вести в общем порядке.

ИЛИ

По используемым для осуществления как облагаемых, так и необлагаемых НДС операциям основным средствам и нематериальным активам, принимаемым к учету в первом или во втором месяце квартала, определять пропорцию исходя из стоимости отгруженных в соответствующем месяце товаров (выполненных работ, оказанных услуг), переданных имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости отгруженных за месяц товаров (выполненных работ, оказанных услуг), переданных имущественных прав (пп.1 п.4.1 ст.170 НК РФ).

Рекомендуем для налогоплательщиков исчисляющим ежемесячные авансовые платежи исходя из фактически полученной прибыли согласно п.2 ст.285 НК РФ.

1.4. Для крупных организаций, ведение учёта в которых формализовано, рекомендуем в учётной политике или приложении к ней составить и регулярно пересматривать перечень актуальных видов деятельности, а также расходов, «приносящих НДС» и понесённых при осуществлении как облагаемых, так и необлагаемых НДС операций.

Таблица 1. Примерный перечень необлагаемых НДС операций

| Вид операций | Основание | Вид дохода |

|---|---|---|

|

1 |

2 |

3 |

|

Продажа долей в уставном (складочном) капитале организаций, ценных бумаг |

пп.12 п.2 ст.149 НК РФ | Прочий |

| Продажа лома и отходов черных и цветных металлов | пп.25 п.2 ст.149 НК РФ |

Прочий |

| Передача товаров (выполнение работ, оказание услуг), передача имущественных прав безвозмездно в рамках благотворительной деятельности (**) | пп.12 п.3 ст.149 НК РФ | Для расчетов принимается сумма расхода,

Дт 91.02 Кт 10, 41, и пр. |

| Получение процентов по займам выданным (*) | пп.15 п.3 ст.149 НК РФ | Прочий |

| Продажа квартир | пп.22 п.3 ст.149 НК РФ | По обычным видам деятельности |

| Переуступка прав требования по займам в денежной форме и процентов по ним | пп.26 п.3 ст.149 НК РФ | Прочий |

|

Продажи, переведённые на уплату единого налога на вменённый доход (ЕНВД) |

ст. 346.26 НК РФ | По обычным видам деятельности |

(**) в соответствии с Федеральным законом «О благотворительной деятельности и благотворительных организациях», за исключением подакцизных товаров.

Не принимаются в расчеты по распределению НДС операции, доходы от которых не являются выручкой от реализации товаров (работ, услуг) (п.1 ст.39 НК РФ, письмо Минфина РФ от 17.03.2010 № 03-07-11/64):

- доходы, получение которых связано с участием в уставных капиталах других организаций (в т.ч. дивиденды);

- доходы в виде процентов по банковским депозитам и остаткам на банковских счетах;

- дисконты по векселям.

- для предприятий, осуществляющих производственную деятельность – в составе общехозяйственных расходов (сч.26.01 «Общехозяйственные расходы (по деятельности, не облагаемой ЕНВД)»);

- для организаций осуществляющих только торговые операции – в составе расходов на продажу (сч.44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность»).

Другой вариант группировки расходов, относящиеся одновременно к облагаемым и необлагаемым операциям – утверждение списка подразделений, деятельность которых направлена на осуществление как облагаемых, так и необлагаемых НДС операций (например, Таблица 2).

Таблица 2. Примеры подразделений, деятельность которых направлена на осуществление как облагаемых, так и необлагаемых НДС операций

| Наименование |

|---|

| Бухгалтерия |

| Юридический отдел |

| Прочие в соответствии с организационной структурой |

Формула для расчета

Инструкция, как правильно посчитать НДС, сводится к применению формул выделения и расчета налога на добавленную стоимость. Разберем различные случаи исчисления на конкретных примерах.

Пример 1.

Рассчитаем для ставки в 20%. Известную величину дохода обозначим С. Формула расчета НДС:

Если сумма дохода составит 100 000,00 рублей, то 100 000 × 18 / 100 = 18 000 рублей.

Пример 2.

Рассмотрим ситуацию, при которой итог уже содержит налог по ставке 10 или 20%. Здесь используется формула, как посчитать от суммы НДС 20 %:

При доходе в 100 000 рублей расчет такой: 100 000 × 1,20 = 120.

Для 10% считают по формуле:

Такая ставка называется расчетной и применяется в соответствии со ст. 164 НК РФ.

Пример 3.

Наконец, такая ситуация. Вам известен доход с налоговой выплатой и требуется получить значение без нее. Поможет формула начисления НДС:

Здесь Сн — итог с налогом, а М — коэффициент, для 20% он составляет 20 / 100.

Расчет суммы с НДС

Сумма с НДС рассчитывается с использованием несложной формулы. Порядок расчета устанавливается следующим образом – берется база, с которой взимается налог, значение умножается на размер тарифа. Если он нулевой, нет необходимости рассчитывать сбор.Пример расчета НДС – если база составляет 200 000, а ставка – 20%, то получается 200 000 * 20/100 = 40 000.

Популярен вопрос, как высчитать НДС с какого-либо значения. Например, есть определенный показатель, а нужно вычислить размер платежа с налогом. Для этого могут применяться две формулы. В первом случае к базе (S) прибавить произведение показателя на ставку, деленное на 100. Также можно использовать формулу S * (1 + ставка/100). Если база составляет 10 000, применяется 20%, то расчет будет 10 000 * 1,20 = 12 000.