Скачать бланк декларации 3-ндфл за 2020 год

Содержание:

- Декларация для получения налогового вычета

- Сдать через кабинет Госуслуги

- Налоговая декларация при покупке квартиры

- Пример 1. Заполнение налоговой декларации 3-НДФЛ (общий случай)

- Определения

- Как правильно заполнить декларацию?

- Зачем оформлять сертификат?

- Полный перечень лиц, обязанных подавать налоговую декларацию

- Способы сдачи декларации 3-НДФЛ

Декларация для получения налогового вычета

Согласно законодательству Российской Федерации, налогоплательщики, которые приобрели недвижимость или участвуют в строительстве, имеют право на налоговый вычет. Также учитываются суммы, предназначенные для погашения займов, полученных от финансовых структур РФ,

Процедура получения налогового вычета

ШАГ №1. В налоговой инспекции необходимо взять соответствующие бланки.

ШАГ №2. Подготавливаются все документы на соответствующий объект недвижимости:

- свидетельство о праве собственности;

- договор купли-продажи;

- акт приемки-передачи;

- платежные документы;

- документы, подтверждающие затраты;

- справка о доходах 2-НДФЛ;

- заранее оформленная сберегательная книжка, на которую будут производиться вычеты.

ШАГ №3. Заполнение декларации (КНД 115020):

- титульный лист;

- раздел 6: «Сумма налога, которая подлежит уплате в бюджет или возврату»;

- раздел 5: «Расчет итоговой суммы»;

- раздел 1: «Расчет налоговой базы по ставке 13%»;

- Приложение А: «Доходы в РФ, облагаемые по ставке 13%»;

- Приложение К: «Расчет стандартных и социальных вычетов»;

- Приложение Л: «Расчет имущественного вычета».

В случае необходимости дополнительно заполняются приложения «Г», «Ж»: доходы от продажи собственности, материальная помощь от работодателей, подарки, призы.

4. Следующий шаг – заявление на имя руководства МИФИНС Российской Федерации в вашем регионе, в котором излагается просьба о предоставлении налогового вычета.

5. Специалисты налоговой администрации проводят соответствующее рассмотрение и проверку. В случае положительного решения, налогоплательщика уведомляют в установленном порядке. Денежные суммы поступают на предоставленную заранее сберегательную книжку.

Необходимо учитывать, что для продления процедуры вычета в ГНИ ежегодно предоставляется налоговая декларация: возврат подоходного налога.

Сдать через кабинет Госуслуги

Налоговую декларацию 3-НДФЛ можно отправить через Портал государственных услуг (Госуслуги).

Из Личного кабинета есть возможность заполнить форму онлайн и прикрепить все подтверждающие документы.

Или заполнить в программе «Налогоплательщик ЮЛ», предварительно скачав ее на сайте Госуслуг. Документы по расходам загружаются в программу и формируется файл для выгрузки на портал Госуслуг. Файл переименовывать нельзя иначе возникнут ошибку при загрузке и отправки декларации.

Отправка 3-НДФЛ с портала Госуслуги происходит с помощью усиленной квалифицированной электронной подписи. При отсутствии такой подписи отправить декларацию не получится. Но можно распечатать заполненный документ и подать лично в налоговую инспекцию.

Усиленную квалифицированную подпись можно получить только через аккредитованный удостоверяющий центр.

Актуальный список аккредитованных центров можно посмотреть на официальном сайте Министерства цифрового развития, связи и массовых коммуникаций Российской Федерации. Вы можете выбрать наиболее удобный центр, скачав файл с перечнем организаций или найти ближайший по карте.

Электронная подпись записывается на отдельный носитель и представляет собой зашифрованные персональные данные физического лица, защищенные и надежные. Дополнительно, для ЭЦП необходимо установить программное обеспечение КриптоПро на компьютер, с которого будет осуществляться подписание и отправка декларации.

Срок действия квалифицированной подписи составляет один год. По истечение периода, необходимо перевыпустить новую ЭЦП.

Налоговая декларация при покупке квартиры

Жилье может покупаться как одномоментно, так и посредством кредитования финансовыми структурами. В таких случаях заключается договор: кредитный и ипотечный.

Налоговая декларация по ипотеке содержит следующие данные:

- паспорт и ИНН владельца,

- справка 2-НДФЛ о доходах, в том числе заработной плате,

- договор купли-продажи квартиры,

- свидетельство для недвижимости на вторичном рынке,

- договор долевого участия,

- акт приемки от застройщика для недвижимости в новостройке,

- расписка продавца или документ, подтверждающий оплату.

Налоговая инспекция оформляет налоговые вычеты согласно следующим документам: платежки, подтверждающие оплату расходов, включая квитанции к приходным ордерам; расписка продавца; выписки из банка о погашения ипотечного кредита; акты закупки материалов и товарные чеки; кредитный договор.

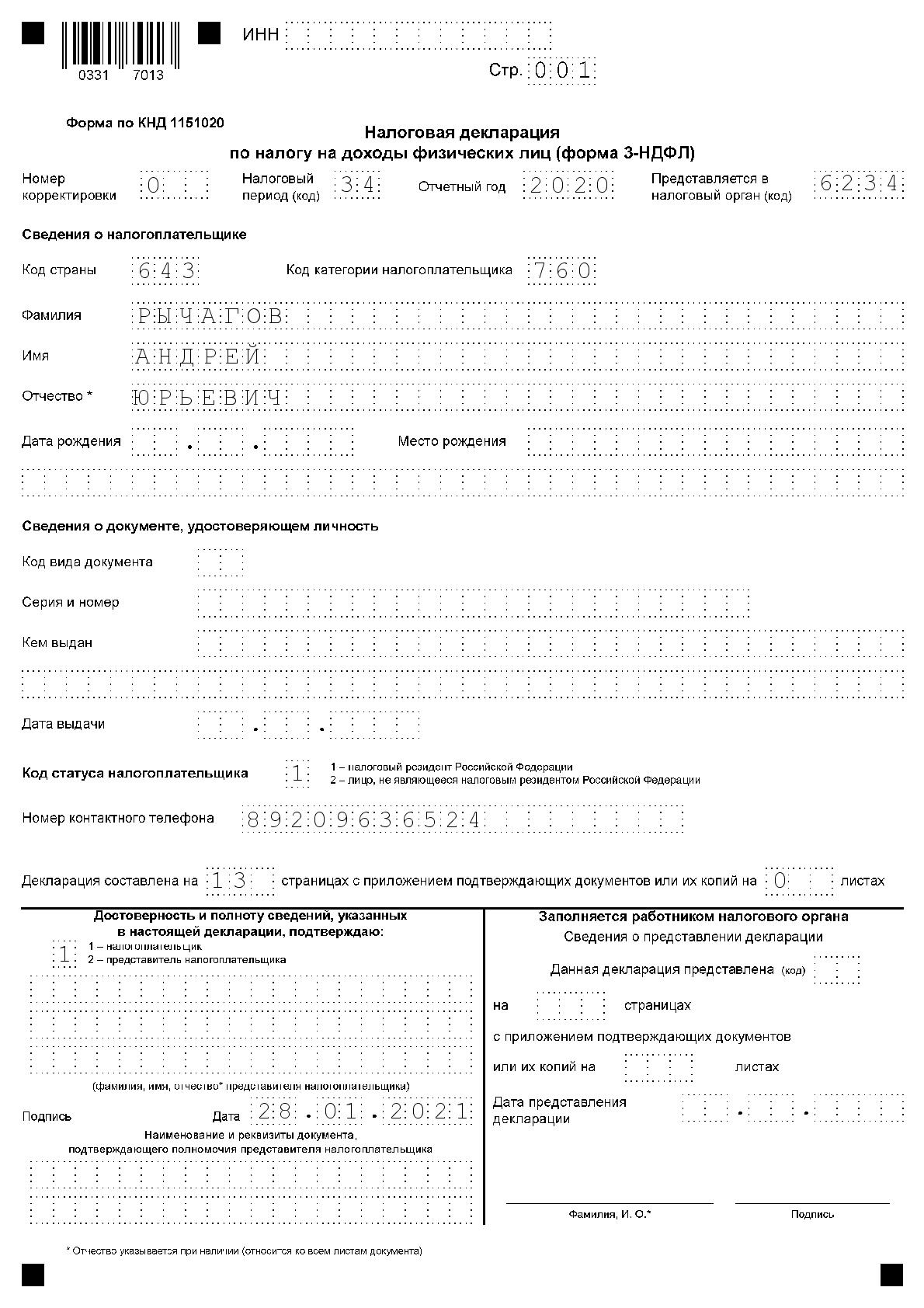

Пример 1. Заполнение налоговой декларации 3-НДФЛ (общий случай)

Условия примера:

Рычагов Андрей Юрьевич является налоговым резидентом РФ.

В 2020 году им были получены следующие доходы:

а) от работодателя АО «Сантра»:

– 900 тыс. руб. – выплаты, связанные с исполнением обязанностей по трудовому договору (заработная плата, отпускные и т.п.) за 2020 год;

– 4 тыс. руб. – денежный подарок к празднику, связанному с юбилеем компании;

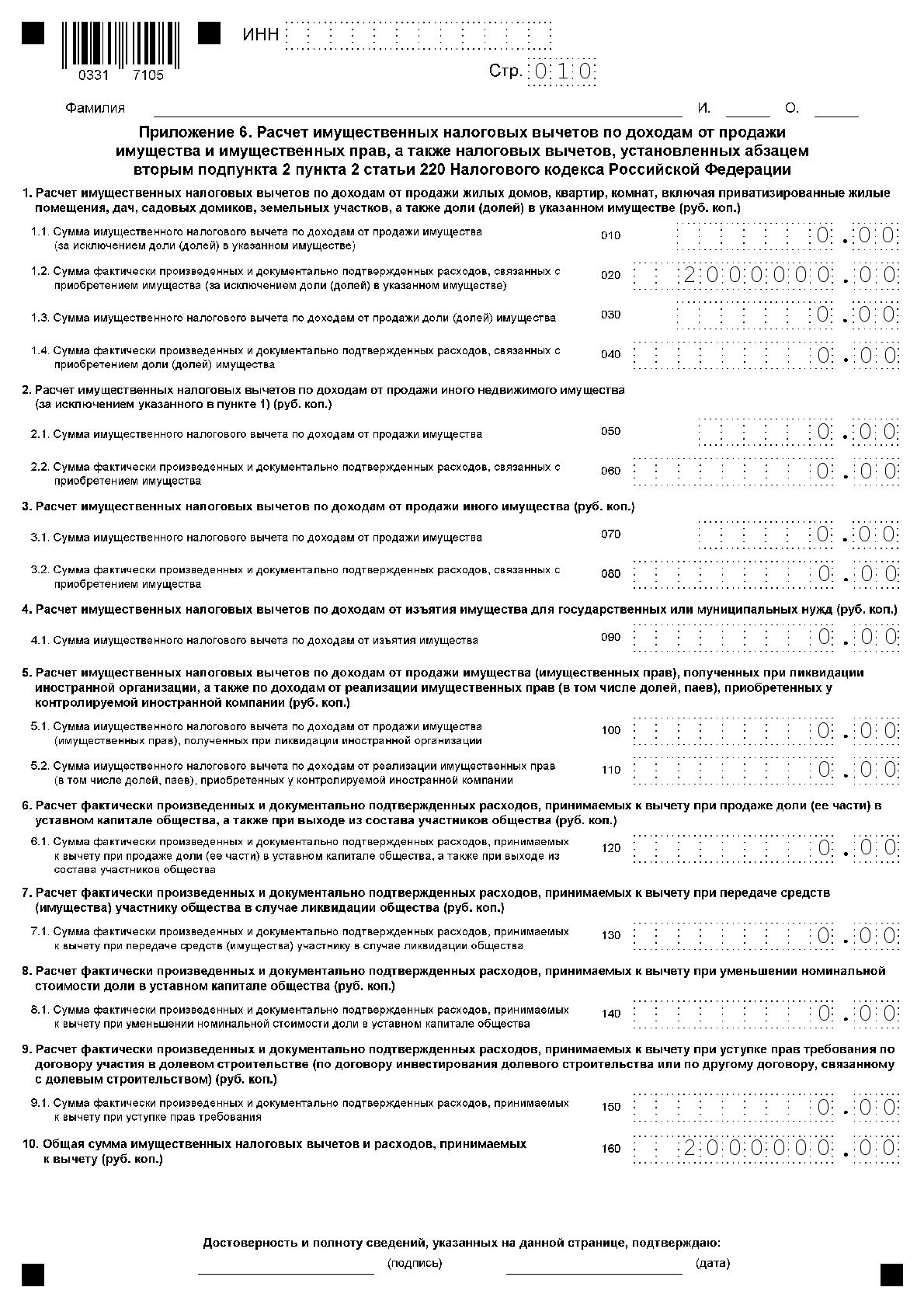

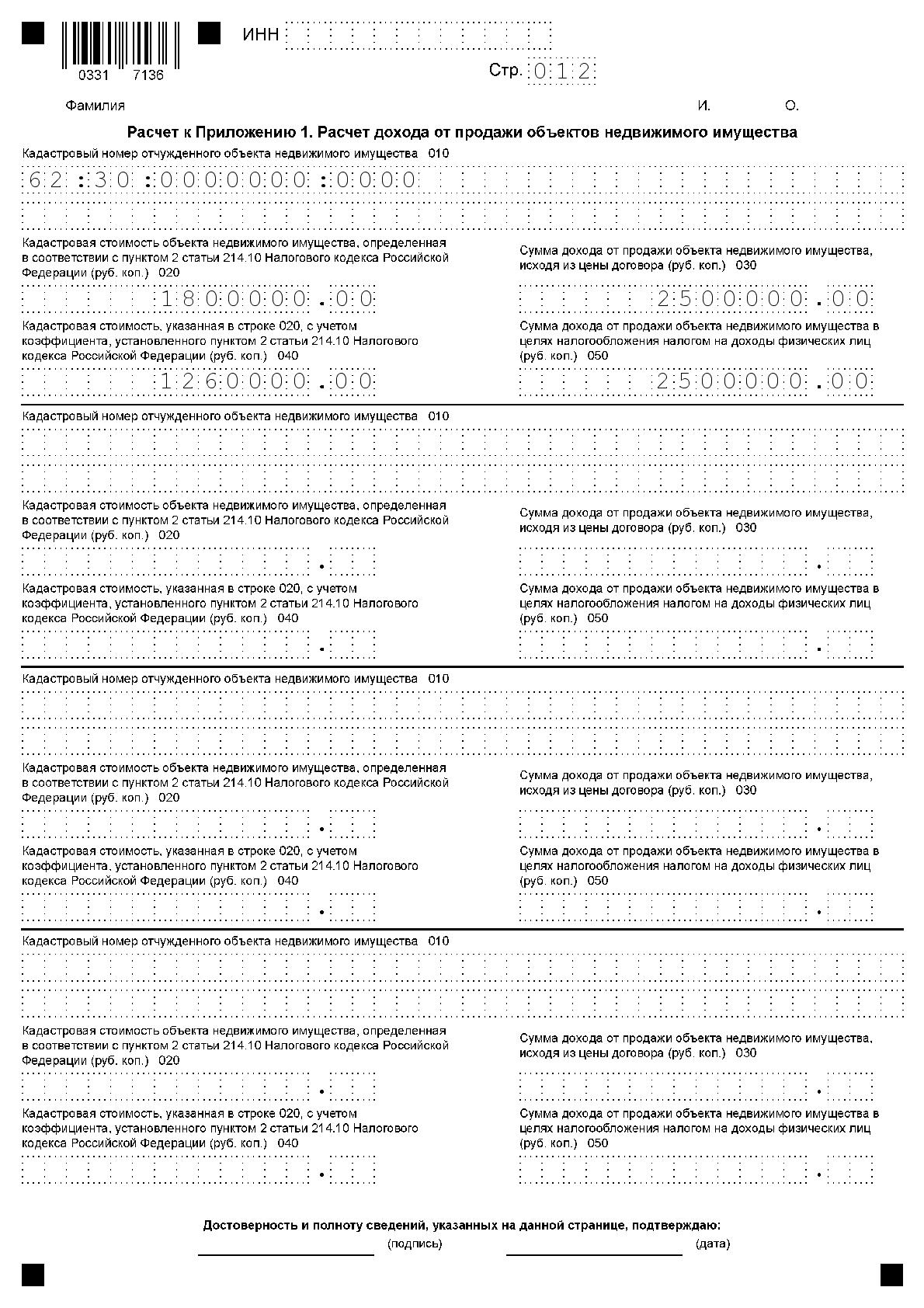

б) от продажи квартиры Комарову Михаилу Алексеевичу — 2,5 млн руб. (проданная квартира была куплена в 2018 году за 2 млн руб.). На 1 января 2020 года ее кадастровая стоимость составила 1,8 млн. руб.;

в) за подготовку авторских материалов (статьи в журнал) для АО «Газета» – 20 тыс. руб. (документов, подтверждающих несение каких-либо затрат, связанных с этой деятельностью, Андрей Юрьевич не имеет);

г) от деятельности в качестве артиста за границей (в Германии) – 5 тыс. евро (доход получен 19.10.2020, подоходный налог по законодательству ФРГ (14%) уплачен 21 октября 2020 года).

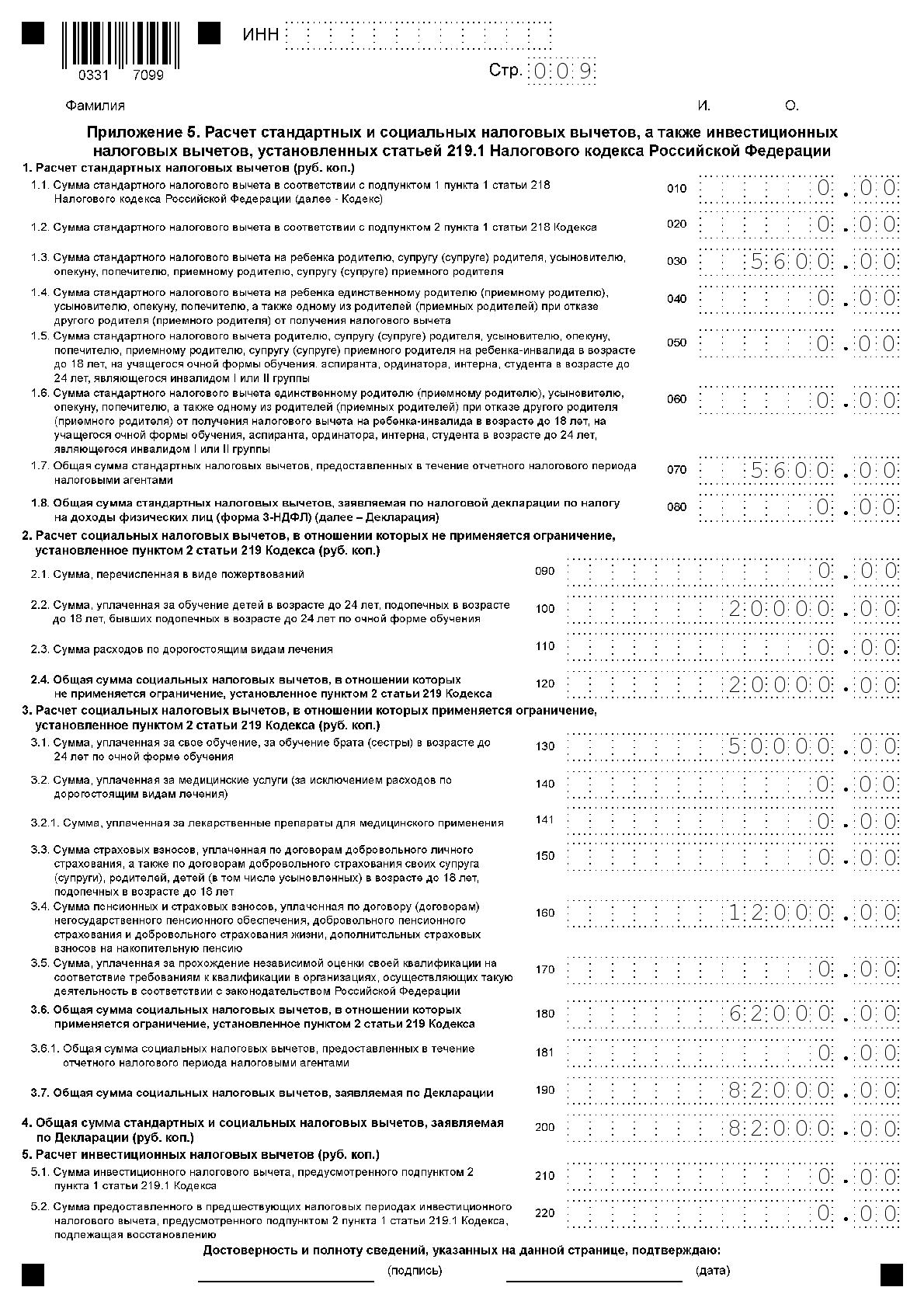

Андрей Юрьевич имеет дочь 2014 г.р., в 2020 году ему предоставлялся стандартный налоговый вычет на ребенка в размере 1,4 тыс. руб. в течение четырех месяцев. Всего за 2020 год стандартный вычет предоставлен в сумме 5,6 тыс. руб.

Кроме того, в 2020 году Андрей Юрьевич оплатил обучение дочери в учебном центре дополнительного образования (имеет лицензию на осуществление образовательной деятельности) в размере 20 тыс. руб., а также свое обучение на курсах вождения в размере 50 тыс. руб.

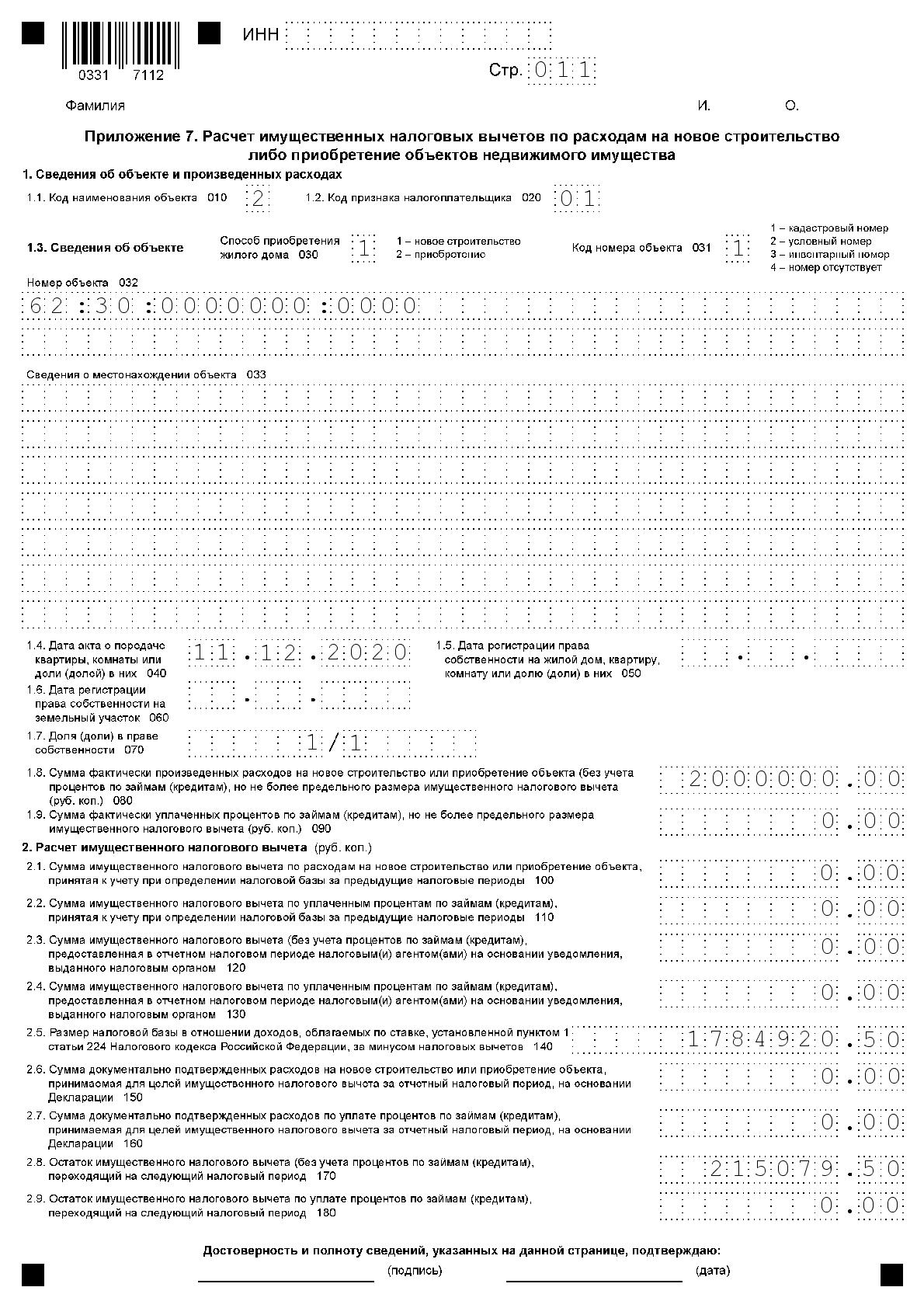

Также 11 декабря 2020 года Андрей Юрьевич получил акт приема-передачи на квартиру, построенную на основании договора участия в долевом строительстве. Общая сумма расходов по данному договору составила 3 млн руб. Правом применения налогового вычета на покупку жилья Андрей Юрьевич ранее никогда не пользовался.

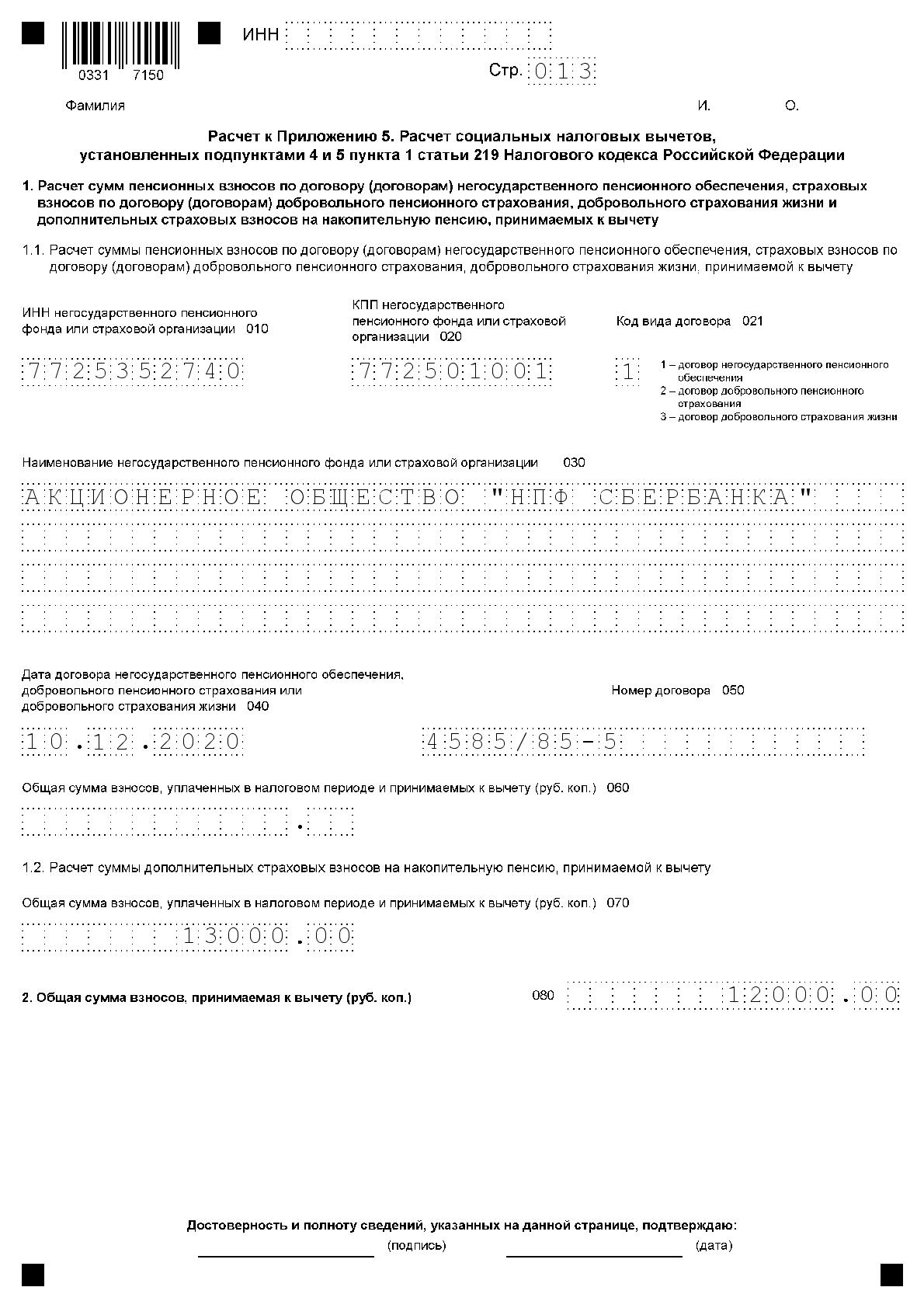

10 декабря 2020 года Андрей Юрьевич заключил договор негосударственного пенсионного обеспечения с АО «НПФ СБЕРБАНКА», общая сумма взносов, уплаченных в 2020 году по данному договору, составила 12 тыс. руб.

Образец заполнения формы 3-НДФЛ:

Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ)

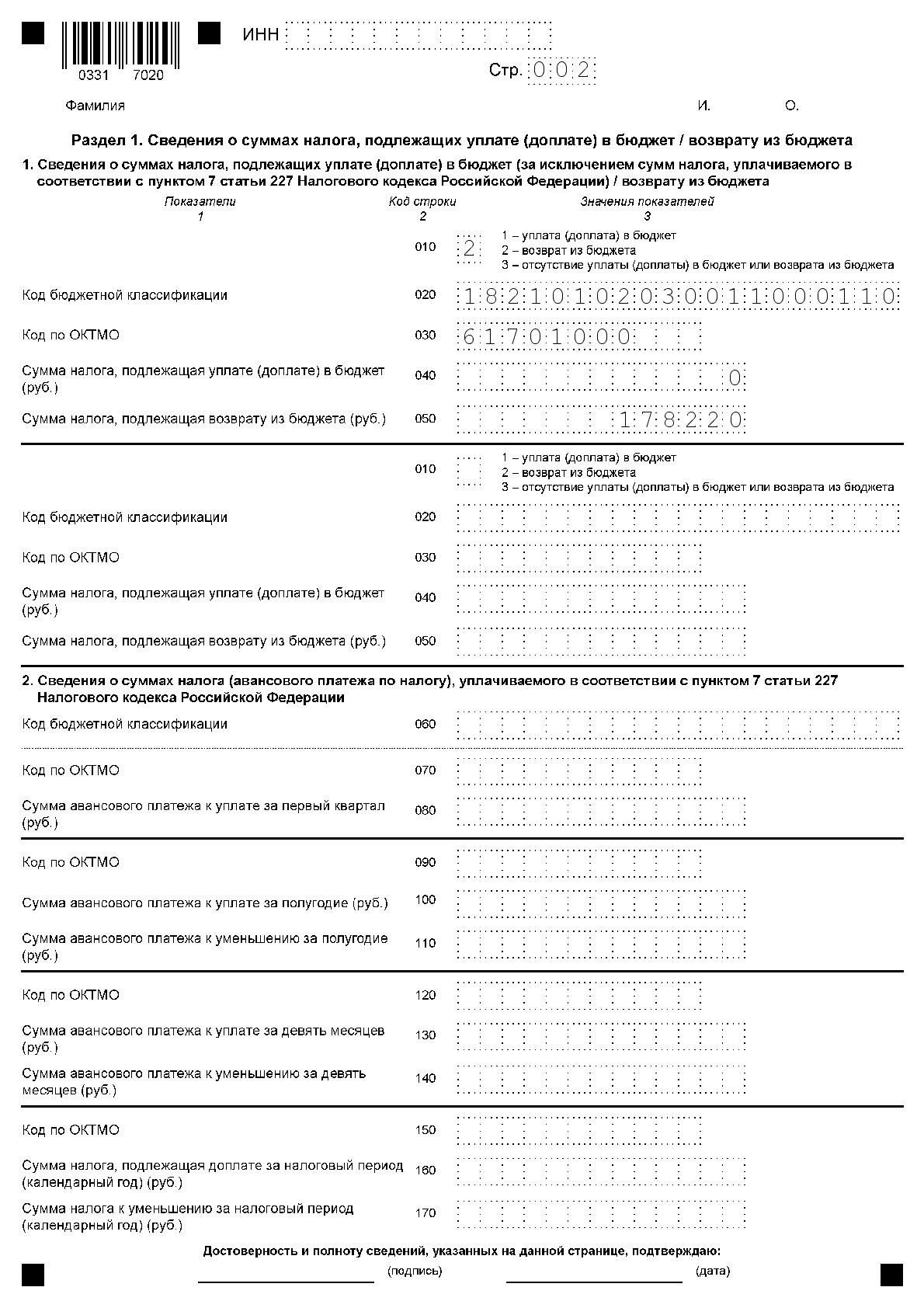

Раздел 1. Сведения о суммах налога, подлежащих уплате (доплате) в бюджет / возврату из бюджета

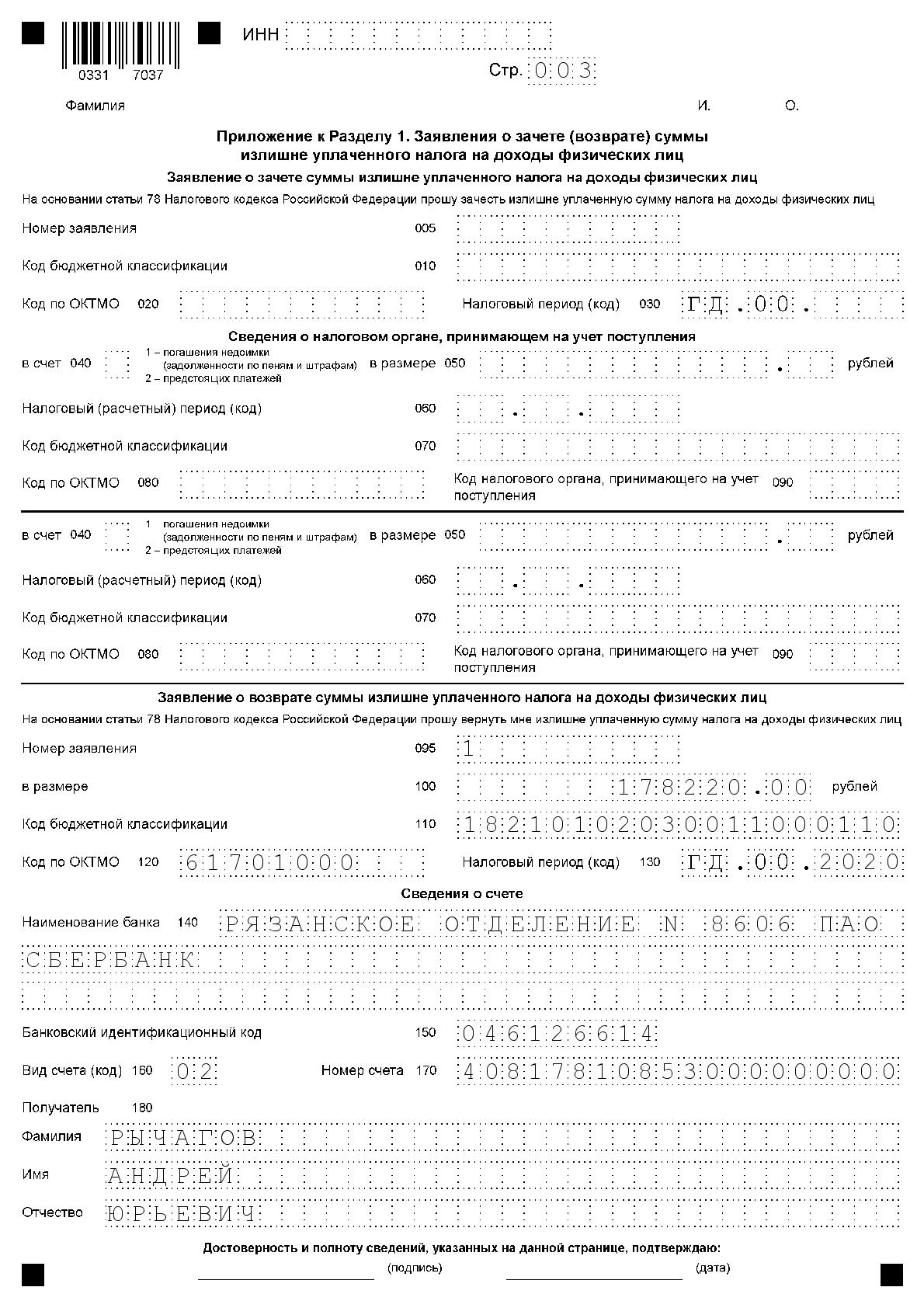

Приложение к Разделу 1. Заявление о зачете (возврате) суммы излишние уплаченного налога на доходы физических лиц

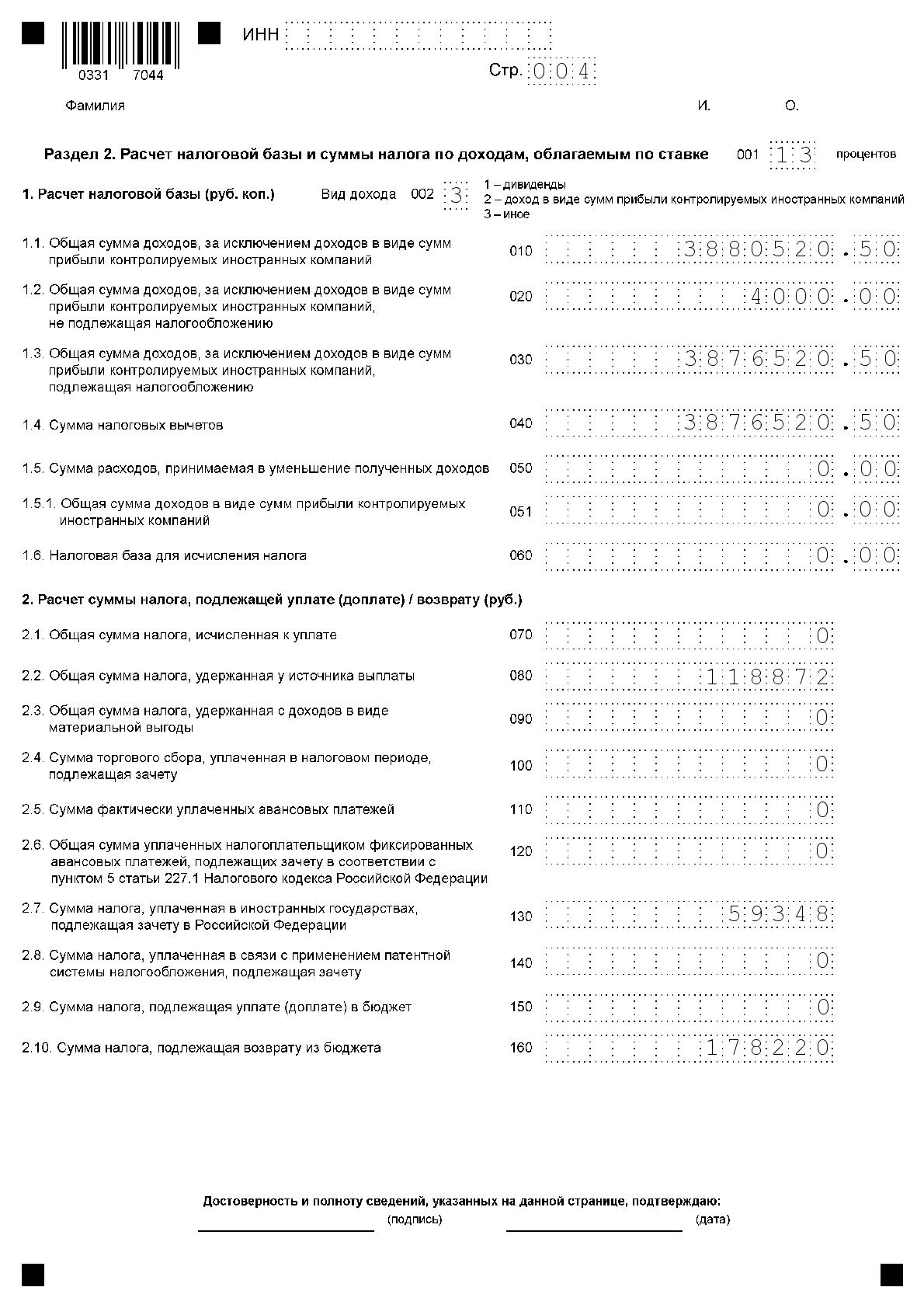

Раздел 2. Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке

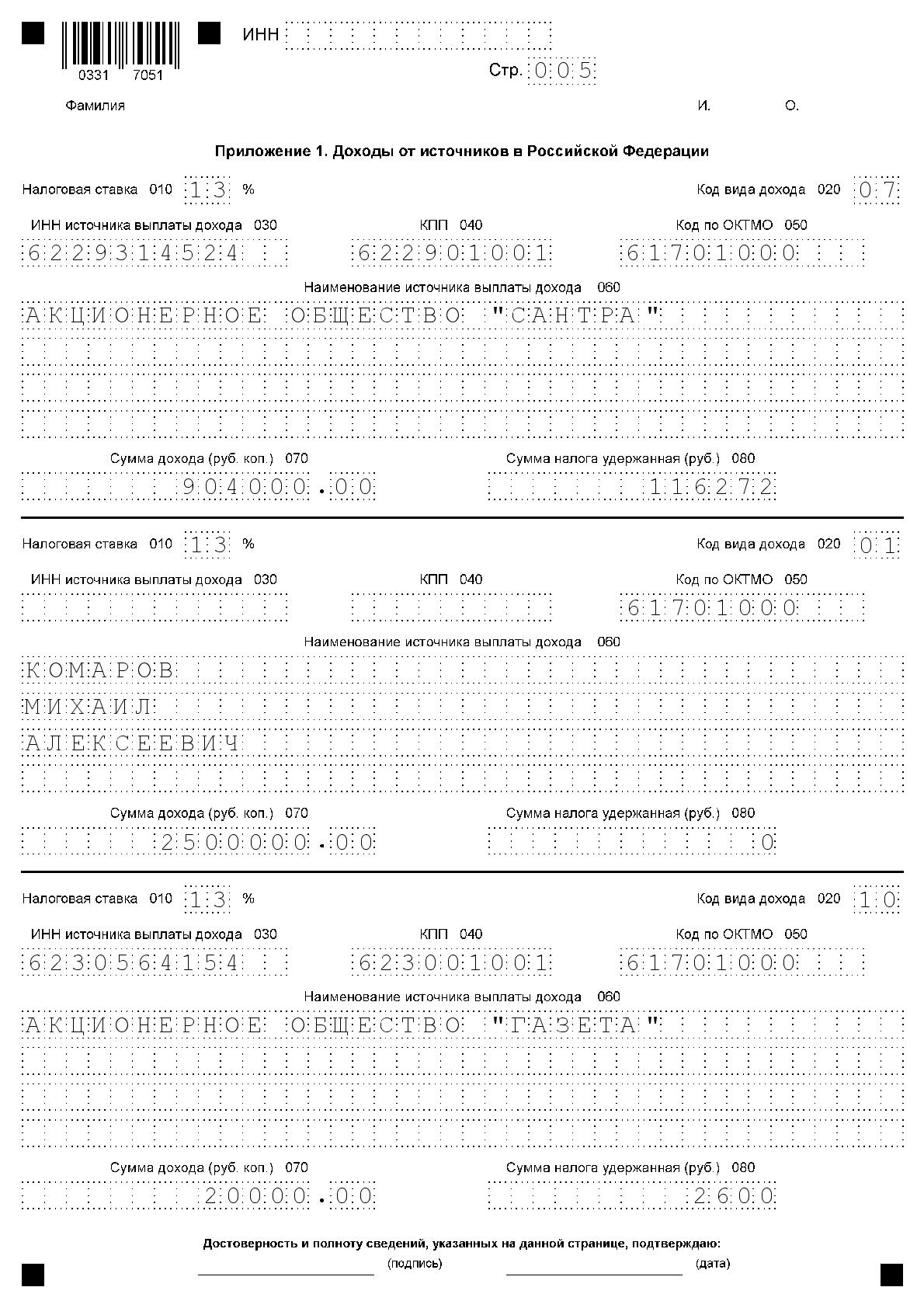

Приложение 1. доходы от источников в Российской Федерации

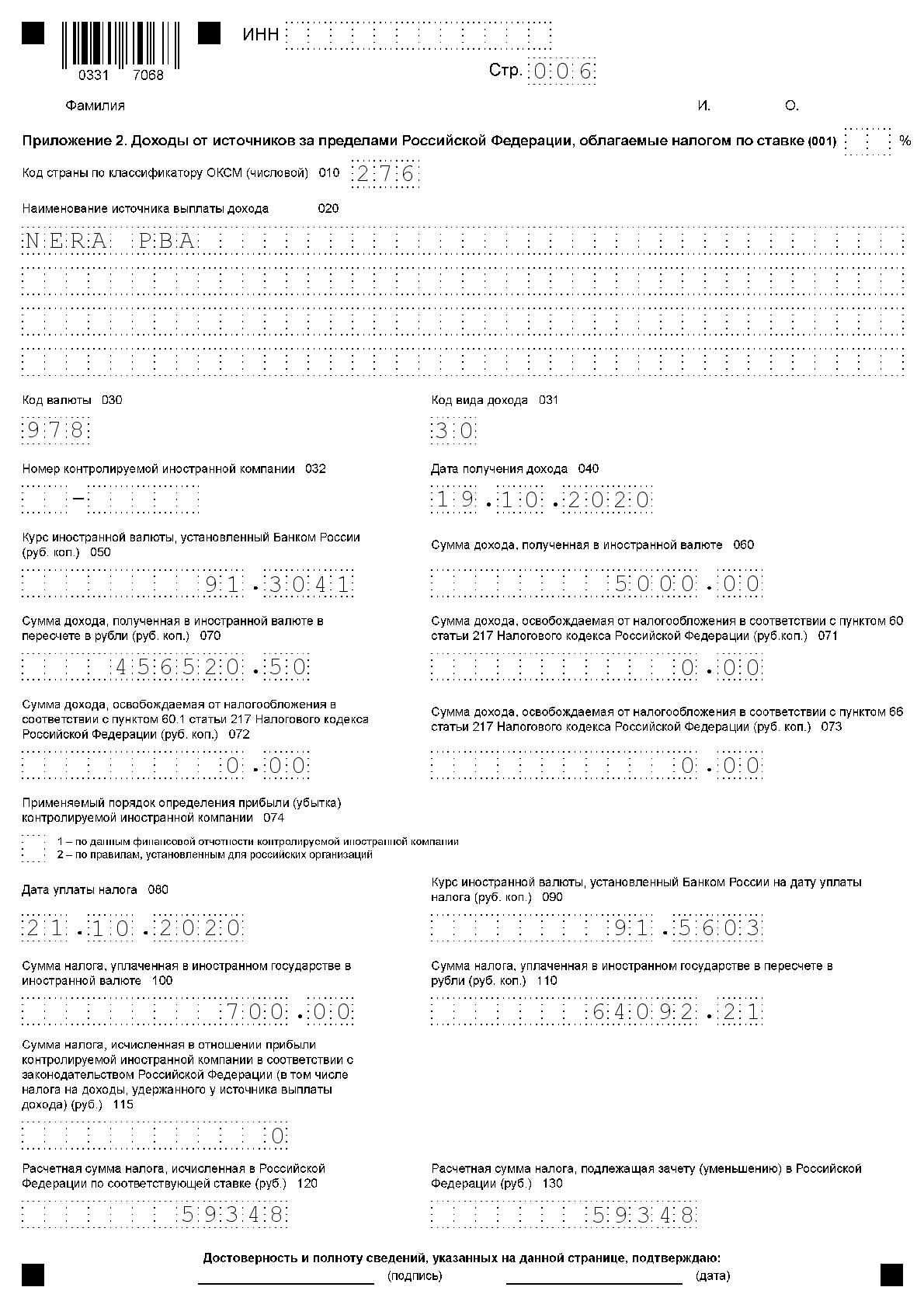

Приложение 2. Доходы от источников за пределами Российской Федерации, облагаемые налогом по ставке (001)

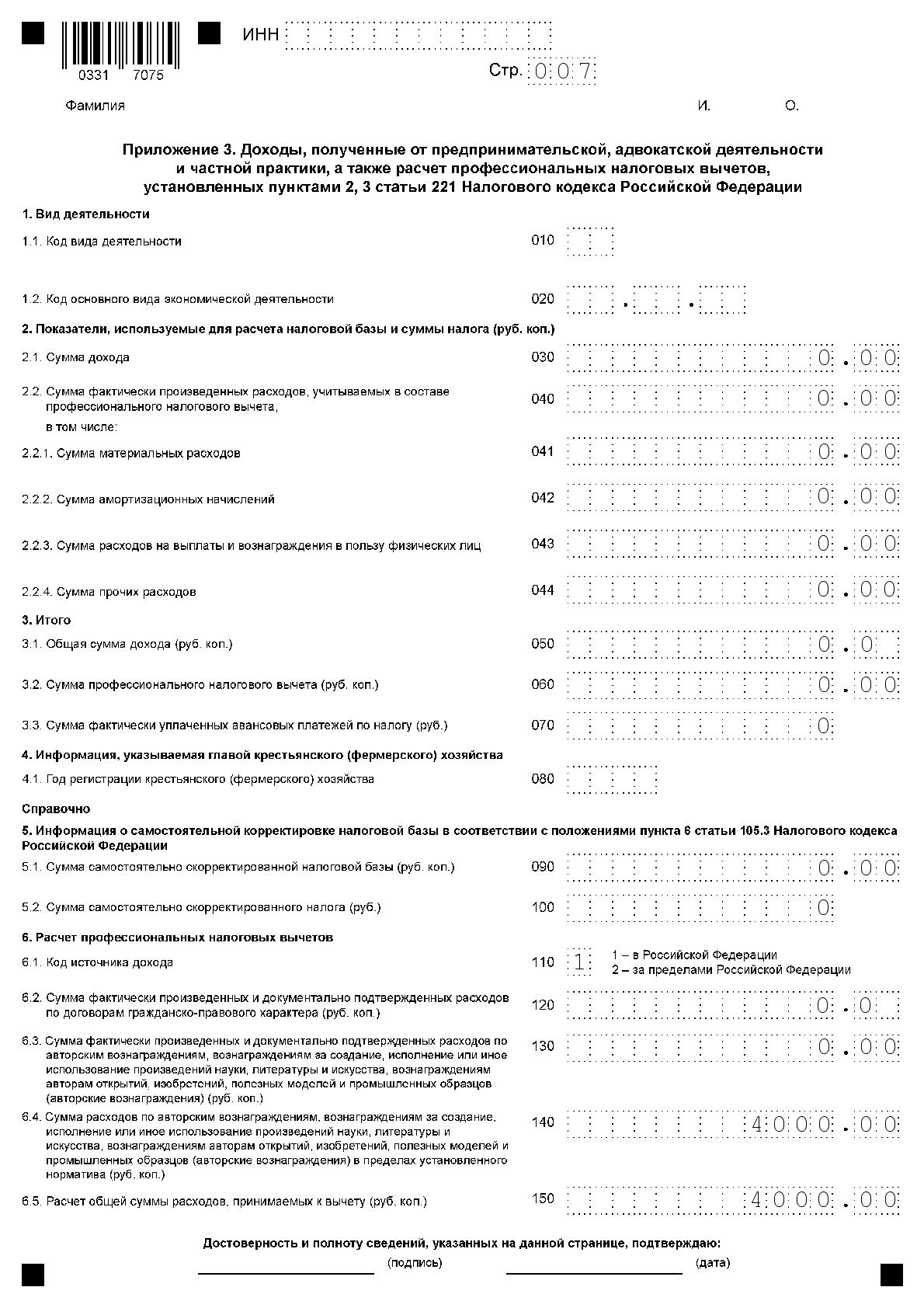

Приложение 3. Доходы, полученные от предпринимательской, адвокатской деятельности и частой практике. а также расчет профессиональных налоговых вычетов, установленных пунктами 2, 3 статьи 221 Налогового кодекса Российской Федерации

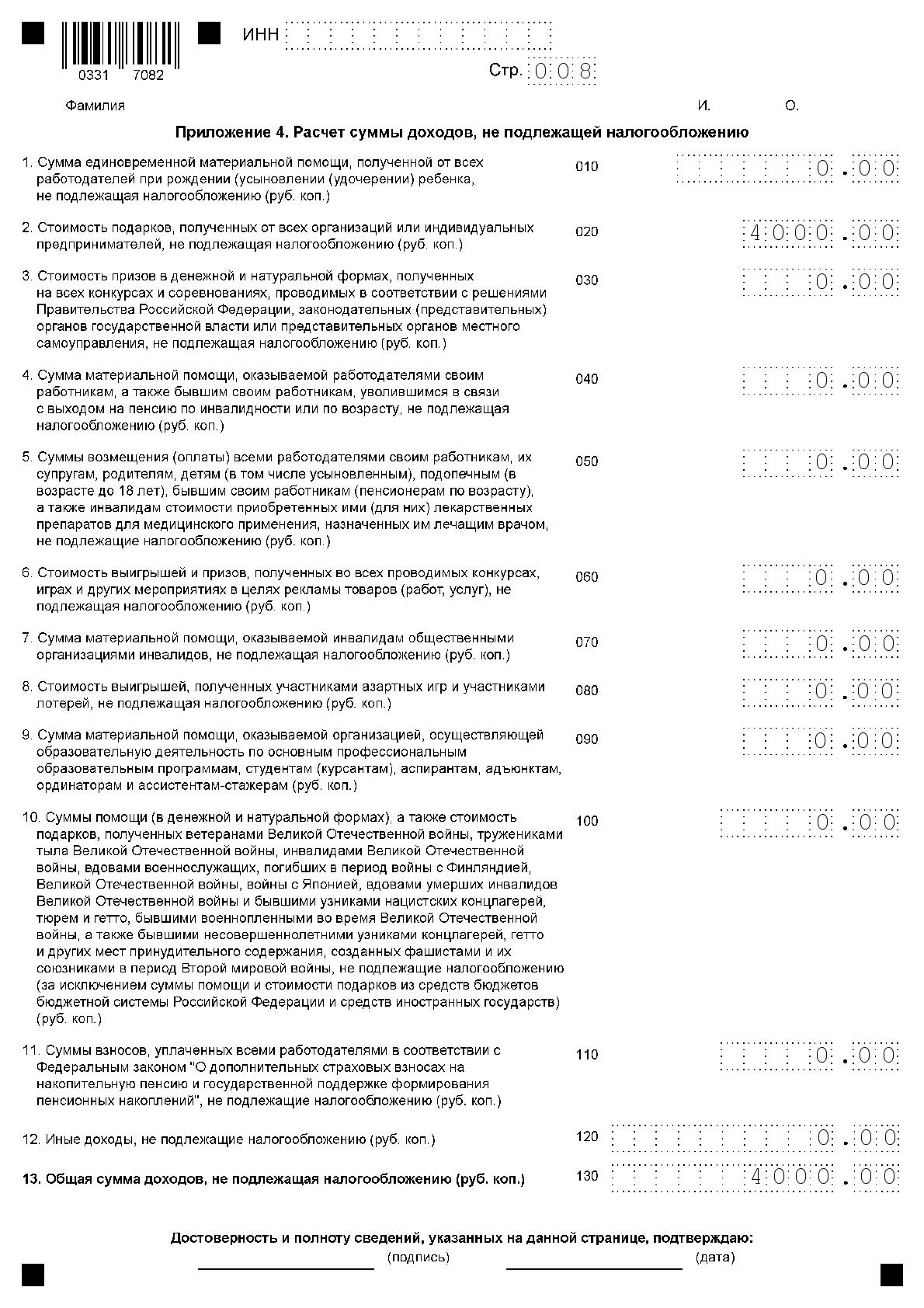

Приложение 4. Расчет суммы доходов, не подлежащей налогообложению

Приложение 5. Расчет стандартных и социальных налоговых вычетов, а также инвестиционных налоговых вычетов, установленных статьей 219.1 Налогового кодекса Российской Федерации

Приложение 6. Расчет имущественных налоговых вычетов по доходам от продажи имущества и имущественных прав, а также налоговых вычетов, установленных абзацем 2 подп. 2 п. 2 ст. 220 НК РФ

Приложение 7. Расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества

Расчет к Приложению 1. Расчет дохода от продажи объектов недвижимого имущества

Расчет к Приложению 5. Расчет социальных налоговых вычетов, установленных подп. 4 и подп. 5 п. 1 ст. 219 НК РФ

Определения

Нужно понимать, что справка 3-НДФЛ является документом, представляющим собой разновидность декларации по подоходному налогу. Каждый работающий человек в Российской Федерации платит налоговый сбор на свои доходы, иначе называемый НДФЛ. Налоговый кодекс страны сообщает, что для отчисления установлена цифра в 13% от зарплаты для резидентов России и 30% для нерезидентов. Каждый работодатель, будь это государственная структура, крупный предприниматель или «ИП-шник», является налоговым агентом и обязан отправлять соответствующие отчисления с заработных плат своих сотрудников.

Организации, получившие статус налоговых агентов, должны произвести выплату средств в казну государства в срок, не позднее одного дня, следующего за днём выплат. Выплаты учитываются бухгалтерией, фиксирующей такие моменты, как:

- Доход от труда, поступающий на имена сотрудников.

- Суммы полагающихся работникам из-за жизненных ситуаций различного характера вычетов.

- Исчисления, уже рассчитанные для отправки в казну страны.

- Средства, фактически отправленные в бюджет.

С помощью того же документа 3-НДФЛ плательщики отчитываются за иные денежные вливания, такие как:

- Продажа имущества (дом, автомобиль, загородный участок) и имущественных прав, в том числе доли в бизнесе или ценных бумаг.

- Сдача имущества в аренду.

- Денежные перечисления из источников, находящихся за пределами страны.

- Подарки, в том числе в виде транспорта, недвижимости, акций и прочего от неблизких родственников и людей, с которыми получатель родственными отношениями не связан вообще.

- Вознаграждения из источников, не имеющих статуса налогового агента.

- Наследники авторов изобретений, произведений науки или искусства, получающие вознаграждения.

- Выигрыш в лотерею или иную игру, сопряжённую с риском.

Если человек, получивший дополнительный доход, имеет официальное трудоустройство, в случае с тем самым доп.доходом сам является налоговым агентом для себя

Пример: Иван Рафаэльевич Карманов трудится на заводе и имеет зарплату в 20.000 рублей и работодатель удерживает и передаёт в государственный бюджет 2.600 рублей в качестве подоходного налога на зарплату Карманова. Так Иван Рафаэльевич живёт много лет, даже не подозревая, как выглядит декларация 3-НДФЛ. Но когда Карманов выиграл сто тысяч рублей в лотерею, ему пришлось с этим документом познакомиться, так как бухгалтерия завода-работодателя к выигрышу отношения не имеет и подавать декларацию за Карманова не станет.

Таблица 1. Нюансы по заполнению и сдаче декларации

| Нюанс | |

|---|---|

| Обязательное заполнение | Обязательны для заполнения титульный лист, первый и второй разделы декларации. Здесь указываются личные данные, а также производится расчёт налоговой базы и суммы налога. Далее плательщик должен заполнить листы «А» и «Е1». |

| Способ заполнения | Допустимо вносить данные в декларацию только печатными буквами, пользоваться можно чернилами чёрного и синего цвета (если 3-НДФЛ заполняется от руки). |

| Способ сдачи | В налоговую можно не приходить лично, пакет документов предоставляется либо онлайн (через личный кабинет госуслуг), либо заказным письмом, к которому приложена опись сопутствующих официальных бумаг, также находящихся в конверте с декларацией. |

Государство обязывает сдавать 3-НДФЛ граждан, получающих нетрудовые доходы

Как правильно заполнить декларацию?

Можно записывать данные в документ от руки или набирать текст на компьютере, а затем распечатывать на принтере. Хорошим подспорьем для декларантов служат специальные компьютерные программы, в которые просто вносится информация о доходах, а расчет производится автоматически. Это значительно минимизирует риск допустить ошибку при заполнении. Когда заполняется декларация о доходах, бланк используется готовый или самостоятельно распечатанный на принтере.

Декларация о доходах не печатается с двух сторон листа, нельзя делать зачеркивания или исправления, скреплять листы с помощью степлера. Цвет чернил или ручки надо выбирать черный или синий. На каждом из листов, вверху, необходимо указать фамилию, имя и отчество гражданина, его ИНН. Внизу каждого листа надо поставить подпись. Заполняются только те поля, которые нужны в конкретном случае. Ненужные клетки остаются пустыми.

Налоговые органы не имеют права просить декларанта указать какие-либо дополнительные данные. Желательно, чтобы использовалась та декларация о доходах, образец которой выдан ФНС и соответствует нормам. Доходы подтверждаются документами. Если физлицо официально трудоустроено, надо приложить справку о зарплате – 2-НДФЛ.

Зачем оформлять сертификат?

Игнорирование требований законодательства по оформлению сертификатов качества может “ударить” по самой компании, осуществляющей производство или реализацию товаров. Напротив, наличие этого документа, обеспечивает предпринимателю целый ряд неоспоримых преимуществ:

стремительное повышение уровня доверия к предприятию со стороны контролирующих инстанций и конечного потребителя. Наличие сертификата говорит о том, что компания заботится о своих покупателях и может нести полную ответственность за качество продукции;

повышение конкурентоспособности товара на рынке

В условиях жесткой конкуренции это весьма важное преимущество, так как оно дает возможность показать потребителю, что продукт выполнен из качественного исходного сырья и полностью соответствует любым требованиям;

возможность выхода на зарубежные рынки. Наличие сертификата – одно из главных требований для предприятия, намеревающегося сотрудничать с иностранными производителями и торговыми компаниями;

преимущество в тендерах на поставку товаров

Если ваша компания представит сертификат качества на свою продукцию, то ее шансы на выигрыш существенно возрастут;

получение возможности более эффективно управлять всеми производственными процессами, оптимизировать расходы на изготовление товаров, строить долгосрочные стратегические планы.

Сертификат выдается на определенный законодательством срок, в течение которого могут осуществляться инспекторские проверки, позволяющие убедиться в соответствии условий производства требованиям конкретного стандарта или технического регламента. Именно поэтому компания, имеющая данный документ, вряд ли допустит снижение качества продукции в будущем.

Наличие у компании сертификата качества подтверждается использованием специального знака, который располагается рядом с маркировкой продукции. Он может выглядеть следующим образом:

Действующее законодательство в сфере сертификации предусматривает существование в Российской Федерации для произведенного товара нескольких видов сертификатов, которые различаются в зависимости от того, по каким основаниям происходит деление.

В частности, выделяются следующие виды сертификатов:

- сертификаты, получаемые по итогам обязательной сертификации. Данный вид сертификатов получается в том случае, если продукция в виде товара или оказываемых услуг подлежит обязательной сертификационной процедуре, а обязанность производителя или поставщика проводить такую процедуру зафиксирована в рамках специальной номенклатуры в виде включения товара или услуги в ее список. Перечень товаров и услуг, подлежащих обязательной сертификации, постоянно сокращается в результате ежегодного пересмотра номенклатурного перечня товаров и услуг, которые подлежат такой сертификации;

- сертификаты, оформление которых происходит на основании проведения процедуры добровольной сертификации. Перечень товаров и услуг, которые подлежат добровольной сертификации, увеличивается ежегодно в результате пересмотра номенклатурных перечней;

- сертификаты соответствия установленным ГОСТам и техническим регламентам . Данные виды сертификатов выдаются в тех случаях, когда для конкретных товаров и услуг установлена необходимость в том, чтобы были проведены исследования на соответствие требованиям данных стандартов и регламентов;

- декларации соответствия – письма производителей или импортеров поставляемых товаров о том, что конкретный вид продукции соответствует установленным в стандартах и регламентах требованиям;

- сертификат происхождения – документ, предоставляемый импортером и свидетельствующий о том, что товар произведен в другой стране (данный документ оформляется только для тех видов товара, которые произведены в других государствах, и выдается уполномоченными контролирующими органами государства-производителя товара);

- пожарный сертификат и декларация – специально формируемые документы, которые должны подтвердить безопасность продукции с точки зрения соблюдения норм пожарной безопасности, если такие нормы установлены для конкретного вида продукции.

Последние три вида сертификатов являются дополнительными и оформляются только в тех случаях, когда речь идет о необходимости их оформления, чтобы получить допуск к эксплуатации того или иного вида товаров или услуг.

Полный перечень лиц, обязанных подавать налоговую декларацию

Согласно пункту 1 статьи 229 Налогового кодекса РФ (по форме — 3-НДФЛ) представляется налогоплательщиками, указанными в статьях 227, 2271 и 228 НК. В указанных статьях содержится исчерпывающий перечень лиц, обязанных подать декларацию до 30 апреля. К таким лицам относятся:

-

Лица, получившие доходы:

-

от продажи имущества, если такое имущество находилось в собственности на момент продажи (например, от продажи квартиры, дачи, гаража, автомобиля и т. п.), а также от продажи имущественных прав;

-

по (например, доходы от сдачи имущества в наём () квартиры, дачи, гаража, автомобиля и т. п.);

-

в порядке в денежной или натуральной форме (, транспортные средства, акции, доли, паи и т.д.) от лица, не являющегося или ;

-

в виде вознаграждения, выплачиваемого им как (правопреемникам) авторов произведений науки, литературы, искусства, а также авторов изобретений, полезных моделей и промышленных образцов;

-

при получении которых не был удержан налог (к примеру, при выплате зарплаты работнику по решению суда). При этом надо иметь в виду, что обязанность по уплате НДФЛ самим возникает только после того, как он об этом узнает. Следовательно, работодатель (бывший работодатель) обязан письменно уведомить налоговую инспекцию и работника о том, что с дохода работника работодателем налог не был удержан.

Достаточно долго налоговики не могли внятно разъяснить в — какой форме должно быть такое уведомление. Наконец, это случилось: по мнению ФНС работодатель обязан уведомить работника путем выдачи справки о доходах ().

Письмом от 10.04.2017 № БС-4-11/6723@ ФНС России разъяснила следующее:

-

не обязано представлять декларацию по доходам, полученным с 01.01.2016, при получении которых налоговыми агентами не был удержан налог (в том числе с выплат штрафов физическим лицам, предусмотренных законодательством РФ), сведения о которых представлены налоговыми агентами в порядке, установленном пунктом 5 статьи 226 и пунктом 14 статьи 226.1 НК;

-

в этом случае физ. лицо уплачивает НДФЛ не позднее 1 декабря года, следующего за истекшим , на основании направленного налоговым органом налогового уведомления об уплате налога;

-

налогоплательщики вправе подать налоговую декларацию в налоговый орган по месту жительства (например, с целью получения налоговых вычетов);

-

в налоговых декларациях физические лица указывают все полученные ими в налоговом периоде доходы, если иное не предусмотрено данным пунктом, источники их выплаты, налоговые вычеты, суммы налога, удержанные налоговыми агентами, суммы фактически уплаченных в течение налогового периода авансовых платежей, суммы налога, подлежащие уплате (доплате) или возврату по итогам налогового периода. Налогоплательщики вправе не указывать в налоговой декларации доходы, не подлежащие налогообложению (освобождаемые от налогообложения) в соответствии со статьей 217 НК (за исключением доходов, указанных в пунктах 60 и 66 статьи 217 НК), а также доходы, при получении которых налог полностью удержан налоговыми агентами, если это не препятствует получению налогоплательщиком налоговых вычетов, предусмотренных статьями 218 — 221 НК.

в виде выигрышей в лотерею, тотализатор или других рисковых играх, от участия в акциях, конкурсах и т.п.;

от источников, находящихся за границей (за исключением российских военнослужащих и некоторых других категорий), если они являются налоговыми резидентами РФ

Лица, желающие получить через ФНС:

Схематично это можно показать так:

Куда подавать налоговую декларацию

Подавать налоговую декларацию необходимо в налоговую инспекцию по месту жительства (постоянной регистрации (прописки)).

Куда сдавать декларацию о доходах:

Способ подачи декларации значения не имеет. Ее можно подать:

-

лично (если у Вас есть несколько часов времени, чтобы постоять в очереди в инспекции);

-

через представителя (по );

-

по почте (лучше — заказным письмом с уведомлением о вручении и описью почтового вложения);

-

через интернет (если у Вас есть электронная цифровая подпись).

Срок подачи декларации

налоговую декларацию за предыдущий год, надо подать до 30 апреля года, следующего за отчетным.

Лица, которые хотят получить социальный или имущественный налоговый вычет, вправе подать декларацию в любое время по окончании .

В том случае, если лицо, обязанное подать налоговую декларацию, не подаст до 30 апреля декларацию, оно будет привлечено к налоговой ответственности.

Ответственность предусмотрена статьей 119 Налогового кодекса РФ в виде штрафа в размере 5% от суммы налога, подлежащей уплате,но не меньше 1 000 рублей и не больше 30% от суммы налога.

Как правильно заполнить налоговую декларацию (одновременно получив имущественный налоговый вычет, т.е. «убить сразу двух зайцев»).

Способы сдачи декларации 3-НДФЛ

ИП должны сдавать форму 3-НДФЛ в ИФНС по месту своего проживания.

Декларация по НДФЛ может быть направлена в налоговый орган тремя способами:

- В бумажном виде (в 2-х экземплярах) лично или через своего представителя. При сдаче один экземпляр отчетности остается в инспекции, а на втором проставляется отметка о принятии и возвращается ИП. Штамп с указанием даты получения декларации при возникновении спорных ситуаций будет служить подтверждением своевременной сдачи документа;

- По почте ценным письмом с описью вложения. Подтверждением отправки декларации в данном случае будет являться опись вложения (с указанием в ней отправленной декларации) и квитанция с датой отправки;

- В электронной форме по ТКС (через операторов электронного документооборота или с помощью сервиса на сайте ФНС).

Сдача отчетности в бумажном виде допускается только в том случае, если численность сотрудников ИП за отчетный год не превышала 100 человек. В ином случае отчитываться по НДФЛ ИП обязан только в электронной форме.

Примечание: для сдачи декларации через представителя ИП необходимо составить нотариальную доверенность на своего представителя.

Обратите внимание, при сдаче отчетности на бумажном носителе некоторые ИФНС могут потребовать:

- Приложить файл декларации в электронном виде на дискете или флешке;

- Напечатать на декларации специальный штрих-код, дублирующий информацию, содержащуюся в отчетности.

Указанные требования не предусмотрены НК РФ, но встречаются на практике и могут повлечь отказ в приеме декларации. Если это произошло, факт отказа в приеме можно оспорить в вышестоящий налоговый орган (тем более, если отказ повлек пропуск срока сдачи документа и доначисление штрафных санкций).

Отсутствие двухмерного штрих-кода, а также неверное указание кода ОКТМО (если иные замечания отсутствуют, и декларация соответствует установленной форме) не могут являться причинами отказа в приеме декларации (об этом прямо говориться в Письме МинФина РФ от 18 апреля 2014 г. N ПА-4-6/7440).

Бесплатное бухгалтерское обслуживание от 1С